El estudio del ciclo es la información económico-financiera más importante para todos los actores y, por supuesto, para los inversores, ya que los diferentes activos y factores de inversión reaccionan de formas muy diversas según las cambiantes circunstancias macroeconómicas.

Reconozcámoslo. Dado que el ciclo flexiona de verdad cada muchos años, la mayor parte del tiempo es una información abstracta con la que no se puede hacer mucho. A veces uno se pasa años diciendo simplemente "estamos creciendo". Pero cuando llegan las recesiones y las recuperaciones, todo el mundo estudia los posos de café que deja la economía para tratar de llegar a alguna conclusión de valor.

En nuestro caso, en primer lugar seguimos el rastro del dinero (oferta monetaria) y del crédito (flujos) para entender el escenario más probable en los siguientes trimestres. Y, en segundo lugar y a continuación, seguimos la evolución de los indicadores líderes o adelantados para definir y confirmar esas tendencias que previamente hemos detectado.

Desde hace meses llevo hablando de que el rastro del dinero y el crédito apuntaban a un cambio de tercio (ver un ejemplo de agosto). Como he insistido desde entonces, seguir los indicadores de dinero y crédito no te dicen si va a llegar una recesión, pero sí que es probable que el ciclo económico se enfríe entrando en una desaceleración (señalan tendencia pero no magnitud). Una recesión llegaría si ese enfriamiento va a peor. No se puede saber si el paciente va a morir con la primera fiebre.

La noticia ahora es que el indicador líder o adelantado global elaborado por la Organización para la Cooperación y el Desarrollo Económicos (OCDE), ha comenzado a bajar en el mes de octubre, dato conocido este 10 de noviembre.

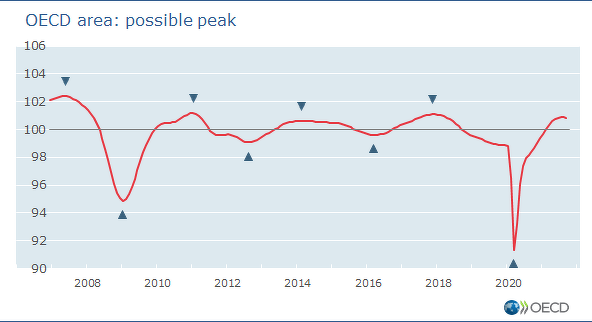

Como muestra el siguiente gráfico de la propia OCDE (OECD por sus siglas en inglés), los máximos cíclicos del indicador líder se dan antes de todas las desaceleraciones económicas, siendo que algunas de ellas acaban en recesión.

Como señala la propia OCDE, sus indicadores líderes "están diseñados para ofrecer señales tempranas de los puntos de inflexión en el ciclo económico".

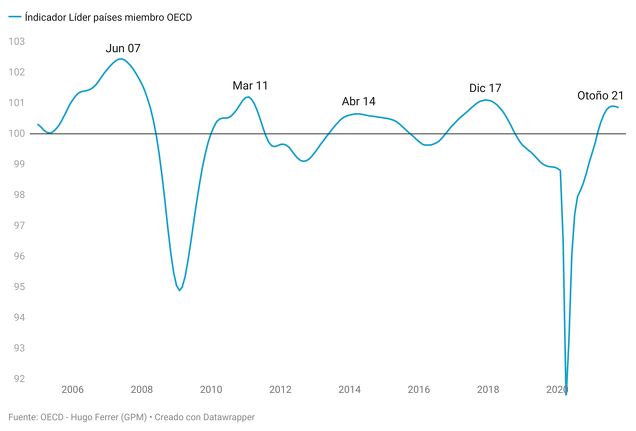

Por ello, este nuevo giro a la baja, que es el quinto desde el año 2007, parece señalar que aquello que señalaban los indicadores monetarios y crediticios hace meses (los auténticos indicadores líderes), ahora se está materializando y que en los siguientes meses la desaceleración global va a ir a más.

Deliberadamente no vamos a entrar en las causas, algunas de las cuales ya hemos analizado en artículos previos, sino que nos detendremos en los puntos de inflexión a la baja del indicador líder y su implicación para los diferentes activos de inversión. Si analizamos los puntos de inflexión del indicador líder global de la OCDE, vemos que en los 15 últimos años han sido las siguientes:

Junio 2007: antes de la Gran Crisis Financiera

Marzo 2011: antes de la crisis de deuda y recesión en Europa

Abril 2014: antes de la fuerte desaceleración global de 2015-16

Diciembre 2017: antes de la fuerte desaceleración global de 2018 y la guerra comercial sinoamericana, que luego acabaría en recesión por la pandemia del COVID.

Septiembre 2021: la actual y registrada en la revisión del indicador con datos hasta el mes de octubre y con fecha 10 de noviembre.

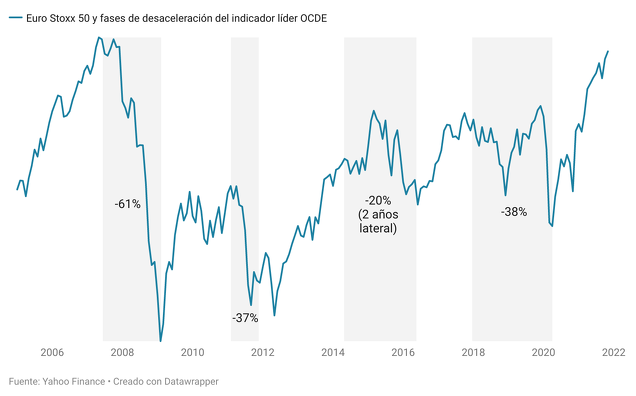

Desde el momento en que se dan esos máximos en el indicador adelantado global, dado que las economías entran en una fase de fuerte debilidad o incluso recesión, obviamente lo normal es ver como los activos de riesgo declinan y cómo los activos defensivos repuntan. De ahí que desde estos puntos de máximo crecimiento del ciclo hasta el final de dichas desaceleraciones globale, las bolsas tiendan a resentirse, ya que las acciones empiezan a descontar un escenario de menor crecimiento y de debilidad de los beneficios corporativos.

Por ejemplo, el Euro Stoxx 50 (siguiente gráfico), el índice de las blue chips europeas, declinó hasta un -61% desde el punto de inflexión del indicador líder en el verano de 2007. En la recesión europea de 2011-12, llegó a declinar un -37%.

En la desaceleración global de 2015-16, la caída fue más moderada. Desde que el indicador líder girara a la baja en 2014, el Euro Stoxx 50 declinó "sólo" un -20%, en un proceso lateral de dos años de duración. Eso sí, después del giro de las condiciones económicas, la bolsa europea siguió subiendo durante unos meses y la caída desde ahí fue de mayor magnitud.

Por último, en diciembre de 2018 comenzaría otra desaceleración global que trajo grandes dosis de volatilidad al mercado, con fuertes caídas en diciembre de 2018 y luego, a causa de la pandemia, hasta caídas del -38% a comienzos de 2020.

Todo ello nos indica que aunque cada ciclo es diferente y que no toda desaceleración económica global acaba en recesión, lo que es altamente probable es que en un ciclo a la baja del indicador adelantado, los activos de riesgo, como las bolsas, tienden a sufrir fases de alta volatilidad y pérdidas, usualmente durante varios trimestres.

Y, por supuesto, el reverso de esta situación son los activos defensivos. Por ejemplo, el Oro en la crisis que comenzó en 2007, simplemente "voló". Y la senda alcista continuaría durante toda la crisis de deuda europea, hasta el año 2012. Desde 2007 hasta 2012 se apreció un 198%. En la desaceleración de 2015-16 no hizo nada especial (-6%), pero en la que comenzó desde enero de 2018, volvió a "volar", anotándose un 55% de subida desde enero de 2018 hasta abril de 2020. En resumen, el Oro se apreció con fuerza en 3 de las 4 desaceleraciones/recesiones y se mantuvo lateral en la otra.

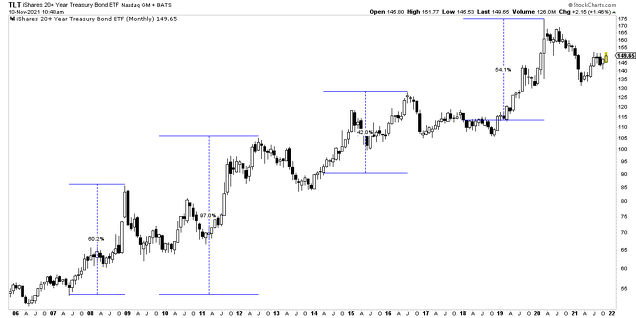

De igual manera, otro activo defensivo como los bonos soberanos de EEUU de largo plazo, llegaron a apreciarse hasta un 60% durante la crisis de 2007-09 y hasta un total del 97% hasta la crisis de deuda europea en 2012. Durante la desaceleración iniciada en 2015 se apreciaron un 42%. Y en la última desaceleración de que acabó con la recesión de la pandemia, se llegaron a apreciar hasta un 54%. Es decir, los bonos soberanos de mayor duración se beneficiaron en 4 de los 4 ciclos de desaceleraciones/recesiones.

Como escribí hace poco, probablemente está llegando una fase óptima para los activos defensivos. El siguiente gráfico refleja el ratio S&P 500/Bonos soberanos. Lo probable es que también en esta ocasión el ratio haya hecho máximo en esa zona que durante los últimos lustros ha marcado el rango máximo y que en los próximos trimestres veamos una caída de los activos de riesgo y una apreciación de los activos defensivos (por tanto, una caída de este ratio).

Con todo ello, la noticia de hoy, es decir, el giro a la baja del indicador líder de la OCDE, confirma lo que estábamos viendo desde hace unos meses. Sea que las razón de esta desaceleración global es el actual brote inflacionario a nivel mundial, los cuellos de botella en la cadena de suministros global, la fuerte desaceleración de la economía china u otras razones, lo cierto es que el indicador líder ha mandado en el día de hoy una poderosa señal: los riesgos a la baja se multiplican. Y todo en medio de un comportamiento extremo de los inversores y valoraciones obscenas, lo que añade más peligros.

Desde luego, como se ha señalado anteriormente, pensar que una desaceleración es un evento de alta probabilidad (y lo que eso supone para los diferentes activos de inversión), no significa que se pueda saber que estemos entrando en una recesión. Desde mi punto de vista es demasiado pronto y para nada puedo decir que estemos en la antesala de una. En cualquier caso lo iremos comentando y analizando en este blog.