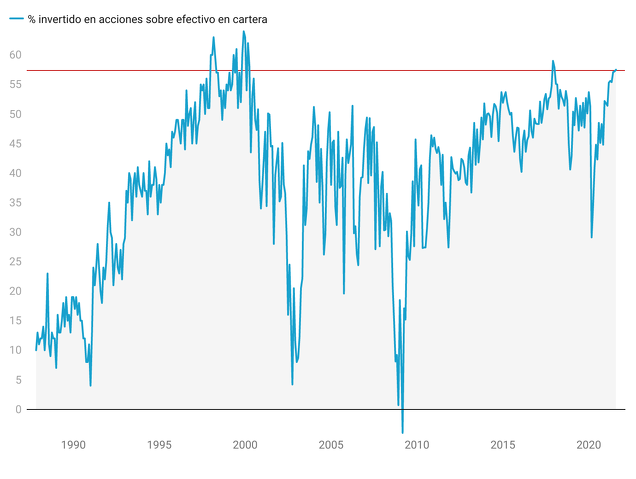

¡All in! de nuevo está ocurriendo que la exposición de los inversores estadounidenses a las acciones está en niveles muy elevados que históricamente no han pronosticado nada bueno para las bolsas. El índice glucémico de amor por la renta variable se sale de la escala.

En agosto pasado, los inversores, según la encuesta de American Investors (AAII) mantuvieron una exposición a la renta variable del 71,20%, siendo esta 57,50% punto porcentuales superior a la posición que mantenían en efectivo (siguiente gráfico). ¿La mala noticia? que si el pasado es una buena guía del futuro, cuando se alcanzan estos niveles de "amor por las acciones", lo que suele ocurrir a continuación en los siguientes trimestres es grandes dosis de volatilidad e incluso pérdidas en los mercados.

Por ejemplo, en los años noventa, solo se alcanzó esta lectura extrema en enero de 1998 y unos pocos meses después llegaría la gran corrección del 20% en aquel verano con la crisis de LTCM. Y de nuevo se alcanzaron esos niveles de euforia en mayo de 1999 y comienzos de 2000, al final de la fiesta de la burbuja tecnológica. Muy pocos meses después la bolsa haría techo y comenzaría un doloroso mercado bajista de casi tres años de duración.

Y la última vez que se superaron las lecturas actuales, fue en diciembre de 2017, tras un poderoso rally en Wall Street. Como suele ocurrir cada vez que el optimismo es rampante, la bolsa deja de subir. Primero corrigió un -12% entre enero y febrero de 2018, y tras intentar recuperar la senda alcista volvió a declinar a finales de 2018 hasta un -18%, casi entrando en un mercado bajista. Finalmente, cuando parecía que el mercado alcista se escapaba al alza a finales de 2019, llegó la crisis del coronavirus y la bolsa llegó a declinar un -24% desde los niveles de diciembre de 2017

Los 3 factores que determinan el final de un mercado alcista

Normalmente hacen falta 3 factores para que un mercado alcista deje de subir o que incluso comience un mercado bajista de varios años de duración. Estos factores son las valoraciones, el sentimiento y la evolución macroeconómica.

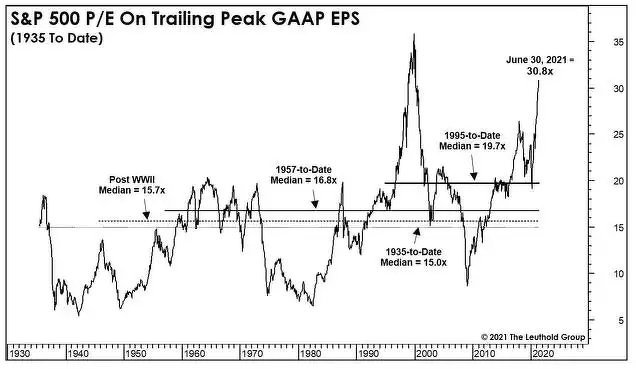

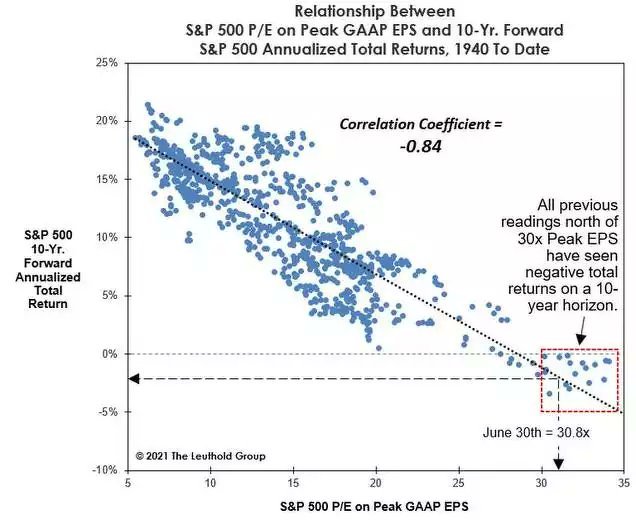

Ahora mismo las valoraciones están objetivamente por las nubes, incluso cuando se utilizan ratios PER con "peak earnings", es decir, teniendo en cuenta el máximo de beneficios anterior para evitar las fluctuaciones propias del ciclo económico.

La bolsa está cara. No obstante, aunque hemos señalado esto en los últimos meses, siempre he insistido que es un error ser bajistas por valoraciones, porque el mercado puede seguir subiendo durante mucho tiempo aunque éste sea extremadamente caro. Pero también que unas valoraciones caras son el caldo de cultivo para problemas futuros, y éstos siempre llegan.

El segundo factor es el sentimiento, como el que acabamos de ver sobre la exposición en acciones de los inversores americanos. El sentimiento bursátil es uno de los mejores predictores de las rentabilidades futuras. Cuando hay euforia, ya sabes que los siguientes años no van a ser fáciles. Cuando hay depresión, casi siempre se está ante una gran oportunidad. ¿El problema del sentimiento? que al igual que ocurre con las valoraciones no es un indicador preciso. El mercado puede seguir subiendo durante meses y trimestres antes de que por fin llegue el fin del mercado alcista. Lo ocurrido a finales de los noventa es indicativo de esto:

En enero de 1998 se alcanzó un pico de optimismo, pero en los siguientes 6 meses la bolsa seguiría subiendo con fuerza. Luego corrigió fuertemente y volvió al punto de partida. Y más interesante, es que en 1999 y 2000 hubo tres picos extremos de optimismo y, aunque efectivamente el mercado alcista estaba llegando a su final, las cosas no se derrumbaron de un día para otro. El proceso de formación de techo duraría trimestres. Eso sí, y es lo relevante que quiero señalar, todos estos extremos de pesimismo indicaron que existirían problemas en un futuro no muy lejano en las bolsas. Y, de hecho, cinco años después el mercado se encontraba por debajo no sólo de las lecturas extremas de euforia de 1999 y 2000, sino incluso de las de 1998.

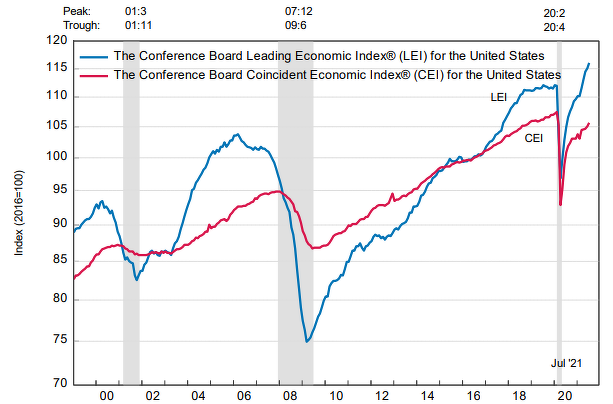

Finalmente, el tercer factor es la macro. Las valoraciones pueden ser una señal de alerta roja, el sentimiento puede ser otra señal de alerta roja, pero mientras en el corto plazo la marea esté subiendo (la economía creciendo aceleradamente), las valoraciones pueden ponerse aún más por las nubes, así como el sentimiento inversor.

De momento la expansión económica sigue su ritmo y no parece que haya dudas sobre la misma, a tenor de lo que señala el indicador adelantado de la economía estadounidense, elaborado con diez subindicadores que reaccionan rápidamente a los cambios cíclicos. Con una economía que crece, yo me cuidaría mucho de creerte que puedes ser Michael Burry en el Big Short. De hecho, Michael Burry sufrió de lo lindo durante 3 años porque la economía seguía creciendo, entre 2004 y 2007.

Todo esto ¿qué supone para los inversores?

Decía Kostolany que para invertir en bolsa había que hacerlo anticíclicamente. Sinceramente, si comprar el mercado ya es una decisión difícil, venderlo o salirse del mismo es aún más difícil todavía. Como acabamos de ver, es mucho más fácil saber que existe una muy elevada probabilidad de problemas generales en los mercados en los siguientes 3 o 5 años, que saber si un momento concreto es el momento idóneo para salirse de bolsa o volverse defensivo.

Aún así, lo que todo esto supone para los inversores es que deben entender que no se ha de invertir mirando el retrovisor. El pasado reciente o los últimos años no son indicativo de nada. Y, sin embargo, la historia lo es todo. Históricamente mercados caros y en euforia no son un buen cóctel. Si la macro comenzara a declinar en algún momento de los siguientes meses o trimestres, los inversores harían bien en elevar la cautela hasta el máximo nivel posible. O, mejor aún, pueden diseñar un plan de actuación desde ya si creen que el futuro de los próximos años puede ser complicado, tal y como sugieren estos datos.

Ese plan debería incluir, bajo mi criterio, una diversificación en otros activos más allá de la renta variable. La fuerte revalorización de las acciones americanas en los últimos años, ha hecho que muchas personas mantengan carteras con posicionamientos en renta variable superiores al 60%, es decir, que abracen posturas agresivas en su cartera. En la mayoría de los casos, esta decisión no parte de ninguna planificación patrimonial meticulosa de largo plazo, sino en extrapolaciones de que las rentabilidades futuras en la renta variable serán iguales que las de los últimos años. Extrapolaciones que suelen olvidar que la renta variable puede perder dinero durante más de 10 años, como ocurrió entre 1998 y 2008.

Ese plan de actuación en previsión de futuros problemas, también debería incluir el que las decisiones de inversión y desinversión en los diferentes mercados se predefinan de antemano. Suele ser mala idea dejar para cuando lleguen los problemas el tomar decisiones, ya que, cuando éstos llegan, la mente suele nublarse por culpa de la presión que suponen las pérdidas y los múltiples sesgos psicológicos que entran en juego (las personas somos muy malas inversoras).

El futuro cercano es imposible de predecir y el momentum actual de las bolsas parece imparable. Pero el futuro a medio plazo suele ser más fácil de predecir y, dadas las circunstancias, todo inversor debería tener un plan. Aunque fuera un mal plan, mejor tener uno que ninguno.

>> Recibe mi newsletter mensual para no perderte nada de lo que hago pinchando aquí.

>> Hugo Ferrer es gestor de inversiones en Gestión de Patrimonios Mobiliarios Sociedad de Valores con la estrategia "All Seasons Momentum" aplicada sobre cuentas privadas de clientes.