Antes de nada y para no ponerlo al final donde casi nadie lee, tengo que declarar mi conflicto de interés. Como gestor de la estrategia All Seasons Momentum, que gestiono a través de cuentas de clientes en Gestión de Patrimonios Mobiliarios Sociedad de Valores, en estos momentos estamos invertidos en Oro. Esto más que avisarlo porque exista riesgo de que pueda manipular el mercado del Oro con mi articulo (¡ya me gustaría marcarme un Elon Musk!) lo señalo porque todo lector siempre tiene que saber quién le está hablando. Estoy invertido en el Oro, tengo interés en el Oro. Aún así intentaré ser todo lo objetivo posible y aportar datos de mi idea, para que cada uno la pueda valorar por sí mismo.

Dicho esto, el presente es un análisis sobre el metal dorado y no una recomendación de inversión per se. Un inversor siempre debe invertir según sus objetivos financieros, su conocimiento de los mercados y horizontes temporales. En All Seasons Momentum lo hacemos desde un enfoque diversificado y sistemático con un férreo control de riesgos, donde el Oro solo es una parte de nuestra estrategia. Que suba como la espuma, tal y como espero, nos vendría muy bien, pero sí deja de subir, pues cerramos y a otra cosa.

La función financiera del Oro

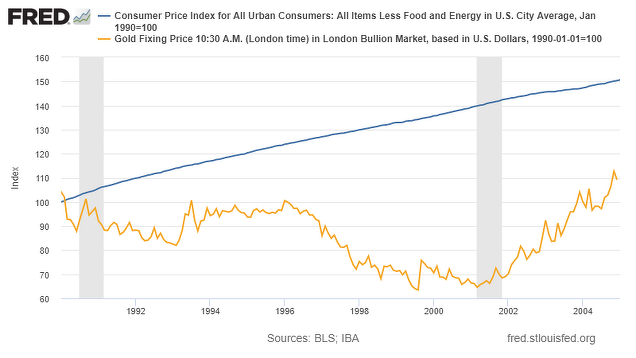

El Oro se mueve por los tipos de interés reales. Mucha gente piensa que es la inflación el factor que dirige el precio del metal dorado, pero esto no es realmente así. Por ejemplo, entre 1990 y 2004 el Oro se mantuvo plano con respecto al dólar, mientras que la inflación en Estados Unidos creció un 47%. Si en 15 años de inflación al alza el Oro no sirvió de defensa de esa subida de los precios, es por la simple razón de que el Oro no cubre contra el riesgo de inflación. Y no se puede decir que es un desvío de corto plazo, ya que 15 años es largo plazo.

Lo que el Oro sí es, es ser una cobertura contra la pérdida de poder adquisitivo, pero no de los consumidores, sino del capital. Si los inversores en los activos más seguros y estables, es decir, si los inversores en bonos soberanos de los países con mayor reputación, como pueden ser los bonos del Tesoro de los Estados Unidos, ven que el gobierno les paga un 3% en sus bonos cuando la inflación es del 2%, pues entonces están contentos, ya que su dinero se revaloriza un 1% cada año sobre la devaluación de la moneda, en este caso el dólar. Esta situación benigna para los inversores, en donde los tipos de interés son mayores que la inflación, es una situación de tipos de interés reales positivos.

Sin embargo, a veces y por distintos motivos, la inflación es superior a los tipos de interés que paga el Tesoro. Puede ser que la inflación sea del 2% y los tipos de interés sean del 1%. Este es un caso donde los inversores en activos más conservadores se ven penalizados en sus grandes sumas de dinero, porque cada año que pasa pierden un 1% de poder adquisitivo. Esta fase en la que no están nada contentos es una situación de tipos de interés reales negativos.

Y es aquí donde esos inversores, o al menos una parte de los mismos, piensa "si manteniendo estos bonos pierdo dinero en términos reales, mejor invierto algo en Oro para cubrirme del riesgo de devaluación real", ya que, al fin y al cabo, por lo que sea, lleva funcionando 5.000 años nada más. Es decir, responden a una situación de represión financiera comprando Oro como defensa. De ahí que la correlación entre el Oro y los tipos de interés de los bonos a 10 años menos la inflación sea casi perfecta (en el siguiente gráfico este dato está invertido para mostrar fácilmente esa correlación).

Si los tipos de interés reales, es decir, los tipos de interés menos la inflación, crecen, el dinero fluye hacia los bonos porque estos pagan por encima de la propia devaluación del dinero. En esas circunstancia el Oro baja.

Y cuando los tipos de interés reales descienden, porque la inflación se acerca o supera a los propios tipos de interés, como ocurre en una fase de represión financiera de castigo al ahorro, el dinero se vuelve miedoso y fluye hacia el Oro.

En resumidas cuentas, el Oro no defiende contra la inflación, sino contra la inflación que no cubren los tipos de interés que pueden encontrar los inversores en el mercado. Por eso la correlación es casi perfecta entre ambas variables y esa es en esencia la función económica del Oro. Si se habla de Oro y no se mencionan los tipos de interés reales, es como hablar de sexo sin mencionar el coito.

Por qué creo que el Oro va a subir como la espuma (to the moon)

Ahora que ya entiendes el Oro puedo, por fin, explicarme. En los últimos meses el mercado del Oro (y de paso el de bonos) se ha reído del consenso de los analistas una vez más. Con la alta inflación actual en Estados Unidos (5,3% anual hasta junio) la gran mayoría esperaba que el Oro se apreciara fuertemente. Y sin embargo el metal dorado se ha quedado estancado en los mismos niveles en los que cotizaba el pasado mes de octubre de 2020, antes de que se produjera el actual brote inflacionario.

¿Por qué ha ocurrido esto? Por una razón muy sencilla. Los analistas tienden a analizar el futuro con las noticias del presente, sin embargo, los mercados financieros, incluyendo el mercado del Oro, son un mecanismo de descuento de expectativas.

Las cotizaciones reflejan las estimaciones futuras, pero como el presente es más vívido, colorido y crea fáciles narrativas, los analistas tienden a interpretar el futuro en base al presente, mientras los mercados financieros siempre están telegrafiando lo que opinan del futuro sin importarles el presente (a no ser que ocurra algo instantáneo y de gran envergadura que cambie todo el escenario). Bueno, ya sabes que los mercados "no opinan", me refiero a que reflejan el comportamiento agregado o mano invisible de millones de inversores.

Cuando el Oro se apreció fuertemente en medio de la pandemia, pasando desde los 1.500 $ hasta los 2.000 $ por onza en apenas unos pocos meses, lo hizo porque el mercado reflejó que la inflación iba a subir por las medidas que iban anunciando los bancos centrales. Cada ronda de liquidez era más gasolina en el fuego del metal dorado. De esta forma, el Oro se estaba anticipando a lo que ya había comenzado a ocurrir y seguiría ocurriendo durante muchos trimestres: que habría mucha liquidez y mayor inflación. Esa subida de 1.500 $ a 2.000 $ era por la inflación que vivimos estos días. Eso es precisamente "descontar expectativas", es decir, cotizar el futuro.

Ahora bien, aceptando que las cotizaciones del momento actual ya no tienen nada que ver con la inflación presente, mi opinión es que el Oro tiene muchas papeletas para volar en los próximos meses y trimestres.

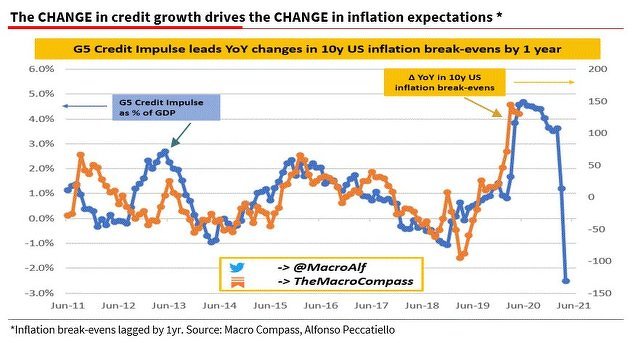

Los que me leen desde hace tiempo saben que aparte de seguir los indicadores líderes, sigo sobre todo el rastro del dinero y el crédito, los auténticos indicadores líderes del ciclo económico. Si el dinero y el crédito repuntan, es altamente probable que la expansión continúe. Si el dinero y el crédito se enfrían, llega una desaceleración. Si se contraen, una recesión se convierte en algo muy probable.

Parece mentira de tan obvio que parece, pero donde va el dinero van los mercados. Con más o menos retraso, pero allí van. Actualmente, el impulso o la tasa de aceleración del crédito en el conjunto de países G5 (EEUU, Francia, Alemania, Reino Unido y Japón), está declinando fuertemente, señalando que al menos una desaceleración económica está a la vuelta de la esquina.

Fuente gráfico: @MacroAlf

Es importante señalar que no estoy prediciendo una recesión, no tengo elementos de juicio para creerlo, sino una desaceleración dentro de la expansión. Que dicho sea de paso es lo más normal que ocurra tras una recuperación tan fuerte como la vivida hasta ahora.

Entonces, dada una situación de desaceleración económica general que debería empezar a notarse con crudeza a partir del último trimestre de 2021, ocurrirían dos cosas que mantendrían los tipos de interés reales muy negativos, haciendo que el Oro encuentre el sustrato necesario para apreciarse fuertemente.

1.Por un lado, la FED no va a poder subir tipos de interés en el corto plazo. Sí, en breve anunciará que empezará el programa de tapering sobre su QE (retirada de estímulos de compras de activos) y sí, seguirá diciendo que subirá tipos de interés en una fecha determinada. Pero cuando llegue la desaceleración y esta sea totalmente obvia, tendrán que anunciar que aplazan sus subidas de tipos e incluso el tapering. En caso contrario, si en medio de una debilidad económica siguieran con sus planes de retirar estímulos, podrían provocar una espiral negativa que concluyese en una grave recesión. Y eso la FED, simplemente, no lo va a hacer.

2. Y por el otro lado, aunque estoy en el campo de los que creen que la mayor parte de la inflación actual es transitoria, lo cierto es que es muy posible que, aunque la inflación efectivamente se modere, esta permanezca mucho más elevada que antes de toda esta crisis pandémica.

Con todo ello, el resultado final sería que tendríamos unos tipos de interés muy bajos por más tiempo del que anticipa el mercado hoy en día (la FED no podría subirlos como tiene planeado) y unos niveles de inflación relativamente elevados que prolongarían en el tiempo la situación actual de tipos de interés reales negativos (siguiente gráfico). Si esta situación se prolonga más de lo que el mercado ahora mismo está cotizando, eso sería lo que haría que el Oro volara en los próximos meses y trimestres.

A pesar de que los tipos de interés reales están en niveles tan negativos como los vistos en los años ochenta (y si tienes curiosidad pon un gráfico del Oro de finales de los setenta y principios de los ochenta), de momento el Oro está contenido por la creencia de que los tipos de interés reales no pueden ser tan negativos como en los años 80.. Es decir, el mercado está apostando por una reversión a la media de la inflación y unos mayores tipos de interés por parte de la FED.

Pero ¿qué ocurre si la FED no puede subir tipos? ¿qué ocurre si hay una desaceleración global que obliga a que la FED no pueda frenar las presiones inflacionistas actuales? Entonces el mercado se sorprendería con unos tipos de interés reales negativos por más tiempo del que estima el consenso y el Oro volaría, o como se dice hoy en día, "to the moon".

>> Recibe mi newsletter mensual para no perderte nada de lo que hago pinchando aquí.

La T10 está en 1'18%, bajando desde 1'74% en marzo pasado, moviéndose en sentido contrario a la inflación USA e impresión de nuevo dinero de la FED.

Es decir, es como si la FED comprase todo el nuevo dinero que necesite el Tesoro USA y los comprase al tipo de interés que le apetezca.

Lo curioso es que el Dollar Index de momento no recoge la pérdida de valor del dólar debida a impresión masiva de nuevo dinero x parte de la FED.

¡Análisis genial! gracias

Vamos que para "adivinar" lo que va hacer el oro hay que adivinar lo que van a hacer los tipos reales, para adivinar los tipos reales hay que adivinar lo que van a hacer los tipos nominales y también la inflación real y después de eso que el mercado lo entienda y actúe en consecuencia, a mi personalmente me parece adivinar demasiado.

A corto plazo el oro está movido por la especulación y a medio y largo por la oferta y la demanda, personalmente pienso que tiene poco recorrido hacia arriba y mucho hacia abajo, pero bueno, quien sabe!!

En respuesta a Jose Antonio Guerrero Sierra

Nadie dijo que los mercados fueran fáciles. De hecho este es mi análisis, pero invierto de forma cuantitativa porque sino sería casi imposible.

A largo plazo el Oro está determinado por la oferta y la demanda, sí, pero esa demanda depende de la función financiera del Oro que explico.

Saludos.

En respuesta a Hugo Ferrer

Sin acritud pero, si inviertes cuantitativamente ¿qué necesidad hay de enredarse en análisis con infinitos grados de libertad, basados en datos incomprobables suministrados por organismos que son todo menos confiables, y además con la incertidumbre que añade analizar a largo plazo en los extraños tiempos que vivimos?

En respuesta a Dani Arambarri

Claro que no hay acritud, es una excelente cuestión.

Tal vez un inversor pasivo se puede permitir pasar de todo, pero un inversor activo, sea del tipo que sea, tiene que entender qué factores afectan a su cartera y hacer una valoración continúa de lo que compone su cartera. No invertir exactamente con tus opiniones, no significa que no haya que entender lo que ocurre.

Saludos

Es menos de lo que cabría esperar dada la fuerte demanda de joyas y el mínimo histórico de los rendimientos reales (...) y refleja la preocupación de que los recientes aspectos positivos del oro se desvanezcan pronto", admite Swann poniendo de manifiesto el hecho de que el metal cotiza algo por encima de 1.800 dólares la onza, por debajo de su máximo de 2021, fijado en enero en 1.949 dólares.

A la hora de buscar una explicación a este escenario, Swann encuentra tres razones. La primera de ellas es que "la reciente caída de los rendimientos reales parece impulsada por factores técnicos y no fundamentales, por lo que no cabe esperar que sea duradera". "La debilidad de la emisión del Tesoro se ha visto impulsada en parte por un superávit inusualmente grande en la Cuenta General del Tesoro, que el gobierno de EEUU utiliza para llevar a cabo la mayor parte de sus operaciones cotidianas", prosigue el hombre del banco suizo.

"La reciente caída de los rendimientos de los bonos estadounidenses no refleja las malas perspectivas de recuperación de EEUU, hecho que se ve reforzado por un índice VIX relativamente bajo de la volatilidad implícita de las acciones de EEUU, que se sitúa cerca de su media de 19 desde la década de 1990", rubrica Swann.

La segunda razón es que "los inversores aún se preparan para la fortaleza del dólar estadounidense, que tradicionalmente es un viento en contra para el oro. Esto se refleja en las posiciones largas netas en dólares", señala.

En tercer lugar, apunta Swann, "se sigue esperando que la Reserva Federal proceda al tapering a principios de 2022". "A pesar de los recientes comentarios dovish del presidente de la Fed, Jerome Powell, los responsables de la política monetaria siguen preparando al mercado para una eventual retirada de las compras de bonos", apostilla.

"Por lo tanto, creemos que los precios del oro no están preparados para subir. Mantenemos nuestra opinión de que los precios del oro deberían caer hasta los 1.700 dólares la onza a finales de año y luego descender aún más en 2022 cuando comience la reducción de las compras. En consecuencia, no vemos que el oro ofrezca la mejor protección contra los riesgos a la baja para los inversores", concluye Swann

Artículo muy didáctico explicando la naturaleza del mercado del oro y comentando las posibilidades a corto plazo.

El problema que le veo al escenario alcista del oro es que el aspecto técnico no lo está corroborando. El 5 años ligado a la inflación hizo doble suelo este año, está amenazando con romperlo pero el oro no termina de arrancar al alza. Es más, el 10 años ya ha roto el doble suelo pero el oro se muestra dubitativo.

Creo que el mercado está cotizando que el los próximos meses, si no ya, hemos visto el pico de inflación y va a empezar a relajarse algo.

Esto es una gran noticia porque el oro no solo no subiría sino que podríamos ver nuevos mínimos a corto plazo, una oportunidad muy buena para comprar. Creo que la inflación ha venido para quedarse y a futuro sí veo al oro por las nubes por turbulencias inflacionarias adicionales que vendrán.

En respuesta a Juan Manuel

Yo pienso que ya lleva tiempo cotizando que la inflación actual es transitoria. De ahi la fase lateral bajista. Al menos esa es mi opinión.

Estoy muy de acuerdo con el análisis. Sin embargo, en el corto plazo algo no me cuadra. Se están haciendo nuevos mínimos en los tipos de interés reales y el oro no se acerca a los máximos. La respuesta está en el dólar y la curva del petróleo, que está en backwardation (como en 2012). El mercado no espera una alta inflación en el largo plazo. Y el backwardation se suele corregir con subidas del dólar. El precio del oro tiene una componente energética de coste de extracción muy alto. Y su precio depende mucho de ese coste energético futuro (los proyectos mineros son de largo plazo). En mi humilde opinión, antes de que se dé la situación que comentas toca un evento deflacionario que reajuste todo. Y sería una oportunidad magnífica para ir all-in con el oro. Un abrazo.

El oro subirá sobre los 2700 .

En mis antiguos gráficos ya lo cantaba ,jajaja

Subo un gráfico antiguo a falta de rellenar el suelo de la gran caja que actualmente se ha rellenado y ahora debería rellenar la gran caja por arriba...de momento no hay nada que indique lo contrario..jajajs

La verdad es que es un buen momento para comprar chatarra...jajajs

Unos mil dólares el cajon ...si o si o también..jajajs

Lo que de verdad mueve al oro es el MIEDO.

Ahora mismo no hay el miedo del el año pasado.y de ahí la corrección en su precio y de ahí también que se deba mirar los tipos reales como únicos catalizadores para estimar su evolución futura.

Al respecto, en lo venidero estimo que cabe esperar que los tipos nominales van a seguir bajos, dada la tendencia de la curva de la T10 en el largo plazo, dado el tamaño de la deuda pública USA > 100% PIB y dado que cabe seguir esperando "déficits gemelos".

Creo que también cabe esperar que el CPI sitúe en torno del 2% o por arriba, con lo que los tipos reales van a ser negativos durante bastante tiempo.

En respuesta a Pepe Pérez Pérez

En el link al pie se indica cuáles son las principales fuentes de demanda del oro : joyería, industria, inversión y Bancos centrales.

Para decirlo rápido, el "oro de inversión" (lingotes, monedas, ETFs) es lo que verdaderamente presiona los precios del metal. Por definición siempre habrá demanda de oro de inversión en forma de lingotes, monedas y medallas; y si a éste se junta la demanda por parte de ETFs/ETCs la subida de precios del oro está servida.

Al respecto, es curioso cómo la corrección de precios del oro iniciada hace un años se desarrolló con una intensa salida de fondos por parte ETFs/ETCs.

https://www.gold.org/goldhub/data/gold-supply-and-demand-statisticsMe pregunto cuánto más pueden subir las bolsas.

Suelo seguir a esta chica, ya que comenta cosas bastante interesantes, como la correlación entre la "Base Monetaria per cápìta" y el precio del oro.

Aquí expones sus razones para tener oro.

https://www.lynalden.com/reasons-to-buy-gold/Hola, mi opinión es que el oro no le dejan subir (es un mercado totalmente manipulado, los Bancos Centrales con sus bancos como Jpm Morgan están especulando con oro papel). El oro no va a subir.

En respuesta a Carlos Dominguez

A finales de año entra en vigor en UK Basel III. Esta norma puede ayudar a reducir a la manipulación a la baja del precio del oro, así como fomentar su uso, al exigir menos garantía ya que pasa de ser calificado de "activo especulativo" (tier 3) a "activo de reserva" equiparable a los Tresury Bill o US$( tier 1).

Veremos cómo evoluciona el asunto, ya que en un día el LBMA negocia la producción minera de todo todo un año.

En respuesta a Pepe Pérez Pérez

El oro es ahora mismo muy alcista El gráfico no engaña, y por eso conseguirá el 2700 porque está manipulado y los manipuladores harán su agosto ...y solo les satisface cajones de mil dólares...jajajs

Apunten esta cifra 1580, a medio plazo los toca si o si...

En respuesta a jesus centeno galvan

1580 más 1000 sería 2580....

Sería en cualquier caso un cajón de 1000 dólares.. no cambia nada...jajajs

El oro a corto plazo es bajista. Ha estado cuatro semanas guarreando y esta semana han vuelto a soltar papel.

Por lo que yo sé... han abierto la mano con los bancos de lingotes de oro de Londres y Basilea III no les va a afectar.

Lo repito de nuevo, las caídas en el oro a corto plazo son una excelentd oportunidad para hacer cartera. A medio plazo sí que lo veo en modo cohete.

Esto si que es un cohete jajaja

Puede que yo esté equivocado, pero entiendo el dinero como una herramienta para obtener aquello que yo quiero, como una buena botella de vino gran crianza, x lo tanto si no hubiese nada x lo lo que yo tuviese interés, el valor del dinero, para mí desaparecería.

¿qué le da al oro -al fín y al cabo, otra materia prima- el valor que tiene? sencillamente el hecho de que la gente cree, que mañana tendrá algún valor superior al actual.

SOBRE LA DESACELERACIÓN.

Con el dinero, solo se pueen hacer básicamente 4 cosas: ahorrarlo, gastarlo, invertirlo y, nada cuando no se tiene.

Para que se produzca una desaceleración, entiendo que la mayor parte el dinero pasa a ahorrarse o gastarse, pues de lo contrario, el dinero continuaría teniendo valor.

También es posible que el dinero pierda valor, no porque lo gane el oro, sino x culpa de una inflación prolongada.