¿Ha dejado de funcionar el value investing o inversión en valor? Esta es la pregunta que parece estar haciéndose David Einhorn (Greenlight Capital), uno de los gestores de hedge funds más reputados a nivel internacional y conocido por, entre otras cosas, su acertado corto en Lehman Brothers.

En su última carta trimestral, Einhorn expresó su frustración por el mal comportamiento que están teniendo las acciones “value” (aquellas cuyos múltiplos de valoración son bajos) en comparación con las acciones “growth” (de crecimiento) y se cuestionó igualmente si los inversores estaban siendo razonables a la hora de valorar adecuadamente las acciones. “La persistencia de esta dinámica lleva a preguntarse si la inversión en valor es una estrategia viable”, indicó Einhorn en su carta. Iceberg de Valor, en su último episodio del podcast publicado en inBestia, también ha comentado estas declaraciones de Einhorn, que reflejan la apertura mental del gestor.

Durante el último trimestre, su hedge fund Greenlight Capital ha generado una rentabilidad del 6,2%, mayor que la del S&P 500, pero en lo que llevamos de año la rentabilidad desciende al 3,3%, claramente por debajo del 14,2% del índice. Consol Energy (compañía que también tiene en cartera azValor), General Motors (sobre la que Iceberg de Valor comentó recientemente) y Uniper (valor que también ha contribuido muy positivamente al fondo europeo de Magallanes) fueron las posiciones que aportaron mayor rentabilidad a la cartera. En el lado negativo destacaron la compañía farmacéutica Mylan, así como la posición bajista en el gigante industrial Caterpillar, que ha experimentado una notable revalorización como se ha analizado recientemente en estas páginas.

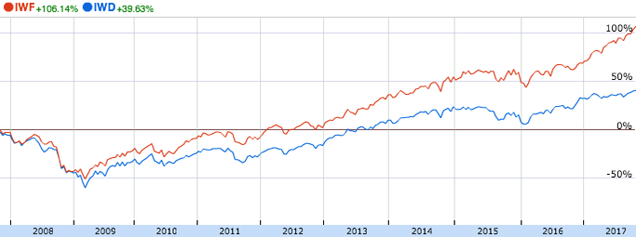

La situación está siendo complicada para los inversores que se centran en las acciones que cotizan a bajos múltiplos frente a las acciones “growth”. En lo que llevamos de 2017 este diferencial se ha acentuado. Tomando los datos de los ETF de iShares, el que replica al índice Russell 1000 Growth se dispara un 23,6% mientras que el del índice Russell 1000 Value tan solo un 6,5%.

Si miramos los últimos 10 años, que comienzan en los momentos de inicio de la tensión financiera antes de que estallara todo, el índice de crecimiento ha aventajado al índice de valor en 66 puntos porcentuales.

Pero esto no ha sido siempre así. Si cogemos el mayor horizonte temporal posible (desde el año 2000), vemos al value superar al growth. Primero, porque las acciones de crecimiento sufrieron mucho más en el pinchazo de la burbuja puntocom; y segundo, porque en la fase de recuperación del mercado bursátil entre 2003 y 2007 las acciones value lo hicieron mejor.

(Fuente: Google Finance)

Dada la evolución de los últimos años del mercado, y en especial de ciertas acciones, Einhorn plantea si nos encontramos ante un nuevo paradigma en el mercado a la hora de valorar las acciones. De forma retórica se pregunta: ¿qué ocurriría si el valor de una empresa no tuviera nada que ver con los beneficios actuales o futuros (como se asume en finanzas), y en su lugar este valor dependiera de si estamos ante una nueva tecnología disruptiva, que proporciona grandes beneficios sociales o genera nuevas oportunidades de innovación tecnológica, incluso aun cuando esto último se tradujera en pérdidas económicas presentes o futuras?.

Las tres burbujas de David Einhorn

En dicha carta, el gestor también hace amplia referencia a tres empresas contra las que tiene posiciones bajistas en su fondo, y las cuales considera un claro ejemplo de burbuja: Amazon, Tesla y Netflix.

Las estimaciones de beneficios de Amazon han venido reduciéndose en los últimos meses, señala Einhorn, y el consenso de analistas señala que en los próximos años seguirán haciéndolo. Por lo general, cuando acciones como Amazon cotizan con múltiplos de valoración tan elevados, suelen caer con fuerza ante situaciones como éstas (reducción en las estimaciones de beneficios). Sin embargo, la cotización de Amazon cayó menos del 1% durante el tercer trimestre. Irónicamente el gestor afirma que “quizás, simplemente ser disruptivo es suficiente”.

Pero el cuarto trimestre ha empezado con mucho peor pie para Greenlight Capital y su corto en Amazon. La semana pasada se conocieron los resultados del último trimestre de la compañía, mejorando expectativas. Las ventas de junio a septiembre aumentaron hasta los 43.700 millones, es decir, un aumento del 33,6% respecto a los 32.700 millones del año anterior. Estos buenos resultados propiciaron que la cotización de Amazon se disparara el viernes algo más de un 13%.

Quizás en este caso lo que el mercado está valorando no son tanto los beneficios, sino la gran fortaleza de la posición competitiva de Amazon y la oportunidad que aún tiene de crecer en ingresos en un mercado potencial enorme como es el retail, además de la elevada caja que genera antes de dedicarla a invertir más en el negocio. Esta postura optimista es defendida por gestores emblemáticos como Bill Miller.

Más difícilmente defendible puede que sea la valoración de Tesla. Sus resultados del último trimestre, así como sus perspectivas fueron horribles, pero sus acciones cayeron un 6%, mucho menos de lo que hubiera merecido según la opinión de Einhorn. A corto plazo sus principales problemas son la escasa demanda de sus vehículos así como los desafíos de fabricación para su nuevo modelo Model 3. El margen bruto de la compañía se redujo de forma sustancial en el tercer trimestre, siendo el principal responsable de esto el coste de puesta en marcha del nuevo modelo 3. Mientras que el CEO de la compañía, Elon Musk, sigue realizando valientes afirmaciones acerca de la superioridad de Tesla sobre los competidores, los continuos déficits de producción, así como los defectos y las retiradas de algunos de sus productos no justifican el optimismo de su CEO, opina el gestor.

Tesla presume de ser líder en el sector de vehículos de conducción autónoma, pero a juicio de Einhorn esto es más un deseo que una realidad. Según él, en lugar de ofrecer una verdadera ventaja tecnológica, está poniendo a la venta productos peligrosos e inadecuadamente probados. Como ha apuntado Enrique García, director de la cartera value de inBestia, “El problema no es que pierda dinero hoy, sino el abismo que tiene que cruzar para ser viable. La valoración de mercado es, por supuesto, una auténtica locura”.

El otro ejemplo que comenta Einhorn es el de Netflix. Sus resultados trimestrales superaron las expectativas de los analistas y las acciones se revalorizaron un 21%. La competencia en este sector está aumentando de forma considerable y empresas de medios de comunicación como Disney han anunciado que eliminarán su contenido de Netflix para venderlo directamente y competir con esta. De forma sorprendente, el CEO de Netflix señaló que “en algunos sentidos, un cash flow negativo es un indicador del enorme éxito”. Al igual que Einhorn, Enrique García cuestiona la viabilidad de este negocio, señalando que “el modelo de Netflix parece extremadamente frágil. Si empiezan a aparecer contratiempos y problemas, la estructura financiera actual podría caer por completo”.

Posicionamiento actual y últimos movimientos en cartera

Según los datos disponibles del tercer trimestre, además de las citadas posiciones bajistas sobre Amazon, Netflix y Tesla, las principales posiciones largas en la cartera de Greenlight Capital son AerCap Holdings NV (una compañía holandesa en la que True Value ha mantenido una posición importante), Bayer AG, Consol Energy Inc, General Motors Co y su posición en oro.

En el último trimestre han incorporado tres nuevas compañías a su cartera, de las que destacan Hewlett Packard Enterprise y Micron. La primera de ellas es un spin off de Hewlett Packard que se dedica al hardware empresarial (servidores, equipos de almacenamiento y redes), servicios y negocios de software generados por Hewlett Packard. Micron, compañía que ya había estado en la cartera de Einhorn, es líder mundial en tecnología de semiconductores y sistemas de almacenamiento y memoria (memorias flash, DRAM, SDRAM, SSD).

Asimismo, también ha deshecho algunas posiciones, entre las que cabe destacar la posición alcista que tenían en la SOCIMI española Axiare Patrimonio (Metavalor también tiene una pequeña posición en su fondo Metavalor F.I). Se trata de una compañía con activos inmobiliarios prime en los segmentos de oficinas, logístico y retail en las zonas más consolidadas de España. Del mismo modo cabe destacar el cierre de las posiciones bajistas que mantenía en Best Buy, compañía especializada en venta de productos electrónicos (ordenadores, teléfonos móviles, videojuegos, etc.).

Estas declaraciones de David Einhorn sobre la situación del mercado y los precios a los que cotizan algunas compañías de gran tamaño del mercado estadounidense se suman a la larga lista de expertos y analistas que advierten de las exigentes valoraciones. El gestor de Greenlight Capital piensa que es solo cuestión de tiempo hasta que las burbujas de Amazon, Tesla y Netflix estallen, y ha dedicado parte de su fondo a apostar por ello. Una posición francamente arriesgada. Quien acertara de pleno con su corto en Lehman Brothers, ¿volverá a dar en la diana apostando contra el falso nuevo paradigma de valoración?

Puedes consultar todos los artículos de este blog en el siguiente enlace: aquí