Repasando artículos de hace ya años, me he encontrado con todo tipo de excusas, y argumentos, en las cuales analistas e inversores aseguraban que estábamos en techo de mercado, curiosamente, la argumentación más común, a parte del miedo, ruidos externos, etc etc, ha sido la argumentación numérica.

La sensación de llevar muchos años alcistas, "llevamos muchos años alcistas, esto no puede subir mas" y esto es así, por la cercanía psicológica de dos "crashes" de mercado, sobretodo el financiero, que dejo a mucha gente "traumatizada", esto hace crear muchos paradigmas, y cierta contaminación sentimental y numérica.

Estas situaciones, bajo mi opinión, han sido arboles, que no dejaron ver el bosque, y es que esa sensación numérica de altura, ha hecho que muchas psicologías inversoras hayan querido adelantarse al techo del mercado, sin éxito. " llevamos desde 2009 subiendo" ¿y?

Recuerdo en Mayo de 2013, ( LINK) , ya han pasado años, jajajaja cuando muchos hablaban de techo de mercado, argumentado sobrecompra........ argumentaciones que negaba, con fundamentos similares a los pensados tiempos después, artículos de febrero 2014 ( LINK) " nos viene un crash de película"

En octubre de 2014, se pasaba otro momento de dudas, en el que planteaba una vuelta en V con exito ( LIINK). , otro momento en donde se escuchaban techos, y techos, y mas techos, jeje, fue en diciembre de 2014, cuando el Nasdaq 100 llegaba a resistencias( USA el eterno Techo)

tras esto, han existido 4 correcciones fuertes, ( 2015/16 y 2018 principio y final) fue agosto de 2015 (LINK) se atisbaba el fin del mundo pero tampoco se perdía tendencia, el peor momento del mercado bajo mi opinión, y en que mas vigilante estuve por técnico y por resultados empresariales fue en enero de 2016, luego explicaré porque, aunque me puse en cuarentena un tiempo, manifesté que: "No veo fin de ciclo alcista, y creo que no va a ser una corrección al estilo del 2000 o 2007"(LINK), aunque poco después dimos el partido por por salvado, pero es en el articulo de Mayo de 2016, cuando realmente planteo la teoría de salto de escalón histórico, tras el lateral de 13/17 años SP500, NASDAQ 100 respectivamente (LINK)" la historia se repite, el mercado es, fue y será siempre alcista"

Luego llega 2018, y suceden dos correcciones dentro de tendencia, la de primeros de año, los que me siguen, también conocen que negué cambio de tendencia, y la ocurrida a finales de diciembre 2018, igualmente la negada como finalizadora de tendencia alcista de largo plazo( LINK) " panico con tendencia alcista es igual a compra ( link),, o12 de Enero, donde mencionamos vuelta en V, y salto de escalon historico ( LINK)

Y ya para terminar articulo de 3 de febrero, donde planteaba el retest o no retest, y el porque el inversor tardaba en asimilar precios históricos LINK

Como aprecian, 6 años dan por mucho, jeje, pero básicamente han sido las mismas creencias, las mismas historias, la asimilación numérica, entremedias han surgido fenómenos sectoriales, como es el avance del Nasdaq INTERNET, principalmente a partir de 2017, y nuevos mercados, nueva economía tecnológica, etc etc.

Pero realmente, la hoja de ruta ha sido la misma:

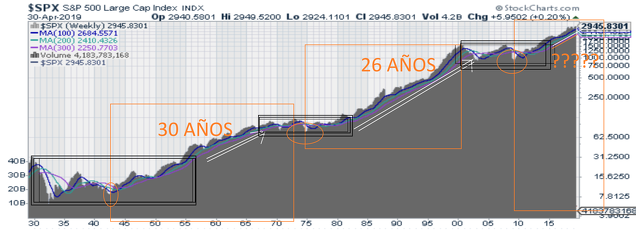

SP500 HISTÓRICO SEMANAL:

Voy explicar, en primer lugar todo lo resumido, y luego diré porque solo en enero de 2016 me puse en situación técnica de precaución, cosa que no he visto en ninguna otra corrección.

La asimilación de salto de escalón en precios histórica, la sensación de mal de alturas, la sensación numérica de llevar muchos años subiendo etc etc.

El argumento más escuchado, "es que llevamos subiendo desde 2009", supongo que esa misma sensación numérica tendrían en el año 1956, después de llevar desde 1943 subiendo ( 13 años) , y luego resulto que no solo fueron 13 años sino 30 años alcistas sin parar, jajaja ¿o en aquella ocasion estarían tranquilos? jeje, lo dudo.

O la misma situación año 1985, después de llevar desde 1975 (10 años alcistas), total, luego no solo fueron 10 sino 26 años alcistas seguidos, y llegamos ahora, 10 años alcistas, desde 2009, ¿es el fin?, en todas las situaciones hubo un lateral amplio, y salto de escalón histórico.

¿Porque 2016 Enero fue peligroso, pero no definitivo?

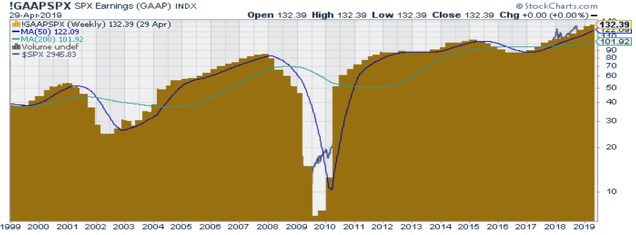

RESULTADOS EMPRESARIALES versus SP500

Estaban cediendo los resultados empresariales trimestrales, también comparo lo que ocurre ahora, el fenómeno es a la inversa, llevamos desde 2017 creciendo, y actualmente tras el mes de abril hay mejora de estimaciones, y superación del consenso, a su vez el precio del SP500 aun no se encuentra en zona superior a valoración histórica empresarial.

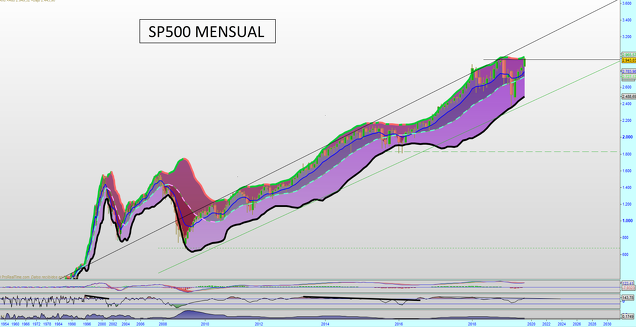

¿La tendencia es clara no? pero ademas el histórico me dice que no perdiendo esa primera linea movil históricamente no ha ocurrido nada.

RESULTADOS EMPRESARIALES HISTÓRICO:

Aquí se ve como claramente ese inicio de 2016 era señal peligrosa, pues la perdida de esa media de 50 pudiera haber traído muy malas consecuencias.

Igualmente en aquella ocasion la media mes 9 cortaba a la de 20, fue muy poco tiempo, el suficiente tiempo para esta en cuarentena desde ese enero de 2016, como aprecian, después de esa situación, ni a nivel de resultados empresariales, ni a nivel técnico se produce ninguna señal más de cambio de tendencia, es mas la señal que di a finales de diciembre de 2018, con todo el mundo muerto de miedo, técnicamente era precisa.

Lo curioso, es que la situación mensual queda configurada muy alcista, las medias se vuelven a inclinar alcistas, los precios se posicionan por encima de la media de 9 meses, y el CCI entra en situación +100, corte de macd mensual etc etc etc etc la teoría dice que bastaría hacer un seguimiento de media 9 meses, y CCi, y lo bueno es que el stop se encuentra relativamente cercano, y aunque realmente lleguemos a 3000 puntos, o se superen, en algún momento correctivo bastara el seguimiento de media (aunque antes buscaría escalas semanales) realmente se activa un objetivo a los 3400 puntos, no perdiendo la media de 9 meses.

Otras señales positivas:

Configuraron alcista mensual de Bollinger, en todas sus bandas, posibilidad de pegarse a la banda superior, ya la toca, pues en estos momentos futuros vienen con +0.40% gracias al +5% que marca APPLE en after tras presentar resultados.

Al que le interese como aplico la teoria Bollinger, le recomiendo este articulo de 5 de diciembre 2016 " D JONH BOLLINGER nos dirá si la fuerza alcista es de velocidad" LINK, es teoría de análisis técnico propia, como toda la que contemplo en mi haber, que es solo fruto de experiencia personal en la interpretación a diferentes timeframes, no la vais a encontrar en ningún libro, en ningún curso, ni en ningún master, porque es solo propia, como toda la demás teoría personal.

Y pues nada, nos acercamos a los 3000 puntos en el SP500, otro punto psicológico, tal vez nuevamente, de mal de alturas numérico.

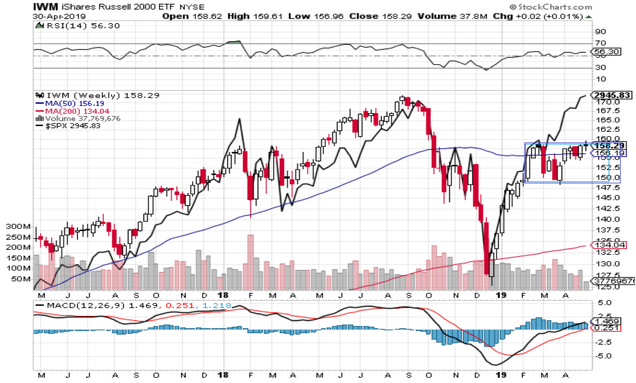

Ahora solo hay que observar, si el RUSSELL 2000, por fin empieza a converger respecto a SP500.

RUSSELL 2000 versus SP500 SEMANAL:

La curiosidad, es que siempre que llegaron ciclos bajistas, o grandes crash, incluso correcciones en el histórico, el RUssell 2000 se encontraba por encima del SP500, y no como ahora, por debajo (aunque no traigo un histórico mas amplio, lo he visto, y es así).

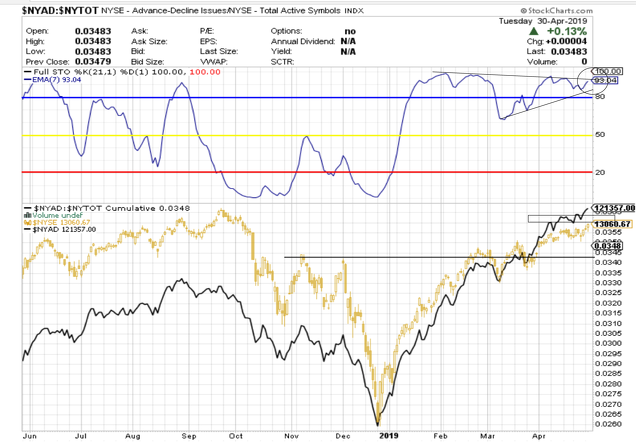

La amplitud LINEA AD/ Nyse:

Sigue en configuración alcista.

Para terminando, y volviendo a compatibilizar el análisis técnico, con todo el escenario que planteo de salto de escalón histórico en precios, les traigo el estudio trimestral:

SP500 TRIMESTRAL:

Curiosidad para este segundo trimestre del año, es la ruptura en latencia de máximos históricos, curiosamente aun hay gente que no ve tendencia alcista de largo plazo, siguen jugando a adivinar techos, y esas historias...............JAJAJA, " nos ponemos cortos y tal" " lo mismo hasta sucede lo de 2018 no?" jeje, y ya como anécdota interesante, es el corte que se produce en el indicador RSI Z DINAMICO con banda inferior, y a nivel trimestral, esto se ha dado en contadas ocasiones, y son señales muy alcistas en el tiempo, todo esto es totalmente compatible con mi teoría del SP500, y de la misma manera, se ha relajado la sobrecompra trimestral.

SP500 ANUAL:

Ruptura en latencia, +17% anual, ¿puede ser un 30% en anual como en 2013???', jeje, nadie lo sabe, igualmente por RSI sale la señal de ultra aceleración, rsi z dinámico alcanza la banda superior, esto solo ocurrió en el ultimo lustro de 1998, los niveles de RSI no creo que lleguen a esos niveles de 2000, pues aquello se trataba de un "hype" de mercado, nada que ver con las valoraciones actuales.

Creo que el articulo se me ha ido algo extendido, jeje, pero bueno, solo quería resaltar haciendo un repaso de lo más importante en estos últimos 6 años, para mostrarles, que no hay nada nuevo bajo el sol, que las mismas historias, los mismos argumentos se repiten en el tiempo, y que las asimilaciones psicologías de salto de escalón históricos son difíciles, sobretodo cuando se llevan tantos años alcistas, pero la historia muestra que esto ha sido normal, como ley de vida bursátil, muchas veces lo mas objetivo es lo numérico, y el precio, ya que el mercado, sus referencias externas, parámetros anteriores, asimilaciones de situaciones, nunca han sido iguales, la analogía que se apreciaba a X años, (por ejemplo la curva de tipos, políticas monetarias, regulatorias etc etc, ahora puede que no sea equivalente, pues no son los mismos parámetros macro que de antaño.

Incluso la naturaleza, composición,capitalización, ponderación del mercado, no tienen nada que ver que en el pasado, todo cambia, evoluciona, los factores intrínsecos los desconocemos, pero al final rige un indice general el SP500, madre de todos los indices, y una norma general, este es numérico, es matemáticas, es precio y su evolucion.

Saludos y suerte.