Se ha rebotado con fuerza, desde los puntos que días atrás se propusieron, a día de hoy tengo mas datos, sobretodo de las relacionadas con Nasdaq Internet, con lo cual, voy a ser bastante optimista, después del miedo que se han vendido.

Hablar de techo de mercado, o mercado bajista, ha sido lo más buscado durante este 2018, llegando a exageración en diciembre de 2018.

El aspecto psicológico del mercado ha estado muy tocado, los analistas técnicos, buscando similitudes con otros escenarios y épocas, y si, similitudes siempre se pueden encontrar, pero ojo, no todos los parámetros técnicos, han estado bajo una misma circunstancia temporal, o de configuración, " el contexto es importante" , podemos comparar, ver diferencias, similitudes, pero nunca nada será parecido.

Es obvio que el análisis técnico siempre está al alcance de todos, y no deja de ser psicología común de todos los actuantes, a veces incluso perdiendo el contexto histórico, como creo que sucede en este mismo momento.

Voy a empezar repasando mi hoja de ruta, que es la misma desde hace bastantes años, para a continuación hablar de los históricos en resultados empresariales, y terminar,con lo que creo que son las claves ahora mismo, para ver el siguiente movimiento.

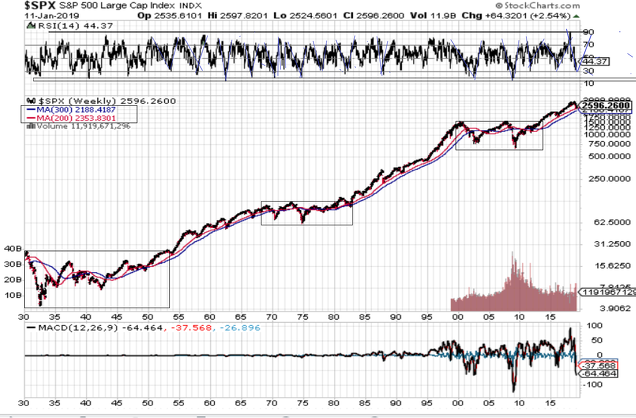

SP500 SEMANAL

Una de las posibilidades que barajaba era la parada en la media de 200 semanas, podría haber valido incluso la de 300, también cercana, para que esta hipótesis de teoría siguiera siendo valida, y no es otra cosa, que el lógico salto de escalón histórico en precios.

Eso si, con sus particularidades, se sale del escalón en Mayo de 2013, y luego en 2016 de la mano del Nasdaq Internet, y la revolución tecnológica, para más tarde, en el año 2017, ser el Nasdaq 100, el que pulveriza la resistencia histórica del año 2000, sino entiendes todo esto, es muy probable, que puedas haber acertado algún timing en posición corta en 2018, pero no has entendido nada.(ojo que algunos se pusieron cortos en 2014,2015/2016/2017)

Tambien apreciáis, las vueltas en V en RSI semanal, pues siempre se han producido tras una caída de este calado.

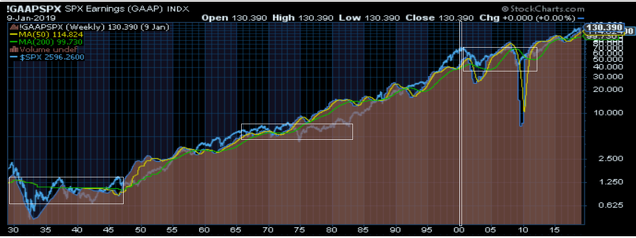

Resultados empresariales / SP 500 semanal.

La lógica subida histórica de resultados empresariales, a conllevado subida de precios en SP500, y esto va a seguir evolucionando así, por los siglos de los siglos, jeje, vale se retrocederá algún trimestre en PIB, podrá haber desaceleraron puntual, incluso recesión, pues vale, pero al final, el resultado es el mismo: subir, unas veces el SP500 se adelantará, otras veces los resultados empresariales estarán por encima del precio que marca el SP500.

Incluso los periodos en el que SP500 estuvo lateral (cuadro blanco) los resultados empresariales evolucionaban, lógica de economía, lógica de mercado.

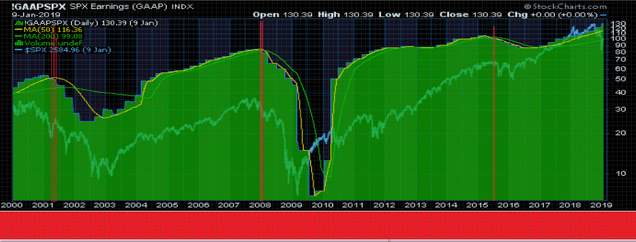

SP500/ RESULTADOS

Sí bien en el año 2015, y hasta 2017 se produce un decrecimiento en resultados empresariales, que provoca la caída del SP500, en lo momentos actuales, está por ver, si este decrecimiento va a llegar, igualmente, las estimaciones son de que en un 4% se va a decrecer este 2019, y sobretodo, sí será como consecuencia de guerra comercial etc, pero tengo mis dudas, según los tráficos de datos mundial de las megacapitalizaciones del Nasdaq Internet, igualmente si este decrecimiento en los resultados que están por empezar es a consecuencia de una causa concreta puntual ( solucionable)

La configuración actual, nada tiene que ver con las caídas de mercado, y de resultados empresariales de años 2000/2008, casi siempre las caídas en dos trimestres consecutivos son mala señal, pero todo depende de lo que se decrece, pues en 2016 fue muy mínimo.

SP500 SEMANAL:

La mágica media de 200 semanas, y posible formación vuelta en V, seria muy positivo el macd vuelva a zona superior, eso seria determinante, asimismo que la media de 50 sesiones se inclinara otra vez hacia arriba, pero no se sale de una situación de una corrección de -16 -20%, de la noche a la mañana, aunque fuera una vuelta en V, y mucho menos en vueltas W.

VIX SEMANAL:

La semana pasada alertábamos de la figura de estrella del atardecer en VIX, y esta semana ha confirmado nueva vela bajista, seria positivo corte de Mac, y dejar atras la zona de 18.

Seguimos con el histórico que me gusta contraponer, consumo discrecional versus básico:

La configuración es alcista, tras el pull back, esto, unido a la bajada del crudo, y a los resultados que tengo en mis manos de empresas de consumo discrecional, trafico de datos mundiales internet mes de Diciembre, me hacen pensar que el movimiento alcista nuevamente se va a producir, al igual deciros que es muy importante en este par, para que no sea una situación parecida a la que os dibujo en gráfico (rectangular de 2008), que se supere la zona que os marco en el zoom, pues en 2008 en ningún momento se rompió esa zona de resistencia en el rebote, ni que decir, que para mi el sector consumo discrecional es clave para discernir la llegada de un mercado bajista.

Seguiré con la parte (II) para determinar las claves, con un enfoque mas a corto plazo, aunque la situación semanal de vuelta en V me parece interesante.

Muchos se quedan en el diario, el corto plazo, que sí resistencia aquí o allí, eso no sirve para nada, sino analizas otros aspectos, contextos, o marcos temporales, solo para los de la industria del trading, y los de las maquinistas, el corto plazo, es negocio de la industria, pero no predice nada, es humo, hay que ver muchos contextos, y muchas situaciones, que van mas allá del técnico o del sentimiento, lo que he visto en los tráficos de datos mundiales en las megacapitalizaciones en este mes de Diciembre, me gusta mucho.

Saludos y para próximas horas, segunda parte.

Buenas tardes Juan.

Copio estimaciones resultados para 2019 y las desviaciones de años anteriores.

Un saludo y gracias por tus artículos.

En respuesta a B. Pa.

Lo que destacaría del cuadro es el BPA, no el nivel.

Hola Mister Juan.

Muy chulos esos gráficos que incorporan resultados empresariales, ya le gustaría al pavito tener acceso a ellos, ji,ji,ji.

Me ha llamado la atención eso que dice que vuelta en V, ¿vuelta en V?, apenas hemos, de momento, ya veremos si continúa, cosa que dudo, pero bueno, apenas hemos recuperado una fracción de todo la caída desde máximos.

Lo único que hemos recuperado es lalgo más del 50% de la última tirada a la baja que fue vertical total y con cierta fuerza.

El rebote es fuerte, hasta aquí no hay nada sorprendente puesto que la caída fue fuerte también.

Pero la vuelta en V, el pavito no la ve, al menos de momento.

¿esos resultados empresariales crecientes salen cada trimestre?, el pavito supone que así de be ser, el problema con eso, creo, es el atraso de dichos datos, y nada, ni siquiera los resultados empresariales del país de los Mandones son capaces de hacer rachas de subidas eternas.

Veremus que pasa, Mister Juan.

Saludos

La visión del mercado que refleja el artículo es de fondo y es la que pienso es realmente la importante. Invertir en el S&P sabemos que terminará subiendo. Personalmente entiendo el enfoque bajo mi punto de vista muy acertado de Juan. Ocurre que si tratamos de gestionar nuestras posiciones largas y el mercado o índice se nos mete en una franja lateral entre 2900 y 2100 o 2200 compatible con el enfoque de largo plazo o de fondo durante un tiempo aún sabiendo que al final terminará subiendo y más apoyado por datos macro y resultados empresariales, yo sí veo necesario prestar atención a los gráficos, al menos el mensual y semanal y gestionar la exposición o abrir cobertura que no significa eliminar por completo los largos . En el artículo que he comentado y que señalo como "similitudes técnicas de techos" habría que decir que en el S&P no tenemos techos, sino paradas puntuales en el largo plazo que seguro serán superadas. Muy importante tema de resultados que en caso de confirmarse superaciones deberían respaldar subidas aunque por funcionamiento del mercado le puedan meter un trallazo a la baja..

En respuesta a B. Pa.

También añadiría que un gráfico del S&P de 80 años puede servir para saber que sube y no hay techos, pero si cambios de tendencias ,pero si nos pilla un lateral de 30 con sus tendencias alcistas y bajistas en un lateral con un margen de un 40/50% de media y nos pilla mayores pues cuando termine subiendo lo verían nuestros hijos .

Rebote más bien. Creo yo. Demasiado optimista Juan y ojalá para los que siguen dentro.

Grande Juan.

Artículo muy completo y que estoy seguro en pocos meses muchos se darán cuanta del acierto de tus puntos de vista.

Por lo que veo sigues apostando por el sector tecnología ¿Verdad?

Suerte y un placer.

Fantásticos gráficos Juan y muy ilustrativos.

Personalmente tengo la misma idea que tu, opino que pese al miedo del mercado, cuando se vayan desvaneciendo dichos miedos tendremos otro tirón alcista.

El coche autónomo, la tecnología 5G, y sobretodo la inteligencia artificial,... superempresas como Amazon o Alphabet están inviertiendo inmensas cantidades de capital... creo que será el sector tecnológico el que pegue fuerte hacia arriba, pese a la multitud de detractores que hay ahora.

En fin, todo se verá!

El 80% de las acciones estan en manos de institucionales etfs fondos. Es un parametrocdistinto al pasado.

Otro: los robo tradings, high frecuency tradings etc son los que han movido en ontradia y mueven.

Dije que en Diciembre los alcistas estaban comprando turron. Dejaron Caer las acciones Sin Volumen. No se resistieron.

Ahora estan comprando nas barato. Resetear el sp500 de 2900 a 2350 es Asegurar recorrido. Si hubieran dejado el sp en 2900 se cortan recorrido.

A veces parece tiene sentido.

Antes de las elecciones subieron el sp, para acolchar asi la caida. Lo dejaron caer un poco y lo recuperaron.

Si se habla de fin de ciclo china etc (ya se hablo en 2015 2016) mejor tomar ganancias (tech) compensar perdidss vendiendo mss... Tax Loss Harvesting. Crear un cierto panico.

Entrar en 2019 sin hacer ruido y ya llevan un +10%.

Bajan el nivel a 2350 lo acolchan un poco al alza hasta 2600 y a ver los RESULTADOS EMPRESARIALES. Si son buenos... a subir...

Si son malos... ya han hecho un soporte en 2350.

Si establecen 2ctrincheras en 2350 y 2900 se pueden tirar 1 o 2 anos tradeando entre ellas.

Si es que parece hasta logico!!!

Que ganamos los inversores que llevamos desde 2015 y otros antes.???

1. El efecto colchon por SUBIDA DE ESCALON que define BEÑO.

Donde lo veo: ABBOT NIKE VISA BAC AMEX PFIZER INTEL CISCO CyrusOne apple etc Empresas que han generado 80-100% de retorno sobre compravyvaunke bajen un 20% siguen dando margen de seguridad

2. LOS DIVIDENDOS recolectados y REINVERTIDOS durante 4 años. Dividendos crecientes. Los dividendos son la PARTE MAS IMPORTANTE DEL TOTAL RETURN ( lecturas Jeremy Seagel, Tim McAleenan, Sire Dividend, Chowder etc etc)

3. Compras o añadidos a empresas de dividendos europeas y usa en los momentos de panico= mas baratos= mas dividendos rpd. ( febrero a mayo y octubre a diciembre 2018)

Comprar per bajos 6 7 8 9 10 11 12 13x en empresas europeas ybusa generndo ademas de dividendos, efecto value.

Me da igual que el sp500 suba en V o en W. Me da igual que se tire 2019 y 2020 lateral entre 2350 y 2900

Sinsebkeda ahi abajo mas barato invertiremos los ahorros.

4. En la profecia inversorabde medios e inversores siempre digo:

1X2

Las 3 cosas pueden ocurrir.

Nunca se puede descartar quebtras las dudas 2018 2019 2020 unas nuevas circunstancias macro micro etc... estiren el ciclonalnje dan por muerto... más años.

Todos los Records han sido rotos alguna vez. Todas las Estadisticas han sido modificadas por los ultimos hechos en acontecer.

Los parametros cambian y solo lonsabemos años despues, que han cambiado.

La gente ya no invierte a largo plazo. Algunos sí. Solo se la pasan intentando adivinar lo que va a ocurrir. Desde 2012v2015bpodemos leer profecias de crash y cracks. Por supiestonqir alguna vez acertaran. Pero el que estabinvertido a largo plazo desde 2010.... imaginad los retornos en price y en DIVIDENDOS.

Los saltos de escalon que define Beño marcan la diferencia.

Una opinion.

Salud.

Coincido 100% en el optimismo y en la interpretación de la situacion.

Aunque ya se vera. El futuro está en manos de los dioses, jeje

Gracias Juan

En respuesta a Reina Hortensia

No hay divergencias en los osciladores. De momento rebote y lo siento por los compañeros que siguen metidos.

Hola de nuevo Mister Juan. una pregunta, ¿qué resultado daría comprar S&P 500 cuando sube por primera vez uno de esos resultados empresariales, y vender cuando baja por primera vez?

Debería ser mejor o mucho mejor que comprar el índice, creo, además cuenta con la ventaja de que los resultados empresariales van por rachas, ya sea subiendo, subiendo y subiendo o lo contrario.

La gráficas de expectativas que he visionado, dicen que decaen resultados empresariales del 10/11% esperado, al 6/7%, pero claro, ahora que llegan resultados empresariales, tendrá que verse si eran reales estas expectativas, o hay sorpresas, y sobretodo el devenir en los próximos trimestres, pero la idea, es que hay un salto de escalón histórico, es decir hay puntos que se sobrepasan para ya nunca ser visitados, y por otro lado, la idea de que las empresas a medida que avanzan los años, ganan mas, ley de vida, por lo tanto es logico que los precios suban, de hecho el factor dividendo sigue al alza en USA, saludos.

Indicar, que muchas configuraciones tecnicas, en semanal y mensual, dan resultado bajista, pero el contexto, y sobre todo sectoriales determinados, no estan en la misma coyuntura que en anteriores crash, hay diferencias muy significativas, si tuviera que guiarme por el aspecto técnico a diferentes escalas, y exclusivamente por AT, tendría una opinión muy diferente, pero con todos los argumentos, contextos, sectoriales, empresariales, no puedo decir que estamos en mercado bajista, ciclo bajista, o como lo quieran llamar.

Aqui hay una lista corta de Incrementos de Dividendos en 2018:

Se observa como el incremento de dividendo supera no solo a la inflaccion sino que sobrepasa a las performance de indices y fondos en 2018:

Empresas DGI, los incrementos de dividendos son solo del 2018.

Altria 24%

Unilever 8%

Enbridge 10%

Johnson & Johnson 7%

BATS 15%

Imperial Brands 10%

Pepsico 15%

Valero Energy 15%

Qualcom 8%

ABBVie 30%

Air Products 15%

Texas Instruments 24%

Illinois Tools Works 22%

Aviva 10%

Axa 9%

UPS 10%

TROW 19%

3M 15%

Royal Ahold 11%

Michelin 9%

En está gráfica se ve la evolución de dividendos.

Y AQUI expectativas de ganancias globales, como indicador contrarian a favor del SP500