La muerte del value investing, un estilo de inversión que de forma general "compra barato" y con lo que llaman "márgenes de seguridad", ha sido un tema recurrente durante los últimos años, habiendo centenares o incluso miles de artículos especializados que tratan de explicar por qué este tipo de inversión ha caído en desgracia.

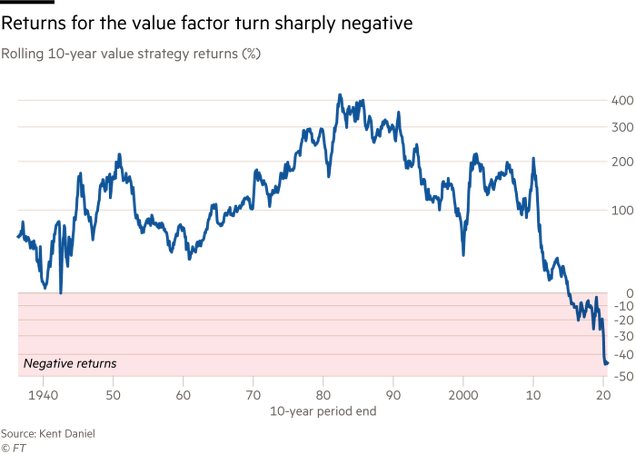

No es de extrañar que el tema levante tan acalorados debates, al fin y al cabo, la rentabilidad a 10 años ha ido declinando poco a poco desde los años 80, hasta haber entrado en negativo en la presente década. Sí, el value investing (en precisión "el factor valor") pierde dinero a 10 años. Y no poco dinero. La vieja promesa de que comprando barato se tiene garantizada una rentabilidad positiva a largo plazo, parece haberse desvanecido.

Y tampoco es de extrañar que hordas de inversores, que antiguamente idolatraban a determinados gestores value, ahora renieguen de este estilo de inversión como gatos que huyen del agua. Para muchos de estos exfollowers, los gestores estrellas como Paramés (Cobas) se han dormido en la complacencia, o lo que es aún peor y más imperdonable, han perdido su toque mágico.

En el presente artículo voy a explicar que, por lo general, los gestores value no han perdido su toque mágico (si es que alguna vez lo tuvieron), si no que su suerte no depende de su potencial genialidad y perspicacia, sino más bien de las circunstancias macroeconómicas y políticas del momento.

Value Investing Vs. Factor Valor

Es cierto que en puridad se están mezclando cosas al hablar de "value investing" y "factor valor". El factor valor es una categorización académica (Fama & French), por la cual se agrupa a determinadas compañías con un bajo valor en libros, bajo el argumento de que históricamente han -o habían- ofrecido una rentabilidad superior a la del mercado en su conjunto (buy and hold).

El problema de ese factor de inversión en valor, es que a medida que la economía ha ido cambiando, de una más industrial a una más basada en el sector servicios y las telecomunicaciones, desde un punto de vista contable se castiga más a las empresas modernas que a las más tradicionales. Esto es así porque una inversión tradicional -tangible- en planta industrial figura como activo en el balance de una empresa, mientras que una inversión en investigación y desarrollo -intangible- va directamente a la partida de gasto.

Y a medida que cada vez las empresas destinan menos inversión a bienes tangibles y más a bienes intangibles, desde un punto de vista contable solo un determinado tipo de empresas cuenta con un mayor valor en libros y mayores beneficios relativos, dejando a un lado a buena parte de la economía, incluso si ambos tipos empresas cuentan con el mismo flujo de caja.

Muchos inversores en valor hacen hincapié en este punto y ponen el ejemplo de que realmente un inversor value podría perfectamente comprar Apple si en un momento dado se pone barata con respecto a sus beneficios (entre otros factores), independientemente de lo que señale cualquier métrica del academicista factor valor.

No obstante, a pesar de que value investing y factor valor no son lo mismo, lo cierto es que hay una importante correlación entre los resultados de la generalidad de los inversores value y el factor valor, demostrándose que, la pretensión de diferenciar fuertemente lo uno y lo otro, a veces es más un ideal que una realidad. En muchas ocasiones, por no decir casi siempre, los inversores value se enorgullecen de no invertir en cosas que no comprenden y muestran orgullo en comprar empresas que cemento y ladrillo.

Lo viejo contra lo nuevo

En esos centenares o miles de artículos sobre la muerte el value investing, la mayoría de las razones que justifican el mal resultado relativo de este estilo de inversión, se centran en relaciones meramente narrativas o espurias o, en el mejor de los casos, en razones muy parciales y no bien explicadas del todo.

Para los críticos del value investing, este estilo de inversión "piensa a la antigua" porque rechaza centrarse en las compañías que conforman la economía moderna y tiende a invertir en empresas en declive, justo el tipo de empresa que tiende a mostrarse barata a los ojos de los inversores en valor.

Lo ocurrido durante los dos últimos mercados bajistas en EE.UU. (2008 y 2020) sería la confirmación de esta realidad, ya que a diferencia de otras recesiones, la inversión en valor declinó más que el conjunto del mercado, no ofreciendo ningún tipo de defensa por la sola idea de que las empresas compradas eran más baratas.

Los defensores del value investing, gustan de verse a sí mismos como el último reducto de los "contrarians", personas estoicas que no se dejan llevar por las modas, netflixes y teslas del momento. Para ellos el mercado se encuentra en medio de una locura colectiva, siempre cerca de un gran crac como el de 1929; siempre cerca de un momento en el que las acciones sobrevaloradas y amadas por los inversores dejarán de rendir, al menos en términos relativos, y entonces aquellas empresas baratas y olvidadas por el mercado volverán a tener su momento de gloria (nota: a pesar de la referencia de 1929, Graham, el padre del value investing, perdió un 70% del dinero de sus inversores).

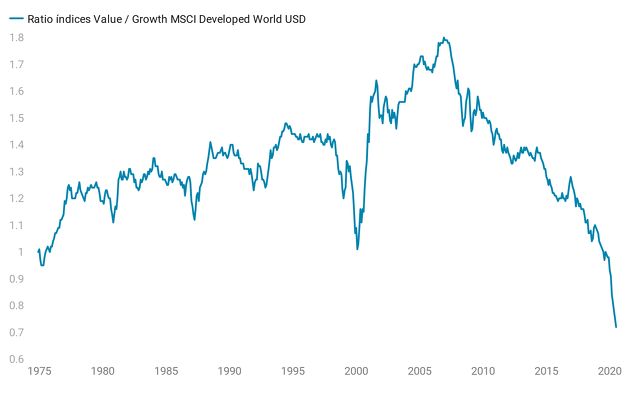

De ahí que últimamente en las cartas trimestrales de los gestores value, jamás falte alguna versión del siguiente gráfico, para ejemplificar visualmente como la menor rentabilidad del factor valor con respecto al factor crecimiento, volverá con claridad al alza, como si hubiera algún tipo de ley física universal que garantizara que lo que ha caído mucho, tiene que volver al alza con fuerza. No es poca ironía que un inversor por fundamentales esté buscando como loco un soporte y que además lo haga en medio de la nada.

A veces las cosas son mucho más sencillas

Decía Guillermo de Ockham que en igualdad de condiciones la explicación más sencilla es la más probable. En el apartado anterior ni siquiera he entrado en el detalle de las razones que defensores y detractores dan para explicar lo que le ocurre al value investing. Pero incluso si entrásemos en explicaciones verdaderamente sofisticadas, uno acabaría mareado con la cantidad enorme de matices, ideas pendulantes y tecnicismos utilizados.

Sin embargo, desde mi punto de vista, casi todas esas son razones completamente triviales, siendo la única razón, o por lo menos la única que es suficiente por sí misma y que explica el que hace una década el value investing dejase de funcionar a la hora de batir al mercado, la del precio del dinero y la ley de la oferta y la demanda.

¿No determina la disponibilidad y el precio del dinero la oferta y la demanda de todas las cosas en la economía? Pues en los mercados igual.

Curiosamente, la fuerte rentabilidad absoluta del factor valor empezó a deteriorarse desde los años ochenta, que es justo cuando los tipos de interés hicieron techo y comenzaron a declinar desde que Volcker declaró la guerra a la alta inflación.

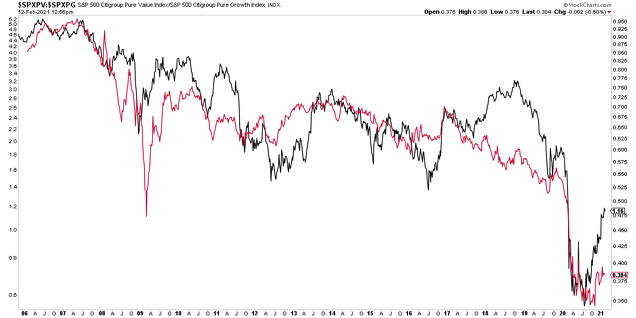

Y, curiosamente, desde 2007 el factor valor entró en barrena con respecto al resto del mercado, cuando los tipos de interés pasaron de ser más o menos normales a estar cerca de 0 en buena parte del mundo. Tan fuerte es la relación, que cuando uno observa el ratio (rojo siguente gráfico) de acciones baratas (value) con respecto a las acciones de crecimiento (growth) y lo relaciona con los tipos de interés (en negro), uno se da cuenta enseguida de que es la explicación más sencilla y la única que es suficiente.

El precio del dinero, ya sea que uno considere que está determinado por las grandes tendencia demográficas o por los bancos centrales, o más plausiblemente por una combinación de ambos factores, es lo que hace que los diferentes factores muestren un mejor o peor comportamiento relativo. A tipos más altos mejor lo hacen las empresas value. A tipos más bajos, mejor lo hacen las empresas growth.

Los tipos bajos se dan en economías que crecen a menor ritmo y que tienen menos presiones inflacionarias, es decir, economías con escasez de crecimiento. Y a mayor escasez de crecimiento, los inversores buscan cualquier brizna de ese escaso crecimiento pagando una mayor prima por el mismo. Por ello, con tipos bajos, las empresas growth tienden a brillar en términos relativos.

Cuando los tipos suben lo hacen porque el crecimiento asciende, así como la inflación que suele acompañar al crecimiento. En ese entorno, donde hay mayor abundancia de opciones, las acciones baratas o value recuperan parte de su atractivo.

El futuro depende más de Lagarde y Powell, que de la potencial genialidad de un gestor value

Cuando se entiende la relación tan fuerte que hay entre precio del dinero y los diferentes factores de inversión, todas las demás explicaciones palidecen. Ni vieja ni nueva economía, ni monopolios tecnológicos que dominan, ni excesos de euforia, ni empresas que el mercado olvida. Nada, todo es muy relativo cuando se compara con los tipos de interés y su influencia en la oferta y la demanda de bienes escasos.

Desde esta perspectiva, parece que el futuro del value investing no depende de ningún tipo de justicia divina que tenga que devolver lo quitado a los estoicos y pacientes inversores en valor, o de que estos gestores vuelvan a encontrar "su toque mágico", uno que quizás jamás tuvieron en primer lugar.

Realmente, el que vuelvan a mostrar un mejor comportamiento relativo y absoluto, depende de cosas que están completamente fuera de su control. La pregunta no es si Paramés y otros gestores tendrán más o menos aciertos en el futuro, sino donde estarán los tipos de interés en los próximos años.

Y eso me lleva a mi máxima de que toda decisión de inversión, implícitamente, en último término siempre es una apuesta macro. Todo lo que ocurre, todas las inversiones, solo son reflejo de un determinado momento económico y político. Si Paramés llega a comenzar su carrera en 2007, hoy, catorce años después, no sería famoso, sino simplemente alguien que invertía en empresas tradicionales y tuvo mala suerte.

No te alegres, el próximo puede ser tu estilo de inversión

Ahora bien, al entender esto, los inversores en crecimiento y por supuesto lo indexados "pasivos" que en definitiva no son más que inversores en crecimiento (otra apuesta implícita macro), no deberían alegrarse mucho.

Sus superiores rentabilidades solo son reflejo de los tipos de interés que han bajado drásticamente durante los últimos años. El 99,99% de los inversores en crecimiento y por extensión los indexados, lo han hecho mejor que los value no porque cuenten con algún tipo de superioridad intelectual de algún tipo, sino por la mera suerte. Para que su rentabilidad superior se mantenga en el tiempo, estos tipos de interés deben mantenerse bajos y descender aún más. Si por casualidad el ciclo de tipos a la baja ha llegado a su final, se puede concluir que la fiesta de esa mejor rentabilidad del growth, ha llegado a su final.

La cuestión es que casi nadie sabe qué harán los tipos de interés. Nadie ha conseguido pronosticarlos de forma efectiva a lo largo del tiempo, ni muchos menos pronosticarlos a largo plazo. Y eso lleva a la última conclusión de que, tanto los inversores en valor como los inversores en crecimiento, no son dueños de su destino ni tienen la fórmula secreta para batir contínuamente al mercado.

Lo normal es que todos ganen dinero en el verdadero largo plazo, ya que las acciones tienden a apreciarse por el sistema capitalista, pero el que unos lo hagan mejor que otros, casi siempre y salvo unas verdaderas excepciones, es una cuestión de puro azar.

Hay una frase que dice que no hay que confundir inteligencia con un mercado alcista. Lo mismo se puede decir de los diferentes factores de inversión. En los mercados, como en la vida, hay mucha aleatoriedad, pero mucha más de la que todos queremos creer.

¿Te has parado a pensar qué apuesta implícita macro representa tu estilo de inversión?

--

Nota: Desde diciembre de 2020, soy gestor de inversiones en Gestión de Patrimonios Mobiliarios (GPM), una entidad española regulada ante la CNMV con el número 105. Para conocer mi estrategia de inversión "All Seasons Momentum" e invertir en ella, puedes seguir leyendo >aquí.