En este post voy a mostrar una serie de gráficos que muestran lo poderosa que puede llegar a ser la actual tendencia (o rebote) de la inflación, como variable clave para los mercados en 2021. Después, terminaré con una reflexión sobre la estrategia vs análisis, que es clave a la hora de la verdad. El análisis ayuda a comprender lo que ocurre, pero las decisiones de "gestión" que hacemos son las que importan. Y para eso, el Momentum (como herramienta clave de seguimiento de tendencias) es una enorme ayuda porque fija de forma clara y objetiva lo que tenemos que hacer en cada momento, comprando fortaleza y vendiendo debilidad.

Los siguientes gráficos están sacados de este interesante post de Scott Grannis, uno de los analistas que sigo, y explican muy bien lo que está ocurriendo (y los riesgos asociados).

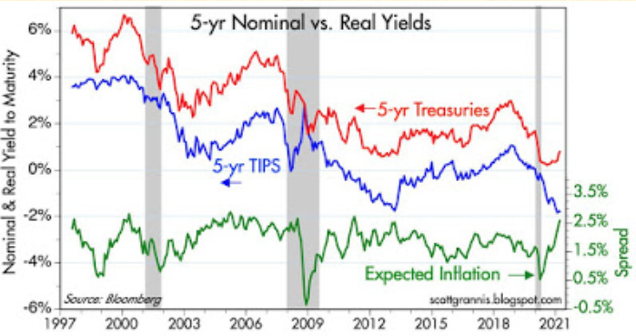

En este primer gráfico, vemos que el repunte actual en los tipos de interés (línea roja que representa el tipo de interés de los bonos USA a 5 años) se debe al repunte en las expectativas de inflación (línea verde) según el mercado de bonos. Las expectativas de inflación se han disparado pasando del 0,5% (de media anual para los próximos 5 años) a un 2,5% (media anual para los próximos 5 años), lo cual son palabras mayores. Importante destacar que el repunte en los tipos de interés actualmente, según este gráfico, se debe por lo tanto mucho más a las expectativas de inflación que a las expectativas de crecimiento económico sostenido durante años.

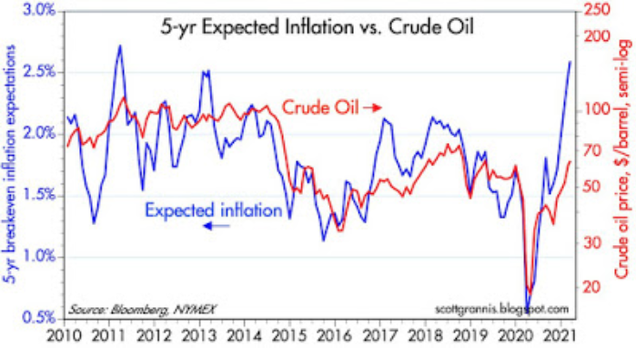

¿Por qué se han disparado las expectativas de inflación por parte del mercado? Pues obviamente por la actuación de la FED y el gobierno de EEUU. El repunte en el precio del petróleo, como vemos en el siguiente gráfico, sería más una consecuencia (o efecto en paralelo, por no entrar en el peligroso tema de las correlaciones), que una causa. La expectativa de inflación en EEUU no se ha disparado por la subida del precio del petróleo.

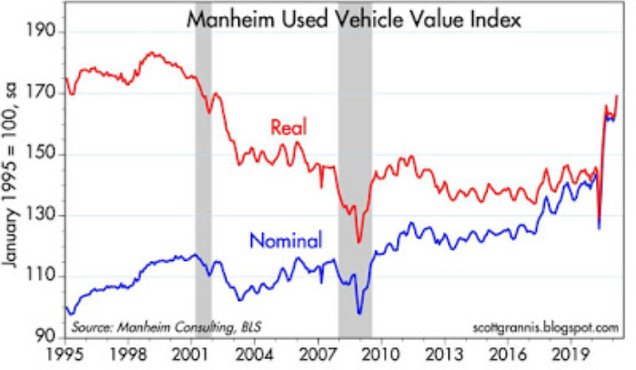

Un gráfico interesante (a continuación) es el que muestra el repunte en los precios de los vehículos de segundamano en EEUU. La crisis, y los cheques que el gobierno USA ha repartido, tienen mucho que ver en esto, y si suben los precios de los coches de ocasión porque hay más dinero en las cuentas corrientes, no es lo único que sube... y subirá.

El siguiente gráfico me gusta porque viene a corroborar una tesis de inversión que comenté hace semanas en varios posts, y está resultando muy interesante: Cobre al alza, Oro a la baja (y también petróleo al alza). En esta ocasión se muestra el ratio cobre/oro y su correlación con el tipo de interés -nominal- del bono USA a 10 años. Cuando suben los tipos, puede ser por subida de inflación y/o subida del crecimiento económico. Si es por crecimiento económico, lo normal es que el ratio Cobre / Oro suba, porque el Cobre es un material relacionado con el crecimiento económico (y el Oro con la inflación). En este sentido, el actual repunte de tipos no se debería solo al repunte en expectativas de inflación, sino también al repunte económico mundial (consecuencia de las medidas tomadas, y consecuencia del "efecto base", es decir, de la comparación interanual con el mismo período del año anterior, en pleno confinamiento).

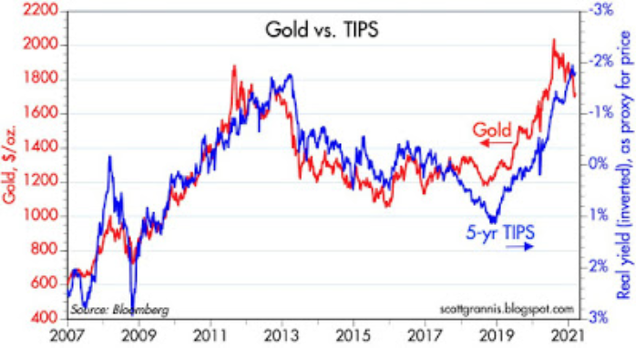

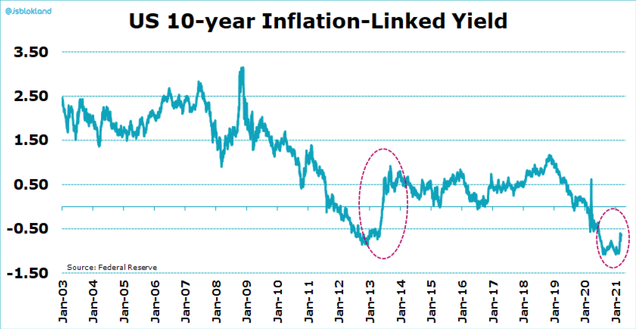

Por último, el siguiente gráfico muestra una interesante correlación: el ORO (línea roja) con los TIPOS DE INTERÉS REALES (línea azul, en escala invertida, extraído de los TIPS, que son bonos ligados a la inflación). La caída reciente del ORO estaría anticipando un repunte (caída en la línea azul, cuya escala está invertida) en los tipos de interés REALES.

En este contexto actual, tras la fuerte subida inicial de la inflación esperada, que poco a poco vamos viendo en real (es decir, ya no expectativas sino datos actuales), tocaría un repunte en el crecimiento económico... que termine provocando un significativo repunte en los tipos REALES. Ese sería el momento en el que la FED se mostraría -por fin- preocupada por la vuelta de la inflación descontrolada y las negativas consecuencias sobre la economía real... o quizá el repunte en los tipos reales sería precisamente provocado por un endurecimiento monetario por parte de la FED. O ambas cosas a la vez: aceleración del crecimiento económico y "miedo" por parte de la FED.

A destacar también lo malo que es el Oro para protegerse de la inflación a corto y medio plazo, puesto que precisamente en este entorno de expectativas fuertes de inflación, el Oro ha estado cayendo. (ver mi post reciente sobre la verdadera naturaleza del Oro).CONCLUSIÓN Y PERSPECTIVAS

No se trata de hacer pronósticos ni predicciones. Estamos observando la realidad Macro, y en todo caso valorando los riesgos a corto y medio-largo plazo. En un horizonte de 3-6 meses no parece que haya nubarrones en el horizonte: el crecimiento llegará, la inflación también, los tipos han dejado de caer y están subiendo, y las bolsas apuntan al alza. Lo que este post intenta plantear es que probablemente todo esto sea la semilla de la próxima crisis, pero como digo, hablamos de plazos superiores a 6 meses, por lo que "iremos viendo".

Por ahora, la subida de las perspectivas de inflación y crecimiento económico en realidad ha sido una estupenda noticia para determinados sectores y zonas geográficas (como Europa). Esto ha provocado una pérdida de Momentum en las FAAMNG y valores de gran crecimiento (como toda la temática de la "disrupción"), y una Gran Rotación que sigue en curso. No es necesario "saber ver" o anticiparse a este tipo de grandes rotaciones, sino simplemente adaptarse a ellas, sin pretender "ser perfectos", es decir, vender un sector en máximos y comprar otro en mínimos.

En última instancia, como inversores lo que nos debe importar es proteger el capital en términos de PODER ADQUISITIVO. Si hay inflación, suben los precios de "todo", incluidos los precios de las acciones en bolsa. Y eventualmente de las materias primas. Pero si hay inflación "de verdad", los tipos de interés subirán también "de verdad", y como ya hemos visto, esto sería muy malo para los bonos y la Renta Fija que podría tener uno de sus peores años en la historia. En el siguiente gráfico vemos que los tipos han subido... pero todavía hay margen en comparación con lo que ocurrió en 2013:

Fuente.

Si este movimiento continúa, los sectores que están perdiendo Momentum lo seguirán perdiendo, y los que lo están ganando, lo seguirán ganando. Es decir, la Gran Rotación seguirá su rumbo. No necesitamos tener un bola de cristal para saber hasta dónde y hasta cuándo seguirá en marcha una determinada dinámica de mercado que estamos observando. Lo que hay que hacer es seguirlas, y para eso las técnicas de Momentum son claves. Son sencillas y robustas porque no dependen de muchas variables (al contrario), y están probadas en diversos entornos y épocas de mercado, en diversos activos y en diversas zonas geográficas.

Seguir el Momentum.

¿Cómo "protegernos" e incluso beneficiarnos de un entorno de inflación creciente? Pues en última instancia, dejando que sean los gráficos y las tendencias los que nos guíen. En esta fase del ciclo, como comenté en mis anteriores posts, están subiendo las cíclicas, los "value" (valores baratos por fundamentales), y están sufriendo (aunque ahora rebotando) todas las relacionadas con "growth" (crecimiento). Una operativa basada en el seguimiento de tendencias se ajusta automáticamente a estas grandes rotaciones de mercado, aunque hay que ser consciente de que puede llegar un tiempo adaptarse a la "nueva realidad". Dicho de otra manera, la pérdida de Momentum en las FAAMNG está siendo gradual y los que lleven años "subidos a la tendencia" ahora no van a vender en máximos, del mismo modo que el suelo y giro en sectores como el petróleo y energía, también implica "no comprar en mínimos". Este concepto es importante, porque no se puede tener todo en la vida, ni se puede aspirar a la perfección. Intentar vender en máximos y comprar en mínimos es absurdo. La idea detrás del Momentum y las tendencias es ir detrás de aquello que ya está demostrando fortaleza, y hacerlo de forma sistemática y calculada. Esta es la mejor forma de protegerse frente a los grandes cambios Macro (y geopolíticos) que se puedan producir en el futuro, y disfrutar de las disrupciones y revoluciones tecnológicas en marcha.