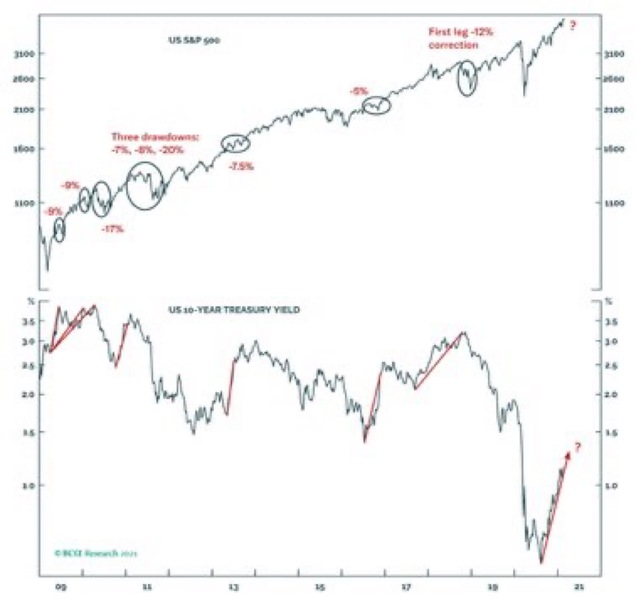

Los tipos están subiendo...y rápido. Eso es un problema doble: primero porque suben (aunque todavía no están en niveles que supongan un freno para la economía), y segundo por la velocidad a la que están subiendo. El siguiente gráfico nos muestra lo que ha ocurrido en otras ocasiones en las que los tipos subían en vertical (líneas rojas en el panel inferior), y lo que ha hecho la bolsa (S&P500 en panel superior):

Todo esto se suma a la situación previa de sobrecompra y euforia en los valores Tech (Nasdaq en sentido amplio), y Small Caps. Es decir, se suma a una situación de euforia provocada por la intervención de los bancos centrales como respuesta a la pandemia.

Los bonos (Renta Fija) en teoría son “seguros”. Pero en este año 2021, la velocidad de la subida está provocando que de momento, estén en negativo. Como comenté en un post anterior, la elevada "duration" (duración con "t") de los bonos implica alta sensibilidad del precio de esos bonos a movimientos en los tipos de interés. Es decir, subidas rápidas de tipos de interés (como está ocurriendo), provoca caídas en los precios de los bonos (que como cualquier otro activo, se valoran a precios de mercado), que no se pueden absorber con los cupones pagados por los bonos porque estos cupones son ridículos.

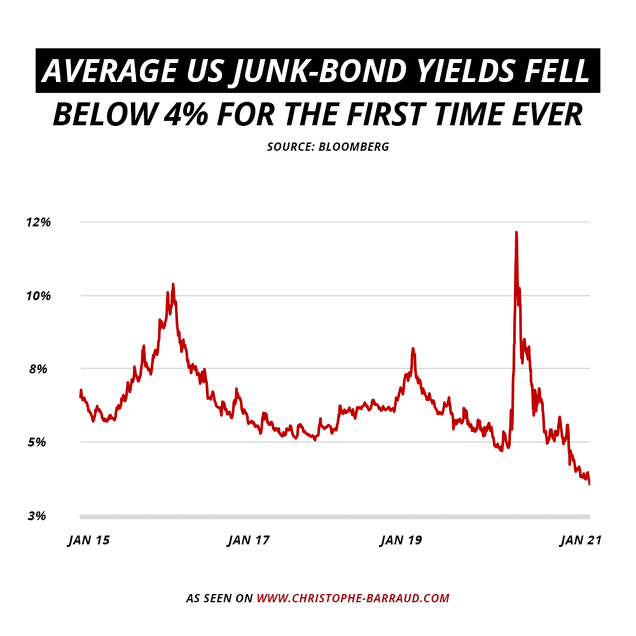

El problema del CONTEXTO de mercado en el que nos encontramos es que hemos asistido a una búsqueda masiva e irracional de RIESGO. La rentabilidad de los bonos High Yield (bonos basura) cayó recientemente por debajo del 4%, como vemos en el siguiente gráfico. Comprar bonos basura (es decir, de empresas de calidad dudosa) que rentan un 4% es una señal de asunción de riesgo mal calibrada. Obviamente, en parte esto es así porque no hay otras alternativas decentes. Pero no es excusa.

Y como ya sabemos, en bolsa hemos vivido una estampida generalizada hacia los valores con esta doble característica: GROWTH (valores de crecimiento), y SMALL CAPS (valores pequeños). El siguiente gráfico compara este "nicho" amplio de mercado como son las Small Cap Growth con las "low volatility". La correlación se ha roto brutalmente estos meses anteriores:

Y todo esto probablemente es una señal de AGOTAMIENTO del gran super ciclo alcista que empezó en 2009. Hablamos aquí del largo plazo...

¿Podrá la FED y otros bancos centrales contener la subida de tipos? La pregunta es CLAVE, y lo importante no es el corto plazo, sino el medio y largo plazo. Es decir, ¿qué va a pasar con el próximo ciclo alcista de tipos? ¿Va a llegar realmente? ¿Se les puede ir de las manos la situación a los bancos centrales todopoderosos?

Este es el tema estrella, la narrativa del mercado: subida de tipos, y temática inflación. En consecuencia suben sectores favorables y se penalizan sectores donde tipos altos sientan mal, principalmente el Growth (a favor del value). Así las cosas, el Nasdaq está claramente peor que los demás desde hace unas cuantas sesiones.

Sentimiento a corto plazo (semanas, meses).

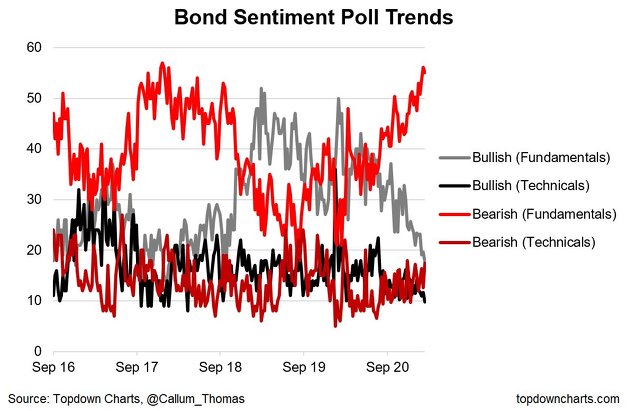

Pero de nuevo, hay que distinguir el largo del corto plazo. A largo plazo, hemos puesto algunas pinceladas del contexto en el que nos movemos en los párrafos anteriores (y hemos hablado de ello en posts anteriores... y seguiremos en posts posteriores). Pero A CORTO PLAZO, probablemente estamos cerca del final de este repunte de tipos porque el Sentimiento es excesivo. En el siguiente gráfico vemos el sentimiento bajista -por fundamentales- que existe respecto a los bonos. Recordad que bonos bajistas significa tipos al alza.

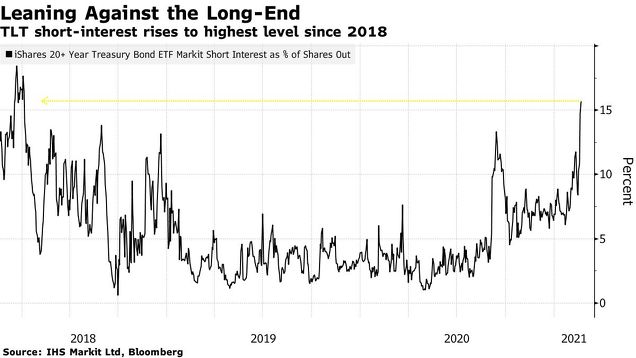

Este sentimiento, extraído de la encuesta privada que realizan los chicos de topdowncharts es coherente con las posiciones cortas (bajistas)que tienen los traders en el mercado sobre el popular ETF de renta fija (bonos largo plazo, vencimiento 20 años), cuyo ticker es TLT y que vemos en el siguiente gráfico superando el 15%, máximos desde 2017 y subiendo en vertical en las últimas semanas.

La bolsa: ¿es momento de entrar / aumentar exposición?

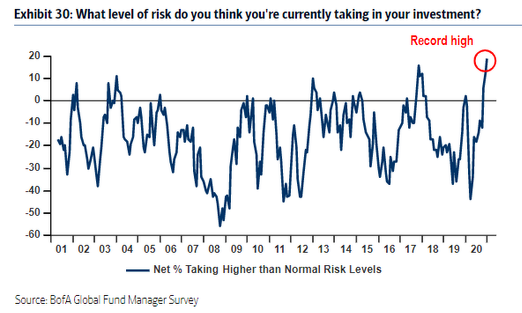

Dicho esto, ¿es ya momento de volver a mostrarse agresivo con la RV? En un artículo reciente comenté que los inversores se mostraban agresivos cuando era más bien momento de hacer lo contrario: ser cautos. Recordemos este importante gráfico que muestra que los inversores están asumiendo riesgos "como nunca" (desde el año 2000):

Cierto es que si son conscientes de ello, es mucho mejor que considerar que todo va bien e irá bien (como en el techo de 2000). Pero tampoco es una situación ideal ni mucho menos, porque significa que están tomando decisiones de inversión poco prudentes, que en un momento dado se puede invertir (y donde antes había flujo comprador que empuja el precio al alza, ahora hay flujo vendedor que tira del precio a la baja...).

Tras más de 10 años de largo ciclo alcista en la bolsa, hablando del Nasdaq principalmente, no es momento de tener prisa y sentir miedo (FOMO) por que se nos escapen las empresas disruptivas. Como comenté en este post, me interesa la temática disruptiva, pero lo veo más como fuente de ideas long/short, y muy selectivas. El ETF ARKK ha sufrido últimamente...

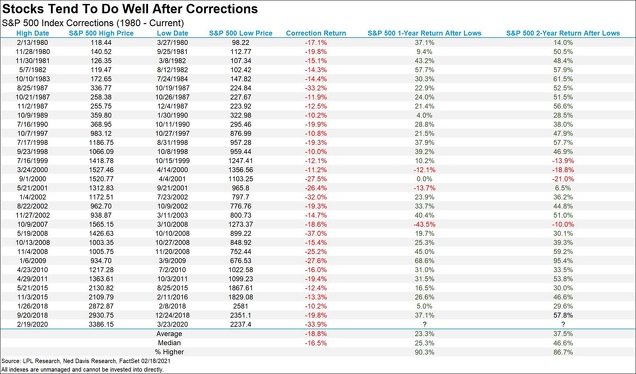

La cuestión es: ¿cuál es el timing correcto? Pues en primer lugar, no entrar cuando todo el mundo habla de ello, y cuando las rentabilidades en los últimos 12 meses y últimos 4-5 años han sido brutales (o hacerlo con sumo cuidado). En segundo lugar, no olvidar esta tabla, que muestra el rendimiento después de fases correctivas:

Parece de perogrullo, pero el momento con mejor relación riesgo-recompensa para entrar en bolsa (o aumentar exposición y mostrarse agresivo) es DESPUÉS DE CORRECCIONES (caídas del 20% o más desde máximos), y no DESPUÉS DE SUBIDAS VERTICALES HACIA NUEVOS MÁXIMOS. Esto es fácil de decir, fácil de ver, y de plantear a priori, pero difícil de poner en práctica a posteriori, por una sencilla razón psicológica: cuando el mercado cae un 20% desde máximos, SIEMPRE HAY MUCHAS BUENAS RAZONES QUE EXPLICAN LA CAÍDA (buenas razones para vender). Sin duda, la palma se la lleva la pandemia... ¿cómo comprar en medio de una economía paralizada? Sin embargo, marzo de 2020 fue el mejor momento para comprar... y MARZO DE 2021, tras subir el Nasdaq grosso modo un 100% desde los mínimos de marzo de 2020, EVIDENTEMENTE NO ES EL MEJOR MOMENTO PARA COMPRAR. Seguramente lo sea más bien para vender. Pero sin irnos a los extremos de "comprar" (todo dentro, apuesto al negro), o "vender" (todo fuera, apuesto al rojo), la idea principal a nivel de gestión es que no es momento de mostrarse agresivo, sino más bien prudente, sin prisas. Como muestra la tabla anterior, el momento ideal para entrar es después de una caída del 20%...

En un próximo post analizaré el Nasdaq a nivel técnico (retrocesos Fibo, soportes naturales, canales etc), para buscar niveles objetivo de una fase correctiva en la que ya parece instalado, y repasaré su situación técnica de largo, medio y corto plazo, para actualizar el escenario de fondo.