Ayer el mercado europeo vivió una jornada interesante llena de volatilidad con la mayor caída desde el pasado otoño. Hablando técnicamente, el Euro Stoxx 50 perdió el soporte de muy corto plazo y se desprendió con fuerza de la media de 50 sesiones. Aun así, la estructura de medio plazo es alcista e incluso puede caer hasta la anterior resistencia que coincidiría con la media de 200 sesiones y seguir siendo alcista.

En realidad, nunca se sabe donde va a terminar esta corrección -o si ya terminó- que ya se deja algo más del 5,5% desde los máximos alcanzados a principios de mayo.

¿Qué está ocurriendo? Por un lado creo que el mercado estaba algo débil porque la expectativa alcista era mayoritaria en el corto plazo y eso demuestra falta de nuevo dinero que puje más alto las cotizaciones. Y por otro lado, esta semana se han juntado varias declaraciones de la FED, el BCE y el Banco de Inglaterra en un tono 'hawkish" o algo más restrictivos con los estímulos monetarios. O al menos esa es la interpretación de muchos. Draghi, desde la bella Sintra portuguesa, dio un discurso donde entre otras frases podemos extraer esta perla:

“Deflationary forces have been replaced by reflationary ones”

Mario Draghi, Junio 2017

Da igual que en realidad dijera lo mismo de siempre, que el BCE se adaptará a las circunstancias, y que ya sepamos, como señalé hace meses, que el BCE se está preparando para un giro, que el mercado ha decidido que esta frase significa un cambio de política monetaria; especialmente con el contexto de las declaraciones de otros bancos centrales, como el de Inglaterra, que ha dicho que está preparado para subir tipos.

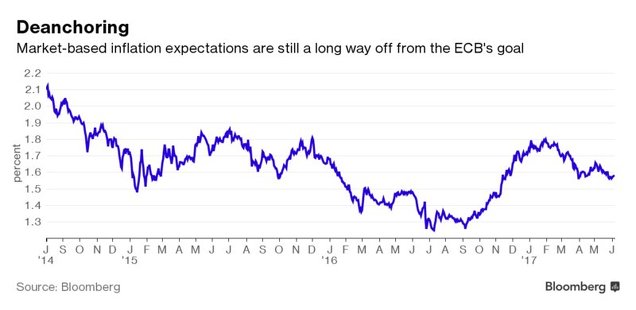

La verdad es que solo Dios sabe que observa el BCE para decir que estamos yendo a una situción de reflación. Las expectativas están iguales que antes de que se iniciara el QE europeo (siguiente gráfico). Y, de hecho, bajo el QE lo único que hemos visto son expectativas más bajas. Si se quiere observar la inflación subyacente, pues ha estado bastante estable todo este tiempo. En fin, desde mi punto de vista los BCs no saben nada especial sobre el futuro y utilizan los mismo indicadores que todo el mundo.

Si no me cree, recuerda la subida de tipos del anterior presidente del BCE, Trichet, que se demostró ser un paso en falso que hubo que retroceder poco después.

O recuerda como la FED aún debatía a mitad de 2008 si estaban en recesión o no (ver mi artículo Bernanke "Existe un exceso de confianza en la capacidad de la FED para evitar una metástatis").

Sea como fuere, el mercado ha empezado a descontar mayores tipos de interés y con ello el mercado de bonos está declinando y por tanto sus rentabilidades aumentando.

Por ejemplo la rentabilidad del bono americano a 10 años, ha repuntado hasta el 2,27%, rebotando desde la media de 200 sesiones.

Y la rentabilidad del bono alemán a 10 años repunta hasta el 0,45%, hasta el rango alto de los útlimos 6 meses, también rebotando desde la media de 200 sesiones.

Así, con estas palabras de varios banqueros centrales y la primera reacción del mercado de bonos, muchos se preguntan si estamos en un Taper Tantrum 2.0.

¿Qué fue el Taper Tantrum 1.0?

En mayo de 2013, el entonces presidente de la Reserva Federal, Ben Bernanke, anunció la posiblidad de que la FED comenzara a reducir la compra de activos que estaba realizando hasta llegar al punto de terminar el QE3. Este discurso cambió la percepción del mercado sobre la política monetaria y enseguida comenzó a descontarse este hecho y, por ejemplo, el bono a 10 años americano pasó de rentar un 2% a un 3% en solo 4 meses.

Esta subida de tipos de interés y la expectativa de mayores subidas, asustó a muchos que pensaban que sería muy bajista para las acciones porque, según el conocimiento convencional, cuando suben los tipos de interés se están endureciendo las condiciones financieras para el conjunto de la economía.

No obstante, a contrari sensu de lo que opinaba la mayoría, el S&P 500 acabó cerrando un año espectacular (azul siguiente gráfico) el y sector financiero aún más espectacular (rojo) porque se beneficia más de los tipos de interés al alza en el contexto actual (sobre esto último ver mi artículo Altas probabilidades de revalorización de Banco Santander, BBVA y resto de banca española).

Con este precedente, y aplicando la lógica, en mi opinión la corrección del mercado, haya terminado o siga su curso, no es más que un reajuste del mercado general que lleva mucho sin corregir y también un reajuste de sectores ante las nuevas perspectivas.

¿Podemos esperar lo mismo? Yo no diría que exactemente lo mismo. Desde luego no es un factor bajista y desde luego veo al sector financiero y por extensión al Ibex 35 haciéndolo mejor que otros mercados de cara a fin de año.

Pero ¿por qué no exactamente lo mismo? Porque las valoraciones, tanto en Europa como en EEUU, no son las de 2013. El potencial es mucho más reducido.

Así, si estamos ante un taper tantrum a la europea, no espero una revalorización tan fuerte, pero dado que el ciclo económico sigue en expansión, lo probable es que no solo no sea un factor bajista, sino que además sea un factor alcista.

Parte de la clave la vamos a poder encontrar en el sentimiento. Si muchos hablan de que el taper tantrum es alcista, entonces malo, espera menor rentabilidad o incluso negativa. Si pocos hablan positivamente de este feńomeno, entonces significará que el potencial es mayor.

Este análisis, es a corto-medio plazo, de aquí a final de año, no tiene nada que ver con lo que pueda hacer el mercado en el muy corto plazo.

---

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.