Decía en la nota especial a los inversores de Ítaca el pasado viernes, que según como se mire, la caída de las bolsas americanas durante la pasada semana ha sido la cuarta o quinta más intensa del actual mercado alcista, nacido en marzo de 2009. Veamos algunos datos para ver si podemos llegar al menos a algún tipo de conclusión.

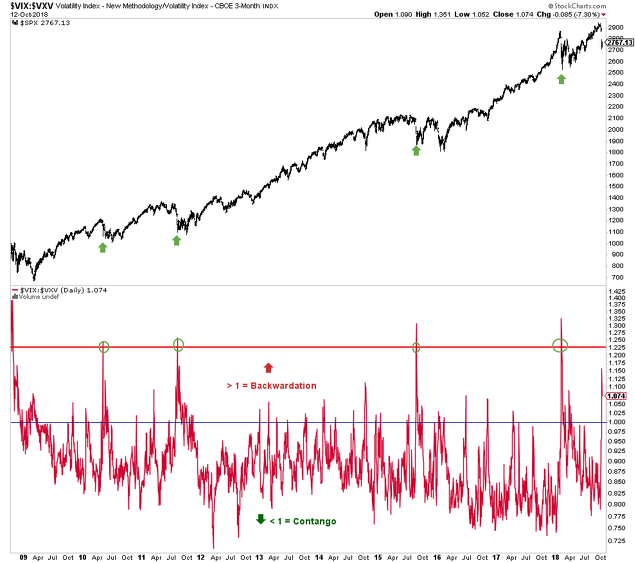

VIX (backwardation)

Si bien el repunte del VIX durante la pasada semana fue uno de los más altos de estos últimos 10 años, realmente se ve mejor el impacto de la caída en la curva de futuros del VIX. Como ocurre en toda caída que se precie, la curva de futuros del VIX se invirtió entrando en backwardation, significando que el vencimiento cercano estaba más alto que el vencimiento a 3 meses, una situación anómala que sólo se da en fases de mucho estrés. Es más, si bien no ha entrado en profundo o gran backwardation, donde el ratio VIX:VXX supera los 1,20 puntos, ha estado a punto y ha señalado la quinta lectura más elevada del actual mercado alcista.

Cabe señalar que en esos puntos de gran backwardation, suelen ser una buena señal de compra a corto-medio plazo (entre 6 meses y 1 año). Claro que si se está ya en un mercado bajista, normalmente sólo será una oportunidad de rebote a 2 o 3 meses como mucho.

También es relevante que típicamente el momento en el que aparece el gran backwardation, no es el mínimo absoluto (casos de 2010, 2011, 2015, aunque no febrero de 2018) de la corrección. Sí que la caída suele estar completada al 90%, pero también que suele producirse un nuevo mínimo varias semanas después, a veces hasta 2 meses después.

Con todo ello, desde la perspectiva del VIX, podría decirse que lo más normal es que (1) veamos nuevos mínimos, pero que (2) no sean muy lejanos del mínimo visto esta semana y (3) que se produzca un rebote posterior de bastante magnitud.

Ahora bien, si se está en un mercado alcista será una buena oportunidad a un año vista, pero si tras el nuevo mínimo ese rebote de entidad se pierde y se vuelve a poner en peligro el mínimo que se forme, entonces podría ser la señal definitoria de que se está entrando en una tendencia bajista. Como la situación macroeconómica sigue siendo en general positiva -aunque estemos cerca del final del ciclo- me inclino a pensar que todavía no entraremos en un mercado bajista en EEUU. Tampoco me inclino a pensar que se subirá como la espuma, sino que más bien el mercado se mantendrá en lateral (caso año 2000) o como mucho tendrá un retorno positivo bastante pobre (año 2007 tras la corrección de febrero).

Por supuesto el mercado podría sorprender, y si tras el nuevo mínimo y el típico rebote se pierden niveles, entonces la alerta de mercado bajista se elevaría sobremanera.

Nota: se puede leer más sobre el backwardation en los artículos que aparecen en esta búsqueda (pulsando aquí).

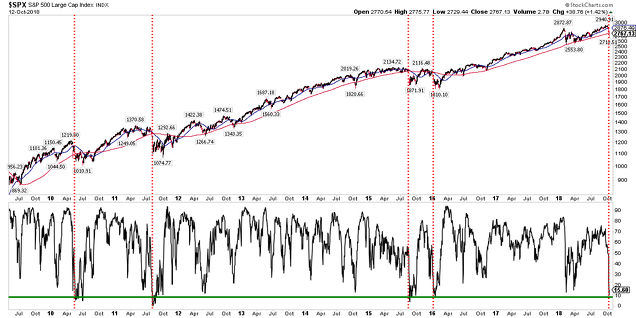

Profundidad de mercado

El jueves solo el 11% de las acciones que componen el índice S&P 500 estaban sobre su media de 50 sesiones. Es una medida extrema muy poco frecuente y habla de un mercado en fuerte sobreventa. En la última década, solo en cuatro ocasiones se llegó al 10%. Hablamos de 2010, 2011, 2015 y 2016. Todas buenas oportunidades de compra a un año vista, pero donde hay que hacer las mismas salvaguardas que hemos mencionado anteriormente: suele producirse un nuevo mínimo y el tiempo de estabilización de las caídas que suele requerirse, puede desesperar a muchos.

Ahora bien, observemos que ocurrió con este indicador en el mercado bajista de 2007-09:

Como puede verse, el indicador pierde toda su eficacia. Lo que parece maravilloso en un mercado alcista, no sirve nada en un mercado bajista. La tendencia lo es todo. De nuevo, sigo pensando que seguimos en una tendencia alcista en EEUU, aunque sea que se esté acabando. Pero si tras un periodo de estabilización se produce un rebote pobre que luego se pierde, entonces es probable que estemos entrando en una tendencia bajista. Hay que estar atentos a la situación macroeconómica que de momento no se ha deteriorado.

Como podemos entender con estos dos indicadores, ha sido la cuarta o quinta caída más intensa -que no profunda- del actual mercado alcista. A día de hoy y a pesar del rebote del viernes, la situación sigue siendo de caída libre. Y teniendo en cuenta que lo usual es ver un periodo de estabilización y nuevos mínimos, no creo que sea momento para volverse loco pensando que se nos escapa una oportunidad alcista de forma inmediata.

Si pensara que se estuviera entrando en una recesión en EEUU, sin duda tiraría a la basura todas estas observaciones técnicas y pensaría que aunque hubiera un rebote, sería de muy corta duración y entidad y que habría que estar corto sí o sí. Pero no es el caso, no tengo esa creencia ahora mismo.

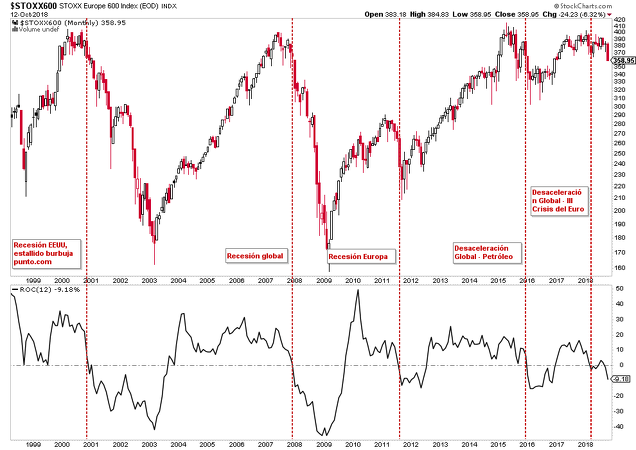

Europa

Europa es caso aparte. Hace menos de un mes especulaba con la idea de que Europa se encuentra envuelto en una dinámica similar a la que ha vivido Japón desde el estallido de su burbuja en 1989. Es decir, un prologando mercado lateral de largo plazo con una sucesión de mercados alcistas muy breves. Una situación en la que las bolsas europeas subirían y bajarían según las circunstancias propias de Europa (entradas y salidas de recesión), pero en la que también cualquier desaceleración global les sentaría como una patada.

El índice Stoxx 600 pierde un 9,18% en el último año y aunque no ha declinado un 20% desde máximos, para mi está en un mercado bajista porque muestra ya una fuerte pérdida interanual, lo cuál suele ser una señal clara de mercado bajista. Como llegue una recesión, la caída será profunda, pero aún no estamos ahí.

Una vez roto el soporte de un largo lateral de 18 meses de duración, creo que es muy probable que la dinámica bajista al menos se mantenga durante un buen tiempo, por supuesto con los obligados rebotes de por medio.

Típicamente, cuando la bolsa europea cae tanto en una semana, la siguiente semana suele ser negativa o al menos marcar un nuevo mínimo. Y también sería normal ver un fuerte rebote desde ese mínimo, uno que incluso despistaría a la gente y les hiciera pensar que todo se recupera. Por eso, en este momento no es nada fácil ni ser alcista ni bajista, porque lo que habrá sobre todo será ruido y en mi opinión poca tendencia definida durante las siguientes semanas, toda vez que aún no estamos hablando de un cambio de ciclo económico.

Sé que no es muy emocionante el no decir "esto es claramente alcista o bajista", pero es lo que hay. Aparte de esperar nuevos mínimos y rebote, mi mejor opinión en estos momentos es que los índices consumirán tiempo para agotar el ciclo que ya se acaba. Los mercados más fuertes como los americanos mantendrán su inercia con algo de tendencia lateral o incluso escasamente alcista, y los mercados más débiles como los europeos, con rebotes que no van a ninguna parte.

Dado los fuertes signos de que el mercado alcista global esté cerca de su final, se puede decir que casi todo el pescado ya se ha vendido y que se acerca la hora de ser bajistas (estar expuesto a la baja para aprovecharse del mercado bajista), aunque en mi opinión esa hora aún no ha llegado.

Sentimiento

El sentimiento generalizado que detecto en EEUU, y esto es pura opinión subjetiva, es de oportunidad, por tanto optimista. Me baso en la mucha gente, analistas de aquel país, que suelo observar. Si en la caída de enero el sentimiento era de que se podía estar en un nuevo 1987, ahora es todo lo contrario. El sentimiento mayoritario es de oportunidad. Se habla mucho de sobreventa, con indicadores similares a los que he expuesto aquí. Por ello, sin querer decir que el mercado se va a dar otro gran batacazo, creo que la probabilidad de ver un nuevo mínimo y un periodo de estabilización que desespere a muchos, es muy alta. En bolsa no suele ocurrir lo que muchos esperan.

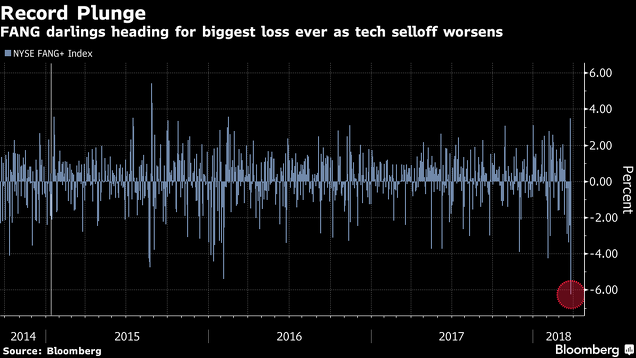

Por otro lado, hablando de sentimiento de más largo plazo, desde mi punto de vista se ha producido un claro punto de inflexión. Los sectores más amados del mercado han perdido mucho fuelle y han empezado a hacerlo muy mal. Hablo de las tecnológicas y de las small caps de las que advertí en junio como un segmento del mercado muy caliente. La gente las amaba porque subían mucho, pero como todo lo que sube mucho, suele implícitamente conllevar grandes expectativas que ya están cotizadas y por lo tanto el retorno posterior suele ser muy pobre. Este cambio de liderazgo, es en mi opinión un claro signo de que el mercado está cambiando de naturaleza.

Si en junio hablaba de los fuertes flujos que estaban entrando en las tecnológicas, ahora estamos viendo como han vivido su peor semana en muchos años:

En Europa el sentimiento sigue siendo hasta de oportunidad, por raro que parezca. Para muestra la portada de este sábado del periódico Cinco Días:

Probablemente la caída alcance un mínimo de corto plazo cuando los tres periódicos (Expansión, El Economista y Cinco Días) muestren un gran pesimismo. Aún no es el momento y por tanto parece que todavía se puede purgar a la baja.

---

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.