Las bolsas son por naturaleza contraintuitivas. La razón de esta propiedad básica de los mercados, se encuentra en que todo mercado es, en una medida u otra, un mecanismo de compraventa de expectativas y el propio comportamiento de los agentes en el mercado, modifica esas expectativas. A veces de una forma desproporcionada.

El mercado de naranjas y la bolsa

Este flujo de retroalimentación entre realidad, expectativas y comportamiento de los partícipes, se produce en todo tipo de mercado, sin duda. En uno de naranjas, en el mercado inmobiliario y por supuesto en la bolsa. Pero en un mercado financiero como es la bolsa, de mayor intangibilidad, gran liquidez, con múltiples tipos de agentes que interactúan en él, desde sofisticados hedge funds hasta el "average Joe", y totalmente abierto a todo tipo de narrativas que lo cruzan, acaba generando frecuentemente situaciones de "expectativas extremas", que por sí mismas pronostican un resultado opuesto al que señalan esas expectativas.

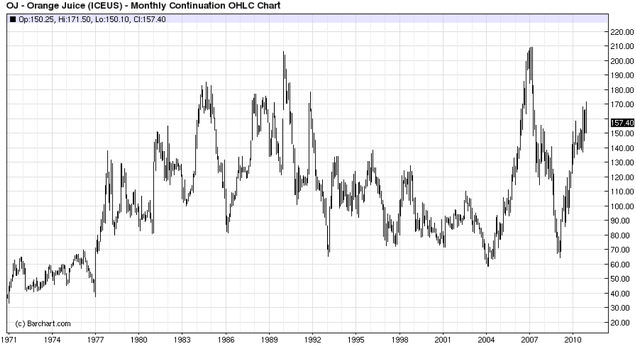

Pongamos el ejemplo de un mercado de naranjas. En este tipo de mercado hay ciertos límites que hacen mucho más improbable el que las expectativas se despeguen fuertemente de la realidad. El precio de las naranjas vendrá definido por factores como la cantidad cultivada un determinado año, la evolución meteorológica, plagas y enfermedades de los cítricos, el transporte y por supuesto por el gusto de los consumidores. Todos estos factores pueden hacer variar los precios radicalmente, especialmente los que atañen a la producción y el transporte, pero son cambios de precios racionales. Y, por otro lado, los consumidores pueden variar en sus gustos, pero es difícil que el zumo de naranja deje de ser consumido radicalmente de un año para otro y, sobre todo, parece improbable que los consumidores como conjunto deseen beber dos o tres veces al día la cantidad que ya ingieren. Y mucho menos darse baños de zumo de naranja.

Fotograma película El Padrino. Vito Corleone, tras ser tiroteado, yace en la calle rodeado de naranjas.

Como se ve, un mercado tan "aburrido" como el de las naranjas, está muy apegado a la realidad de los factores que lo influyen, está dominado por profesionales y es muy poco probable que sea radicalmente influido por las fantasías de los consumidores. A falta de que el zumo de naranjas empiece a curar el cáncer, el número de litros que un humano puede ingerir sin hartarse del producto, es el límite absoluto.

Gráfico precio del futuro de zumo de naranja congelado 1971-2010

Sin embargo, la bolsa es otro tipo de mercado. Existen factores reales que determinan los precios, como la evolución de la economía, de las empresas, avances tecnológicos, nuevas tendencias de consumos y hábitos, cambios regulatorios, etc. Pero incluso estos factores casi siempre son meras opiniones, como por ejemplo cuando hablamos de estimaciones de crecimiento y beneficios futuros. O cuando hablamos del futuro de los avances tecnológicos y el futuro de las tendencias de consumo y ocio. Es decir, las opiniones sobre el futuro de todos estos elementos son más volátiles y dispares que las opiniones sobre el futuro del consumo de zumo de naranja en el futuro más próximo. Al fin y al cabo, nadie tiene claro qué artilugio tecnológico vamos a tener en las manos dentro de 5 años, pero es bastante seguro decir que la gente seguirá bebiendo aproximadamente la misma cantidad de zumos de naranjas.

Pero, sobre todo, la bolsa se diferencia de otros mercados en que es un sitio en donde no hay límites a las fantasías del público, profesional o amateur. Si en bolsa hay algo aparentemente bueno, entonces todo el mundo quiere ilimitadamente de esa cosa buena. Nunca hay empacho, no hay un número máximo de litros que podamos consumir de avaricia.

Así, siendo un mercado "psicológicamente menos tangible" que otros, cruzado por un mayor número de factores, cosido por un mayor número de opiniones discordantes y volátiles, y donde hay una gran liquidez y un gran número de participantes de cualquier tipo, tiene como resultado el que las cotizaciones sean mucho más sensibles al gusto de las masas que otros mercados.

Si el mercado de naranjas sube de forma extrema al alza por algún tipo de narrativa que vuelve irracionalmente avariciosos a los compradores (algo muy improbable), rápidamente aparecerán los profesionales para vender contratos de futuros a esos precios y asegurarse el vender naranjas a precios desorbitados. Luego ya se encargarán de encontrar naranjas en otras partes del globo o, si hay suficiente tiempo, el cultivarlas a unos precios bajos. Pero eso no se puede hacer en el mercado de acciones con esa perfección. Sí, ante una subida irracional del mercado otros inversores pueden vender futuros sobre índice y acciones, pero no tienen un campo en el que plantar y cosechar realidades para vendérselas a los soñadores.

La bolsa: una pirámide de expectativas

La bolsa es un mercado altamente dependiente de las expectativas y frecuentemente con mucha facilidad de desapega de la realidad. Tan dependiente y frágil es este mercado ante las expectativas y opiniones, que cuando surge una expectativa alcista y el mercado sube, eso genera nuevas expectativas alcistas solo porque ha subido. A falta de elementos claros de realidad, las propias cotizaciones son tomadas como la confirmación de la verdad. Incluso la gran mayoría de inversores no cree que una acción es un gran negocio hasta que no empieza a subir. Como le ocurrió al Apostol Tomás, hasta que no tocó las heridas y llagas de Cristo, no pudo creer en su resurrección. Es normal, es humano querer tocar las cosas que se alejan de nuestra realidad más cotidiana y rudimentaria.

Obra "Incrédulo Tomás" de Strozzi

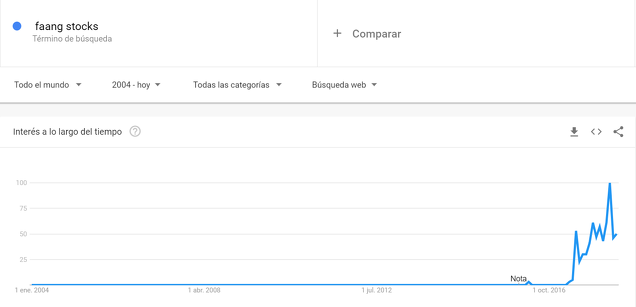

Lo interesante de este comportamiento de los inversores basados en expectativas y en expectativas de expectativas, es que se pueden determinar extremos alcistas o bajistas del mercado cuando muchos hablan de lo mismo, especialmente con frenesí, de forma maniática y repetitiva.

A falta de límites físicos o de realidad claros que pongan topes a las fantasías y miedos del público inversor, son los propios extremos de fantasía avariciosa o de miedo y pánico, los que mejor señalan el fin de un movimiento. La razón es que al final todo mercado está limitado al dinero que tienen sus partícipes y cuando "todo el mundo" (es decir, un grupo de inversores relativamente amplío) habla de la maravilla que es una determinada acción, sector o estrategia, es porque ya todo el dinero que podía ponerse en esa acción, sector o estrategia, ha sido puesto ahí; y cuando "todo el mundo" está posicionado en el mismo lado del barco, este se hunde. O menos metafóricamente, ya no hay dinero nuevo que impulse todavía más arriba las cotizaciones. A falta de realidad tangible, es la propia popularidad o pánico que genera un mercado lo que mejor señala el estado de las expectativas y por tanto el potencial del mercado para girarse.

Sí, la acción puede ser buena e incluso revolucionaria, el sector muy interesante y la estrategia muy deseable, pero si las expectativas son muy elevadas en un momento dado, eso ya se refleja en el precio y por tanto la acción, el sector y la estrategia ya están caras o sobrevaloradas y difícilmente rendirán bien en el futuro cercano.

Es por eso que muchas veces una compañía mediocre pero infravalorada empieza a despegar como un misil en bolsa, o el porqué la compañía más maravillosa del mundo toca techo y cae un 60%. La bolsa no son solo realidades, sino muchas veces expectativas. Por eso, cada vez que detectemos algo que es muy popular o de lo que todo el mundo habla, es mejor pensarlo dos veces y tener mucho cuidado. Igualmente, cuando todo el mundo es pesimista, nuestro escepticismo debe elevarse al máximo y pensar si eso no es una señal alcista.

Cosas populares a día de hoy: las small caps

Hoy en día hay algunas cosas muy calientes, populares, de las que muchos inversores hablan constantemente. Hay dos ejemplos que me vienen rápidamente a la cabeza. Una son las "small caps" o compañías de baja capitalización y otra son las empresas tecnológicas, el Nasdaq y en especial las FAANG, o el acrónimo que se quiera utilizar.

En los últimos años las empresas más pequeñas lo han hecho fantásticamente bien. Mientras las empresas grandes y los índices han estado cabizbajos en Europa, las pequeñas empresas han subido y subido durante años. Incluso entre 2015-16, mientras el conjunto del mercado europeo sufría un mercado bajista, las pequeñas empresas declinaron poco y rápido para rápidamente alcanzar nuevos máximos.

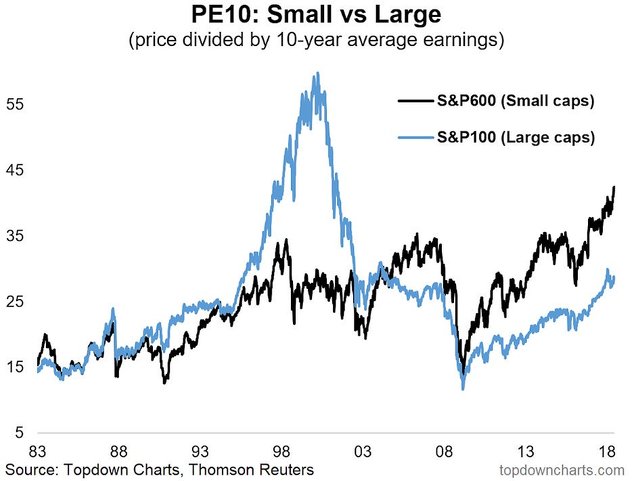

Hay múltiples estudios académicos que señalan que las pequeñas compañías generan un retorno superior que el resto del mercado en el muy largo plazo. Y aunque hay críticos de estos estudios que señalan que están basados en datos pobres e hipotéticos, donde se hacen suposiciones de compra y venta que hubieran sido imposibles hace 50 o 70 años donde los diferenciales entre las órdenes de compra y venta (bid-ask spread) eran enormes, lo que yo veo más cierto es que esa manía y frenesí que existe por las small caps, es un claro signo de que las expectativas son demasiado altas y que lo más probable es que esa popularidad esté señalando que la estrategia está cara y por tanto lista para pasar varios años de rendimientos mediocres. No solo en términos relativos sino en términos absolutos. Muchas veces lo más popular es lo que más cae en el siguiente ciclo bajista provocado por una recesión.

¿En qué me baso para señalar que hay manía por las small caps? En primer lugar las small caps están más caras que incluso en el año 2000. Mientras las grandes compañías conservan valoraciones relativamente razonables, las small caps están caras, con el PER de Shiller en máximos.

En segundo lugar, en las campanadas de año nuevo, en España se anunció un fondo de inversión -algo de por sí inédito-, un fondo de small caps españolas. El que se anuncie un fondo de una de las categorías más calientes en la tele, suele ser un signo claro de manía, porque a la TV solo llega lo que es totalmente popular.

Como se puede ver en el siguiente gráfico de Morningstar, este fondo es popular -igual que otros small caps- porque ha tenido unos años buenísimos, tal y como recalcan en el anuncio. Pero ninguna estrategia es la mejor en todo momento, y mucho menos cuando ya está caliente. Al fin y al cabo el propio gráfico lo muestra, después de su máximo de 2007, tuvieron que pasar casi 10 años para recuperar las pérdidas. En un detalle aún más delicioso, se ve que lo mejor hubiera sido comprar el fondo cuando tenía una o dos estrellas Morningstar. Ahora que tiene 5 estrellas, que sale en la TV y que todos los inversores hablan de las small caps...tal vez no sea el mejor momento porque muestra que las expectativas están muy elevadas, probablemente desapegadas de las realidad.

Igualmente las prensa se hace eco y las small caps acaparan portadas.

En tercer lugar, el flujo de dinero que ha ido hacia estrategias small caps es enorme. Quien abre hoy en día un fondo small caps lo llena en seguida, incluso como ha ocurrido en algún caso cuando las penalizaciones para desinvertir son bastantes leoninas.

En cualquier caso, hay que señalar que en la gestión de fondos de small caps hay mucho y muy buen talento. El tema aquí no es sobre el talento de los gestores de estas estrategias, sino de la categoría en su conjunto, de cuán popular es y cómo probablemente es un peligro en esta fase del ciclo por estar en boca de todos, estar cara y salir en la tele y en la prensa.

Cosas populares a día de hoy: las tecnológicas

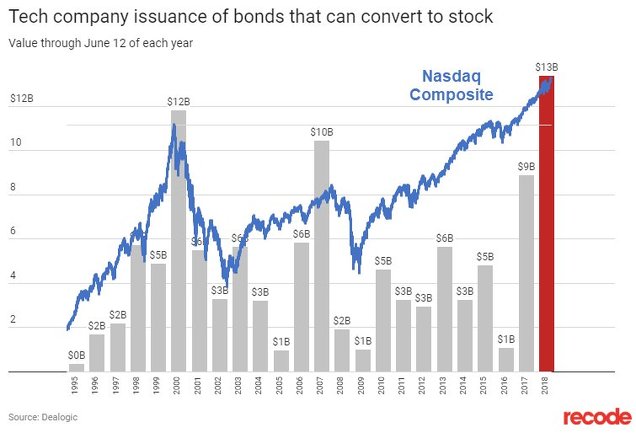

2018 no es el año 2000, pero el año 2000 nos mostró como aún empresas que iban a ser revolucionarias, declinaron en valor solo porque las expectativas previas había subido hasta la estratosfera. De nuevo, una empresa genial con unas expectativas infladas genera malos resultados durante los siguientes años. Muchas veces se dice que una determinada compañía tecnológica no está cara, y siendo esto verdad, se olvidan que la cuestión no es exactamente qué ocurre con esa compañía, sino con todo su sector y en qué momento del ciclo económico se está. Las expectativas elevadas a veces no son suficientes para presionar las valoraciones del momento hasta niveles de burbuja, pero si ayudan a cegar el hecho de que incluso las mejores acciones caen fuertemente durante un ciclo bajista.

Como ocurre con las pequeñas empresas, las tecnológicas llevan una racha extraordinaria. Aquí estamos en un terreno más resbaladizo, porque entre empresas que son simple opinión (como Tesla) hay otras empresas extraordinarias que están definiendo el mundo tal y como lo conocemos. En cualquier caso, mi opinión es que aún siendo buenas empresas y que probablemente seguirán trayendo alegrías en el muy largo plazo, la popularidad de las tecnológicas es otro signo de que probablemente tengan un periodo complicado durante los siguientes años.

Primero, el que exista ya un término que se ha popularizado mucho como las FAANG, un acrónimo para hablar de Facebook, Apple, Amazon, Netflix y Alphabet (Google), es más que significativo. La popularidad de la extraordinaria rentabilidad de estas acciones tienen nombre: ¡Faang!

En segundo lugar, las compañías del Nasdaq (el índice tecnológico de EEUU) están emitiendo bonos convertibles en acciones a un nivel que ya supera los máximos del año 2000 y 2007. Aunque es lógico que con el tiempo se superen dichos niveles ya que sólo son cantidades nominales, lo interesante es que sólo en los primeros 6 meses de 2018 el ritmo claramente muestra una aceleración en esta tendencia, una aceleración que habla de manía, de cómo las empresas están aprovechándose de los inflados precios de las acciones para emitir bonos con menores tipos de interés de lo habitual. Como la expectativa es que las acciones sigan subiendo, es más fácil ofrecer este tipo de bonos convertibles con menores tipos de interés y por tanto con un menor coste financiero para las empresas.

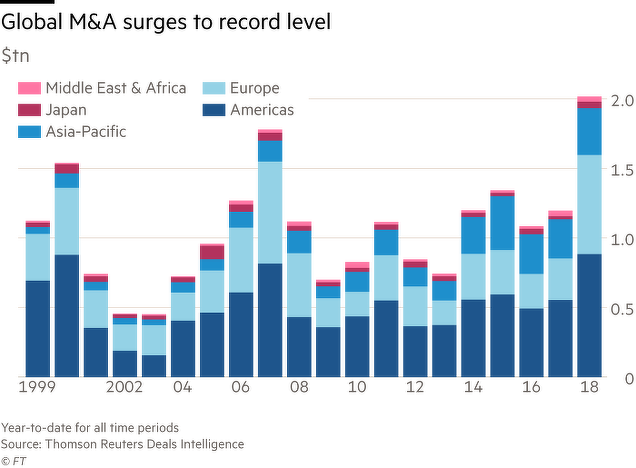

La tercera razón es el propio ciclo económico. Hay muchos signos que señalan que se está cerca del fin del actual ciclo expansivo, como muestra el volumen de fusiones y adquisiciones, un claro síntoma de comportamiento corporativo que se da al final de todo ciclo. Sólo este año el volumen de este tipo de operaciones ha alcanzado los dos billones de dólares. Los anteriores récords son del año 2007 y el año 2000.

La cuestión aquí no es si Apple es una gran compañía, que lo es. La cuestión no es si Google tienen un gran futuro, seguramente lo tiene. La cuestión es si este amor por las acciones tecnológicas, aún sin llevar esas acciones a precios que podrían considerarse como demasiado exigentes, no está haciendo que se obvie que ninguna estrategia o sector es el más adecuado siempre. Dada la popularidad de las tecnológicas durante los últimos años, me temo que así es.

Con todo esto, que no deja de ser un ejercicio de reflexión, no pretendo pontificar sobre el tema. Todos estamos sujetos a malinterpretar los mercados. La cuestión, claro está, es que en el largo plazo los malinterpretemos menos veces que los demás. Todos cometemos los errores de volvernos demasiado excitados con una idea o mercado en un momento dado y por supuesto todos estamos muy predispuestos a sucumbir al pánico en el peor momento. Es humano, es inevitable, pero no está demás el pensar dos veces si algo aparte de ser bueno no será demasiado popular. Si lo es, entonces es peligroso.

---

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.