El actual mercado alcista de 5 años de duración en EEUU, 2,5 en Europa y casi 2 en España podría descarrilar por múltiples factores en los próximos pocos meses, por ejemplo a causa de un grave impacto en las economías europeas provocado por la crisis de Crimea. Pero lo que es seguro es que no existe un claro optimismo y por supuesto no existe ni una gota de euforia. Así que, si es por sentimiento, el mercado no está condenado a las caídas. En mi opinión, en todo caso existe un sano escepticismo. Ayer al abrir la portada del Financial Times lo que me encontré fueron tres noticias o piezas con connotaciones negativas: que el "forward guidance" de los bancos centrales puede estar generando riesgos, que el inversor Klarman alerta de una burbuja en bolsa y que los datos exportadores de China han sido muy negativos. ¡Qué jolgorio!

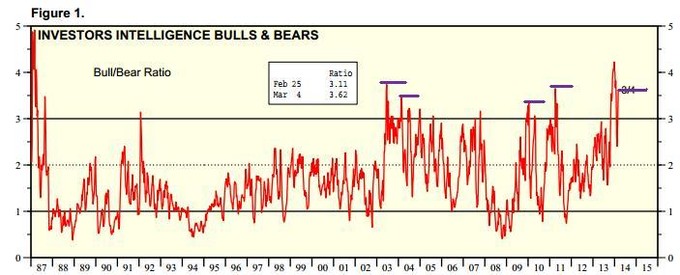

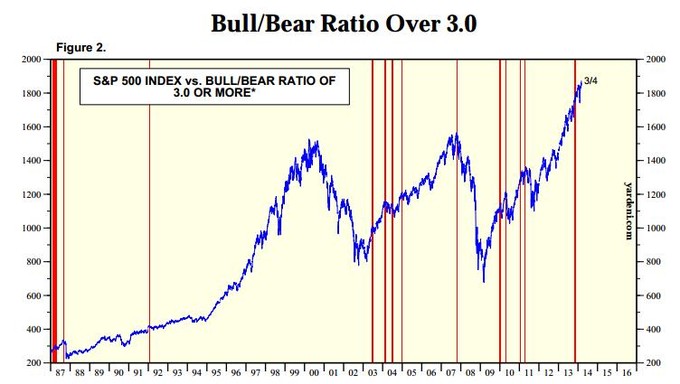

Además, estos días ha recorrido como la pólvora el hecho de que el ratio alcitas / bajisas de la encuesta de sentimiento Investors Intelligence alcanzó en las pasadas semanas niveles no vistos desde 1987. Sin embargo, más allá de ese nivel, a día de hoy lo que veo con lecturas iguales que las vistas durante 2003, 2004 o 2009, 2010 y 2011. Y ninguna de esas lecturas extremas desencadenó un mercado bajista. Querer decir que 2014 es como 1987 es un grave caso selección torticera de los datos.

De hecho, si miramos los momentos bursátiles en el que este ratio ha estado por encima de 3, es difícil argumentar que sea una señal bajista, pues la mayoría de las veces ocurre lo contrario: el mercado sube mucho.

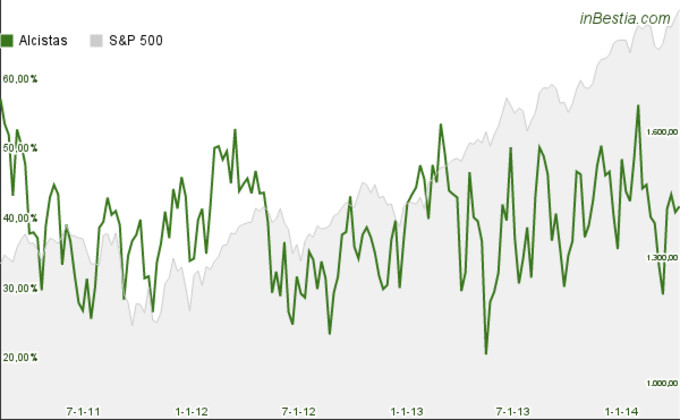

Además, otra encuesta como es la de American Investors sigue reflejando escepticismo y no confirma que haya optimismo en el mercado americano. Con un 40% de alcistas es difícil argumentar que los inversores están comprando acciones con una mano mientras con la otra beben champán.

El sentimiento, para ser útil de verdad, necesita de contexto. Si la gente es optimista y la economía crece no es una ocasión para vender. Otra cosa sería que hubiera optimismo y la economía no lo esté haciendo bien. Mientras tanto, cada mes que pasa volvemos escuchar que existe optimismo en el mercado y cada mes que pasa la bolsa está más arriba. ¿No será que cuando la mayoría deje de hablar de que "hay optimismo" será en el momento en el que de verdad lo haya? Yo apuntaría que sí. Esta es una lista de artículos míos sobre el sentimiento para mostrar que prácticamente cada mes surge algún elemento en el que los pesimistas dicen que hay demasiado optimismo y, sin embargo, la bolsa está donde está a día de hoy:

10/02/2014 ¿Es el optimismo malo para la Bolsa?

05/12/2013 Las buenas noticias son malas noticias y los cerdos vuelan

02/11/2013 La Bolsa sigue dominada por el escepticismo

30/10/2013 Vértigo Bursátil: demasiado alto, demasiado rápido y demasiado caro

17/09/2013 ¿Esta esta portada de la revista Time una señal contraria?

04/03/2013 ¿Hacia un crash en Wall Street? ...o cómo hacer sopa de ajos

30/12/2013 Fiscal Cliff, el último "fin del mundo" de 2012

06/11/2012 Tranquilo Carlos Sánchez, cuando se ríen de ti es que tienes la razón

Adjunto las diapositivas de un seminario que impartí ayer en Interdin donde hablé del sentimiento. Son sólo diapositivas y sin comentarios no alcanzan todo su significado, pero creo que esquematizan perfectamente qué es el Sentimiento, cómo se mide y cuáles son las principales claves:

P.D. Ayer definí por fin las fechas para el Curso de Bolsa presencial en Barcelona (5 y 6 de Abril). Si te interesa el de Madrid, quedan las últimas plazas para el curso del 22 y 23 de Marzo.

P.D. 2. Acabo de actualizar el gráfico del Ibex 35 y las "previsiones" de José Carlos Díez. Hace unos pocos días escribió en su blog un artículo con el título "¿Recuperación? ¿Qué recuperación". Dado su historial esto es, desde luego, una señala alcista:

Me encanta el gráfico de Jose Carlos. Mira a ver si puedes arreglar el comentario de la izquierda, que aparece cortado, porque merece un compartir total.

Saludos

Hecho.

Hola Hugo,

Solo un apunte, ya son unos cuantos fondos de RV los que están cerrando la entrada a dinero nuevo… Y las emisiones HY siguen en récord absoluto (volumen y precios). Mucho escepticismo no veo…

Abz!

Máximos en el S&P, máximos en la bolsa de India si que hay una cierta euforia, dificultades para el inversor value que le cuesta encontrar valor en empresas. Cuando se está muy expuesto el movimiento se retroalimenta pero hasta que cualquier circunstancia lo para; lo malo es que nosotros estamos disociados de esos máximos nuestro ciclo está atrasado, con lo cual si se pincha o en parte ese optimismo en N.York caeremos con ellos, pero si aguanta tenderemos a cerrar ese hueco, el dinero va a ir donde tienen mayores expectativas a activos atrasados porque no ha subido igual, traslados de renta fija a variable, etc.

Es lo mismo que cuando el grueso de las acciones han subido, el dinero va a buscar las retrasadas las pequeñas olvidadas y es cuando hay grandes oscilaciones. Veremos, pero por si acaso no hay que perder la perspectiva

Daniel, tendría que ver los datos en el tiempo para interpretarlos. Me los puedes facilitar?

s2

Retail investors, who have been adding assets to loan mutual funds every single week since the middle of 2012, helped boost issuance of leveraged loans last year to a record $676 billion. Marks’s comments follow warnings made last week by two Federal Reserve officials about excess in the speculative-grade debt market.

“You can’t go on strike and refuse to buy the securities you’re paid to invest in, because the market may not turn for months or years,” Marks said. “Never forget the old adage, being too far ahead of your time is indistinguishable from being wrong. So you have to buy but with caution.”

:) Necesito datos históricos.

Un dato para estudiar si la relación que mencionas es cierta o no. En principio una cantidad nominal no dice nada. Es como el "margin debt" que siempre aumenta durante un mercado alcista y se reduce durante uno bajista pero no pronostica las caídas?

Datos ;)

Cerca del 25% de lo que se emitió en 2012 y 2013 en RF Privada era junk bond.

Lo de pronosticar hace años (muchos ya) que me di cuenta que era perder el tiempo. Ahora, con humildad y mucho trabajo simplemente estudiamos el entorno desde un punto de vista objetivo y analizamos que cabría esperar en términos de rentabilidad esperada.

Intentamos ver si el péndulo del mercado está cerca de algún extremo y actuamos en consecuencia.

"Intentamos ver si el péndulo del mercado está cerca de algún extremo..."

¿Eso no es pronosticar?

:)

Yo si trato de pronosticar y hasta creo que los sistemas automáticos son un pronóstico de que ciertos patrones seguirán funcionando en el futuro.

Cuando me pases datos (por email si quieres), te analizo si el emisión de bonos basura es una señal de peligro.

No es pronosticar si el mercado va a subir un 25% los prox 12 meses o caer un 25%. Un juego que no aporta nada y, personalmente, me aburre mucho.

Ser consciente de los movimientos pendulares de la economía y los mercados, y aceptando que el futuro no se puede predecir lo que hacemos es (1) analizar el presente y (2) establecer escenarios y probabilidades en función de ese análisis.

S2!

No entiendo...eso es lo que hago yo: apostar por el escenario con mayores probabilidades y en mi caso nunca digo si va a subir ℅X o bajar Y℅. Sin embargo yo a eso lo llamo pronosticar.

Tu cuando analizas pronosticas con todas las de la ley tal y como el DRAE define.

Desde siempre he oido gente que no quiere asociarse con la palabra pronostico como si fuera algo malo, cuando hasta los metodos 100℅ cuantitativos encierran una predicción (de que el futuro será similar al pasado previsto en el algoritmo).

Supongo que la diferencia está en los matices y tonalidades. Como casi siempre.

Abz!

Hugo, no he podido aguantar una risa en el ultimo gráfico. Gracias por compartir tu estupendo saber.