Un seguidor me pasaba este domingo un artículo con 12 importantes datos económicos y técnicos que pueden augurar un Crash en Wall Street. Uno, que lee de todo por aquí y por allí, ya tiene el ojo entrenado para interpretar en 4 segundos que tipo de artículo se me está brindando. Cuando he abierto este de "¿Hacia un Crash en Wall Street? lo primero que he visto es que se menciona lo que dice "nosequién" que por lo visto opina "nosequé". Esto ya en sí mismo es una mala carta de presentación. Entiendo que a muchos le interese que opina George Soros o Elsa Pataki de lo que hará la bolsa. El problema es que a mi también me interesaría lo que dice George Soros si tuviera acceso a su cartera en tiempo real. Pero como no es el caso, entiendo que lo que diga George Soros tiene un valor nulo para mi. ¿Cuándo entra? ¿cuando sale? ¿en qué proporción?

Me da igual su opinión, en tanto en cuanto él mismo dice que es hiperflexible para cambiar de opinión cuando le plazca y en tanto en cuanto su cartera está compuesta de muchas posiciones indescifrables que no son lo que Soros comenta en Bloomberg TV para pasar el rato. Si no me importa Soros tampoco me importa Sam Ro de Business Insider y si es bajista o alcista. (Al terminar este artículo, he caído que el tal Sam Ro está en nómina de la publicación nortamericana Business Insider y que varios medios en español le han traducido el artículo).

Este tipo de artículo con "12 datos que pueden augurar un crash" es un estilo clásico de artículo de relleno. Un clásico de Business Insider y un artículo perfecto para traducir: alarmista y facilón. Primero, no quiero ver un "pueden augurar". O augura o no augura. Hay que mojarse. Hay que decidirse. Los opinadores hablan y dejan caminos abiertos. Los que están decidiendo inversiones tienen que mojarse.

Ahora veamos esos 12 puntos tan importantes porque algunos son verdaderamente cómicos y más que augurar un crash auguran un mercado alcista:

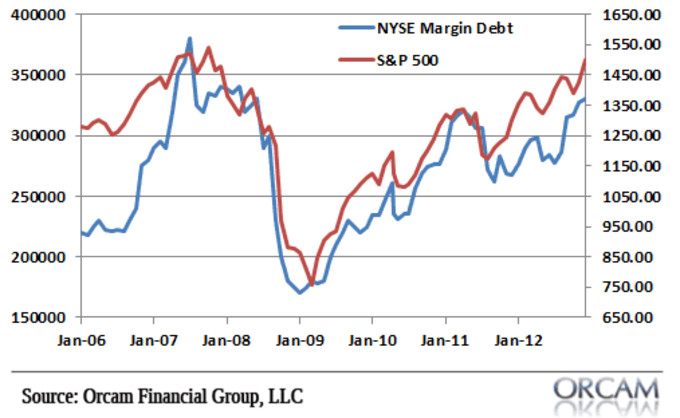

1. Gran parte de la locura compradora en Wall Street ha venido por compras con dinero prestado (margin debt):

Según interpreto de este primer argumento, que la gente esté comprando con margen es un signo potencialmente bajista. Pero observen ese gráfico, ¿cuánto es mucho o es poco? porque la gente compraba con margen hace 3 meses y hace 12.

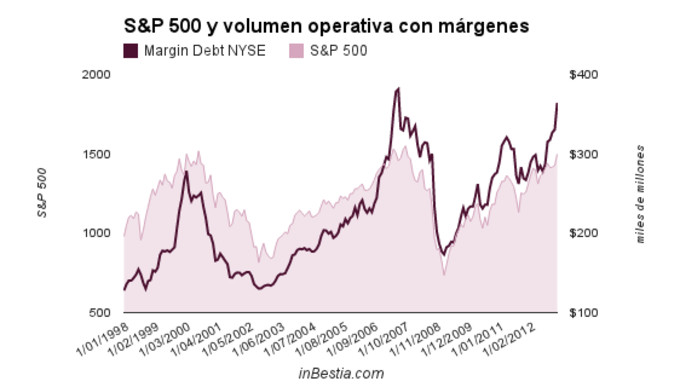

Si la compra con margen aumenta es potencialmente bajista ¿entonces la caída del volumen de las operaciones con mágen es alcista? La realidad es que el aumento del volumen de la operativa apalancada o con márgenes es consustancial a un mercado alcista. No augura nada:

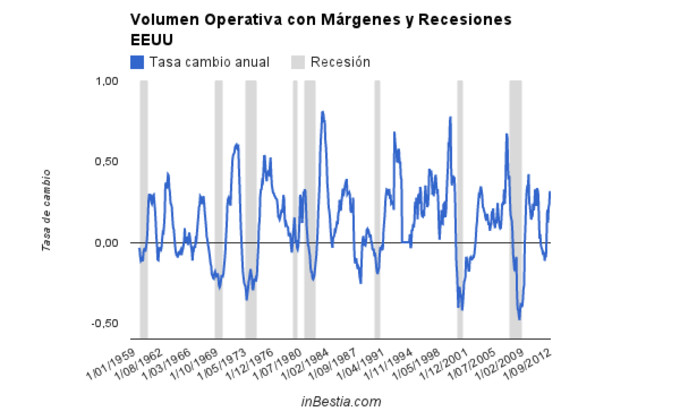

Y esto se ve mejor si observamos la tasa de cambio anual de las compras al márgen:

Observamos que cuando el volumen de este tipo de operativa decae, es típico de recesión o enfriamiento. No siempre que el volumen se reduce con respecto a hace un año es indicador de recesión presente (aunque sí muchas veces). Sin embargo, un repunte, una aceleración del volumen del "margin debt" no trae recesión. Con lo cual este punto, tal y como está traído en el artículo, es un puro sinsentido.

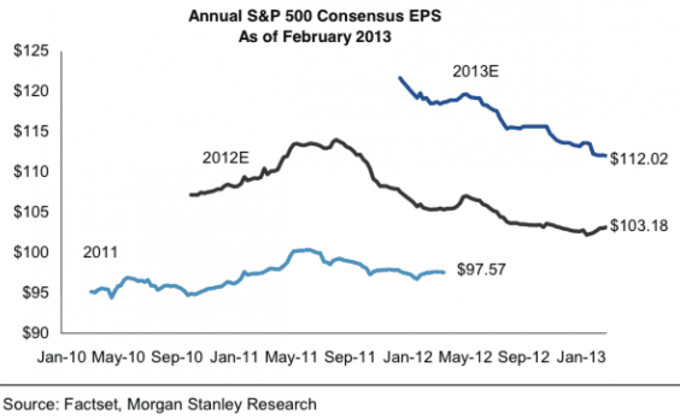

2. Las expectativas sobre el crecimiento de los beneficios se están desplomando. Y los beneficios son el principal director del precio de las acciones:

Este punto es más interesante y realista. Beneficios cayendo es malo para las bolsas y en las últimas semana he hablado del techo de los beneficios y de que esto es una alarma roja para las bolsas. Pero, y ahora vienen los peros, una dato aislado nunca es una señal de compra o de venta. Los datos hay que interpretarlos en el contexto y claramente este artículo no lo hace. ¿Cuál es el contexto? que la caída de beneficios se da en medio de un mar de indicadores que ahora mismo señala expansión. Tal vez el problema de los beneficios sea algún motivo técnico o puntual y por eso nunca se hace caso a lo que diga un solo indicador.

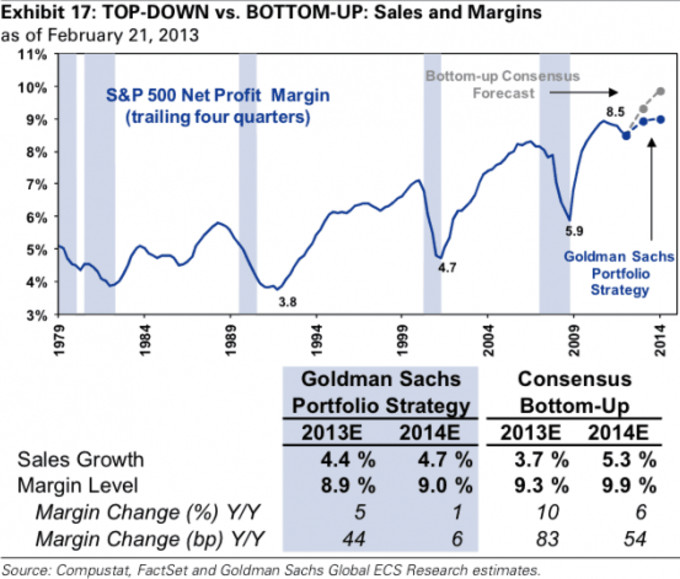

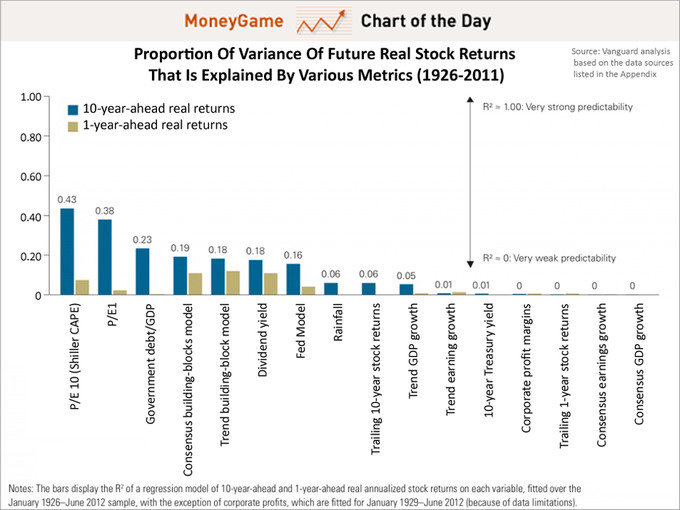

3. Los márgenes sobre el beneficio ya están en niveles récord, y los analistas esperan que suban incluso más. Hay un hecho: los márgenes de beneficio tienden a revertir a la media, lo que significa que no se mantendrán en niveles récords (máximos o mínimos) durante mucho tiempo. Así, que muchos analistas creen que vamos a ver una pronta corrección de los márgenes:

Este es el típico indicador que se presenta con la propiedad de "reversión a la media". Cosas del tipo "está muy alto y siempre regresa a su media". Esto es un sinsentido. Está claro que están en un nivel elevado y está claro que, como todas las cosas, es algo cíclico y regresara a ese concepto vago de media. Pero ¿es esto una señal de crash o corrección inminente? Esto es una tomadura de pelo. El dato de los márgenes elevados puede mantenerse elevado mucho tiempo...hasta que llega la recesión. Tal vez, igual que hicimos en el punto número 1, sería interesante ver cuando empiezan a caer los márgenes para entender que estamos en recesión, pero pronosticar algo simplemente porque "están altos" carece de completo valor. Lo que está alto puede permanecer alto más tiempo.

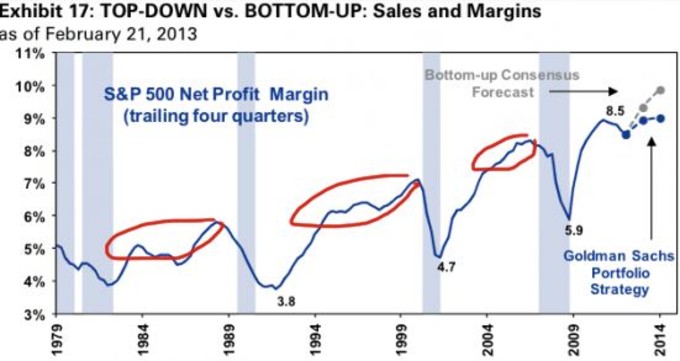

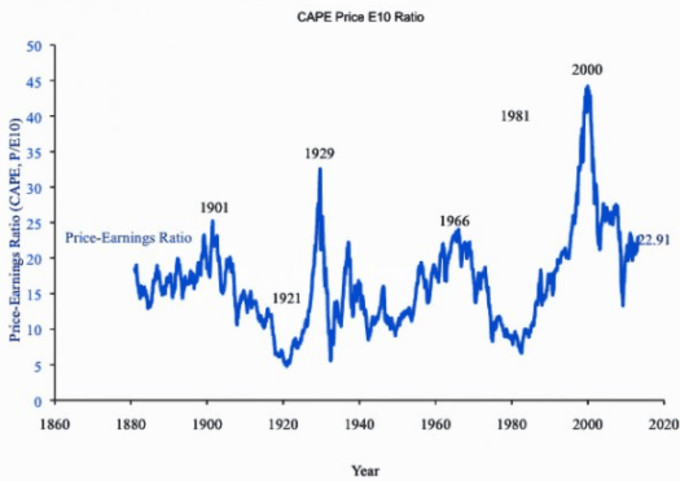

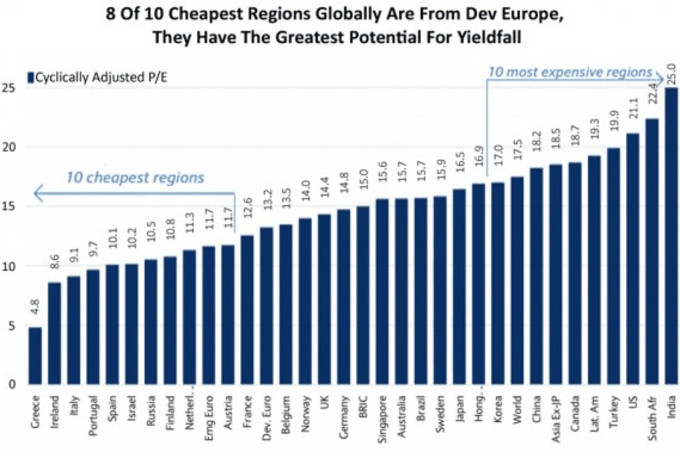

4. Las acciones están caras en relación con los beneficios promedio de 10 años. Esta relación, popularizada por Robert Shiller, está por encima de 22, que es mucho más que el promedio de largo plazo de 15.

Otro argumento clásico, el PER. Lo malo es que el PER jamás ha sido una herramienta para poder predecir que hará la bolsa, ni mañana, ni a un año ni a 5 años. Utilizar el PER para hablar de direccionalidad del mercado es un error monumental. Parece ser que el llamado "PER de Shiller" es medianamente útil para el largo plazo, para los inversores. Pero como muestra el siguiente gráfico, a un año tiene el mismo valor predictivo que cualquier otra cosa que no funciona. Hablar de PER a pocos años y hablar del mismo en un artículo sobre un "posible crash" no es serio.

5. El comportamiento de las acciones estadounidenses han superado al resto durante los últimos tres años. Tal exceso de rentabilidad también tiende a volver a la media.

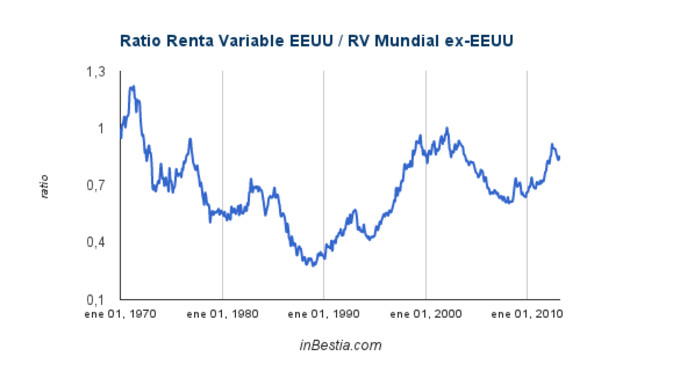

¡Reversión a la media! El argumento favorito de los artículos de relleno. El problema es ¿cuándo? ¿Qué me importa a mi la media si tal vez empieza a revertir en tres años? Observen esta visión histórica de la relativa fortaleza de la renta variable USA con respecto a la renta variable del mundo:

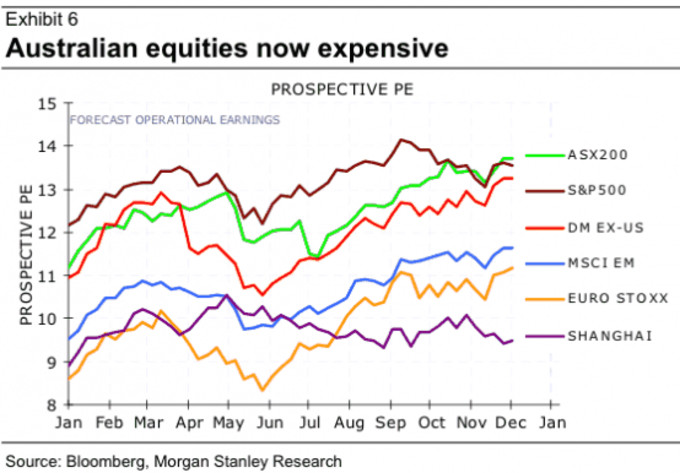

¿Se ven capaces de sacar algún patrón predictivo de lo que aquí se observa? Yo no puedo. Claro que tampoco pertenezco al Club Mensa. 6. Con base al ratio PER futuro, el S&P 500 es uno de los mercados más caros del mundo.

El punto 6 es especialmente bueno. Partiendo de dos premisas falsas (la de los puntos 4 y 5) se genera un nuevo punto sexto que es un puro sinsentido por supuesto. No necesita más comentarios.

7. Y en base al ratio PER Robert Shiller, EE.UU. tiene uno de los mercados de valores más caros del mundo.

El punto 7 es igual que el punto 6. Es un clásico de los artículo de relleno....sí, el rellenar. No necesita comentarios.

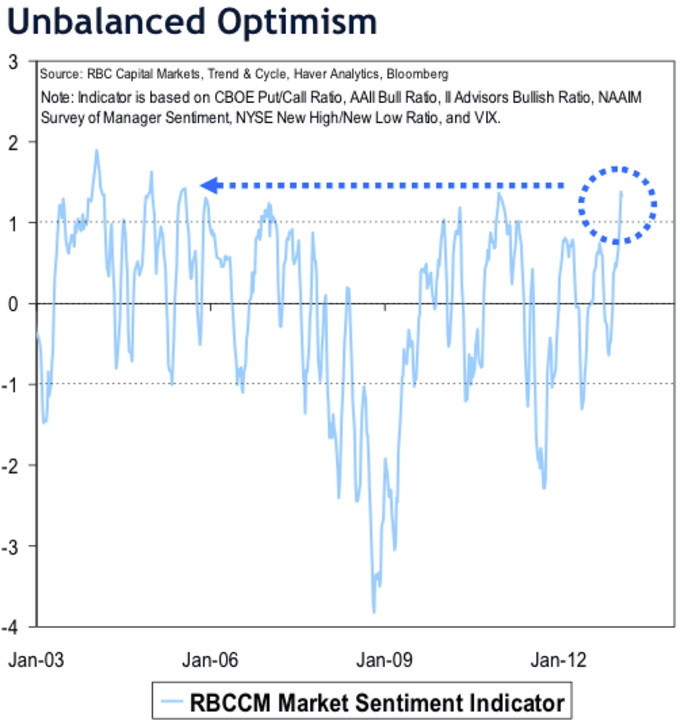

8. La confianza de los inversores medido por la mayoría de las medidas se encuentra en niveles ya extraordinariamente altos, lo cual es a menudo una señal de advertencia. Cuando todo el mundo es alcista, es a menudo una señal de que ya no hay nadie dispuesto a comprar.

Aquí tenemos el argumento del sentimiento y por tanto "contrarian". Lo típico de "si todo el mundo es alcista la bolsa ha de caer". Este error es un error en el que caen el 99% de los profesionales. No entienden que el sentimiento necesita contexto. El sentimiento es útil cuando revela que las masas están equivocadas de una forma desproporcionada con respecto a la realidad. Pero las masas no siempre están equivocadas. Observen en el mismo gráfico propuesto por el artículo de marras, como el supuesto nivel extremo de optimismo es el mismo nivel "extremo" de optimismo que se vio durante años (bursátilmente alcistas) entre 2003 y 2007 o el nivel que se ha visto varias veces desde que nació el actual mercado alcista en EEUU, que ya va a cumplir 4 años. Es un puro sinsentido. No sé porque esta vez iba a ser diferente y el supuesto extremo optimismo esta vez es una señal de venta. En el pasado reciente vender hubiera sido un error.

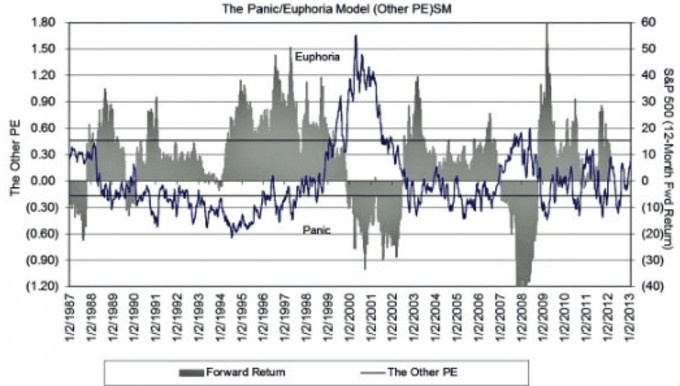

9. Según Citi, de hecho, los inversores están casi "eufórico".

¿Casi? Sinceramente, en ese gráfico no veo nada que me revele nada especial. ¿Qué diferencia hay ahora de hace 3, 6 o 12 meses? Otro argumento vacío, vácuo.

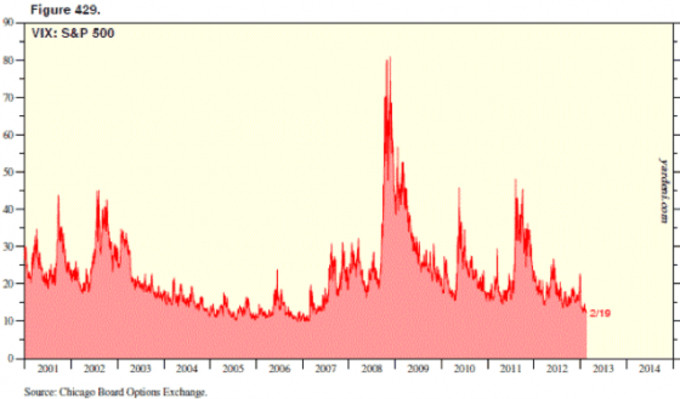

10. El índice de volatilidad, también conocido como el "índice del miedo", está cerca de un mínimo histórico, lo que refleja la complacencia de los inversores.

!Reversión a la media! Otro dato sin sentido que he desgranado muchas veces. La supuesta complacencia que refleja el VIX se puede mantener años y más años en esos niveles. Un nivel bajo de VIX no predice nada sobre el futuro, solo describe lo que ocurre. Mi metáfora con la volatilidad implítica, es que es como el tiempo. Cuando hay tormenta se sabe que esta pasará pronto, pero cuando hay buen tiempo es mucho mas difícil determinar cuando el buen tiempo llegará a su fin. Todo sabemos que el VIX repuntará en el corto plazo y todos sabemos que en el largo plazo volverá a subir mucho. Pero ¿cuándo? ¿mañana, en un año, en tres años? Si no se determina eso, es un dato sin valor.

Hace un año, en un artículo llamado "Fuerte contango en el VIX ¿predice techo?" expliqué todo este sinsentido que la gente ve en el VIX y expliqué que de hecho el fuerte contango o niveles tan bajos de VIX, en realidad predecían más subidas. Así ocurrió y así creo que seguirá ocurriendo. O por lo menos me parece lo más probable.

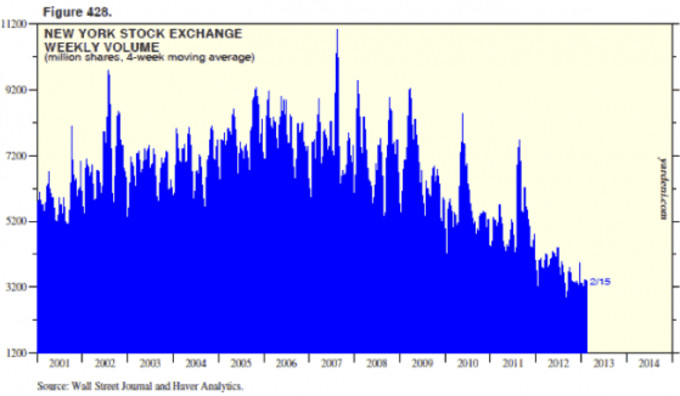

11. Los volúmenes de operaciones son históricamente bajos. Esto sugiere que los nuevos compradores pueden ser escasos.

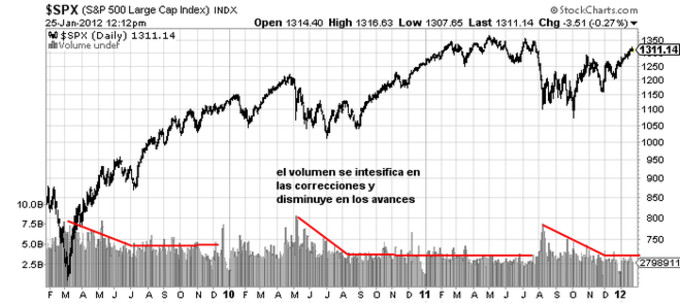

Un argumento clásico ¡el volumen es bajo! Pero es otro dato que circula infatigablemente entre los operadores y que nadie ha contrastado en realidad. La palabra "bajo" tiene casi siempre connotaciones negativas y el volumen bajo ¡es malo!...pero la realidad dice lo contrario.

El volumen bajo y bajando no predice nada. Es consustancial a un mercado que sube. Los precios no se mueven por el volumen. Los precios se mueven independientemente del volumen. De hecho, un volumen alto es propio de una corrección del mercado y también de un éxtasis alcista del mercado que indicaría que estamos cerca del fin de un mercado alcista. Pero no es el caso.

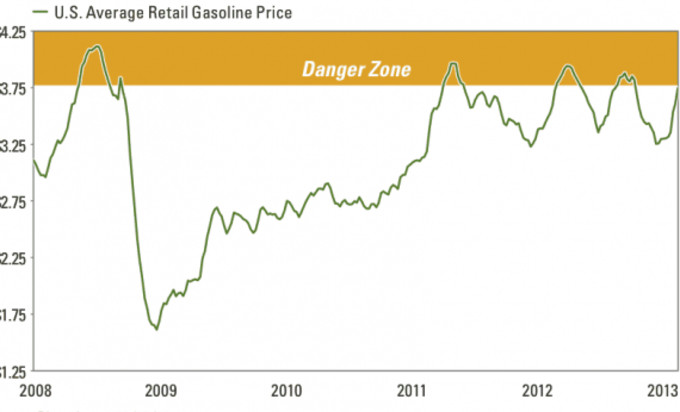

12. Los precios de la gasolina han aumentado rápidamente. Las acciones a menudo caen cuando la gasolina llega a estos niveles, ya que los precios elevados tienden a frenar el crecimiento económico.

Este argumento es falaz en el mismo sentido que los puntos 10 y 11 aparte de ser un mito clásico en Wall Street. Precios altos del petróleo o gasolina siempre se asocia a algo negativo. Es una relación directa fácil de hacer: "a mayores precios energéticos, peor la economía". Sin embargo la realidad no sostiene esto y lo que vemos es que precios alcistas del petróleo con consustanciales a un mercado alcista. A más vibrante la economía más energía se requiere, y cuando la economía retrocede bajan los precios del petróleo. Sin embargo, por alguna causa aleatoria, la imagen del artículo señala alarmantemente una "danger zone" o zona de peligro que no tiene explicación más allá del alarmismo amarillo.

Por supuesto, altos precios energéticos causados por un evento sorpresa pueden ser un shock para la economía, pero normalmente no es así y la realidad es que los precios suben porque la economía crece.

Conclusión: como pueden ver, muchos datos son un puro sinsentido que son presentados de forma acrítica y no se enmarcan dentro de un enfoque metodológico para intentar predecir los mercados de forma profesional. Es puro alarmismo mediático para vender visitas. Cuando vean este tipo de artículos, desconfíen del mismo. Son datos sueltos y que pueden parecer traer una conclusión evidente, pero que la mayoría de las veces su verdadera conclusión es enteramente contraintuitiva.

Y así es como se hace una sopa de ajos.

:) Me ha gustado esto: " Primero, no quiero ver un "pueden augurar". O augura o no augura."

Yo en futuro también quiero tener como pasatiempo salir en bloomberg para pasar el rato! Seria guay un cara a cara eh Hugo? x"DDD

Tener criterio en este maremágnum de información requiere tiempo y dedicación

Un saludo

Crashes se anuncian cada 2x3, igual que finales del mundo, alguno algún día acertará y ese podrá vivir del cuento de que acertó el cataclismo bursatil 20 años. Lo que dicen los gurus la mayoría de las veces es interesada porque tienen posiciones de las que les interesa opinar, pero los demas no conocemos esas posiciones ya que se pueden hacer y se hacen desde empresas inversoras que nadie sabe que son suyas. Acaso creéis que Buffet invierte solo a través de BRK, los entramados empresariales en paraísos fiscales deben ser de película de Hollywood.

Saludos.

Por cierto que el otro dia se hablaba de "mal de altura", de miedo a sobrepasar maximos en el Dow... realmente esto no es asi. Si se ve el grafico ajustado por inflacion, no se han superado maximos aun:

http://home.earthlink.net/~intelligentbear/com-dj-infl.htmHugo en un libro escrito en el año 2009, por Santiago Niño Becerra, titulado "El crash del 2010", nos explica dicho economista, la posibilidad de que la crisis del 2007, se agrave, en algunos paises, como España, Grecia, Italia, Portugal, Irlanda, Hungria, Bulgaria y como arrastre, a otros paises europeos y sudamericanos (Argentina, Venezuela, Brasil, etc.).

Según mis conclusiones nos enfrentamos a una verdadera crisis sistemica. Un fin del capitalismo. Ya que el inicio del capitalismo coincide con la revolución industrial. Despues tuvo un crecimiento fuerte con el desarrollo del petroleo, o sea del 1880 al 1930, Luego vino el crash del 29 que fue un aviso de que el capitalismo sin intervención no tenía futuro y provocó una vuelta atras, de la cual no salimos hasta los años 60 (Las dos guerras mundiales son un aviso de que el capitalismo no es rentable sin derramamiento de sangre). Luego vino la crisis del petroleo en el 1973. Varios avisos de crisis en Asia (1988, 98), Sudamerica en el 2000. La crisis punto com en el 2000-2002. Luego vino la crisis bancaria en el 2007. Y luego tenemos la crisis de los bonos del 2010, que es la peor de todas y puede hacer si no se enmienda a tiempo, que pasemos mas hambre que un leon en el desierto, ya que como los capitalistas no encuentren donde especular, terminaran por especular con los alimentos en todo el mundo, y eso provocará una situación peor que la vivida en los años 30, ya que antes eramos 2.000 millones y ahora somos mas de 6000 millones de seres humanos, y buena parte viviendo en enormes ciudades donde tendremos serios problemas en el futuro.

De recesiones y crisis de deuda está llena la historia de la economía; personalmente tiendo más a creer que la actual crisis está más centrada en el sistema monetario/financiero que en el capitalismo, que es el sistema natural por excelencia: el que permite que individuos libres intercambien bienes y servicios en el mercado sin que se ejerza ningún tipo de mandato sobre ellos.

En cambio, el sistema monetario/financiero no es un mercado capitalista, porque ni a los individuos se les permite elegir libremente la moneda con la que intercambian esos bienes y servicios, ni se les permite fijar un precio en el mercado al cual prestarlo: moneda y precio están fijados por la hacienda y/o banco central de turno. Por otro lado, la cantidad de crédito está también regulada de tal forma que en un momento dado, si el banco central de turno decide expandir el crédito baja el tipo de interés y tiene en primera fila una alineación de bancos que se apalancan y multiplican el dinero para prestar a sector privado y público.

Ahora, ese juego de regulaciones del sistema monetario termina chocando con la realidad del mercado, que al final, quieran los gobiernos o no, ajustan los precios todos los bienes, servicios, y activos financieros ya sea por codicia, o por miedo.

Crisis ha habido en todas las epocas, o ¿es que el Imperio romano no sufrio de crisis economicas, politicas y sociales?

Me gustaria ver a Niño Becerra jugandose los cuartos con sus pesimistas y hecatombes predicciones.

No entiendo muy bien el miedo a las crisis cuando uno invierte en bolsa. Afortunadamente existen los cortos y además te puedes apalancar. Si piensas que viene un crash, o crisis generalizada lo que hay que hacer es ponerte corto en el mercado y te forrarás, si no te equivocas claro. El problema es que por muchas apocalipsis que se pronostiquen, ahora mismo la bolsa es alcista, sobrecomprada pero alcista.

Ah por la gente que hay en el planeta no os preocupeis cualquier día los yankies montan una conflicto y matan a los que les sobran además así venden armamento y aumentan su PIB.

Yo veo la apreciación del dólar index y su figura de vuelta confirmada; veo hoy mismo al gobierno francés, después de haber pasado el eurodólar de 1,37 a 1,30 en un mes, suplicar por la devaluación del euro -- y negándose en redondo a tomar ninguna medida para reducir el déficit que pueda costarle un par de votos --, veo al oro en un gran soporte con una figura de continuación que, mientras no rompa soporte, proyectaría subidas que no me atrevo a calificar... Y la verdad, no tengo ninguna duda de que el próximo 20-30% a ganar está en el short. S2.