Aunque parezca mentira, todavía hay mucha gente que invierte en empresas que reparten dividendos con la intención de obtener una "renta" periódica, y segura. Esto es un error basado en un desconocimiento de lo que son los dividendos. En este post de Lawrence Hamtil en inBestia, podéis leer datos y explicaciones muy interesantes sobre el tema importante de los dividendos: "Mitos y realidades sobre los dividendos".

En efecto, cuando una empresa paga un dividendo, ¿qué está haciendo realmente? Está sacando dinero de la cuenta corriente de la empresa, para meterlo en la cuenta corriente de los accionistas. ¿Dónde está la creación de valor, dónde está la renta? Lo único que ocurre es una transferencia de riqueza de un sitio a otro. Pero dado que el accionista de la empresa ya era propietario previamente de esa parte de dividendo que le toca, en realidad su saldo neto es el mismo.

Con un ejemplo numérico se ve muy claro. Pongamos que Telefónica cotiza a 7€ / acción. Si mañana reparte un dividendo de 0,40€ / acción a cada accionista, la cotización de Telefónica caerá en ese mismo instante hasta los 6,60€. El accionista sigue siendo igual de rico: ahora tiene acciones de TEF a 6,60 y 0,40€ en su c/c. No existe ninguna "renta": simplemente hemos "extraído" un dinero de nuestras inversiones, que ahora valen menos. Podríamos tener acciones en cartera que no reparten dividendo, y cuando necesitemos dinero, vender un 3% de las acciones que tenemos, y el efecto sería el mismo.

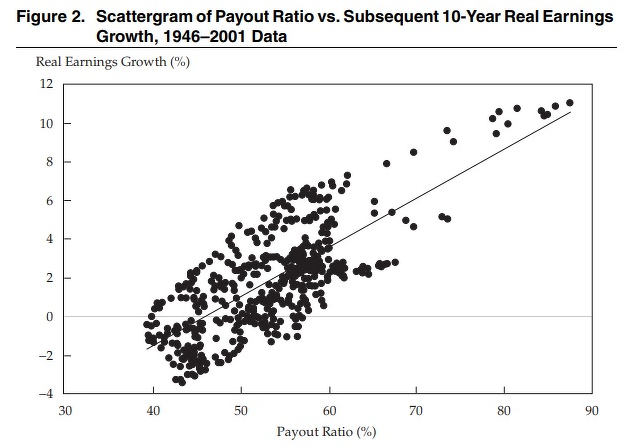

No obstante, como bien nos muestra Lawrence Hamtil en su post, la estadística demuestra que las empresas que reparten dividendo suelen hacerlo mejor a largo plazo. En el siguiente gráfico, sacado de su post, vemos que cuanto mayor es el payout (porcentaje de los beneficios que la empresa destina a sus accionistas), mayor es el crecimiento real de los beneficios de la empresa en los diez años posteriores.

No obstante, la realidad es que muchos inversores que compran acciones que reparten un buen dividendo acaban obteniendo una buena rentabilidad a largo plazo, pero lo consiguen por los motivos equivocados. Muchos de los que compran empresas de alto dividendo no lo hacen porque consideren que son de buena calidad y les guste la empresa en sí, porque están bien gestionadas, tienen moat (ventaja competitiva), y lo harán mejor que la media, sino porque quieren cobrar una "renta" periódicamente. Sí, ya sé que ambos conceptos están ligados: si compro acciones de una empresa que reparte un elevado dividendo (de forma constante en la historia), es porque esa empresa es buena y además cotiza barata, por lo que "implícitamente" sí estoy comprando "calidad". Estamos de acuerdo, pero en este post me estoy centrando en desmontar la idea equivocada de que cobrar un dividendo es una "renta" que genera riqueza. Es muy diferente de un bono que he comprado por 1000€ y cada año me genera 20€ de cupón (un 2%). Cada vez que cobro ese cupón, que sí es una renta, el emisor del bono me transfiere 20€ a mi cuenta, pero mi bono que compré por 1000€, seguirá valiendo 1000€ cuando llegue el momento de amortizarlo y el emisor me devuelva el dinero. En el caso de una empresa que reparte dividendos, al pagarme 20€, mi activo de 1000€ ahora vale 980€.

Hamtil menciona en su post algunos estudios académicos al respecto. La idea de que los gestores o directivos reconozcan "humildemente" que será difícil obtener una rentabilidad atractiva a ese dinero (dividendo) y por lo tanto es mejor redistribuirlo a los accionistas, me parece especialmente interesante. Todavía más lo es la idea de que las recompras de acciones son en realidad más interesantes y beneficiosas para los accionistas que los dividendos. Es decir, resulta más atractivo devolver dinero a los accionistas vía recompras que vía dividendos. Esta es una idea clave que el inversor del s.XXI ya debería conocer...

En resumen, las empresas que retribuyen a sus accionistas (vía dividendos o vía recompras) tienden a hacerlo mejor que las que no lo hacen, porque a largo plazo, es muy díficil crecer y rentabilizar ese dinero al mismo ritmo. Detectar las empresas que redistribuyen a sus accionistas parte de la riqueza que han generado es una buena forma de seleccionar empresas. Como decía antes, esto es lo que consiguen muchos inversores "rentistas", aunque para muchos de ellos esa no era su intención primera (y consciente). La consecuencia es la misma, pero es importante comprender a qué estamos jugando.

La venta de opciones tampoco es una renta.

De la misma manera, mucha gente llega a las opciones atraída por la posibilidad de obtener ingresos más o menos regulares (¿mensuales?) y constantes. Por eso las estrategias laterales como el Iron Condor son muy populares, cuando en realidad no son ninguna fórmula fácil y rentable. En este post sobre los iron condor dí mi punto de vista sobre el tema.

En mi opinión, la estrategia más atractiva para invertir en bolsa a través de las opciones -que solo son una herramienta-, es la venta de PUTs (cumpliendo una serie de condiciones metodológicas), ya sean PUTs muy OTM (con amplio margen de seguridad de medio plazo), o PUTs de corto plazo y que están poco OTM. En este post sobre el índice Eurostoxx50 PutWrite estuve analizando en detalle los resultados sorprendentes de la estrategia de venta de PUTs, pero al igual que ocurre con los dividendos, es importante no engañarse. Estar expuesto a la bolsa implica que en mayor o menor medida, sufriremos sus vaivenes, porque nadie puede decir que podrá librarse de todas las caídas fuertes en el futuro. Incluso la venta de PUTs, como vemos en el siguiente gráfico extraído de mi post anterior sobre el Eurostoxx putwrite, puede sufrir sustos importantes, aunque siempre tenderá a recuperarse mucho más rápido que la propia bolsa. Observen la diferencia de comportamiento entre el índice Eurostoxx50 y la estrategia de venta de PUTs desde el techo de finales de 2007 y el suelo a finales de 2011:

El que compra acciones que reparten dividendos elevados, se expone a que esas acciones puedan caer un 40% en bolsa (cosa que muchos ignoran, "cegados" por la rentabilidad "segura" del dividendo). El que vende PUTs sobre el índice Eurostoxx50 por ejemplo, también se expone a que ese "pequeño ingreso" periódico sea devorado por una caída brusca de la bolsa. En ambos casos, el inversor debe ser consciente de esa realidad y tenerla en cuenta en su plan de inversión, tanto para asumir ese riesgo-volatilidad, como para implementar una metodología que limite ese riesgo (seleccionando empresas con otros criterios, o vendiendo PUTs un 10% OTM en vez de un 5%, o suspendiendo la operativa cuando el índice cotiza por debajo de su MM200 por ejemplo).

Invertir en bolsa para "vivir de las rentas".

En un país como España, y un continente como Europa, con una amplia mentalidad funcionarial, es muy comprensible que "vivir de las rentas" sea un objetivo habitual. En realidad, más que vivir de las rentas deberíamos hablar de libertad financiera, es decir, tener un capital suficiente como para poder vivir de la rentabilidad que produce. Pero aquí es donde los conceptos de "invertir" y "obtener ingresos recurrentes" chocan frontalmente.

Vivir de las rentas es algo reservado a activos que generan rentas fijas, y cuyo precio no sufre (grandes) variaciones. Habitualmente han sido los pisos y los bonos del tesoro (Renta Fija). El problema es que los tipos de interés hoy día están donde nunca nadie imaginó que pudieran estar: por debajo de cero. Esto significa que ya no existen imposiciones a plazo fijo que ofrezcan una rentabilidad atractiva. Los pisos por su lado, pueden ofrecer esa rentabilidad, pero a largo plazo son una inversión que apenas bate a la inflación, es decir, no mejora nuestra poder adquisitivo.

Por eso la bolsa parece la única posibilidad de rentabilizar los patrimonios, y principalmente hay dos formas de enfocarlo: dividendos y opciones. Pero como hemos visto antes, los dividendos son una falacia mientras que las opciones son mucho más interesantes, siempre que comprendamos bien "a qué estamos jugando".

Vender PUTs (o realizar otras estrategias) es una forma de invertir, porque nos exponemos al mercado de acciones. La bolsa es en efecto el único mercado que realmente aporta valor a largo plazo, tal y como he comentado en varias ocasiones (por ejemplo: La RV es lo más seguro y rentable a largo plazo, son activos reales y productivos, y también La bolsa es de lejos el activo más rentable a largo plazo...¡y también el más seguro!). Pero el "truco" está en que para obtener ese Valor Añadido hay que pagar un "precio" que casi ningún ser humano es capaz de soportar: la volatilidad.

Volatilidad significa que en algunos momentos el valor de mercado de nuestro patrimonio estará muy abajo. Los que solo piensan a corto plazo (por ejemplo, los rentistas), no serán capaces de ver que esto es algo pasajero, y saldrán huyendo en el peor momento (justo el momento en el que en caso de estar fuera del mercado, habría que entrar).

Las opciones permiten reducir esa volatilidad, pero no anularla ni mucho menos. La regla general también se cumple aquí: cuanto más quieras ganar, más volatilidad debes soportar. Es verdad que los números de las estrategias PutWrite mejoran claramente los números del mercado, es decir, la rentabilidad es algo menor que la de la bolsa, pero la volatilidad es mucho menor. Pero aún así, para ganar más, hay que soportar más fluctuaciones, que tarde o temprano llegarán.

El que piense, como yo, que las estrategias de venta de opciones son muy atractivas y más estables que el mercado, puede plantearse apalancar "un poco", para ganar más. Pero cuanto más apalanque, más volatilidad sufrirá. Y aquí volvemos a chocar con el concepto de "renta" o "ingreso recurrente".

Las primas ingresadas por la venta de PUTs NO SON UNA RENTA.

La trampa es considerar que cuando vendes una PUT e ingresas un dinero, ese dinero es una "renta". Lo parece, porque todos los meses (o todas las semanas) entra dinero en la cuenta, pero no lo es.

No lo es porque el orden de los factores no altera el producto. Me explico.

El "producto" es la inversión en bolsa. Tradicionalmente, invertir ha consistido en comprar acciones. Primero "gastas" un dinero...y esperas recuperar más en el futuro. Pero en realidad, esto no es un gasto, sino una "inversión". Primero sale dinero de tu cuenta...y luego esperas que entre más del que salió, es decir, queremos vender más caro de lo que compramos.

Cuando vendemos opciones, primero vendemos...y esperamos recomprar más barato en el futuro (o incluso recomprar a cero, es decir, que las opciones venzan sin valor).

En ambos casos, acciones que compramos y vendemos, u opciones que vendemos y compramos (o vencen), una sola operación no tiene importancia por sí sola. Lo que marca el valor de una estrategia son los resultados que es capaz de obtener de forma consistente a largo plazo. Por lo tanto, de la misma manera que cuando compramos una acción y sube un 20%, somos conscientes de que a corto y medio plazo podría haber caído y que otras acciones caerán, o incluso que el mercado podría sufrir una crisis y por lo tanto ese dinero "no está ganado todavía", cuando hacemos operaciones vendiendo opciones, no podemos razonar que cada ingreso que tenemos al vender una opción, es una "renta".

En definitiva, vender opciones es una estrategia de largo plazo. Estamos "invirtiendo", entre otras cosas porque en mi forma de operar, siempre le doy un sesgo direccional, que en la gran mayoría de casos, es alcista. Igual que los que compran acciones.

Conclusión.

Es un espejismo pensar que vender opciones es una forma de generar una renta. La forma correcta de pensar es que estamos invirtiendo a largo plazo, aunque si no apalancamos, es cierto que obtendremos una volatilidad muy inferior a la del mercado. Esto significa que tenemos más posibilidades de acabar todos los años en positivo, pero en absoluto está garantizado. Fijaros que no hablo de meses, sino de años. El que piense en obtener una "renta" todos los meses, está totalmente equivocado. Este no es el sitio para ser rentista. Hablamos de invertir, y por supuesto que queremos ganar mucho más que el mercado y queremos evitar los grandes Drawdowns (rachas de pérdidas) que sufren los mercados periódicamente. Pero nunca podemos darlo por hecho, lo que significa que debemos tener la fortaleza psicológica y económica para afrontarlo, si se produce. Intentaremos evitarlo, pero nuestra salud económica y mental no puede depender de ello.

A cambio de esta flexibilidad mental y económica, queremos que nuestro patrimonio crezca claramente a largo plazo, batiendo no solo a la inflación (es decir, mejorando nuestro poder adquisitivo), sino batiendo también claramente a los mercados (las bolsas). El problema es que las recompensas de largo plazo son difíciles de capturar para la mayoría de los seres humanos.

En definitiva, la cuestión es sencilla: la volatilidad de la bolsa hace que no sea el sitio donde buscar estabilidad en la generación de un flujo de caja, sobre todo si necesitamos ese flujo de caja para vivir.

Servicio de Estrategias y Cartera de opciones: si estás interesado en la operativa con opciones, tanto a nivel especulativo como a nivel de cobertura de carteras de acciones y fondos, puedes consultar aquí la descripción del servicio o plantearme cualquier duda que tengas.

Las empresas españolas hacen propaganda del dividendo estan condenadas a pagarlo siempre muchas están endeudadas y tienen que pagarlo, porque al accionista y a las empresas parasitarias y al gobierno solo le preocupa cobrar asqueroso dividendo, no le preocupa la empresa, jajaja

La inversión es algo infinitamente más interesante que meter el dinero en una renta fija o en un depósito. Es un reto intelectual, emocional y económico. A su vez las recompensas pueden ser mucho mayores, eso sí aceptando la volatilidad y la incertidumbre, pero en eso está precisamente su gracia y su oportunidad.

Por una vez no estoy de acuerdo contigo Nico. Capto la idea de que en bolsa y opciones, tu capital inicial (el principal) puede variar mucho, por lo que no hay que cegarse con estas rentas periodicas. OK.

Ahora bien, un bono tambien tiene un riesgo de impago: bajisimo en los bonos soberanos, más alto en los High Yield. El precio del bono en un mercado secundario tambien puede sufrir grandes fluctuaciones con cambios en los tipos de interés. Si el inversor aguanta hasta la duración (y no se produce impgo), eso si, lograra la rentabilidad inicialmente prometida.

Vivir de rentas para mi significa que los ingresos mensuales previsibles y recurrentes superan tus gastos y no necesitas para NADA el capital inicial para vivir, ni ante una emergencia vital, ni ante un drawdown en el mercado.

Aqui el tema de fondo para mi es el tamaño de tu capital inicial... y tu ritmo de gastos! Obviamente con una cartera millonaria puedes obtener esa renta recurrente para vivir asumiendo unos riesgos muy bajos, equiparables o bastante superiores a los bonos o al tocho.

Ahora bien, apalancarse o arriesgar más de la cuenta con una cartera limitada (varios cientos de miles de euros) eso si es un error o una falacia a evitar. Aqui esta el quid de la cuestión y haces bien en prevenirlo en este post.

Resumiendo, yo creo que con 4-5 Millones de Euros si se puede vivir de rentas con dividendos u opciones... sólo hace falta tenerlos de antemano! :-)

En respuesta a David - el principiante -

No sé en qué no estamos de acuerdo, porque coincido con todo lo que dices en tu comentario jeje ;)

Quizá he dado a entender que no se puede vivir de las rentas de la bolsa teniendo un capital que invertir, cosa que no es cierta. Como bien dices, con 4-5 millones de euros, puedes vivir de tu capital perfectamente, sin que vaya menguando con el paso del tiempo. La cuestión clave del post es el tema de la REGULARIDAD. Los que quieren una renta, buscan ingresos regulares todos los meses...

Pero como bien dices, si tienes un capital holgado para soportar la volatilidad, puedes ir cogiendo el dinero que necesites sabiendo que a largo plazo repondrás el principal y algo más ;)

Ah, claro que los bonos tienen riesgos: de mercado (fluctuación del precio) y de contrapartida. Pero eso no quita que realmente generen una renta. La fluctuación del precio es diferente de la caída de la acción el día que reparte el dividendo, que es una caída de precio que se corresponde a una caída de valor.

En resumen, estoy de acuerdo con tu definición. "De media", lo que genera de rentabilidad tu capital es superior a lo que gastas. Eso es vivir de las rentas. Esto puede significar que durante un tiempo, tengas que tirar del capital principal (una pequeña parte).

Saludos !

En respuesta a David - el principiante -

Lo que también ocurre es que la mayoría de nosotros no dispone de un capital inicial tan abultado. Solución, tenemos que vivir de unas rentas del trabajo que pueden ser en una actividad totalmente distinta a la inversión. Es como el amigo pianista de Kostolany que ganaba por las noches tocando el violín lo que perdía de día en la bolsa. Nosotros para soportar las grandes bajadas del mercado o los laterales eternos tenemos que disponer de una fuente de ingresos alternativa mientras esperamos. Caso distinto son los gestores profesionales que viven de las comisiones o los analistas que viven de sus informes. Nuestra ventaja sin embargo, es la libertad que te da ser responsable sólo ante ti mismo.

La única forma de obtener rentas de la bolsa es hacer retiradas periódicas de dinero.

Se habla mucho del interés compuesto, pero ese interés vale bien poco cuando es comprar y mantener exponiéndose a caídas que se pueden llevar muchos años de subidas anteriormente.

Por otro lado también se usa el tema del interés compuesto para que nadie retire nada.

Pues bien, una estrategia de inversión que no permita retirar al menos, un 1% anual a modo de renta, ni es estrategia ni es nada.

Esta es la opinión, perfectamente discutible, del pequeño pavito.

En respuesta a el Pavito

Totalmente de acuerdo.

El interés compuesto tiene sentido porque es una media (compuesta). Pero si cada año tienes que retirar un 1%, pues eso hay que restarlo a ese interés compuesto ;)

Saludos !

Nico estoy totalmente de acuerdo con tu visión del tema. Añadiría que encima que hay empresas super endeudadas que reparten dividendos y encima en lugar de pagar con billetes pagan con papelitos, esto es con acciones diluyendo mas el capital lo cual debería estar prohibido, pero aquí la ingeniería financiera funciona a toda maquina.

Buenas tardes, buen articulo Nico. Estoy totalmente deacuerdo.

Una pregunta ¿tiene algun sentido vender PUT,s muy ITM? ¿existe algún momento "de inversión" adecuado para realizar estas operaciones?

En respuesta a jesus abenojar b

Bajo mi punto de vista esa operación no tiene ningún atractivo. Si el mercado cae, perderás lo mismo que si hubieras comprado un futuro. Si el mercado sube mucho, y supera el nivel de strike a vencimiento, ganarás menos de lo que habrías ganado con un futuro comprado.

Una PUT muy ITM no tiene valor temporal, así que no te beneficias en nada del paso del tiempo...

Saludos !

En respuesta a jesus abenojar b

Hola Jesus,

Estoy de acuerrdo con Nico. Como inversión vender puts muy ITM es una mala idea en el 99,99% de los casos: si el subyacente cae, pierdes como si estuvieses en largo en acciones, y si sube solo ganas una prima ínfima por su baja delta.

Ahora bien, como "especulación dura" yo hice una vez lo simétrico a lo que propones pero vendiendo Calls muy ITM. Las circunstancias de mercado eran excepcionalmente raras, y fue la única forma de ponerme corto en TLRY. TLRY es un chicharro canadiense de la burbuja de la legalización de la marihuana, fue el 20-09-2018. La acción estaba en short-squeeze, era imposible tomar prestadas acciones para venderlas en corto (literalmente no había acciones disponibles, o a un tipo TAE del 300%...). Tampoco había la opcion de futuros en este subyacente. La volatilidad estava por las nubes: 255 la real, 311 la volatilidad implicita. La teórica regla de paridad put-call en la practica era inexistente (fijate en el rectangulo rojo de las put y calls ATM y sus deltas respectivas, asi como sus valores temporales tan dispares). Así que tampoco podía hacer un sintética, una autentica barbaridad...

Lo seguro hubiese sido comprar Puts para ponerse en corto, pero el valor del subyacente 175$ en ese momento menos los 100$ de coste prima implicaban que el "beak-even" estaba en una bajada hasta los 75$. Así que me "lié la manta a la cabeza" y vendi una call de strike 125$ muy ITM por 115$ de prima (el break-even estaba en 240$).

Al final la locura me salió bien (TLRY esta ahora a 97$), pero tuve el desfibrilador a mano esos días por si acaso me daba una parada cardiaca...

Fue la única vez en 3 años "trasteando" con opciones que vi unas circunstancias de mercado que justificaron tal operativa... mis 4 centimos

En respuesta a David - el principiante -

Os doy las gracias a ti Nico y a ti David por vuestras respuestas.

Han sido muy instructivas.

No hay nada seguro en esta vida, y aqui ya venimos todos llorados. Es decir, el que lleva años en bolsa ya sabe que esto es un "juego" psicológico y el que gana es el que aguanta bien la presión y puede sopotar la volatilidad y las fuertes bajadas.

Otro motivo por el que preferir entre empresas de perfil similar, a las que reparten dividendos puede ser también, porque si el dividendo es "estable" a lo largo del tiempo, si la cotización baja puedes recuperar la inversión con paciencia, y eso da cierto margen de seguridad.

En cuanto a las viviendas, es cada vez mas difícil sacar rentabilidad pues pueden bajar de precio, inmovilizas mucho capital, pagas muchos impuestos y si alquilas corres bastantes riesgos.

Respecto a las opciones, entiendo que no se trata de cobrar una prima todos los meses, sino de hacer un promedio entre los meses que sale mal y los que ganas la prima de manera que el resultado a largo plazo sea positivo.

El tema de la independencia financiera es interesante, porque a mi parecer depende mas de lo que necesitas gastar realmente que de lo que necesitas ingresar o acumular.

En respuesta a Margarita M A

Hola Miss, si no le molesta me apunto su frase:

" No hay nada seguro en esta vida, y aquí ya venimos todos llorados."

Al pavito no le entra en la cabeza y no le termina de entrar y nunca le entrará, esa filosofía de que para ganar en bolsa hay que aguantar carros y carretas, da igual si caen 8 que 88.

Matemáticamente hablando es un sinsentido.

¿Y cual es la base? la historia antigua del S&P 500 o la historia antigua del ibex 35 que lleva 11 años sin superar máximos históricos, es decir sin conocer el crecimiento, o el nikkei que lleva casi 30 años en lo mismo, desde 1989, y ojo, el nikkei entre los años 60 y 1989 multiplicó por más de 5.

Es el mejor ejemplo de que la historia antigua es una trampa estadística de máximo nivel.

Tanto en los 30 años en los que multiplicaron como los casi 30 en los que no han multiplicado nada, en ambos períodos de tiempo hubo tramos alcistas aprovechables.

Pero buenuuu, esta es sólo la opinión discutible del pequeño, muy pequeño pavito.

En respuesta a Margarita M A

uy!!, me ha quedado la frase a medias, al decir Hola Miss, quería decir Hola Miss Margarita.

En respuesta a el Pavito

Hola Pavito! Claro que nadie quiere sufrir en bolsa, pero para estar aqui hay que tener cierto aguante, o resiliencia, o buena gestión de prueba-error. Evidentemente, no se trata de estar invertido 30 años, no me referia al tiempo, sino de hacer una valoración de tu inversión, los riesgos que asumes y lo que puedes aguantar. Y si te equivocas y te sale mal la jugada, aprender de los errores cometidos y corregirlos.

Respecto a que estamos igual o peor que hace 30 años, pues tienes razón, pero habrá de todo, quien ha invertido en USa se ha forrado y quien ha elegido el ibex la ha cagado. Como la vida misma.

Yo creo que si hace 30 años hubieras comprado un ETF del Ibex con dividendos si habrías ganado algo, no? Siempre hay algo que va bien aunque todo vaya a peor.

Recuerda que l final, todo es un juego.

"No me gusta las cartas que me han dado, pero me gusta el juego y quiero jugar"..

Saludos!

En respuesta a el Pavito

El ibex de verdad, al que hay que incluir los dividendos, por su maravilloso interés compuesto sí que ha superado su máximo historico en enero del 2017.

En respuesta a jose jose

Si ese es el ibex de verdad, entonces es que cotiza será el ibex de mentira.

¡que cosas!.

En los índices como unas acciones pagan dividendos y otras no, tal vez ese ibex con dividendos esté bien hecho o tal vez no.

Peru, peru y más peru.

En las acciones por ejemplo telefónica es lo mismo con dividendo que sin dividendos, la única diferencia es que con dividendos en el año 2000 estaba mucho más alta que sin dividendos, pero en ambos casos lleva desde el 2000 sin superar máximos históricos, de ahí que yo tenga mis dudas sobre la construcción de ese ibex con dividendos.

¿Existe algún fondo de inversión que replique al ibex 35 y reparta todos sus dividendos?

Si no existe, ¿por qué será?.

¿cotiza ese ibex con dividendos en alguna parte o es sólo algo que está a modo ilustrativo para decirle a la gente que lo blanco es negro y lo negro es azul?

En la opinión, perfectamente discutible del pavito es que los dividendos son una especie de efecto secundario, lo importante a corto, medio, largo o súper largo plazo, es la revalorización de la acción o acciones que se tengan.

Esto último es indiscutible, creo.

En bolsa como en la vida, cada cual puede pensar lo que le de la gana, pero también hay que apechugar con las consecuencias de una u otra manera de pensar.

Decía el bueno de Buffett que en bolsa hay muchos caminos para llegar a Roma, pero se le olvidó mencionar que hay muchos más caminos para NO llegar a Roma.

Hay un interés enorme en engañar, y ese engaño se da porque la mayoría de los getores no son capaces de encontrar soluciones, el tema dividendos es uno de sos engaños que se practican a escala industrial.

Seguro que si usted o cualquiera, tiene una cartera que en 10 años, se ha revalorizado un 100% incluyendo dividendos, se loe alegrará la cara, pero si usted ha cobrado dividendos por un total del 40% en 10 años, y su cartera ha caído un --60%, ¿de que le vale el dividendo en este segundo caso?

De hecho cobrar dividendos es peor que no cobrarlos, puesto que están somentidos a tributación, mientras que no sucede lo mismo cuando la recompra de acciones, un sustituto superiror a pagar dividendos, no tiene penalización tributaria.

Creo, a lo mejor estoy equivocado, pero creo que existe una comedura de coco generalizada, uno no sabe si es algo para engañar o es que el rey está desnudo y no es consciente de ello, empieza por los reguladores que a un fondo que limite las pérdidas lo califican de alto riesgo y sin embargo a uno que invierta 60% en bolsa y 40% en renta fija le ponen un riesgo mucho menor (recordemos hace 10 años aquellos productos calificados con bajísimo riesgo, sobre una cosa hipotecaria que llevó a los inversores mundiales a perder más de 200000 millones de pavos.

Uno de ellos, una de las aseguradoras más grande del mundo perdió 70000 millones, por poco quiebra, y lo hubiera hecho, dejando a cientos de miles de asegurados desnudos, ni no llega a ser porque el país de los mandones le rescató.

Como para fiarse de los que califican el riesgo.

Y el tema sigue con el 99% de los gestores y el 99% de los inversores grandes y el 99% de los inversores gominolas.

Una inmensa mayoría con el coco comido, eso sí, a pesar de tener el coco comido intuyen que el cuento bolsero no es exactamente como se lo cuentan, de ahí que repitan como loros lo que los gestores también repiten como loros: no ponga usted mucho dinero en bolsa, no ponga el dinero que le hace falta.

Es decir no se lo tome demasiado en serio no vaya a ser que se le arruge la cara de narices.

En fin.

Un saludete de espinete, ji,ji,ji

En respuesta a el Pavito

https://es.investing.com/indices/ibex-total-return-advanced-chart

Me parece bien lo que comentas y estoy básicamente de acuerdo. Solamente era por puntualizar que el ibex con dividendos también existe.....como Teruel...

A 2.3 %, inflacion, y creo que en España de 1513 fondos cotizados solo unos 90 no estan perdiendo, por lo tanto no solo es dificil vivir de la rentas bolsa, sino que mantener el patrimonio ya es milagroso, si ahora nos ponemos a descontar comisiones, impuestos, gastos etc.....

Para vivir de las rentas requiere por lo menos ser activo unas 4 veces al año, con el objetivo de coger segmentos al alza y si puede ser en los segmentos se aplica el interés compuesto,

Y luego ese vehículo de inversión lo cubres con futuros al final del segmento , en ese momento ni ganas y ni pierdes,

Subo un grafico del Nasdaq que me dal que pensar,

Ante la posibilidad de romper máximos cerca del vértice de la caja sobre el año 2022 o 2023, si no hay una gestión activa buena ante esta posibilidad, los siguientes años la gestión del estarse quieto o acumular no va a rentar nada como vehículo para vivir,jajaja

Pues no estoy de acuerdo con el fondo del artículo. Con los dividendos se puede obtener una renta sin problemas, yo mismo tengo ahora mismo una renta similar al SMI y que se va a revalorizar (previsiblemente) un 5% el año que viene. Es cierto que una empresa al repartir dividendo pierde valor, pero ese valor que pierde es análogo al valor que pierde una cosechadora y el trigo cosechado cuando lo descarga en el silo, la cosechadora no ha perdido valor. Por otra parte es fácil comprobar cómo los dividendos sufren mucho, mucho menos que el capital en los cracks bursátiles, recuerdo que en 2012 muchas empresas españolas dieron dividendos hasta del 12% y si se observan los listados de dividendos entregados por la gran mayoría de empresas del SP500 válidas para esto, el crack de 2009 no se notó para nada, el dividendo siguió creciendo de 2007 hasta 2010 sin problemas.

En respuesta a Jorge Ales Corona

Sí claro, buenas empresas de verdad, pueden mantener el dividiendo, y como digo, un buen dividendo mantenido es una señal de posible empresa "con fosos competitivos". Pero lo de la cosechadora no es así. Cuando una empresa reparte dividendo, se descapitaliza, y lo que ganas por dividendo, lo pierdes por valor de tu inversión. Otra cosa es que con el tiempo, al ser una buena empresa, ese valor se vaya recuperando...

Saludos !

Las empresas descuentan su dividendo el exdividend day.

Si por ejemplo Verizon descuenta 0,77$ algunos decis que la empresa se descapitaliza un 0,77$ por accion en ese mismo instante.

En la practica vuestra afirmacion es FALSA en muchas ocasiones:

Puesto que la acciones fluctuan de precio en esa misma sesion he visto casos en que una empresa Verizon Abbot Abbvie Pfizer CocaCola Pepsi Apple Visa Corning Jonshon $ Johnson Cvs Nike Wallmart Target Cisco Quallcomm Intel recuperan en el mismo dia el valor del dividendo entregado. Y si descuenta 0,77 y recupera en esa sesión 0,60 la afirmacion que alegremente haceis Tampoco Se Ha Cumplido.

Vuestra afirmacion como regla general es simplista.

He nombrado acciones que llevo todas en una cartera de Dividend Growth Investing. Muy diversificada y nada concentrada. A ser posible comprada en momentos de pánico ( apple a 90 nike a 49 visa a 70 Bank of America a 12 etc) para largo plazo.

Infinidad de estudios explican que la mayor partr del Total Return procede de los DIVIDENDOS.

Hay empresas Usa que llevan repartiendo mas de 50 años dividendos crecientes. Las Aristocrats Dividend.

Las empresas que reparten dividendos han outperformed a las que no los reparten.

Os invito a que busqueis. en google está todo.

"Cuando una empresa reparte dividendo, se descapitaliza, y lo que ganas por dividendo, lo pierdes por valor de tu inversión."

No es cierto.

@Tu puedes comprar wallmart a 57 en 2016. Te reparte un 4% -a ese precio de compra- en 2016 2017 2018. Ya llevas en dividendos un +12%.

@ La compraste a 57 o 58 y ahora vale casi 100. Es un cash cow que te arroja dinero 4 veces al año.

¿te has descapitalizado? No.

@Compras Arista porque eres miy listo y te llamas Paramés. No reparte dividendos. ¿Te has descapotalizado? SI

@SI las dos se hubieran descapitalizado igual. ¿ que te aporta de mas una ke la otra? EL DIVIDENDO que has recolectado.

Pero es que ademas del dividendo... aspiramos a la revalorizacion. Que tambien puede producirse perfectamente.

@Aqui adjunto enlace a una cartera DIVIDEND GROWTH INVESTING de un inversor finalandés, muy discreto y que casi no llama la atención:

http://dividendhawk.blogspot.com/2014/04/holdings.html#.U1DZW1fEaIk

Su capital invertido es 430.000€. Hace años era menos. Tosos los dividendos son Reinvertidos. Eso es Interés Compuesto:

----------------------------

Desde que empezó en 2014 ha recolectado despues de impuestos (que en finlandia son más del 19% de retención) 60.000€ en dividendos que han sido reinvertidos en compra de nuevas acciones cuando se ponen a buen precio, que vuelve a generar nuevos dividendos.

http://dividendhawk.blogspot.com/2014/04/dividend-total.html#.U1DdA1fEaIk

El YIELD on cost está escrito por cada compañia.

@ Los dividendos Previstos de su cartera actual para los proximos 12 meses son casi 14.000€ que serán reinvertidos en nuevas accioes generadoras de dividendos ) Interés compuesto, efecto bola de nieve)

El yield medio de toda su cartera es un 4,8% neto ttas impuestos. Ello gracias a que tiene muchas empresas defensivas que bajan menos en las recesiones en comparacion con ciclicas fiananceras industrials o tech... las cuales tienen dividendos más bajos.

--------------------------------------

@ INCREMENTOS DE DIVIDENDOS

Muchas grandes empresas (¿para que vamos a comprar las malas? o san sab bbva o tef por ejemplo???? ) AUMENTAN SUS DIVIDENDOS haciendo que los INGRESOS PASIVOS aumentan de cara a complementar jubilación, Independencia Financiera etc...:

En 2018 los DIVIDEND INCREASES le han añadido 1.052€. :

http://dividendhawk.blogspot.com/2018/10/dividend-increase-conocophillips-cop.html#more

@ Aquí hay un cuadro de Dividendos Mensual desde 2010.

http://dividendhawk.blogspot.com/2014/04/dividend-monthly.html#.U1Ddj1fEaIk

____

@ portfolio development

http://dividendhawk.blogspot.com/2014/04/portfolio-development.html#.U1DbH1fEaIk

Solo quiero decir:

HAY OTRAS FORMAS DE INVERTIR.

Y ésta es una. Según muchos, además, puede ser la mejor.

En respuesta a Preikestolen 3

Alfredo, en ningún momento he dicho que invertir en empresas que reparten un buen dividendo sea una mala idea. Lo que digo es que el dividendo no es una renta, aunque lo parezca. Invertir en empresas de alto dividendo es una práctica muy común en EEUU, y los dividend aristocrats que mencionas son todo una institución. Hay fondos que se dedican a invertir en esas empresas, y por eso para algunas es muy importante que el dividendo crezca cada año.

En efecto, el dividendo cobrado es a veces la principal fuente de rentabilidad que ofrece una acción cotizada. El IBEX sin ir más lejos es el mejor ejemplo. En al menos un par de posts antiguos he mostrado un gráfico del IBEX con dividendos y lo he comparado con el IBEX 35. Más del 80% del rendimiento del ibex viene por el lado de los dividendos. Por eso el gráfico del Ibex no muestra tendencia alcista, mientras que el del Ibex con dividendos sí.

Por lo demás, el hecho de que el día del pago del dividendo no se genera ninguna riqueza para el accionista es una cuestión contable. Realmente la acción cae en ese importe, pero a partir de ahí puede subir o bajar. El dividendo en sí no genera ninguna riqueza nueva para el accionista. Por eso, la renta que un inversor puede obtener de la bolsa la puede obtener igual vendiendo un 3% de sus acciones es día, si lo necesita (dejando de lado temas de comisiones y temas fiscales...).

Saludos !

En respuesta a Niko Garnier

Su ultimo párrafo no tiene ningún sentido.

Si yo tengo 100 acciones de 1€ y me pagan el 3% de dividendo me generan 3€ al año. Pero sigo teniendo mis 100 acciones.

Si vendo el 3% ganaré 3€ también pero entonces solo me quedaran 97 acciones, al año siguiente ya no serán 3€ si no 2,91€...

Y cuando esto se aplica a empresas que llevan mas de 25 años pagando e incrementado su dividendo... lo tengo muy claro, se trata de un activo que me genera unas ingresos "recurrentes y predecibles".

Hay que contar con otro enemigo, además de impuestos, comisiones custodia etc, la inflación, el IPC, que en el caso español, te lo tragas, como he explicado en algún articulo, este año por ejemplo 2.3%, que seria una media lógica y que a lo largo de años, sus efectos son fatídicos, con lo cual para la tributación española, ya casi es milagroso mantener patrimonio, y lo digo porque casi todas las rentabilidades se calculan sin este menester.

En respuesta a Juan A Beño

No son pocas las empresas españolas que están dando una rentabilidad x dividendo, superior al 4%, supermercadosDia% tiene una rentabilidad x dividendo superior al 23% y Bankia x ejemplo, está dando el 3,94%.

Y quien quiera madrugar en este país que madrugue.

Será lo que sea pero el IBEX sin dividendo sigue siendo bajista ,y para vivir de las rentas del dividendo tienes que ser millonario para mí eso no me vale,

Que un millonario viva de sus rentas .. Amancio si vive de las rentas,jajaja

Primero tienes que ser millonario...jajaja

He estado un rato pensando....¿Contesto o no?

Al final he abierto la boca y he dejado de morderme la lengua.

Entiendo cualquier posición razonada y razonable en el mercado.

Entiendo al trader que hace scalping, al que prefiere el swing trading y al que hace trading de posición.

Entiendo al inversor Buy& Hold y al de dividendos.

Lo que no entiendo, ni entenderé es que...todo el mundo defiendo su opción como la única razonable.

¿Se puede vivir de los dividendos de las acciones? Si, porqué no.

¿Se puede vivir de hacer scalping? Si, porqué no.

¿Se puede.....?

Yo tal vez no sea un buen inversor por dividendos....

Tal vez no sea un buen scalper.....

Tal vez no sea un buen trader en general....

Pero tal vez se me de bien...lo que sea.

Habrá personas que generen buenas rentas por dividendos, y que sean capaces de que "además" su cartera crezca en el tiempo. ¿Porqué no?

En el mercado no hay reglas, no hay un "método único" para ganar dinero.

Creo que entrar en ese terreno, es discutir si son galgos o podencos.

Un saludo a todos.

En respuesta a Miguel Illescas

Si Miguel.

Lo que pasa es que el articulo dice que los dividendos no son un ingreso recurrente.

Yo he rebatido eso.

Se puede vivir de lo que cada uno sepa y pueda.

Pero aqui hay una contradiccion muy grande Miguel;

@ se afirma que los dividendos son una parte VITAL del total return. Y lo reconoce el propio autor.

@ A la vez el mismo autor define que Los dividendos no aportan nada al accionista. Esta en un comentario.

Mi no entender nada.

En respuesta a Miguel Illescas

¿Se puede vivir de una cartera que rinde un 3% de rentabilidad por dividendos? Por supuesto que sí.

¿Se puede vivir de una cartera de acciones que no reparten dividendos? Por supuesto que sí: solo tienes que vender un 3% de tus acciones todos los años para conseguir la liquidez que necesitas para vivir.

Dejando de lado aspectos sobre la calidad de las empresas en una u otra cartera, conceptualmente viene a ser lo mismo (y dejando de lado también los temas fiscales...).

Saludos !

Y porqué no vender Puts de Etfs de acciones con reparto de dividendos tipo SPDR,...

Nicolás escribe en comentario:

"En efecto, el dividendo cobrado es a veces la principal fuente de rentabilidad que ofrece una acción cotizada"

"Más del 80% del rendimiento del ibex viene por el lado de los dividendos."

Pero contradiccion:

"El dividendo en sí no genera ninguna riqueza nueva para el accionista."

MI NO ENTENDER NADA.

@El dividendo es Cash al bolsillo del accionista. Eso es Contable.

@Al cobrar el dividendo sigues teniendo las acciones. No has perdido ese activo al no venderlo.

@el duvidendo es cash que recibes. Las empresas que no reparten dividendos pueden tirar el dinero en stock options declos directivos, en incrementoz brutales de sus sueldos. En COMPRAS MERGING que Siempre penaliza el mercado y que Sobrepagan. Hay ejemplos a cutiplé.

@ El dividendo es cash que te aporta un rendimiento. Es una forma de invertir a largo plazo con un retorno costatable.

El que quiera y sepa comprar y vender en corto o medio plazo enhorabuena. No todo el mundo sabemos ni queremos saber la teoria de cajas, ni sabemos leer el mercado como Beño. Ni tenemos un blog de bolsa como Illescas.

Pero he puesto el ejemplo de Dividend hawk de como se puede tambien construir una cartera enfocada al dividendo. Ahi estan los enlaces.

En respuesta a Preikestolen 3

Si las empresas del Ibex no repartieran dividendo, podrían hacer recompras de acciones por ejemplo. O dejarlo en la caja de la empresa. En ese caso no cobrarías dividendos año tras año, pero la acción "media" en vez de subir un 2% al año, subiría un 2% + 4% (dividendo no repartido). Esta es la cuenta muy simplificada. Una vez más lo repito, el pago del dividendo no es una riqueza nueva que se le genera al accionista.

Por supuesto, esa empresa que reparte dividendos, puede seguir subiendo a largo plazo si es capaz de seguir creciendo como empresa. Una cosa no quita la otra, y de hecho lo que comento en el post es que las empresas que reparten dividendos de forma constante en el tiempo (o creciente) son las que a largo plazo, mejor lo hacen también en bolsa (hablo de estudios en EEUU, en España "sospecho" que no es así...).

En resumen, cobrar dividendos no incrementa tu riqueza total como accionista, pero centrarse en empresas que pagan dividendos es una forma de "no hacer grandes tonterías" e invertir en "valores seguros" (con sus excepciones).

Saludos !

Que?el popular dividendo..sigue en máximos historicos, jajaja

En respuesta a Pepe Mary El chucho de colastani

Se sale por la tangente del grafico de cajas! jaja

Todo depende de que sector o empresas escogas, no hay mas.