El giro de la FED

El ciclo económico no muere de viejo, sino porque lo matan. En una reciente conferencia en este mes de enero, estaban Jerome Powell, actual presidente de la FED, junto a dos ex como Bernanke y Yellen, y en ella Bernanke recordó esa idea de que el ciclo no muere por sí mismo sino porque lo acaban matando.

Este comentario es una forma graciosa de explicar que muchas veces el ciclo llega efectivamente a su final cuando el banco central comete un fallo de política monetaria y se muestra demasiado restrictivo con respecto a lo que la realidad soporta y acaba provocando que llegue la recesión; algo que por otro lado es inevitable en sí mismo, ya que los ciclos no se pueden alargar, pero no evitar.

En esta misma conferencia, por fin Jerome Powell se mostró mucho más dovish o complaciente con las dudas del mercado y enfatizó que pueden dejar de subir los tipos de interés sin problemas, como hiciera la FED en 2016 y, aún más importante, sutilmente recalcó que incluso el programa de venta de activos financieros (QT), aunque ahora mismo funciona de modo automático, siempre puede revisarse.

Esta afirmación es un cambio importante en el lenguaje que mantuvo en la última reunión de la FED, donde se subió los tipos de interés un cuarto de punto y en la que cuando Powell aseguró que el QT funcionaba de modo automático, hundió los mercados. Es decir, el presidente de la FED revirtió en este mes de enero sus palabras o al menos relativizó la dureza de lo que había dicho en diciembre.

Esto es un signo positivo, ya que si lo que dijo en diciembre fue el catalizador de la fase más aguda de las caídas, en enero han funcionado como un bálsamo. También es verdad que supongo que el mercado testeará ese giro parcial de la FED, para que se reafirmen en esa idea.

La economía sigue creciendo

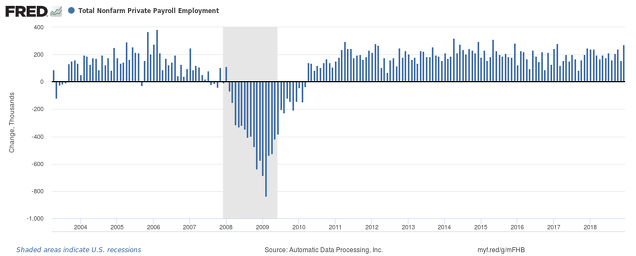

Más allá de eso, la corrección ha reseteado el fuerte optimismo que había a principios de 2018, las fuertes valoraciones y otros excesos corporativos. Y a nivel económico, el ciclo sigue siendo expansivo en EEUU. El sector privado creó 271.330 empleos en diciembre -el mejor dato desde febrero de 2017- según Automatic Data Processing. Cuando se está entrando en una recesión, el empleo que se crea es escaso, tendente a 0, la cuál no es la situación actual.

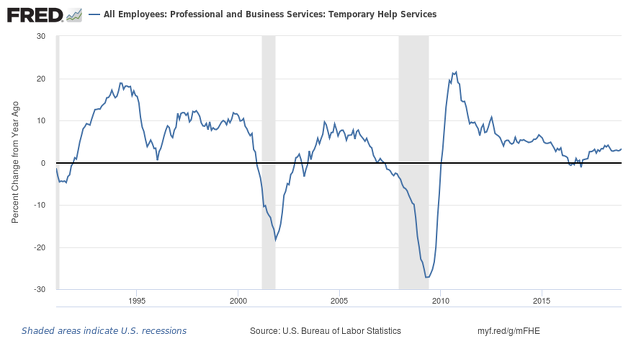

Incluso variables líderes o adelantadas del mercado laboral, confirman que desde este punto de vista no se está entrando en recesión. Por ejemplo, el empleo temporal, creció un 3,29% en el año 2018, cuando estos son de los primeros empleos que se pierden cuando la economía comienza a entrar en barrena.

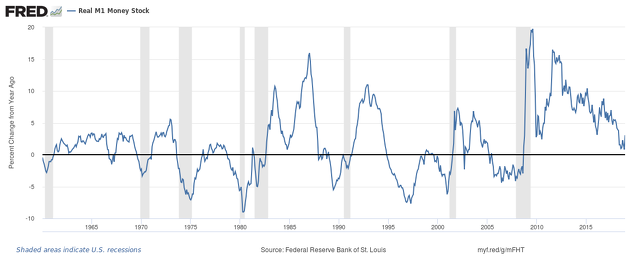

Dando un salto a otro indicador líder, que incluso es muy adelantado, vemos que la M1, que es el dinero que hay en la economía en forma de cuentas y depósitos a la vista y dinero en circulación, repuntó en diciembre y crece a un 3,06% interanual, cuando suele estar en negativo antes de la llegada de las recesiones. Este es un indicador con algunos falsos positivos de recesión (1966 y 1995), pero hasta la fecha no hay falsos negativos.

Si es verdad que a veces ocurre que primero el mercado hace techo y luego la economía se deteriora e indicadores como este entran en negativo. De hecho, mi preocupación era que ocurriera algo parecido a 1973 o el año 2000, cuando se sucedieron los eventos de esa precisa manera. Pero el hecho de que haya rebotado en diciembre y que siga creciendo de un año para otro, es otro elemento positivo.

La realidad de los indicadores que sigo, incluyendo los adelantados, es esa. Bien pudieran cambiar de signo en pocos meses, pero siguen señalando que la economía norteamericana seguirá creciendo los próximos 6 meses.

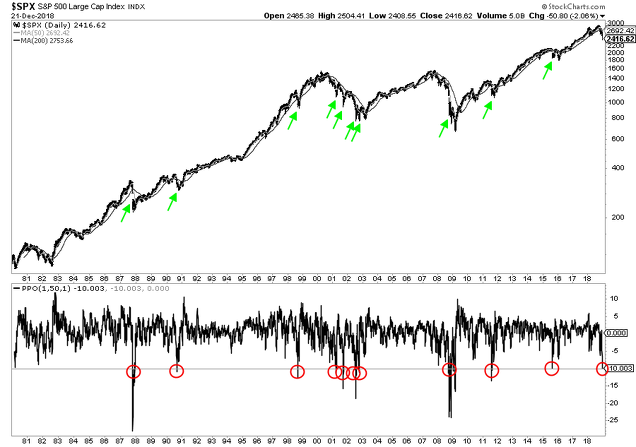

El mercado ha sufrido un crash

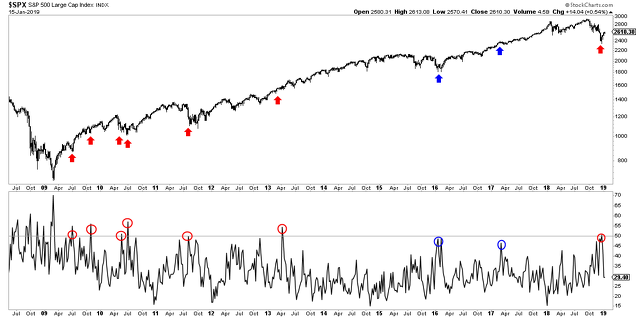

Las bolsas americanas vivieron un crash en diciembre según mi definición, aquella de que cuando el índice cotiza un 10% por debajo de su propia media de 50 sesiones, es una movimiento extremo. Como describía en un reciente artículo, cuando esto ocurre en una fase de expansión de la economía, suele ser una gran oportunidad, en el sentido de que se recuperan todas las pérdidas y se alcanzan nuevos máximos, mostrando fuertes rentabilidades 12 meses después. Creo que podemos estar en una situación similar a la de 1987, 1998, 2011 o 2015.

Mi idea al ver este crash, es que ocurra un retest de los mínimos de diciembre, que es algo que suele ocurrir en casi toda gran caída mayor al 15%. Pero teniendo en cuenta que la caída fue en buena medida absurda y que se han activado algunas señales técnicas de fortaleza de largo plazo (recomiendo este post de Urban Carmel), dudo de que el retest sea muy duro. Pero sí creo que es muy poco probable una vuelta perfecta en V, ya que eso es típico de un mercado alcista tras un profundo y largo mercado bajista.

Vamos por partes.

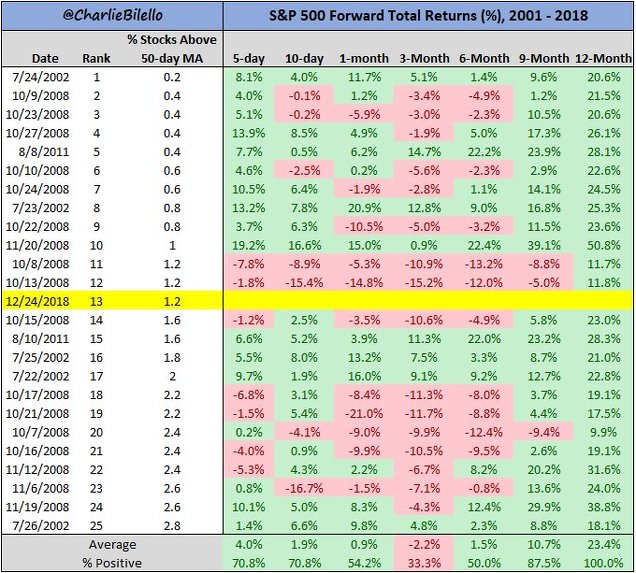

Cuando el mercado sufre un crash llegando a un extremo de sobreventa, y ni siquiera filtrando por factores macroeconómicos, las probabilidades son muy elevadas de que los retornos sean positivos un año después. Positivos y de gran magnitud como muestra este estudio de Charlie Bilello sobre los puntos de gran sobreventa.

Sin embargo, como muestra la propia tabla, aunque un año después los retornos suelan ser casi siempre positivos (el estudio de Charlie solo es desde 2001, por eso digo "casi siempre"), la mayoría de las veces el retorno es negativo 3 meses después o muy bajo. Es decir, tiende a producirse un retest del mínimo. Hay muchos tipos de estudios, pero por regla general podemos decir que caídas mayores al 15%, tienen una probabilidad del 85% de ver nuevos mínimos o de ver algún tipo de retest.

En todo caso, esto son consideraciones de corto plazo y lo más relevante es si un mercado tiene potencial alcista a un año vista, y dado el soporte de la FED, la situación económica y la gran situación de sobreventa, yo creo que las probabilidades son muy buenas para este 2019. Las mejores que hemos tenido en casi 4 años (2015).

El sentimiento

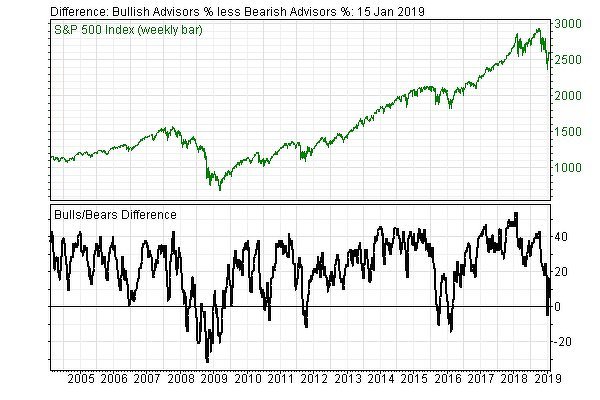

Un último factor es el sentimiento. Para mí ha habido una estampida y el sentimiento se ha deteriorado fuertemente, lo cual refuerza las probabilidades alcistas. La encuesta de sentimiento entre los inversores minoristas de American Investors, llegó a repuntar hasta el 50% de los pesimistas, algo que suele ocurrir en mínimos relevantes en medio de un mercado alcista.

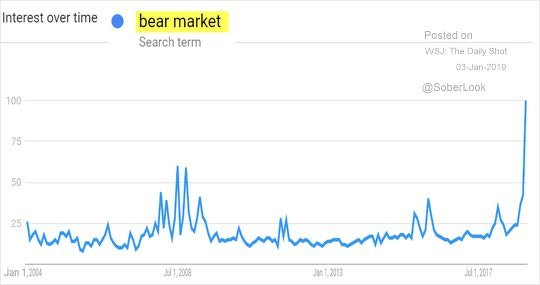

Así mismo, a finales de año, la gente estaba buscando en Google como nunca el término "bear market" o mercado bajista. Y en bolsa lo que todo el mundo sabe, o sospecha, no suele funcionar, al menos no en ese preciso momento.

Y las newsletters de mercado, una forma de comunicación financiera muy popular en EEUU, se han posicionado mayoritariamente a la baja, otro signo de claudicación del sentimiento.

En mi opinión, si el mercado estaba caliente en 2018, ahora se ha reseteado y ha ido a otro extremo, demasiado pesimista para la situación macroeconómica, más teniendo en cuenta que la FED ha dado un giro y se está mostrando más dovish que hace un mes.

Qué puede salir mal

Con la bolsa, los mercados, nada es seguro. Hay puntos extremos donde las "probabilidades" de un escenario determinado aumentan y creo que estamos en uno de esos puntos. No obstante, todo fluye y creo que lo más importante a observar es la evolución macroeconómica.

Supongamos que el mercado está descontando correctamente como cierto una fuerte desaceleración bordeando una recesión. En ese caso, si vemos que los indicadores macroeconómicos más adelantados cambian de signo, algo que no ha ocurrido aún, entonces será la hora de "darle la razón" al mercado y sumarse al lado bajista.

Simplemente por poner un pequeño contrapunto, añadir que también puede haber caídas bursátiles sin que medie recesión, aunque suelen ser habitualmente de menor entidad...

Aquí artículo al respecto >

https://inbestia.com/analisis/sin-recesion-la-bolsa-puede-entrar-en-un-mercado-bajista-pero-las-caidas-suelen-ser-menoresPues como sigas como últimamente siempre en el lado equivocado, antes de un año sacudida bajista

En respuesta a Ricardo Grang

Si ganas dinero llevándome la contraria, al menos acuérdate de mandarme un cheque!

Hola Hugo, con los datos que manejas es posible que sea el mercado bursátil, antes que los indicadores, el que adelante la recesión?

Gracias. Saludos

En respuesta a Manolo G J

Claro que es posible. El mercado en sí mismo es un indicador adelantado, por eso forma parte del indicador adelantado de la economía estadounidense que elabora The Conference Board.

Pero también es un indicador muy volátil y en sí mismo lleno de falsos positivos de recesión (además de que la realidad se retroalimenta y cuando algo va mal, el banco central puede moderarse).

En mi forma de ver el mercado, lo relevante para ser bajista es que la macro sea negativa, es cuando hay mayores probabilidades de mercado bajista. Pero dicho así, aunque menores, siempre hay probabilidades de mercado bajista sin recesión, mercados bajistas que suelen ser cortos y moderados como puso Jorge.

Y yo tampoco descartaría una vuelta en V. El mercado tiene unas ganas de subir increíbles.

Otra cuestión es que sea un movimiento de distribución y estén creando una sensación de FOMO (Fear of Missing Out), lo que a su vez propicia que entre más gente... Para luego, cuando consideren, metan una latigazo a la baja.

Me temo que ahora que vemos todos la posibilidad de un retest, es cuando menos lo van a hacer.

En respuesta a Jorge Alarcón

Creo que existen grandes probabilidades de que se de el retest, que el mercado tenga ganas de subir lo que puede provocar es que se demore algo mas de lo habitual y que en vez de que se produzca en un par de semanas, tarde algunas mas.

Como bien dices ahora todo el mundo lo espera, por eso mismo no se va a dar, pero de aquí a un par de meses (es un decir), seguro que ya no lo espera tanta gente, y ese puede ser el momento, sobre todo si el mercado a partir de ahora entra en una especie de lateral de varias semanas en donde no va a ningún sitio (lo que es casi seguro es que no va a subir en vertical permanentemente y sin correcciones) .

La gente en bolsa tiene la memoria muy corta.

Siempre ha habido ciclos y este está agotado y no será ajeno. Lo que está ocurriendo es la postergación del efecto que ya está durando demasiado con medidas de dopaje permanente para evitar reconocer que el rey está desnudo. Hoy mismo China ha regado con 500000 millones de dólares la líquidez de su sistema. y de esta forma se gana algo de tiempo pero el daño y el golpe va a ser mucho más grande. Bajista inminente.

Una posibilidad podria ser una correccion lateral del tipo 2000-2009 con ondas que se solapen entre si para provocar compras y viendo como se estan comportando los indices europeos que no estan reaccionando a esta subida vertical creo que vamos a un engaño.

correccion lateral del tipo 2000-2009 pero en pequeño claro

Ya lo hemos visto varias veces antes.! Que los analistas han sido capaces de predecir sabiamente 10 de las últimas 5 recesiones!.

En respuesta a Andrés Corral Márquez

Jajaja muy buen comentario

En respuesta a Andrés Corral Márquez

Esa frase se dice también del mercado: la bolsa ha predicho 9 de la últimas 3 recesiones.

Hugo una consulta, los datos de FRED siguen actualizados??. No ha habido una para desde el inicio del shutdown.

A mi me han dejado ciego al cortame el COT

En respuesta a J J J J

No sé como le afectará, pero del dato de la M1 que he puesto fue actualizado hace 6 días. Tal vez es automático o tal vez es un personal que no está parado, who knows.

En respuesta a Hugo Ferrer

Es la M0 más que la M1 el que está estrangulado. Desde el 27 de diciembre ha vuelto a subir. Entre bajadas fuertes suele haber varios meses de secundaria alcista. Pero Powell ha venido a una sola cosa: a pinchar la burbuja intentando que el desapalancamiento sea suave.

Ford, GM, Tesla están reduciendo plantilla. La vivienda a la baja, las constructoras han bajado más que el índice. Todas las empresas que han hecho adquisiciones últimamente a base de crédito comprando en máximos de valoración en el 2017 y 2018 van a sufrir. Veremos que tal son los earnings del Q4 que empiezan a dar a partir del martes en USA muchas empresas.

A Tesla le quedan 30 sesiones para alcanzar los 359,87$ por acción para no tener que pagar en cash casi un billón americano los bonos convertibles en acciones. Si está por encima de ese precio ese día entregará las acciones. Acaba de despedir a una parte de la plantilla. El servicio técnico de asistencia es un infierno. Es un coche con muy poca fiabilidad. Tan poca como la que inspira Elon.

En Japón dejaron de funcionar las QE hace ya tiempo. Que no te la enchufe por detras el Powell, Hugo. Fíjate en lo que hace, no en lo que dice. Como en marzo el spx ande por 2600-2700 subirá los tipos sin despeinarse.

A partir de marzo, territorio comanche en la economía americana. Lo mismo echan a Trump a cambio de no empapelarle dándole inmunidad como ex-presidente.

En respuesta a Latirus Rankia

En respuesta a Latirus Rankia

la M0 USA

Hoy he visto en un artículo que cuando el indicador adelantado de la OCDE toca el 99,3 s suele producirse recesión en EEUU, y en Noviembre quedó en esa cifra.

https://stats.oecd.org/Index.aspx?DataSetCode=MEI_CLIEl término de búsqueda "bear market" es demasiado técnico. Me parece más interesante "stock market" que es mucho más indicativo del sentimiento del público en general que es quien suele interesarse mucho más por el mercado en los extremos (para hacer lo contrario de lo que deberían, lamentablemente).

La búsqueda de "stock market" fue bastante alta en diciembre (más que en 2015), suficiente para marcar un suelo. Pero no tanto como en Enero de 2018.

https://trends.google.es/trends/explore?date=all&q=stock%20marketEn respuesta a Juan Garcia

Como ratificación de lo anterior, aquí la comparación de los términos de búsqueda. "stock market" (azul) es una búsqueda entre 20 y 70 veces más frecuente que "bear market" (rojo).

https://trends.google.es/trends/explore?date=all&q=stock%20market,bear%20marketEn un exceso de cientificismo, podríamos decir que mientras que en Enero de 2018 por cada 72 búsquedas de "stock market" solo hubo 1 de "bear market", en diciembre el ratio fue 60 a 3. ¿Divergencia alcista?

Y la deuda? Y los problemas de Europa, no solo Brexit, sino problemas que vienen de lejos que no se han solucionado ni se intentan solucionar, ejemplo el sistema Ponzi de las pensiones, malestar en la sociedad sobre todo en los países del sur de Europa, el gasto publico insostenible que aumenta año tras año en las cuentas del BCE. En America aparte de la guerra comercial, empresas que no han parado de crecer estos últimos años han empezado a tener síntomas de relentización. Recortes en plantillas ejemplo Black Rock, Bayer, Ford, Caixabank, Deutsche Bank. Y todo este crecimiento que hemos tenido estos últimos años ha sido gracias al dinero barato que ha soltado los bancos centrales. El mercado simplemente ha corregido. Lo peor todavía no ha llegado, y puede llegar este año o el siguiente o sino el siguiente, pero los problemas siguen ahí y tarde o temprano llegaran.

Buenas tardes,

yo le veo un tope a las subidas bursátiles aunque no sé donde ponerlo, puede que hayamos llegado ya.

Vamos a ver, los baby-boomers, estadounidenses nacidos en los 1950s-1960s, tienen ahora mismo entre 50 y 60 años aprox. y se acercan a su edad de jubilación, luego los que invirtieron en renta variable cuando tenian menos años se han llevado un montón de plusvalías por la subida del S&P de estos últimos 9 años, y digo yo que con la edad te haces más conservador y, además, querrán materializar parte de las jugosas plusvalías acumuladas en la segunda mayor subida histórica de la bolsa, luego tendrán que vender fondos de renta variable para pasarlos a otros mixtos o más conservadores y/o gastárselos para vivir o medicinas. Eso es ir con el freno de mano echado en la subida de los mercados, que puenden subir, pero abrá que buscar un relevo a esa generación que fue muy numerosa.

Un saludo.

Los aranceles (tariffs) los pagan los importadores, es decir las empresas americanas. Les aumentan los costes, les baja el margen, bajan los dividendos.

Las medidas proteccionistas se hacen cuando hay crisis para aumentar la economía local. Justo la que está en mínimos de ahorros y en máximos de deuda.

Los americanos tienen más parte de sus activos en acciones, cosa que los chinos, no. El 70% del valor de los activos de los hogares chinos proviene del valor de sus activos inmobiliarios. Este mercado está a la baja en China también.

Estar en cash también es estar en bolsa.