Todo crash, por definición, pilla a casi todos los inversores fuera de juego. Tras un año convulso, más en comparación a un 2017 anormalmente poco volátil, la gran caída de la bolsa americana estuvo en el mes de diciembre, un mes que tradicionalmente es favorecido por una fuerte estacionalidad e incluso por la "tregua" de las Navidades.

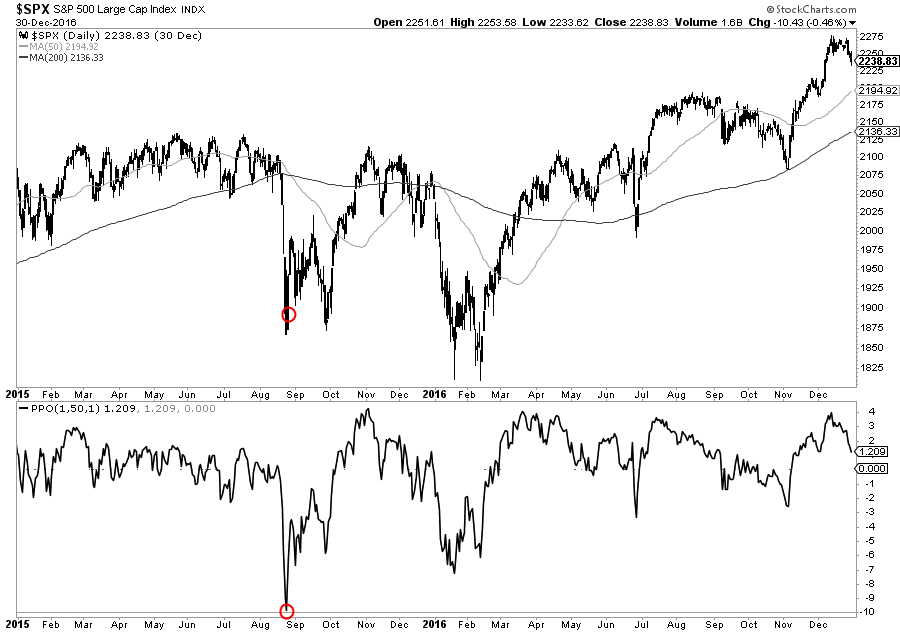

Pero el S&P 500 profundizó su corrección, acelerada tras la subida de tipos por parte de la FED, ya que todos esperaban, deseaban o entendían que la FED se mostraría "comprensiva". Pero no fue tan comprensiva o al menos no tan comprensiva como la mayoría deseaba (incluido yo). Y se produjo un crash. Según mi definición un crash es cuando el índice S&P 500 cotiza un 10% por debajo de su media de 50 sesiones. Eventos extremos, repentinos y que suelen estar asociados al (1) final de mercados bajistas, a posteriores (2) rebotes importantes dentro de los mercados bajistas o (3) a grandes oportunidades en medios de mercados alcistas.

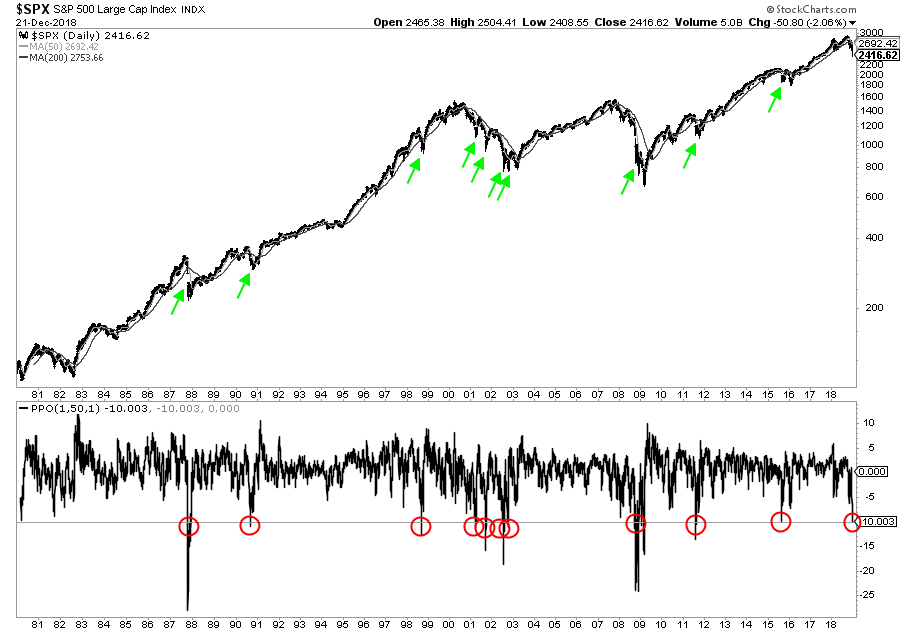

Este tipo de eventos de mercado, situaciones en las que todos tiran la toalla, no son extraños, pero esta es la duodécima vez que ocurre en los últimos 38 años, como muestra el siguiente gráfico:

Como decía antes, estos eventos suelen pertenecer a 3 grupos distintos. Los que ocurren al final de un largo mercado bajista, como las dos lecturas extremas de 2002 o la de final de 2008 y la otra de principios de 2009. Luego, las grandes caídas que se producen en medio de un mercado bajista, como las dos de 2001 (una fue el 11-S). Y finalmente, los crash en medio de mercados alcistas, como los casos de 1987, 1990, 1998, 2011 o 2015 (en 1990 había comenzado una recesión, pero la bolsa no declinó más de un 20%).

Creo que es seguro decir que no estamos al final de un largo mercado bajista provocado por una recesión, ya que no hay recesión en estos momentos en EEUU. O al menos no estamos en el clímax de una recesión si es que ya ha comenzado. Igualmente, creo que podemos decir con seguridad que el caso del 11-S es un caso aparte que no es el actual. Lo discutible es si estamos en una de esas grandes oportunidades como las de 1987, 1998, 2011 o 2015 o bien es solo un crash en medio de un mercado bajista que va a seguir desarrollándose.

Este tipo de respuesta, yo prefiero intentar responderlas desde el lado fundamental y de sentimiento, ya que si bien el AT puede ser interesante para describir situaciones, más potentes es el lado fundamental para ver qué podemos esperar. Esto es especialmente así en los extremos de mercado.

Personalmente, aunque creo que han habido bastantes señales amarillas de peligro sobre el fin dle ciclo, las auténticas alertas rojas del riesgo de recesión son inexistentes. Al menos en mi opinión. Es más, creo que esas señales amarillas de peligro, como el sentimiento inversor, el comportamiento corporativo y las valoraciones, han sufrido un fuerte reseteo en diciembre y ya no son alertas amarillas.

Hace poco más de un mes hablé de que los indicadores macroeconómicos más adelantados aún no señalan peligro, indicadores tales como el dinero en circulación y la evolución del crédito. Sigo pensando igual y es la razón por la que soy alcista. Por ello creo que, a menos que cambien los datos macro, la situación actual es parecida a la de 1987, 1998, 2011 o 2015. Un crash en medio de una expansión económica y por tanto una oportunidad al menos a 1 año vista.

En un post posterior a este, volveré al aspecto fundamental del mercado y comentar más ángulos del mismo. Pero de momento solo quiero elaborar un poco más sobre la situación técnica y el sentimiento actual.

Lo más relevante desde el punto técnico en estos momentos, es que tras el crash ha llegado el primer rebote. Un fuerte rebote que ha cortado el anterior fuerte momentum bajista que existía. Si la historia es una buena guía, y yo creo que sí porque en los extremos de mercado el guión tiende a repetirse (ya que simplemente refleja el sentimiento de las masas que nunca cambia), entonces estamos ante un punto muy relevante de mercado. Tal vez hemos visto el mínimo absoluto, nunca se sabe, pero lo más importante es que este primer rebote que corta la caída, suele señalar el nivel aproximado en el que acaba la fuerte corrección o crash.

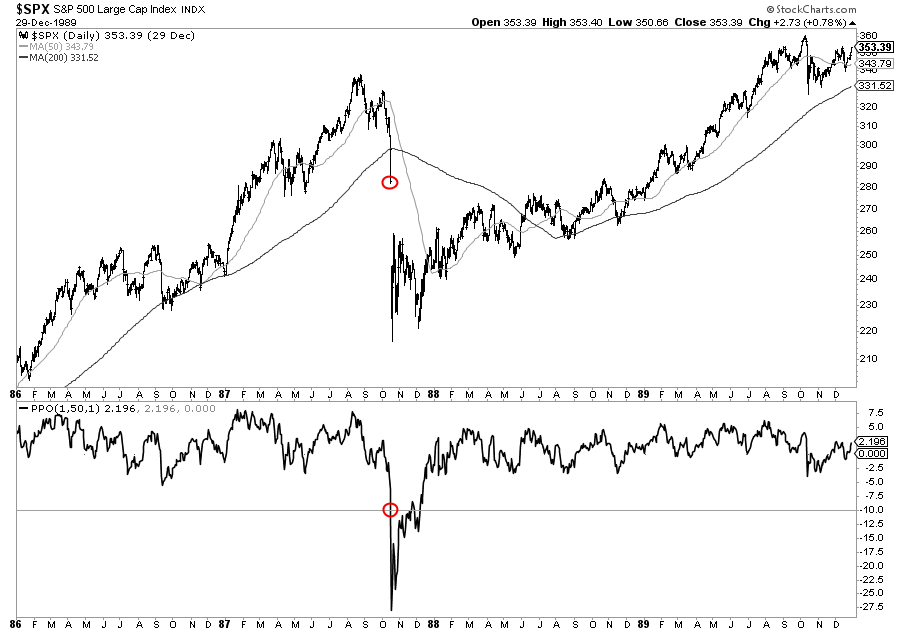

Por ejemplo, el indicador de claudicación (precios un 10% por debajo de su media de 50 sesiones), se activó el 16 de octubre de 1987, en medio del famoso crash de aquel año. Solo 2 días laborales después se tocaría el mínimo absoluto del crash. No obstante, justo después de ese mínimo y primer rebote, comenzaría la fase de "duelo" que duró unos dos meses con un retest que puso en riesgo los mínimos. La fase de duelo es una en la que se producen fuertes vaivenes porque las opiniones son muy discordantes y hay mucho temor entre los inversores y que suele acabar con un nuevo susto (retest) antes de comenzar a subir, si es que por razones fundamentales se ha de subir.

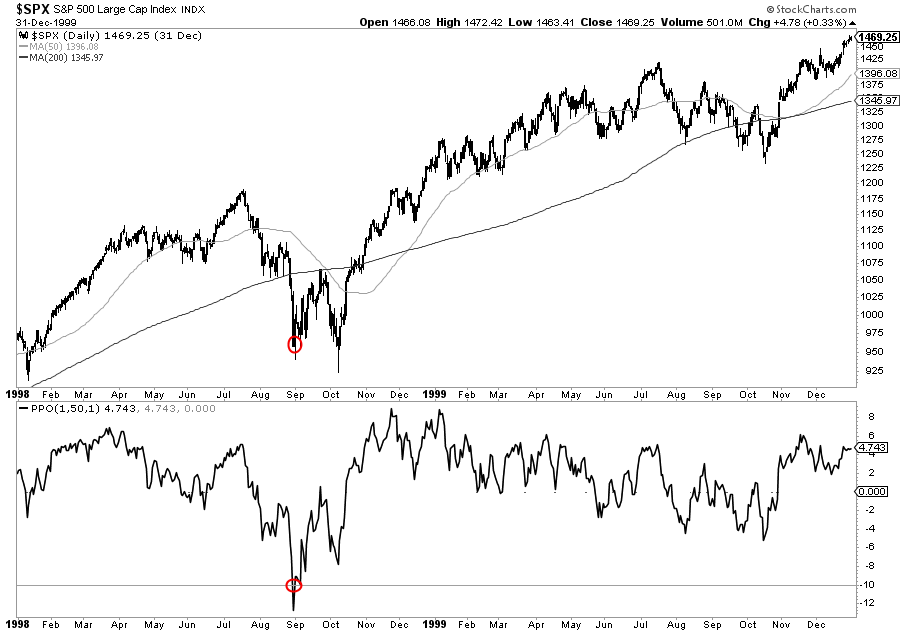

En el caso de 1998 encontramos el mismo patrón. Cuando el indicador de claudicación se activó el 31 de agosto de ese año, fue en los mínimos de esa corrección, pero a continuación se produjo un mes y medio de "duelo" con un duro retest antes de comenzar a subir.

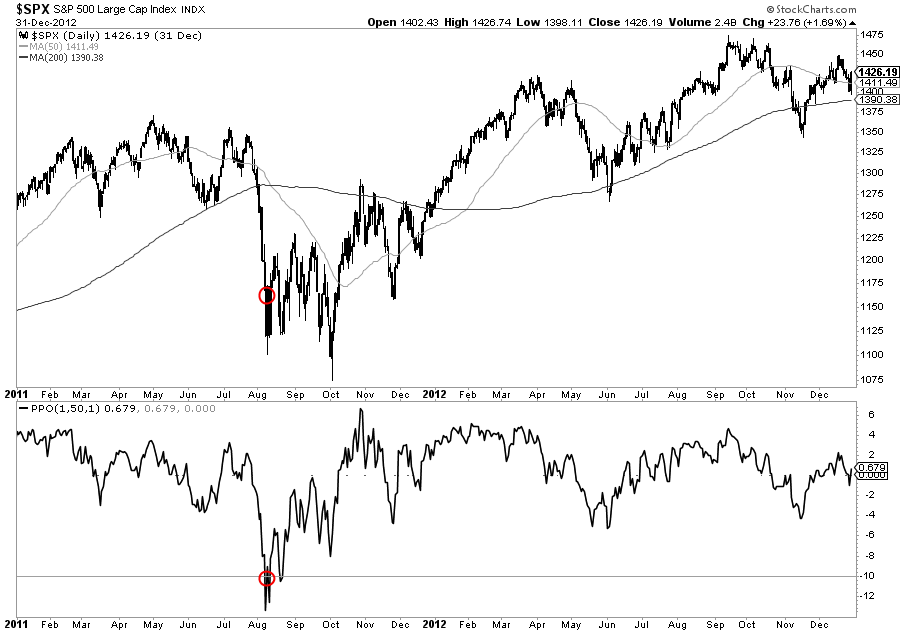

Y lo mismo en 2011, donde el indicador de claudicación se activó a principios de agosto, pero se necesitaría un mes y medio de "duelo" y un retest de mínimos antes de subir.

Igualmente, en el año 2015, cuando se activó el indicador de claudicación, se necesitó ese mes y pico de duelo y un retest de mínimos del mercado antes de ascender. Aquí hay que añadir que unos meses después de produjo otra corrección que llevó al índice a una situación similar.

Por tanto, cuando se produce un crash, una reacción emocional del mercado (es emocional porque los fundamentales no han cambiado tanto para justificar esos movimientos extremos), el patrón de comportamiento de los inversores como conjunto suele ser el de pasar por una fase de duelo. Una fase de vaivenes donde los alcistas y los bajistas miden sus fuerzas y argumentos y si finalmente por fundamentos se tiene que subir, se acaba ascendiendo.

En esta fase es muy importante también ver cuál es la reacción de la Reserva Federal. La clave es que se muestre cauta y no "quiera" hundir al mercado. Nada hay escrito en piedra, pero supongo que la FED ha tenido suficiente con darle este palo al mercado y que no querrá hundir más los precios. En todo caso, el mercado ya no tiene confianza en la FED y sus palabras moverán montañas.

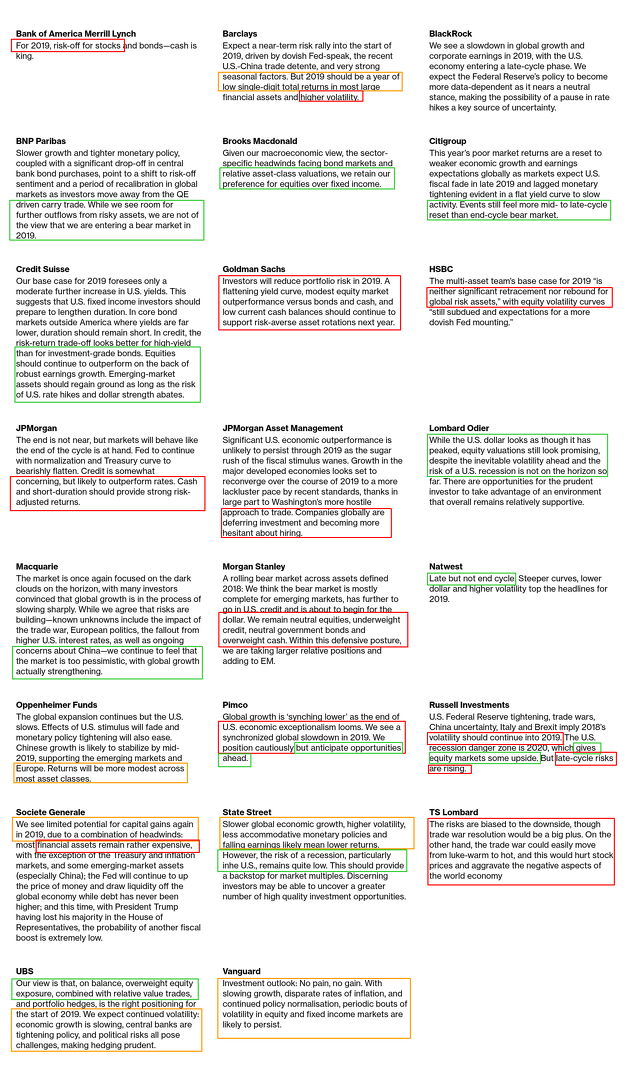

Finalmente, en este apartado de sentimiento y comportamiento de los inversores, una nota positiva es que ningún banco de inversión encuestado por Bloomberg espera un gran 2019. En bolsa tiende a existir un sesgo alcista, así que el que haya muchos comentarios abiertamente pesimistas (rojo), bastantes medio pesimistas (naranja) y solo unos pocos optimistas (verde), que además solo son optimistas cautos, es una gran noticia para los inversores.

El año 2018 comenzó con una casi unanimidad de que el año sería espectacular, incluso Ray Dalio decía que el que estuviera en efectivo iba a sentir vergüenza. Bien, este año es todo lo contrario y el pesimismo es rampante. Dado que el ciclo expansivo sigue su marcha, que muchos de los problemas se han reseteado, que nadie espera un gran 2019 y que la historia muestra que tras un crash suelen darse retornos extraordinarios, tal vez haya que ser alcistas. Especialmente tras la fase de duelo.

No quiero estar seguro con esta opinión, no quiero casarme con la misma, pero así es como la veo, a no ser que cambien los datos económicos. Si alguien quiere comentar, me gustaría que más que argumentos técnicos que suelen ser redundantes (en un crash todo los indicadores pintan mal), habláramos de argumentos fundamentales para que los podamos comparar.

Que tengas un feliz 2019.

---

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.

Buenas tardes Hugo

Pues voy con mi aportación

En 8500 el Ibex da al menos un 4.5% de divis ( 400 y pico puntos)un 3% más que el bono

Dividendo que debería ser sostenible

Pues bien yo abrí esto el día del vencimiento a 8550

Cobrando 1100€

Aún no subiendo puede ser un año rentable

Milagros tampoco espero

Otra

Debemos esperar un rebote de un 10% o más ?

Entonces está clarísimo comprar calls

En respuesta a Txuska berri

El problema de comprar Calls es en mi opinión:

1- La prima por la volatilidad actual.

2- El posible retesteo o Fase de duelo (como dice Hugo) que consumirá tiempo.

- Mejor vender Puts si se considera que esto ya se ha acabado o no irá a mas, yo por técnico no lo tengo claro y por fundamental no tengo la información de los grandes.

En respuesta a Txuska berri

qué sale más rentable comprar calls con primas altas o vender puts en estos momentos de alta volatilidad? pensaba que lo segundo

En respuesta a Manolo G J

He puesto un ejemplo real

El precio en caso de subida es ridículo

200 puntos en Eurostoxx en 3 años

De comprar calls este es el momento

No digo de hacerlo

Solo comento

Y cuánto más duelo si siguen estás primas mayor oportunidad

Hola:

Parece q cuando se ha desacelerado el pmi europeo tan rapido como ahora,se ha entrado después en pmi debajo de 50

En respuesta a alberto devesa sobrino

Así es, el pmi de Francia sorpresivo y otros pmis en tendencia negativa ha hecho que muchos piensen que entrará por debajo de 50 en breves en toda Europa, pero entrar antes de tiempo es tontería, si miras a largo plazo el pmi es un buen filtro para pillar las subidas y evitar caidas pero siendo prudente.

Largos en el Sp hasta 2600 o más ,

Yo creo que en ningún momento hay pánico y tampoco crahs solamente es bajista desde máximos por lo menos yo no lo siento...jajaha

A mi modo de ver, a situación fundamental la y resume acertadamente El-Erian en su último artículo (

https://www.bloomberg.com/opinion/articles/2018-12-30/fed-and-ecb-get-blamed-for-stock-market-turmoil?srnd=opinion).

Por un lado poniendo el foco sobre los problemas:

Yet much of the volatility of recent weeks is due to factors outside the Fed’s control. They include:

- A slower global expansion as both Europe and China struggle to implement of pro-growth policies;

- Other economic concerns, from the partial shutdown of the federal government to trade policy as markets wait to see which concessions China will offer the U.S. to end the trade war between the two countries;

- Asset prices that, for years, were decoupled from fundamentals amid ample and predictable liquidity; and

- The proliferation of passive investing, computer trading and exchange-traded funds, including some that promised liquidity in inherently less liquid asset classes, potentially amplifying the risk of contagion both on the way up and on the way down.

Y por otro lado, deja ver que la Fed tiene cierto margen para calmar al mercado y debería emplearlo:

Having said that, there are a few things they could do. For example, in the case of the Fed, consideration could be given to the following steps, including in the context of the review of communications practices that Powell has already launched: Conveying more consistently and credibly that policy makers are sensitive to the risk of spillbacks from a weakening global economy and market disruptions; signaling the possibility that the automatic pilot governing its balance-sheet reduction is subject to review; and phasing out the blue dot plot that shows policy makers' individual expectations for future rate increase in favor of communications that portray the range of possible outcomes. This might be more along the lines of what the Bank of England does with its quarterly inflation report.

Personalmente, creo que Powel no se van a jugar su reputación-legado y suavizará el tono en este sentido.

Abrazo!

En respuesta a Jon Rodríguez Herrero

Si como dice El-Erian la FED deja de decir que la reducción de su balance está en piloto automático, entonces, con los datos macro actuales, tendría una alta confianza de que la bolsa vuelve a máximos...o casi a máximos al menos.

En respuesta a Jon Rodríguez Herrero

...sería un buen giro de política monetaria, que haga de soporte.

Los corto placistas enchufados ahora recomiendan invertir a largo plazo.

https://finance.yahoo.com/video/cramer-advantage-big-bear-market-235500337.html

Replagamos velas y momento de buscar cortos luego del rebote.

El vix no tiene pinta de darse vuelta.

Espero rebote (tal vez todo enero y febrero ) por el put call y google trends

Dificil encontrar noticias negativas en CNBC cuando deberian estar gritando PANICO PANICO EL MUNDO SE ACABA!!!! como es clasico en esos medios

Aqui dos porras alcistas, seguro pagado por algun fondo para tener volumen de compras y poder vender

https://www.cnbc.com/2019/01/02/whartons-jeremy-siegel-says-stocks-will-return-up-to-15percent-we-could-have-quite-a-good-year-.htmlhttps://www.cnbc.com/2018/12/31/why-2019-could-be-very-good-for-stocks-after-worst-year-in-a-decade.htmlY que más dá si rebota para luego caer... Lo que hace falta es que el gato caze ratones,

No siempre es comprar y mantener, el corto plazo no es más que una sucesión de segmentos que según se alineen la tendencia será alcista bajista o lateral,jajahs

Con el petróleo bajando, la inflación subiendo y el rendimiento de los bonos no muy alegre, parece buen movimiento entrar en el oro pero en cuanto se me salga de medias móviles salgo disparado de la inversión cual rata asustada!!!

Hugo, gran trabajo, te felicito como siempre y ya de paso la llegada del año que espero recompense con creces tu talento.

Quería empezar diciendo que no he visto mercado más volátil y con esos vaivenes que el de USA. Para mi un crash es más que irse por debajo de la media de 50 sesiones, es romper la de 200 y bruscamente con cambio de tendencia y luchando por recolocarse en la directriz antes de claudicar. Eso no ha ocurrido a mi juicio. Hemos asistido a una corrección nada más despúes de tanta exhuberancia y monótonas subidas durante tantos años. Nos intoxican de que no hay riesgo, quizá no lo haya porque la tendencia alcista sigue intacta, ya que hemos vivido una simple corrección que se está recuperando. En Nasdaq que es lo que me interesa, sin embargo creo que los resultados trimestrales no van a ser muy favorables. No veo a Amazon batiendo records de ventas ni a Apple o Facebook. Y todo dependerá de si el Tío Sam sigue o no imprimiendo dinero, de ahí que no me guste USA pero así es el destino. Lo dicho feliz año, mucha prosperidad.

En respuesta a fran valderrama

Por ahí puede ir la cosa. Las grandes de la tecnología deben depurarse. Ver ahora Apple cayendo un 7% en el after por un warning profit. Y es que vender moviles a más de $1.000 ya no mola tanto.

En respuesta a Antonio Valderrama Díaz

Exacto. Xaomi Huawei... están devorando a Apple y Aliexpress a Amazon. Las redes sociales no están en su mejor momento por los escándalos de los datos personales accesibles y demás cuestiones de privacidad.

Es momento de las Small.

En respuesta a Juan A Beño

¿por qué?

En respuesta a Hugo Ferrer

Pienso que el sector small USA ha sigo mucho mas castigado que el resto, y quizas en la recuperacion del mercado lo haga mejor que las megacapitalizaciones, lo argumentare mejor en otro articulo, saludos

Apple esta cayendo un 7% en el fuera horas por malas previsiones de ventas en china. La gran potencia de consumo que es china lleva un año haciéndolo mal con caída importante del PMI manufacturero, con peores expectativas económicas, afectando el consumo, que ha repercutido en las exportaciones del DAX y las exportadoras USA; a esto se añade efecto contagio a otras bolsas -incluido el Ibex- , caída del petróleo,subidas de la FED y tarifas por guerra comercial

Ahora china quiere potenciar los prestamos a las pyme para intentar revertir el problema. Si china revierte, mejoraran las exportaciones de materias primas y productos manufacturados del resto de cotizadas mundiales.

A mi ahora me parece un momento de oportunidad que se tiene que confirmar con la recuperación de la economía china. Estamos como en 2016 tras la anterior crisis china del 2015

En respuesta a Enrique Vert

Cada vez el ciclo es más y más global. Al fin y al cabo Europa está en un mercado bajista por el ciclo global.

Cómo es que ya no escribe Miguel Ángel Paz Viruet en Inbestia???

Y si la FED quiere acabar con Trump provocando otra recesión como tantas otras veces?

La impaciencia nos come y a mi el primero, pero con el mercado tan revuelto que tenemos creo que lo mejor es seguir esperando a que se vea un suelo. Luego vendrá la discusion si la salida será en V o en W, pero primero tiene que dejar de caer la tormenta.

En respuesta a Luis Mayoral

Hay que tener una capacidad especial para soportar tanta presión. Pero no deja de ser divertido. Jajajaja

En respuesta a fran valderrama

No es divertido ver tu dinero bajar sin parar durante meses

En respuesta a Alberto C V

Respuesta incorrecta. Si llevas meses viendo caer tu inversión, hay algo que falla de partida porque lo normal es plegar velas asumiendo pérdidas controladas replantear la estrategia.

En respuesta a Alberto C V

Alberto supongo que lo dices con ironía, pero como a través de estos cortos textos no nos vemos la cara igual me estoy equivocando. Si es así te pido anticipadamente perdón. Si lo dices en serio puedes ver el articulo que publiqué el día 22 de diciembre sobre ASOS o el día 19 de mayo sobre Bolsas y Mercados, donde hago un supuesto teórico de comprar en máximo, ver la equivocación y reconocerla, vendiendo cuando mi sistema detecta el cambio de tendencia, y asumiendo una perdida inicial y luego seguir entrando y saliendo y al final llegamos a unas sustanciosas ganancias, que no se darían si nos hubiéramos quedado quietos en la inversión. Esa estrategia es aplicable a cualquier fondo, plan de pensiones o valor que tengas, pues los movimientos siempre son los mismos. Primero subir, luego bajar, luego subir, luego bajar y así hasta el infinito.

En respuesta a Luis Mayoral

...y más allá. Jajajaja.

En respuesta a Luis Mayoral

Mi estrategia es buy and hold con fondos value durante años, he ido aportando durante bastante tiempo y siempre con pólvora seca para cuando aparece la volatilidad. Llevo meses viendo caer mi inversión pero también es cierto que llevo años viéndola subir y es una estrategia a muchos años vista (10 - 15 años más fácil). No ando con mete sacas, ni con cortos ni nada aunque respeto y admiro mucho a las personas que son capaces de sacar rentabilidad de esa forma. Perdonad si he sido un poco serio pero creo que el tema lo es, cuesta mucho ahorrar y tomar decisiones y cuando vienen mal dadas, al menos a mi, no me hace mucha gracia ver caer mi patrimonio. Un saludo y buen fin de semana

El dinero siendo necesario para vivir, una vez cubiertas esas necesidades tiene los usos alternativos que uno quiera darle por supuesto sin liarse la manta la cabeza. Uno de ellos es la inversión. Hay inversiones a muy corto plazo inversiones a medio y largo plazo. Pero hasta las inversiones a largo plazo tienen un momento de materializacion. Por supuesto que duele que pierdas pasta pero se trata de seguir vivo para combatir otro día a veces una retirada a tiempo te permite eso de hecho mi operativa a corto que está muy cerca de que me salta el stop y no me quitara el sueño porque en este caso tengo la suerte de que estoy operando con beneficios con parte de los beneficios así que me da exactamente igual unas veces se gana y otras se pierde me he sentido tentado a cerrar posiciones ganando un potosí en mi corto en mis cortos del nasdaq pero por querer sacar un pico más alto ahora mismo me están friendo así que unas veces se gana y otras se pierde si hubiera hecho la operativa que suelo hacer pues se habría estado mejor pero es que yo los americanos no los entiendo es como los trileros y creo que lo estoy pagando pero me da igual sabes o sea es lo mismo.