La polarización del mercado en los últimos años es cada vez más evidente. Una buena muestra de ello es la enorme dispersión que existe entre el segmento “value” y el “growth”, la histórica infravaloración de las materias primas o que incluso la capitalización de Apple y Microsoft valen en bolsa tanto como las 2.000 compañías que forman parte del índice Russell 2000. Es tarea estéril intentar averiguar si estas circunstancias se revertirán en algún momento, aunque aquel inversor que crea en la reversión a la media debería apostar por ello (aunque este es un concepto controvertido y que ha sido objeto de mucho debate).

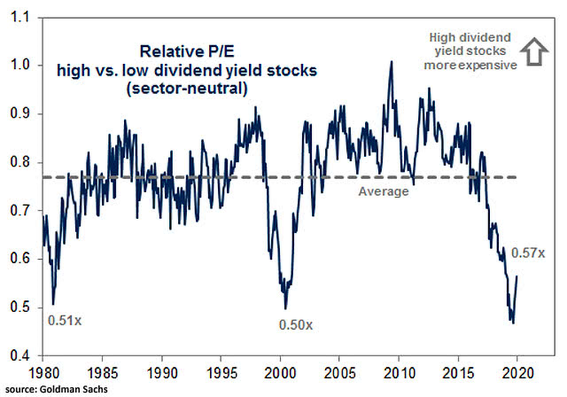

En esta línea, también se observa una histórica discrepancia entre las valoraciones de las compañías de alta rentabilidad por dividendo frente a las de baja rentabilidad. Como vemos en el gráfico inferior, sólo en tres ocasiones a lo largo de los últimos cuarenta años las compañías de alta rentabilidad por dividendo han estado tan “baratas” en comparación con las de baja rentabilidad.

Por ello, y teniendo en cuenta que uno de los “drivers” fundamentales de la rentabilidad de una cartera de inversión a largo plazo son los dividendos, quizás sea momento de apostar por este tipo de compañías. En las dos últimas ocasiones que sucedió algo similar a lo que está ocurriendo actualmente (1980 y 2000), la valoración de estas compañías revirtió a su media histórica, por lo que el inversor se vio visto doblemente beneficiado: por un lado a través de la revalorización de la propia compañía y por otro a través del cobro de los dividendos respectivos.

Teniendo en cuenta esto, hemos de recordar que las compañías europeas son las que tradicionalmente mayor proporción de beneficios reparten en forma de dividendos, puesto que las empresas estadounidenses son más proclives a la recompra de acciones. Por ello, quizás una combinación de compañías europeas de alta rentabilidad por dividendo pueda ser una estrategia bastante acertada de cara a los próximos años.

Otros artículos relacionados publicados por el equipo de inBestia: