Aunque todavía quedan unas horas para que se cierre el día y la semana, considero que ya tenemos suficientes evidencias de que algo "gordo" se podría estar preparando en Europa. Como siempre, no hablo de certezas, sino de escenarios que merece la pena jugar, y razonando siempre de forma "indirecta", es decir, eligiendo el error que menos "rabia" nos daría cometer (en realidad no se trata de rabia, que es una emoción, sino de racionalidad: queremos exponernos al posible error que más sentido tiene asumir). En este caso, dado el contexto de largo plazo en Europa (a saber, debilidad vs EEUU, populismo, sentimiento permanente de crisis y valoraciones nada exageradas), el escenario que no nos podemos permitir "sufrir" es el de una subida fuerte de los índices que nos pille "totalmente fuera de mercado". Hace tiempo que esto es así, pero en bolsa los tiempos no son los de una "vida humana", por lo que todo puede ir mucho más despacio. Tener que esperar 2-3 años para ver una subida significativa, no es nada del otro mundo.

La novedad en este verano de 2018 que acaba hoy viernes 21 de septiembre, es la figura técnica -o sea, la acción del precio- que podría estar indicando que los bajistas están perdiendo el control. En mi último post sobre Escenario de mercado (4 sept), comenté que el sesgo en Europa era bajista a corto plazo, pero que no debería ir muy lejos. Creo que incluso nos hemos quedado cortos en la caída (suponiendo que, como vamos a ver a continuación, esta caída haya terminado).

Sell-off y figura de vuelta en V.

Lo primero que me ha llamado mucho la atención durante estas últimas semanas (o meses), es la debilidad del sector del automóvil, por el que apuestan varios inversores Value, y la debilidad de los sectores Teleco y Banca. Todos ellos con visiones pesimistas desde hace tiempo, aunque algunos analistas (como Enrique García, Director de la Cartera Value de inBestia), piensan que esto podría constituir una oportunidad (de intensidad muy variable, no es lo mismo autos que banca...).

A nivel técnico, la caída de Telefónica y el sector teleco en Europa en general, ha sido muy marcada recientemente. Una caída "a plomo", en línea recta, que llega después de una clara y contundente tendencia bajista anterior, situándose en mínimos de varios años, puede significar dos cosas: o bien el mercado tiene razón, y ocurre algo grave y duradero, o bien estamos en lo que técnicamente se conoce como "sell-off" (pico de pánico), que es una pauta de agotamiento bajista. Un sell-off se explica psicológicamente como la "capitulación de los alcistas". Es el momento en el que "todos" venden sin mirar el precio; ya no aguantan más.

El gráfico anterior es en velas semanales, pero para ver bien el sell-off conviene ponerlo en velas diarias:

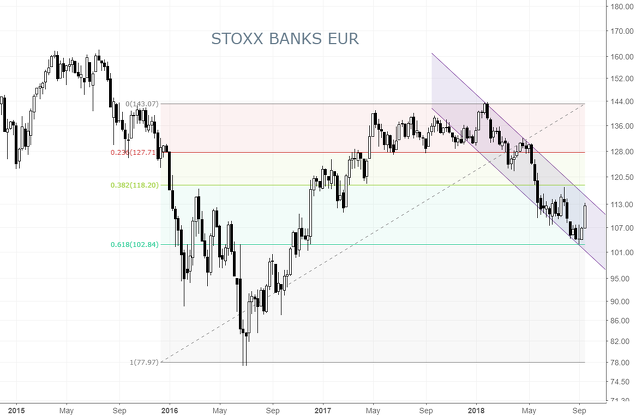

Algo parecido ha ocurrido con la banca, que ha corregido un 61,8% (ratio de Fibonacci) de la subida desde el suelo de 2016:

Y en menor medida, sin hablar de sell-off, tambien el sector auto ha sufrido una presión bajista llamativa, dada su baja valoración. Pero lo interesante no es sólo eso, sino sobre todo el rebote al que estamos asistiendo desde hace una semana más o menos, que vemos en los dos gráficos anteriores (teleco y banca) y siguientes (autos):

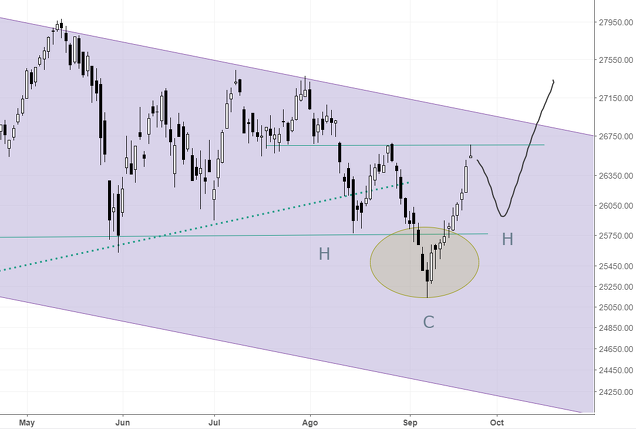

Este rebote está siendo igual o más vertical que la caída previa, formando lo que se conoce como "vuelta en V". La letra "V" representa la caída y rebote vertical, y se trata de una pauta de vuelta, es decir, un suelo de mercado (o cambio de tendencia). En el índice CAC40 por ejemplo, vemos no sólo esta "V", sino además un posible "fallo de mercado", que es otra de las figuras técnicas más interesantes que hay. El fallo de mercado consiste en un "susto" por debajo de un soporte relevante (círculo sombreado), seguido de un movimiento violento en la dirección contraria.

Europa mejor que EEUU

Otro de los temas relevantes en 2018 es la gran divergencia entre EEUU y el resto del mundo. ¿Es sostenible? Creo que lo razonable es responder que no, aunque a corto y medio plazo esto no nos sirva de nada, porque la "reversión a la media" puede llevar mucho tiempo. No obstante, es una situación de fondo a tener en cuenta. Hace años que estamos vigilando un "resurgir" de la bolsa europea frente a la americana...y hasta ahora no se ha producido. No creo que Europa vaya a recuperar nunca el terreno perdido, pero no estamos hablando de recuperar todo el terreno ni mucho menos.

En el siguiente gráfico que puso Ángel Martín Oro en su artículo "Otro dato para pensar que la bolsa europea podría comportarse mejor que la de EEUU" podemos ver el comportamiento relativo de la bolsa USA frente al resto del mundo desde 1970, y la aceleración al alza reciente. (Interesante también ver que cuando los tipos suben en EEUU, la bolsa USA tiende a hacerlo peor...excepto en este ciclo actual...).

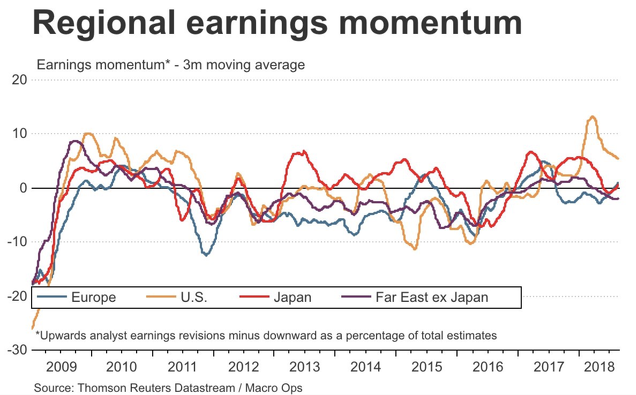

En ese mismo artículo, Ángel pone otro gráfico donde vemos que el "momentum" de los beneficios empresariales Europa-EEUU también podría favorecer a Europa.

En cualquier caso, dado que el momentum de la bolsa americana es muy fuerte, y es muy probable que a 6-12 meses no veamos una caída fuerte en EEUU (y si la hay, sería corta para rebotar después), también significa que Europa no debería caer fuerte tampoco. Algo que para un operador de Opciones es una información muy valiosa, que se puede explotar con las estrategias.

Otro post de Ángel nos muestra la situación del IBEX vs beneficios empresariales: ¿Oportunidad en bolsa española? Los beneficios crecen pero el Ibex cae. Podemos ver que el PER del IBEX ha caído a niveles de la crisis del euro de 2012 (gran pesimismo) situándose en niveles de 11x. Esto no implica que no pueda caer más, pero una vez más, para el operador de opciones es una información muy valiosa. El sentimiento es negativo, la valoración no es cara, y por lo tanto en principio el riesgo de caídas fuertes y duraderas es limitado. Interesante observar la divergencia reciente entre beneficios empresariales y cotización del Ibex:

Escenario índices Europa.

Por supuesto, hay mucho más que decir para describir en detalle el escenario de las bolsas USA y Europeas, pero creo que esto ya es suficiente para plantear un potencial escenario alcista en Europa, apoyándonos sobre todo en el timing técnico de los gráficos que vamos a ver a continuación.

IBEX

Vemos lo mismo que en el CAC: amago bajista fuerte por debajo de soportes, y giro violento al alza.

En ambos casos no se han superado resistencias...pero la sensación ya es muy positiva. Una posibilidad es que se forme un HCH invertido, como vemos en el siguiente gráfico (IBEX Total Return en ambos gráficos):

Lo normal es que hoy viernes, triple hora bruja (vencimiento de opciones y futuros), se marque un máximo local y el mercado consolide durante varios días. Veremos hasta dónde puede caer el próximo diente de sierra, que sería lógico empezar a formar ya. Sea como sea, lo importante es que tras la caída de finales de agosto y principios de septiembre, se ha producido un rebote vertical de la misma magnitud que el impulso bajista anterior, que queda anulado.

EUROSTOXX

En el caso del Eurostoxx50 Total Return, vemos que el rebote no ha llegado a recuperar toda la caída anterior, pero no importa. La señal de fortaleza, o al menos de "no debilidad", está ahí.

En velas semanales podemos ver, de otra manera, la importancia del rebote de estas dos últimas semanas, que ha anulado la caída de las dos semanas anteriores. Aún no hemos roto al alza el canal bajista, así que sin prisas.

Para los que estén más acostumbrados a ver el gráfico del Eurostoxx50, lo pongo a continuación, también en velas semanales. El efecto de los dividendos que no se incorporan en este gráfico, nos deja un posible doble suelo en los 3.300 puntos (nivel del último mínimo local), que puede servir de referencia para estrategias con opciones. Seguimos dentro del banderín (o canal bajista) desde principios de 2017.

¿Se podría producir una salida al alza de este canal bajista? Es una posibilidad que no me parece nada descabellada. La cuestión es cómo explotar este escenario con el riesgo controlado, intentando incluso no perder nada si no se produce esa salida y el precio sigue lateral-bajista. Y por supuesto, también se pueden hacer "apuestas" más sectoriales, utilizando la muy relevante señal técnica en el sector Autos por ejemplo.

Servicio de Estrategias y Cartera de opciones: si estás interesado en la operativa con opciones, tanto a nivel especulativo como a nivel de cobertura de carteras de acciones y fondos, puedes consultar aquí la descripción del servicio o plantearme cualquier duda que tengas.