Los inversores somos bombardeados a diario con cientos de noticias, análisis e informes sobre el mercado de valores en los que se nos indica, entre otros muchos aspectos, qué acciones debemos comprar, cuáles debemos vender o por qué debemos invertir en un determinado sector en detrimento de otro. A pesar de que muchos de estos análisis pueden aportar información de utilidad para el inversor, la realidad es que tanto “ruido” puede llevarnos a la confusión y a cometer errores que nos pueden costar muy caros.

Nick Maggiulli, autor del blog “Of Dollars and Data” y consultor senior en la empresa Cornerstone Research, nos habla de la enorme cantidad de “ruido” que existe hoy en día en los medios de información económico - financiera y cómo seríamos mejores inversores si consiguiéramos, en la medida de lo posible, prestar menos atención a dicho “ruido”.

Señala Maggiulli que prestar atención de forma habitual (y compulsiva en muchas ocasiones) a la información financiera que aparece en los medios de comunicación, nos hace mucho más propensos a caer en los sesgos psicológicos que dañan nuestros resultados a largo plazo. Esto se traduce, según Maggiulli, en que cuando la situación se tuerza, es probable que acabemos entrando en pánico y terminemos por vender nuestras inversiones.

Este aspecto no es nuevo. No en vano, Benjamin Graham, padre del value investing, ya habló de esto mismo en su exitoso libro “El inversor inteligente”, al señalar que el mercado nos ofrece cada día diferentes precios por nuestras acciones, mientras que la realidad subyacente es la misma. Hoy en día esta situación es exacerbada por la enorme disponibilidad y fácil acceso de la información bursátil. A lo largo del día el mercado nos ofrece precios distintos por nuestras acciones, y es decisión de cada inversor venderlas, mantenerlas o incluso comprar más acciones.

El problema con el mercado bursátil en general y los medios de información financiera en particular, es la cantidad de “ruido” que generan a diario. Son incontables las veces que hemos visto titulares del tipo: “Las acciones suben / bajan después de o debido a…”. Como norma general, estos eventos de corto plazo van a afectar de forma temporal a las cotizaciones de las acciones y su impacto en la tendencia de largo plazo de la acción o mercado correspondiente va a ser muy reducido. la mayoría de estos eventos. Pero estas tendencias de largo plazo, que son las que verdaderamente deberían importar al inversor, nunca van a aparecer reflejadas en los informes de los analistas. Y aún más curioso resulta ver cómo los medios de comunicación explican la subida de la cotización de una determinada empresa por la mañana y posteriormente la caída de la misma por la tarde. Y en ciertas ocasiones, utilizando el mismo argumento para explicar estos movimientos.

Lo que el autor de “Of Dollars and Data” ha aprendido en los últimos años es que los medios de información financiera no están enfocados realmente para los inversores (de largo plazo), sino más bien para los traders. Este “ruido” financiero puede ser de utilidad para un trader, puesto que su horizonte temporal es de muy corto plazo, pero un inversor de largo plazo debería ignorarlo lo más rápidamente posible. Es comprensible, hasta cierto punto, que los medios de información financiera se comporten de este modo, ya que necesitan crear este sentimiento de temor y miedo para captar la atención de sus lectores, atraer más tráfico hacia sus páginas, conseguir más visitas y generar un mayor número de clicks. Es lo mejor para su negocio. Cuantos más lectores tengan, más dinero ganarán.

Maggiulli señala que si tuviera su propio show de inversión duraría como mucho 20 minutos. En esos 20 minutos podría proporcionar los principios básicos que guiarán al inversor a través del mundo de las finanzas e inversiones. Para el resto de decisiones de carácter más personal o completo, su recomendación es contratar los servicios de un asesor o planificador financiero.

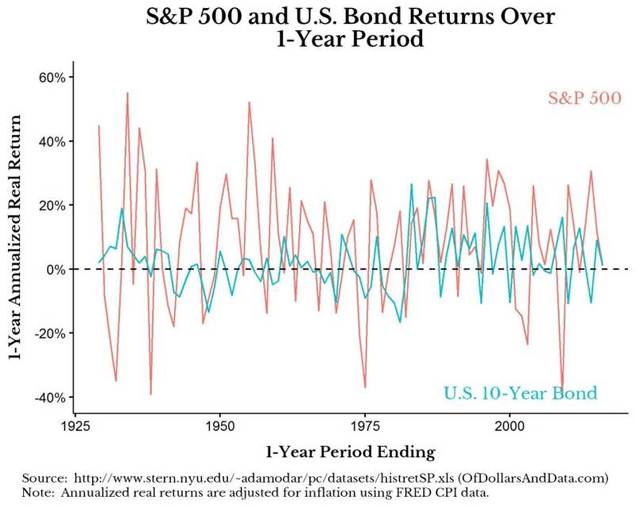

Si bien es importante hablar en términos generales de los problemas que ocasiona para el inversor el “ruido” existente los mercados financieros, más importante aún es que analicemos los datos objetivos. Si tomamos en consideración la rentabilidad de las acciones y bonos a 1 año, el “ruido” del mercado se parecería a algo como esto:

(Fuente: Of Dollars And Data)

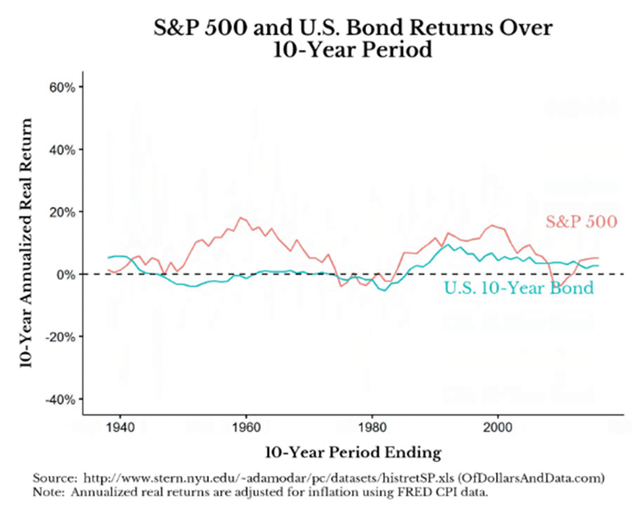

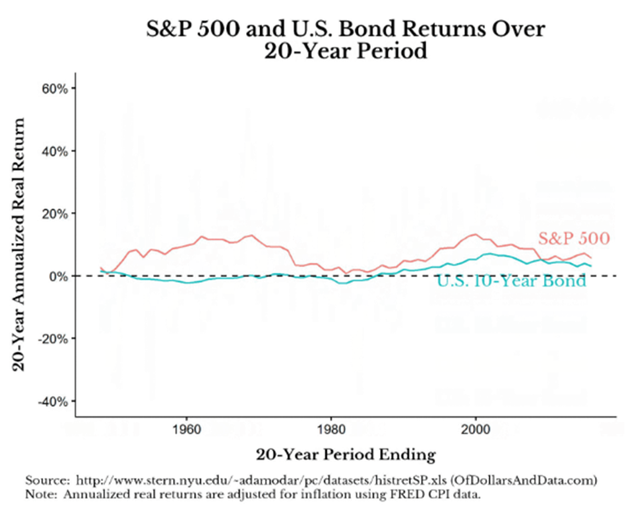

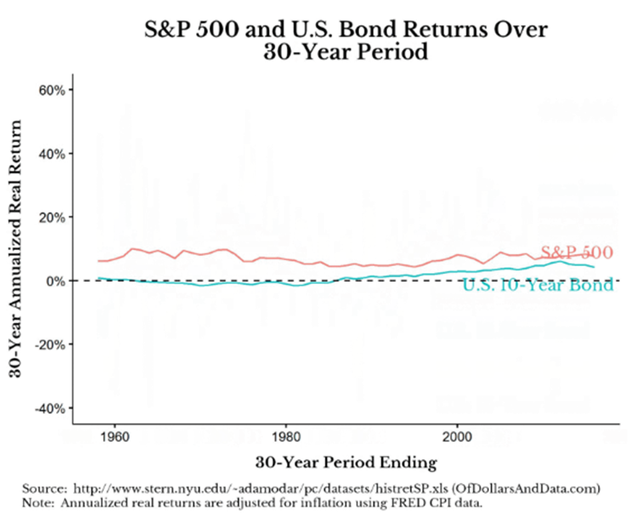

El gráfico superior es muy explícito y nos muestra cómo a lo largo de periodos de 1 año, los mercados pueden ser muy caóticos, tanto para las acciones como incluso para los bonos. Sin embargo, este caos y “ruido” financiero desaparece gradualmente según aumenta el horizonte temporal (10, 20, 30 años), porque lo que realmente importa a largo plazo son las tendencias existentes en la realidad subyacente. En los gráficos inferiores, que utilizan la misma escala que en el anterior, podemos apreciar este hecho.

(Fuente: Of Dollars And Data)

El inevitable paso del tiempo hará que presenciemos nuevos cambios en la productividad, nuevas formas de organización empresarial, aparición de tecnologías disruptivas, nuevas empresas, nichos de mercado, etc. Estos aspectos son los verdaderos impulsores de la creación de riqueza y en los que uno debería centrarse como inversor de largo plazo. Siempre habrá muchas razones para vender y siempre habrá “ruido” mediático que nos impulse a deshacernos de todas nuestras acciones. Incluso muchos expertos dirán que “esta vez es diferente” y que el mundo tal y como lo conocemos va a desaparecer o a cambiar radicalmente. Pero la cruda realidad es que, probablemente, no lo hará.

Nick Maggiulli compara la acción de ver o leer noticias de contenido económico - financiero con la de estar atrapados en arenas movedizas. Cuanto más las mires, más probable es que reacciones ante eventos de corto plazo y hagas algo que podría hacerte perder dinero. Sólo perdemos dinero cuando vendemos nuestras acciones o participaciones en fondos de inversión, y es más probable que lo hagamos en momentos de pánico, como por ejemplo cuando estemos leyendo noticias negativas, pesimistas o incluso apocalípticas.

Esto no es un argumento analítico, sino psicológico. Incluso Sir Isaac Newton, una de las personas más inteligentes que ha existido en la historia, perdió una gran fortuna (se estima en unas 20.000 libras de la época, que en la actualidad serían unos 3 millones de libras) en la burbuja de la Compañía de los Mares del Sur (South Sea Company) en el año 1720. Tras esta negativa experiencia, Sir Isaac Newton enunció una de sus famosas frases: “Puedo calcular el movimiento de los cuerpos celestes, pero no la locura de la gente”.

Si quieren alcanzar el éxito en el complicado mundo de las finanzas, es más que recomendable apagar y desconectar, en la medida de lo posible, de las noticias financieras. Aunque es muy fácil decirlo, la realidad nos demuestra a diario que muy pocos inversores son capaces de escapar al “ruido” al que estamos sometidos. Por ello, no está de más recordar uno de los consejos más sabios que nos dio Jack Bogle, fundador de la gestora Vanguard: “No hagas nada, simplemente permanece quieto”.

Puedes consultar todos los artículos de este blog en el siguiente enlace: aquí