Antes de la actual crisis y mercado bajista, no eran pocas las voces que hablaban de que los ciclos ya no existían, al menos tal y como los habíamos conocido hasta ahora. Uno de quienes lo dijo no es un cualquiera, sino Bob Prince, uno de los dos chief investment officer de Bridgewater, el hedge fund más grande del mundo fundado por Ray Dalio. Y también lo llegó a decir alguien en Goldman Sachs, el celebérrimo banco de inversión.

Menos de un mes después, el fin del gran mercado alcista de 2009-2020 llegaría a su final cuando una estampida de inversores se apresuraron a salir, a la vez y por la misma puerta, ante la llegada de la pandemia provocando caídas en las principales bolsas mundiales de entre el -35% y el -60%. Todo en un mes.

El final del ciclo era obvio, el mercado estaba muy maduro y en mi opinión con claras trazas de euforia. Las valoraciones, especialmente en el mercado americano que es el más influyente,eran extremas, como pocas veces vistas en la historia. Y aún así, lo cierto es que un evento ajeno adelantó el fin del ciclo.

Igual que este virus se lleva por delante, principalmente a nuestros seres queridos de más edad, lo mismo ha hecho con el ciclo. Éste ya era mayor, presentaba algunos achaques, pero aún mostraba fuerza a pesar de la edad, gracias a las ayudas médicas más punteras (la FED). Las estadísticas decían lo que decían, que “su muerte”, dada su edad, estaba cerca, pero al final un virus lo adelantó. Pero el ciclo era inevitable, igual que no se puede parar las mareas, ni retener mucho tiempo el cauce de un río, ni evitar que el sol salga mañana por el este. Es la vida.

Al final el ciclo más largo de la historia en EE.UU. duró 128 meses (siguiente gráfico). En las últimas décadas los ciclos se están haciendo más largos, pero eso no significa que no tengan que llegar a su final.

De nuevo, ser excesivamente optimista cuando lo demás eran optimistas no ha tenido ningún sentido. De nuevo, cuando la tasa de paro en EE.UU. -por poner un ejemplo- estaba en mínimos de 50 años, no era el mejor momento para los activos de riesgo en el largo plazo (lo ideal es invertir a largo plazo con una tasa de paro elevada). E igualmente, cuando el optimismo del consumidor estaba en máximos de siempre, sólo igualado al año 2000 o finales de los sesenta, era una mala idea.

Los ciclo existen y existirán. Da igual bajo qué excusa o catalizador se escondan, ya que siempre hay un catalizador necesario. Esto es un hecho y no es un hecho pesimista. Porque igual que existen los ciclos “por arriba”, existen los ciclos “por abajo”. Pronto, en algún momento de los próximos meses, o muy pocos trimestres (los ciclos bajistas duran menos que las expansiones), nacerá un nuevo ciclo alcista, el primer ciclo global en nacer en más de 12 años y eso va a generar una gran oportunidad.

No obstante aún es pronto y eso es lo que vamos a analizar. Ya no estamos en modo de esperar y observar una recesión, sino todo lo contrario, en modo de esperar y observar la próxima recuperación global.

Situación macroeconómica

Es mi opinión, y esta es una creencia fuerte, que el ciclo bajista va a necesitar tiempo para desarrollarse y purgarse. No se va a solucionar con un “retest” de mínimos dentro de uno o dos meses y luego se va poner a subir sin más miramientos. Esto no es 1987 en medio de los reaganomics y del ascenso de América a potencia hegemónica. Es 2020 y estamos en medio de una recesión global.

Hoy en día se debate si la recesión será mayor o menor, si la salida será en forma de V (recuperación rápida), en forma de U (algo más lenta) o incluso en forma de L (apenas recuperación). E igualmente se discute si el mercado bajista consustancial a esta recesión será menor o mayor.

Lo primero de todo, hay que señalar que en realidad no hay una relación nada clara entre la intensidad o magnitud de una recesión y lo profundo que pueda ser un mercado bajista, al igual que no hay relación entre la magnitud de un mercado alcista y el crecimiento del PIB. Así, el profundo mercado bajista de entre los años 2000 y 2002 se dió con una recesión muy benévola en la economía estadounidense y nula en algunos, que no todos, de los países europeos. Y, sin embargo, el mercado bajista de 2007-09 fue en esencia casi igual de profundo que ese anterior y en ese entonces la recesión fue profunda y hasta se puso en tela de juicio no sólo el sistema financiero sino incluso el sistema capitalista.

Con ello, esta profunda recesión que en la que ya estamos inmersos, donde los niveles de desempleo van a ser inauditos en algunos países y donde se espera que el producto interior bruto se contraiga más que en ninguna otra recesión desde al menos la Gran Depresión o desde la Segunda Guerra Mundial, no necesariamente significa que el mercado bajista será del -90% como en la Gran Depresión, o incluso no significa, para nada, que sea un mercado bajista del -70% o del -60%. Simplemente, no hay relación estable entre contracción del PIB y la profundidad de un mercado bajista.

A pesar de todo, esto no es un tiempo de guerra y esto no es la Gran Depresión. En la primera de destruyó todo en Europa y en la actualidad la capacidad económica sigue intacta, sólo a la espera de que se pasen las cuarentenas y la vida económica y social se pueda ir retomando poco a poco. Y esto no es la Gran Depresión, que entre otros motivos se amplificó por la equivocada respuesta de los bancos centrales. De hecho, la respuesta de los bancos centrales en la ocasión actual está siendo increíble.

Es tan larga la lista de medidas tomada, por ejemplo, por la Reserva Federal, que enumerarlas y explicarlas aquí sería un ejercicio demasiado extenso, así que simplemente lo podemos resumir con un “han puesto toda la carne en el asador”, por supuesto bajando tipos de interés y proporcionando liquidez literalmente ilimitada. Claro que los bancos centrales no pueden evitar el ciclo bajista, pero sí han tomado todas las medidas correctas para al menos no agravarlo como en la Gran Depresión. E igualmente los Estados, que con más o menos fortuna (lamentablemente en España con muy poca fortuna), han lanzado planes gigantescos de estímulos fiscales.

De nuevo, todo esto, apoyo monetario y fiscal, no son capaces por sí mismos en conseguir que un mercado bajista termine de forma inmediata, pero sí consiguen frenar en cierta medida la sangría presente y futura y sí pueden ser eficaces en ayudar para que cuando llegue la recuperación, ésta sea más vigorosa. Ya en noviembre 2008, cuando la FED inició su programa de compra de activos (QE1) el mercado caería aproximadamente un 25% adicional hasta marzo de 2009. Mientras las perspectivas macroeconómicas sigan siendo negativas, el mercado seguirá descontando un futuro peor, con o sin QE.

E igualmente, por mucho dinero que los gobiernos pongan a disposición de la economía con estímulos fiscales, ese dinero no llega de forma inmediata a la economía, ya que el efecto multiplicador de esa nueva liquidez tarda su tiempo en expandirse. Lleva tiempo que el gasto del Estado llegue a las empresas, que este llegue a los trabajadores y que, a su vez, todo este dinero se vayan infiltrando en cada vez más partes del tejido productivo del país. Por ese retraso inevitable en la expansión de los estímulos fiscales, tampoco se puede contar con que el mero anuncio de los mismos tenga un impacto directo y automático en el mercado.

Así que podemos descartar que esto sea la Gran Depresión, no va a caer un -90% algo que ocurrió una vez y es excepcional por la actuación equivocada de los banqueros centrales en una época en la que existía el limitante patrón oro y, en sentido contrario, igualmente podemos deshacernos de la idea de pensar que porque esta sea una recesión profunda, extrapolemos que este mercado bajista va a ser profundo por una simple regla de 3. Igual sí, o igual no. Nadie lo sabe. En todo caso esto no es muy relevante y, al final para nosotros, esta recesión es como todas las demás: una recesión con su principio, su clímax y su final.

El mercado bajista no va a terminar hasta que la recesión alcance su clímax. ¿Por qué probablemente sea así? Porque esto, casi siempre, es aproximadamente de esta forma. Cuando se está en medio de una recesión y la actividad económica se va erosionando cada vez más, un mes tras otro, esa realidad declinante deprime aún más las expectativas y por tanto fomenta las ventas en el mercado de acciones. Es así hasta que se alcanza el clímax de la recesión, ese punto de máxima destrucción económica y a partir del cual se da lugar a la fase de “recesión desacelerada”, o esa fase en la que la destrucción económica continúa, pero lo hace a menor ritmo que en meses anteriores.

Así, si un mes se destruyen 500.000 empleos pero eso es menos que los 600.000 empleos perdidos del mes anterior y menos que los 700.000 empleos perdidos de hace dos meses, esa desaceleración de la recesión consigue cambiar las expectativas. La situación sigue siendo mala, pero el que se esté frenando da lugar a la idea de que pronto se generará una recuperación y, por tanto, los activos de riesgo empiezan a apreciarse justo en esa fase, ya que, en definitiva, el mercado es un mecanismo de descuento de expectativas y es así como se van conformando las misma, cuando por fin se da algún tipo de elemento que permita pensar que viene una recuperación, por muy tierno que pueda ser ese brote verde.

El siguiente esquema muestra las tres tendencias principales del ciclo económico y representa en verde las que suelen ser netamente alcistas. La fase más alcista de todas, sin duda, es la fase de contracción desacelerada, esa fase de los “brotes verdes” que tantas veces se ridiculizan pero que son los que hace de sostén de las nuevas expectativas. La segunda más alcista es la de expansión económica. Y sólo hay una fase netamente bajista, en la que los activos de riesgo tienden a depreciarse, y es la fase de contracción acelerada fase en la que nos encontramos actualmente.

Nuestro trabajo ahora es ese. Observar cómo evoluciona la recesión, entender aproximadamente cuando se alcanza el clímax y, en ese momento, sin pretender evitar el último mínimo de un mercado bajista, ser completamente alcistas en los activos de riesgo más cíclicos. Tal vez se trate de la oportunidad de una vida. Quién sabe.

Este no es tiempo de observar el mercado de forma técnica en el corto plazo, sino de forma fundamental (macro) y totalmente estratégica.

Y para ello, en los próximos meses y pocos trimestres analizaremos la evolución macroeconómica de los principales indicadores hasta entender en qué momento se está en el clímax recesivo. Con esto ni siquiera hace falta, ya que no se puede pretender materialmente, el conocer el momento exacto, sino darnos cuenta de esas pocas semanas en las que el clímax de la recesión se ha alcanzado. Tener una idea aproximada, ya sea con un ligero adelanto o con un ligero retraso, es una gran victoria.

Una de las dificultades estará en el hecho de que, por el tipo de recesión (repentina) que estamos viviendo, muchos datos macroeconómicos se han distorsionado con respecto a lo que hemos conocido en el pasado y, a diferencia de otras recesiones, es posible que veamos el punto máximo de deterioro relativo de algunos indicadores (no todos) ya en marzo o abril.

Por ejemplo, el número de nueva solicitudes por desempleo en los EE.UU. ha saltado tan repentinamente hasta las 6.648.000 en apenas dos semanas, que ha desvirtuado la observación clásica de este indicador.

Aunque es una dificultad añadida, una vez que lo sabemos y lo tenemos en cuenta, no significa mucho. Primero porque observamos una batería de indicadores y, descontando el impacto inicial, el principio es el mismo: detectar cuando la mayoría de las métricas macroeconómicas empiezan a desacelerar dentro de su fase de contracción.

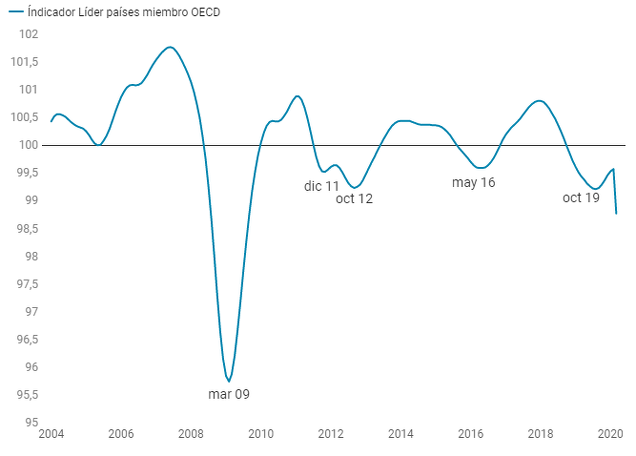

Por poner un sólo ejemplo, hay indicadores que están sufriendo bastante dado el impacto rápido de la actual recesión, pero que en definiiva no se van a "desfigurar" gravemente como si ha ocurrido con el dato macro anterior. Así, el indicador líder agregado que elabora la OECD (para sus países miembros como el siguiente gráfico), puede ser una métrica interesante de seguir, porque ayuda a simplificar la realidad y observala de forma bastante binaria, algo deseable en medio del clímax de una recesión.

Eres un maestro explicándolo. Fantástico Hugo, muchas gracias una vez más por tus artículos.

En respuesta a Lluis Gallen

Gracias, me alegro que estando de acuerdo o desacuerdo conmigo, alguna cosa pueda ser de utilidad, al menos por hablar de ello.

Saludos.

En respuesta a Hugo Ferrer

Hola hugo,creo que es importante y quizás determinante la cantidad de liquidez que tienen las gestoras?Me podria indicar dónde ver esto y su correlacion con las bolsas?Gracias

En respuesta a alberto devesa sobrino

Ni idea. A nivel global hay una encuesta de Bank of America que les pregunta por su nivel de cash. Pero no te puedo remitir a ningun enlace porque no lo hacen publico, sino que cuando lo comparten se dispersa por todos lados.

Por ejemplo, aquí hay una noticia que habla de que el nivel de efectivo que mantienen es el más alto desde el 11-S. Ahora bien, ahí se produjo un rebote, pero la tendencia bajista continuó unos meses después.

https://citywireselector.com/news/cash-levels-among-global-pms-hits-heights-not-seen-since-9-or-11/a1346594En respuesta a Hugo Ferrer

Aquí tienes el gráfico de efectivo de las gestoras globales. Muy elevado. Eso sí, suele ser sostenidamente elevado en mercados bajistas,

Pues yo tengo muchísimas dudas de que la respuesta de los bancos centrales sea más acertada ahora que en el 29. Lo del 29 fue un debt-deflation de libro. El debt-deflation es tanto más intenso cuanto mayor sea la cantidad de deuda que se tiene que "desapalancar".

Los QE de los últimos años y los ultra-QEs actuales no son más que tirar más deuda a un problema de deuda.

No hay que olvidar que monetizar deuda es inflacionario en el momento de la monetización, si, pero esa deuda es deflacionaria el resto de su existencia según se va amortizando (o impagando).

En respuesta a Manuel Polavieja

La verdad es que me refiero al menos en el corto plazo. La respuesta lenta (en medio del patrón oro) de 1929 Vs. la velocidad de vértido de ahora.

Que luego, más allá de haber puesto la venda muy rápido, eso solucione algo, la verdad que ni idea.

Al fin y al cabo el BoJ japonés lleva décadas haciendo de todo y eso no ha evitado una cantidad enorme de mercados bajisas y problemas (aunque su economía y sociedad están razonablemente bien).

Saludos.

En respuesta a Hugo Ferrer

Si, lo último que dices sobre Japón es muy relevante. Se suele identificar una gran depresión y/o gran mercado bajista con colas interminables de paro y miseria en el mejor de los casos, o con un futuro distópico de película en el peor de los casos. Y no veo que tenga porque ser así. Japón es un ejemplo clarísimo, 30 años después la bolsa no se ha recuperado pero allí no se ha desatado ningún Mad Max económico o social.

Nota: he añadido un párrafo adicional (el último) y también un gráfico (también último) porque creo que completa lo que quería decir.

Gracias Hugo por tu nuevo artículo. La verdad es que me hacen reflexionar bastante. Hou leia en Barron's un articulo de un profesional de banca privada que decía que esta crisis es diferente por el hecho de que muchos inversores a parte de la preocupación por su dinero también tenían que preocuparse por su vida y eso estaba modificando la asignacion de activos.

Además de esto quería expresar que estoy de acuerdo contigo en la fase de ciclo que estamos ,y que quedan meses por delante de recesión. Con respecto a la micro, yo voy a estar muy pendiente de las empresas comprometidas con el desarrollo de las comunicaciones 5G y las de redes de datos.

En respuesta a antonio ibañez larios

Por qué 5 G y redes de datos?Gracias

En respuesta a alberto devesa sobrino

Modestamente, imagino que se refiere a que el 5G, permite un mayor volumen de datos y que ello, permitirá a las empresas de análisis a saber más sobre cada uno de nosotros; por lo tanto, el 5G, multiplicará la velocidad de la densidad de información, que vaya entrando a la NUBE.

Buenas tardes, el mercado de activos de riesgo es el único que ha sufrido realmente inflación ya que ni la economía real, que realmente ya no se que es la economía real, ni el mercado de materias primas en su conjunto la han sufrido. Ergo es de justicia que en cuanto un catalizador han surgido con fuerza ha desmontado este castillo de naipes de economía financiera. Lo preocupante es que este catalizador en forma de micro bissssho cabron amenaza con perpetuarse sino logramos controlarlo en los próximos seis meses. He ahí la cuestión que no es baladí y de que todos los estímulos que se pongan sobre el tapete está bien pero.................todo depende exclusivamente de controlar y domeñar al micro bisssho cabron. Yo lo veo así. Un saludo

Enhorabuena Hugo. Mas claro...

Los intereses negativos, e incluso por debajo de la inflación, son una manera de distribuir la riqueza de los ahorradores.

Es fantástico como te aproximas al mercado, huyendo sobre todo del habitual ruido. Ruido de bancos de inversión que hace una semana eran bajistas y ahora son todos alcistas, dicen que no se puede ir contra la Fed. Que de aquí a un año estaremos de nuevo tocando maximos historicos, ahora ya no son sólo los particulares, son las manos fuertes. De locos!!!

Hola Hugo. Me encanta cómo explicas las cosas.

Creo que en este momento nadie sabe nada porque la situación viene dada por un factor exógeno al mercado de modo que lo único que podemos hacer en expresar cada cual su opinión en función de cómo procese la información que recibe.

Aún siendo analista técnico coincido contigo en que es momento de atender a factores fundamentales más que a técnicos. ¿Por qué? Pues porque creo que te equivocas en cuanto a que estamos en fase de contracción acelerada.

La crisis económica ahora es un apéndice de la crisis sanitaria y la crisis sanitaria, conforme a tu esquema de trabajo, muy bien podría estar en contracción desacelerada en Occidente. Es muy probable que ya estemos construyendo la nueva normalidad y, en ese caso, me costaría creer incluso que volvamos a los mínimos del pasado mes.

Saludos.

En respuesta a Tendencias Bursátiles Emergentes

Hola.

Desde luego en EE.UU. el mercado ha estado poniendo precio a esa mejora relativa sanitaria y está poniendo todo su foco en ello, igual ni retestea de verdad por cuáles son sus acciones componentes y lo bien que lo están haciendo. Hay que aceptar que algo como eso puede ocurrir.

Por otro lado, si solo se observa EEUU, nos llevamos una impresión algo equivocada del mundo en general, ya que algunos valores como netflix o amanzon lo hacen muy bien en este entorno por razones lógicas (les va bien cuando todo el mundo consume online) y esos valores tienen mucho peso y hacen que un posible rebote sea todavía más grande. Si vemos lo que está haciendo "la típica acción" en eeeuu, como en el value line, se ve que se está produciendo un rebote sobre todo de los valores más grandes y tecnológicos. En general, aparte del rebote en eeuu, la situación bursátil es delicada en todo el mundo.

Luego, claro que cada uno ve las cosas como puede y cada enfoque, por su propia definición, tiene sus pros y contras. Ese que explico es mi esquema para bien o para mal. Lo importante, es que en el peor de los casos, reaccione un poco tarde a la nueva tendencia alcista. Con eso no tengo problemas en este tipo de situación. Mi esquema es uno que en contracción acelerada, ser cauto y volver a ser optimista cuando la contracción se desacelera. A veces esto ocurre un tiempo antes dle fin de la recesión (finales de 2001, un año antes del fin del mercado bajista), otra veces casi a la vez que le fin de la receisón (marzo 2009) y en este caso ¿podría ser con retraso? perfectamente. Mi modelo no puedo mejorar ese punto negro que se produciría si todo se recupera repentinamente. Tengo que aceptar los límites de las herramientas y el método que utilizo para analizar y trabajar.

Saludos

En respuesta a Hugo Ferrer

Aquí el gráfico del Value Line Geometric Index, que muestra el comportamiento "mediano" de las acciones de la bolsa estadounidense. Cuando quitas la capitalización como factor, donde empresas como Amazon influyen mucho, se ve que la situación de fondo es débil. Eso sí, mientras Amazon sea fuerte, los principales índices mantendrán fortaleza con respecto a otros índices mundiales que no tienen esas tecnológicas.

En respuesta a Hugo Ferrer

Una vez más depende de cómo lo mires. Conforme a ese criterio hemos caído un 50% desde máximos. ¿Suficiente?

En respuesta a Tendencias Bursátiles Emergentes

Cuando pase el tiempo, me temo que sí, aproximadamente habrá sido suficiente, sea que haga retest un poco más a bajo o que no termine de hacerlo.

Pero no me guío en mi caso particular por niveles o magnitudes de cuanto ha caído, sino por seguir el ciclo. Entonces, para bien o para mal, tengo que verlo según mi esquema de trabajo. A veces un mercado bajista es un -30%, otras veces un -60%, etc.

Por supuesto no se me ocurre decir "mi método o forma de verlo es el mejor". Es mi forma y entiendo sus puntos oscuros y pros.

Saludos.

En respuesta a Hugo Ferrer

Repito, nadie sabe nada en un escenario así. Sólo contrastamos opiniones basadas en pareceres. Ninguna forma de verlo es mejor o peor.

Pero me llama la atención una cosa y, por favor, no es ninguna crítica: Dices en el artículo que esto no se va a solucionar con un retest a mínimos en un par de meses y luego ya a subir, y en este comentario ya me dices que puede haber un retest un poco más abajo o no haberlo. Es un cambio sustancial y a mí me índica cómo de permeables somos todos ahora a información nueva.

Yo en este momento soy fervientemente alcista pero como vea que la cosa se pone fea en la zona de la media de 40 seguro que vendo con frenesí.

Un articulo muy bueno, muy claro y muy completo. Siempre nos cuentan que no se va a acabar el ciclo, porque siempre hay un indicador que sigue subiendo y al que se agarran los gurus para mantener la esperanza de que esta vez será diferente. Pero antes o después siempre llega el final del verano y siempre nos sorprendemos. Estoy de acuerdo que ahora toca esperar la recuperación para volver a entrar al mercado. Y de los bancos y sus equipos de analistas no hablo para no repetirme y ser pesado, pero como de costumbre no han sacado a los clientes de RV.

Sobre ciclos trata este excelente vídeo de ray dalio. Un repaso muy ameno de macroeconomía.

https://www.youtube.com/watch?v=npoNbXXS4oQAlgún informe me llega del banco analizando impacto del covid. 19. Estiman entre abril y junio un suelo y recuperación por sectores algunos ya en abril pero progresivo según pasen meses y si la curva de contagiados va descendiendo. El gráfico que contemplan es similar a una v cursiva.

Hombre, que el término de búsqueda "how to buy stocks" haya batido records absolutos en google, a mi me huele más a que el retail no solo no se ha salido, sino que se están incorporando los que no tienen ni puñetera idea. How to buy stocks!!!!

Estos son los mismos que hacen cola para abrir cuenta en DeGiro. No se abren cuenta para abrir cortos (no saben ni lo que es).

Quiero pensar que las nuevas generaciones que inviertan estén más cada vez más preparadas en todos los sentidos... Sería interesante, ahora que está de moda, saber un mapa exacto del perfil de los inversores y que operativas hacen.. Yo creo que la gente está cada vez más preparada.. O igual no.

En respuesta a B. Pa.

Si buscas "how to **buy**" es que quieres comprar. No busquemos tres pies al gato.

El empapelamiento en el que se está metiendo el retail en todo tipo de productos está siendo antológico. Para muestra un botón, los ETFs de petróleo