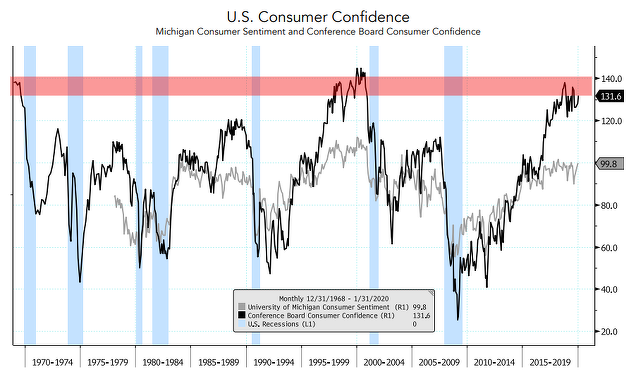

La situación actual es una en la que el mercado está llegando a un extremo -aunque es igual de cierto, en mi opinión, reconocer que no hay datos que digan que el extremo absoluto se haya alcanzado ya-. Se puede observar en elementos como el extremo optimismo de los consumidores estadounidenses en el momento presente, que en definitiva es el mejor tipo de sentimiento, ya que el ciudadano medio es excepcionalmente procíclico, siendo demasiado optimista cuando la ola sube y volviéndose irracionalmente pesimista cuando la ola baja.

Ese extremo de confianza es tan alto, que incluso los americanos que sólo cuentan con educación secundaria o menor (el 54% de la población de más de 25 años que no es universitaria), ha alcanzado el mayor punto de optimismo desde la burbuja tecnológica.

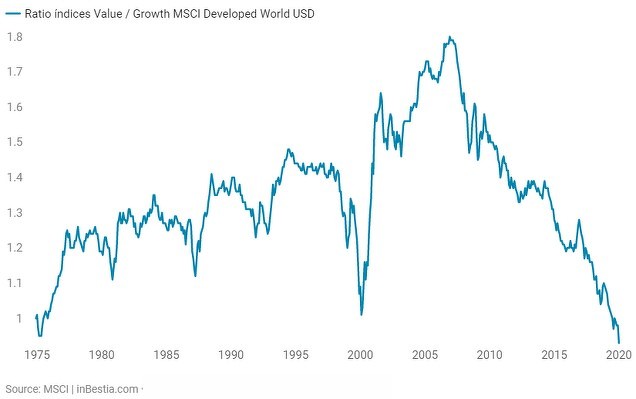

También se puede observar este fenómeno viendo como el factor valor (value investing) lo está haciendo rematadamente mal contra el mercado, básicamente siendo este los factores momentum y growth, ambos beneficiados por la evolución bursátil de las grandes tecnológicas. Esto es un fenómeno clásico de final de los grandes ciclos, como hablamos en mi último artículo sobre el ratio value / growth. Al final de un ciclo, especialmente de un gran ciclo, el dinero acaba yendo a las grandes compañías en las que se percibe que el dinero está mejor resguardado, ya que son las únicas que parecen prometer un futuro mejor ante un ciclo que pierde fuerza (flight to quality).

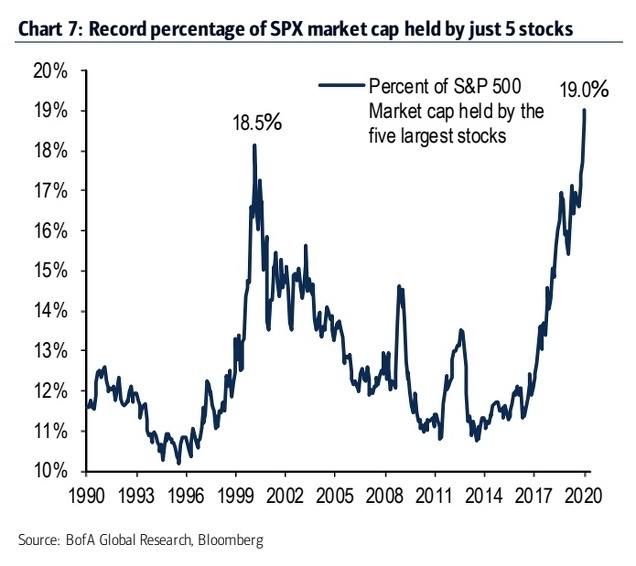

E igualmente se puede observar este extremo, viendo cómo realmente las ganancias del conjunto del mercado casi son atribuibles en exclusiva a unos pocos valores. Y, por ello, esos pocos valores cada vez van representando más y más parte del peso en los índices. El extremo actual del peso en los índices de las cincos mayores empresas, ya es mayor que en el año 2000. Desde luego ese año no tiene nada que ver con el actual. Si entonces aquello fue una gran burbuja muchas veces de empresas huecas, hoy se trata de grandes titanes tecnológicos con crecimientos y beneficios reales.

El problema, es que incluso lo que es bueno tiene un límite. Y si el mercado pone precio a la perfección del desarrollo futuro de esas compañías, basta un ligero cambio de aire para que todas esas expectativas se desmoronen. Algo que no sólo es fácil que ocurra, sino que inevitablemente ocurrirá por el mundo imperfecto en el que vivimos. Claro que la valoración actual de las tecnológicas no es la del año 2000, pero el simple hecho de sugerir que «aún están muy por debajo de los niveles del año 2000», es un ejercicio intelectual interesante, en la medida de que toda comparación actual ya sólo es posible con los años anteriores o posteriores al gran techo de marzo de 2000.

En todo este ambiente general de extremo optimismo el consumidor estadounidense, del value por los suelos y las tecnológicas por los cielos, donde pocas empresas -tecnológicas- acaparan tamaños desproporcinados dentro de la capitalización de los índices y su valoración como sector está por las nubes, no es de extrañar que haya aparecido esta semana una portada como la siguiente en la revista The Economist.

Desde mi punto de vista esta portada califica como "contrarian", ya que aunque sea una revista económica, (1) no deja de ser una revista bastante generalista (no se especializa en bolsa), (2) está hablando de valores bursátiles y (3) los representa como toros alcistas con una gran fuerza, señalando claramente su tendencia alcista e imparable. Y en sus páginas interiores, aunque se cura en salud y habla de que hay posibles elementos que podrían señalar una burbuja, aparece una frase palmaria «gestores de fondos en Boston, Londres y Singapur estiman que nada puede parar este ascenso que está destinado a crear riquezas inimaginables».

«Fund managers in Boston, London and Singapore have shrugged and moved on. Their calculus is that nothing can stop these firms, which are destined to earn untold riches.»

The Economist, febrero 2020

Han dicho «nada», que es lo mismo que decir «una certeza absoluta» o algo parecido a ello. Los medios de comunicación generalistas (a más generalista mejor), son una importante herramienta de diagnóstico del sentimiento cuando de elementos bursátiles se refiere, porque al final del día, lo que persiguen, es de vender revistas y, para ello, en todo momento tratan de sintonizar con el «sentimiento general». Por tanto, los editores de estos medios tienen el sentido agudizado para captar y reflejar lo que las masas están hablando y sintiendo. Obviamente, ya mejor que el que aparezca una portada de este tipo, es que aparezca en medios totalmente masivos, como un periódico tipo ABC, una cadena de TV tipo La Sexta o cualquier revista popular. Si eso ocurre, ya sabes que es un extremo perfecto.

Todos estos elementos, de todos modos, no te pueden decir si ya se ha alcanzado el techo absoluto. De hecho, las fases de optimismo, la irracionalidad del sentimiento optimista, se puede mantener así más tiempo del que un bajista se pudiera permitir. Lo único que hará que todo llegue a su final, será el fin del ciclo económico, ese «cambio de aire» que haga saltar por los aires esas expectativas en la perfección futura que cotiza el mercado sobre esta compañías todopoderosas.

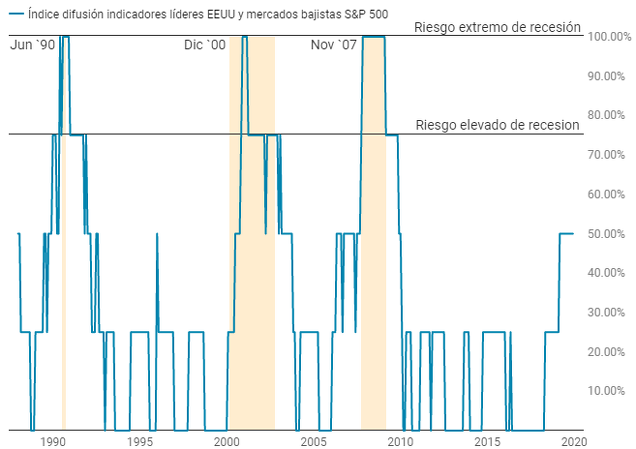

El ciclo económico estadounidense, aunque longevo y débil en la actualidad, todavía no ha muerto, o al menos eso parece. Aunque hay indicadores líderes que han entrado en terreno resbaladizo, aún hay vida porque no todos se han deteriorado, como muestra mi indicador de difusión de indicadores líderes, un indicador que no está diseñado para ser muy adelantado o listo, sino para entender de forma bastante fiable, y con sólo un ligero retraso, cuando el ciclo termina.

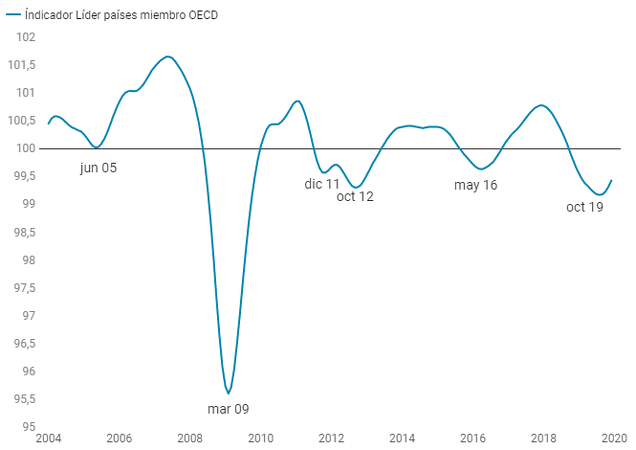

Es más, saliéndonos de la «observación absoluta del ciclo», la realidad es que las economías desarrolladas se encuentran en una fase secundaria expansiva, como muestra el indicador adelantado de la OECD de los países miembros de dicha organización, el cual comenzó a girar al alza, es decir, señalar unas mejores condiciones macroeconómicas, desde octubre del año pasado (aunque el dato no se conoció hasta el mes de diciembre).

Es este entorno uno ideal, para que lo que está llegando a ser un extremo de mercado, se convierta en un extremo aún mayor. Mientras estas condiciones generales no vuelvan a empeorar -algo imposible de pronosticar el cúando-, es difícil pensar que este extremo de mercado que se está alcanzando y que cada vez es más claro, pueda revertirse.

Pero también me parece probable que cuando esta fase secundaria expansiva llegue a su final -de nuevo, es imposible de pronosticar el cuando y como mucho se puede esperar su observación-, todas esas altas expectativas que cotiza el sector tecnológico se convertirán en una gran bola de nieve y a posteriori se verá como la portada de The Economista fue otra vez una señal contraria.

Prudencia, es la base de la supervivencia.

Está claro que en alguna será.... pero creo que en esta no va ser....

Tienes razón Benjamin. Estoy viendo algunas páginas de economía e inversión y dan miedo. Demasiado evidente.

En respuesta a Andrés Corral Márquez

Va depender mucho el resultado de una cartera de dónde se esté posicionado, cuánto se esté posicionado, gestión operativa y objetivos, si se está con vistas a un día o a varios años.

Pues sí, habrá que vender los TSLA a 1600$ no querer ganar el último céntimo. :P

La situación actual del mercado mundial es un fenómeno nuevo en cuanto a la globalización, y a la concentración de la megacapitalizacion, en el crash tecnológico del año 2000/2001 existía alguna mega, pero no tantas, era mas cuestión de muchas empresas nuevas que nacían al calor del Nasdaq Internet, que realmente se veía como humo,

https://elpais.com/diario/2001/03/12/economia/984351604_850215.html

Lo curioso es que ya hablaban que tales empresas podían convertirse en gigantes o en humo, igualmente decían que el Nasdaq en realidad no existía,

https://economipedia.com/definiciones/burbuja-de-las-punto-com.html . Es curioso todo esto, por aquella época igualmente el Russell 2000 índice de pequeña empresas no llego a caer mas de un 20%, mientras el Nasdaq perdía hasta el alma. Yo recuerdo aquellos años en los que se llego a dudar de que eso del Internet nueva economía fuera tan importante, la curiosidad, es que incluso mas adelante nadie esperaba esa evolución, muchas dudas, inseguridad, pero mas curioso aun es cuando nace la industria de los datos móviles, los smartphones, y otros dispositivos, esto ha sido relativamente reciente, al final lo que en aquella época era humo se convirtió en real, y lo cierto y verdad es que la expansión en tráficos a nivel mundial continua ¿Cuándo terminara? ufff, tema TESLA ( transporte eléctrico quitándole protagonismo al transporte tradicional) etc, energías renovables, robotica, ocio entretenimiento internet TV , youtube, Netflix quitando hueco a la televisión convencional y otro tipo de tecnologías, pues supongo que será parecido, al principio se ve como humo, porque nos parece impensable que ciertas industrias como son la de transporte etc puedan cambiar, y supongo que cuando el humo o exageración pasa a ser realidad todo cambia. El desenlace de todo esto no lo sabemos, de todas las megacapitalizaciones la única que he visto sufrir ha sido Apple en ciertos momentos, y el mercado no se vino hacia abajo. ¿Algún día pegará el petardazo todo esto? ¿serán las pequeñas capaces de hacerles frente? solo se me ocurre que aparezcan nuevas empresas, nuevas industrias, que sean capaces de desplazar a estas, como en su día las grandes petroleras eran megacapitalzaciones EXXON y ya no lo son. De cualquier manera suceda lo que suceda a futuro, nada será igual que lo sucedido en otras épocas, ¿caerán las Microsoft , Alphabet, Amazon, Facebook etc etc? ¿dejaran de crecer y expandirse alguna vez? Lo que está claro que no es la misma situación que el año 2000/2001. Como tampoco nunca se ha visto esta concentración de megacapitalizaciones en el Nasdaq 100.

De acuerdo Juan, pero, el análisis técnico permitirá no ser de los que se atrancan en la puerta al salir de la habitación? se verá venir un bajón de 50% con chance para evitar al menos el 40?

En respuesta a Rafael Manzano

Alguien que salió en diciembre 2018 por prudencia y por miedo ya no entró está dejando de ganar un 60% casi, peor que perder un 40%, más de un profesional se ha quedado fuera por sesgos contrarian. Al final tienes que entender en qué inviertes y cómo lo haces.

Al 100% no existe nada seguro, pero diría que en otras épocas se habría podido evitar al 90% simplemente con analisis tendenciales, solo hay un problema hay momentos que una correcion como la de 2018 de 20% o lq de 2016 entorno al 15/16% que estiran al límite la creencia tendencial, sigo creyendo que no estamos en 2000

Fijaros como esta yendo el 4Q, las 5 FAANGS comentadas en articulo 16% de crecimiento, y el indice de pequeñas decrece 7%, fijaros igualmente en el estudio de SP500 sin estas 5 grandes, las diferencias son evidentes, existen tres mercados, las pequeñas, sufriendo contracción, las normales (sector large estábilizado o creciendo poco) y las Megacapitalizaciones que han crecido 16%, y lo curioso es que el Nasdaq Internet ha sido el último sector en saltar, aun con potencial, se había quedado rezagado.

Mi opinión es que mirando el sector Growth, las megas NO están caras son muchas medianas y pequeñas las que están a múltiplos de locura... Miraría por ejemplo este fondo Baillie Gifford Worldwide Discovery Fund que va como un tiro y los valores están descontando futuros brillantes de verdad...

Suerte.

Al leer los comentarios de vuesas mercedes, me está dando un vuelco el estómago. Espero que el exagerado sea yo. Saludos.

Gracias Juan por exponer tus razones bien extendidas, se agradece.

Por otro lado, cuando digo que las info tech cotizan para la perfección,eso incluye que el mundo no ocurran desastres como un potencial coronavirus.

Es curioso que en 2011 The Economist sacó esta portada sobre la info tech. Hablaban de burbuja...y fue un gran error. Ahora, 9 años después, lo contrario.

Pues ya podemos hablar de la primera corrección seria, tras las vistas en Mayo 2019 y verano 2019, 8/10%, y no ha sido por el tema de la curva de tipòs, por el tema de la recesión, por el tema de la Guerra comercial, ni por el tema de peores resultados empresariales de lo esperado, y curiosamente están cayendo con mas fuerza las pequeñas empresas que el sector tecnológico ( megacapitalizaciones) no deja de ser curioso, al final la burbuja era un virus...……., y de todos los temas que se han argumentado años y meses atrás como excusa para las caídas, de ninguno se habla ahora, solo del maldito virus de marras. Curioso este mundillo de la bolsa, que al final ocurren cosas que nadie espera.