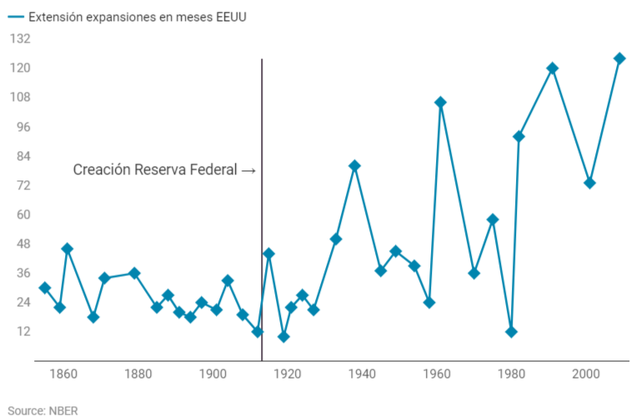

Un patrón claro de los ciclos económicos en EEUU, es que a lo largo de las décadas han ido desarrollando expansiones más duraderas. Tanto es así que, en 170 años de historia, la expansión más longeva es la actual, la cual ya ha cumplido 124 meses. Y la segunda fue la que terminó en el año 2000, que se extendió durante un periodo de 120 meses. Como puede observarse en el siguiente gráfico, la tendencia es clara.

Como ocurre con todo fenómeno complejo, no existe una única causa, pero probablemente la primera razón de este cambio secular es que en el siglo XIX la economía estadounidense era predominantemente una economía industrial (sector secundario), la cual sufría periodos de recuperación y caída más cortos que las fluctuaciones que sufre una economía volcada en el sector servicios o terciario.

La segunda razón, posiblemente sea que en el año 1913 se creó la Reserva Federal (el banco central de EEUU), que si bien en un principio nació con el objetivo de evitar los frecuentes pánicos bancarios que habían asolado a la economía estadounidense, con el tiempo fue convirtiéndose en una institución que buscaba asegurar la estabilidad del sistema financiero y mantener el pleno empleo. Es decir, dicho aún de forma más clara, su objetivo es modular el ciclo económico de tal manera que se pueda crecer de una manera estable durante el mayor tiempo posible y hacer que las recesiones encuentren suelo lo antes posible.

Si tenemos que medir el éxito de una institución como la FED por la duración de las expansiones, podría decirse que sí, que ha tenido éxito, a tenor de cómo las expansiones económicas cada vez se extienden por mayor tiempo. Pero no son pocos los críticos que señalan que, en buena medida, las expansiones son de mayor duración porque la economía actual es de una naturaleza muy distinta a la de tiempos pasados y que, en todo caso, si bien la FED ha logrado que las expansiones económicas duren más, se podría argüir que en verdad sólo genera mayores desequilibrios en el largo plazo. De ahí que a pesar de que el ciclo se haya ido extendiendo, se hayan visto burbujas como la tecnológica en el año 2000, o la inmobiliaria en el año 2006 que acabó creando la peor recesión en 80 años. Como dicen los críticos, mantener las expansiones a costa de mantener el precio del dinero por los suelos -además de otros estímulos como el QE-, sólo ha creado crisis peores en las que se crean incentivos perversos que acaban por llevar el dinero a áreas muy especulativas de la economía.

Lo comido por lo servido o incluso peor, porque se le estaría negando al sistema capitalista la propiedad positiva de una recesión, que en resumidas cuentas es la destrucción creativa donde se elimina lo ineficiente en el corto plazo para favorecer un equilibrio sano de largo plazo. O en términos talebsianos, se ha ido creando un sistema extremadamente frágil donde, por evitar pequeños golpes, se termina estando expuesto a grandes shocks.

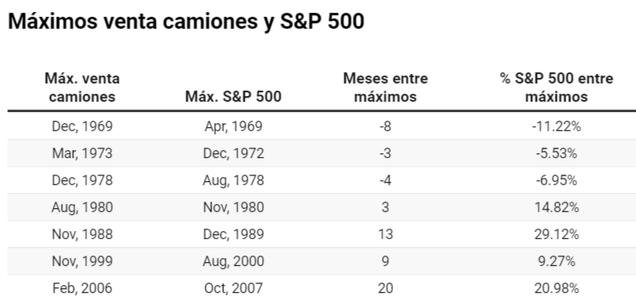

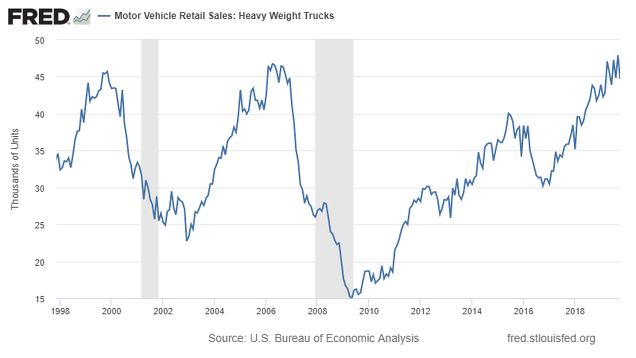

Sea como fuere, no hay duda de que el ciclo cada vez dura más. Y eso también afecta a cómo evolucionan los indicadores macroeconómicos en la parte final del ciclo. De esta manera, hace décadas el mercado de acciones tendía a hacer máximos antes de que otros indicadores coincidentes del ciclo empezaran a mostrar síntomas de agotamiento y posteriormente de recesión. Por ejemplo, en las recesiones que comenzaron en 1970, 1974 y 1979, el S&P 500 alcanzo su máximo 8, 3 y 4 meses respectivamente antes de que la venta de camiones alcanzara su propio máximo cíclico, pero, desde entonces, en las recesiones de 1980, 1990, 2000 y 2007, el S&P 500 alcanzó su máximo después del máximo en la venta de camiones 3, 13, 9 y 20 meses respectivamente.

Esa extensión del ciclo en su parte final, tal vez provocada por una actuación de la FED más proactiva y, en general, tal vez por unos tipos de interés más bajos que suponen un menor shock general para la economía, ha provocado que se haya pasado de una situación en la que el mercado de acciones formaba, de media, su techo 3 meses antes que el dato de venta de camiones y de caer un -2,22% entre ambos máximos, a que el mercado de acciones forme su máximo una media de 14 meses después del máximo en el dato de venta de camiones y que aún se anote una rentabilidad del 19,79% hasta que por fin comienza a caer por la llegada de una recesión.

Si este patrón, en la que el mercado forma su máximo con un retraso con respecto al pico en la venta de camiones, se mantiene en este ciclo, eso puede significar que si damos por bueno que en septiembre se alcanzó el máximo en la venta de camiones -un suponer-, entonces el máximo del S&P 500 podría darse -si se mantiene la media- en noviembre de 2020.

Este patrón se repite con muchos otros indicadores, confirmando la idea general de que ciertos indicadores comiencen a deteriorarse y que el S&P 500 consiga apreciarse un poco más antes de por fin entrar en un mercado bajista.

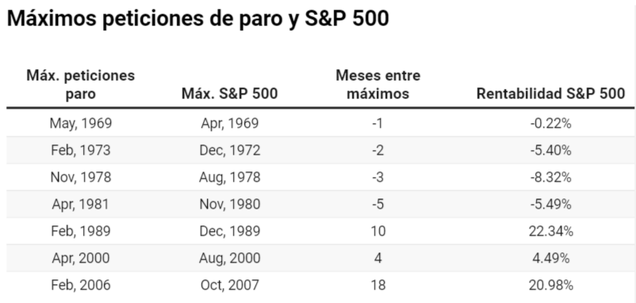

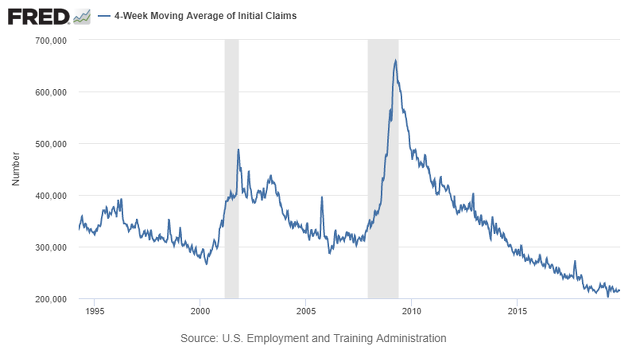

Si observamos otro indicador clásico del ciclo económico, el de las nuevas solicitudes de los subsidios por desempleo, nos encontramos con algo similar. En las 4 primeras recesiones desde 1969, el S&P 500 tendía a formar su máximo unos pocos meses antes que esta métrica (-2,75 meses de media) , pero en las últimas 3 recesiones el máximo del índice bursátil llega meses después (10,67 de media), en los que la bolsa consigue apreciarse -de media- un 15,94%.

Si este patrón se mantiene en este ciclo, y suponiendo que el mínimo de las nuevas solicitudes por desempleo se alcanzó el pasado mes de abril -de nuevo, un suponer-, entonces el máximo del S&P 500 estaría en algún momento de marzo de 2020.

Podría poner otros ejemplos, pero por no ser extensivos, creo que se entiende ya la idea: en la fase final del ciclo, por las razones que sean, el S&P 500 tiende a seguir apreciándose incluso tiempo después de que otros indicadores líderes del ciclo comiencen a deteriorarse.

Por tanto, lo más probable en este ciclo, tal y como ha ocurrido en las últimas décadas, es que veamos estos indicadores deteriorarse y ver que el S&P 500 no termina de caer hasta que por fin llega un día en el que la recesión se expresa con toda su crudeza y ni siquiera las cotizaciones pueden aguantar por muy barato que sea el precio del dinero o por muy proactiva que se muestre la Reserva Federal.

Desde mi punto de vista, doy por hecho que estamos en la última parte del ciclo y que la bolsa estadounidense está experimentando lo que es su último rally, sin pretender, por supuesto, el saber cuando terminará. No sólo lo podemos ver en estos indicadores mostrados con anterioridad, que revelan la extrema madurez del ciclo, sino porque otros indicadores líderes han ido sumándose a la alerta general que señala que la expansión económica está cerca de su final.

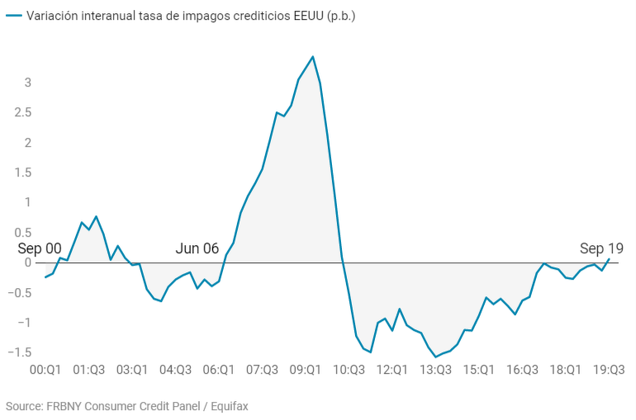

Por si fueran pocos indicios, estos mismos días se ha conocido que los impagos han comenzado a crecer de un año para otro en los EEUU, algo que suele ocurrir con algunos meses o pocos trimestres de antelación a la llegada de una recesión. Es esta suma de más y más indicios lo que me lleva a concluir que el ciclo está cerca de su final.

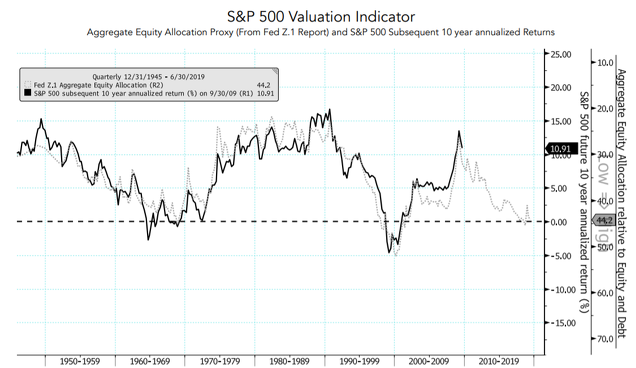

Dejando a un lado la evolución del ciclo desde el punto de vista macroeconómico, no se puede negar que el mercado está extremadamente caro por cualquier medida que se pueda tomar. No va a ser casualidad que el legendario inversor Warren Buffett esté hasta arriba de efectivo, 128 millardos de dólares según informan, la mayor cantidad de efectivo desde antes de a Gran Recesión. No es casualidad que Ray Dalio esté preocupado por las fuertes y absurdas valoraciones que han vuelto a alcanzar las tecnológicas en una economía en la que el dinero es gratis para lo más pudientes. No es casualidad que el número de salidas a bolsa de empresas sin beneficios esté en niveles del año 2000.

Y no es de extrañar que todos los modelos de valoración del conjunto del mercado estén señalando lo mismo, que a largo plazo, considerando como ello el estándar de 10 años, desde este punto los inversores sólo pueden esperar retornos nulos. El siguiente gráfico muestra la asignación a renta variable (que está disparada en estos momentos) y la rentabilidad 10 años después.

Con ello, no es de extrañar que el premio Nobel Robert Shiller, famoso por haber detectado la burbuja tecnológica antes del 2000 y la burbuja inmobiliaria, también esté preocupado por el extremo de valoración que ha creado el dinero barato.

Con todos estos elementos, se podría decir que el mercado ha entrado en su fase final, y también en una fase totalmente irracional, donde se han olvidado al completo las valoraciones y las cotizaciones no descuentan ninguna posible recesión en el futuro inmediato, lo cual es absurdo porque el ciclo está muy maduro y las recesiones son inevitables.

Eso sí, el mercado puede seguir subiendo un tiempo, incluso todavía un tiempo más desde el momento en que varios indicadores clásicos del ciclo empeoren como la venta de camiones o las nuevas solicitudes de desempleo. Pero en términos generales el mercado actual no deja de ser uno de los mercados con menos potencial en el largo plazo y con mayor peligro de que uno de estos meses se de la vuelta y comience a caer entrando en un mercado bajista.

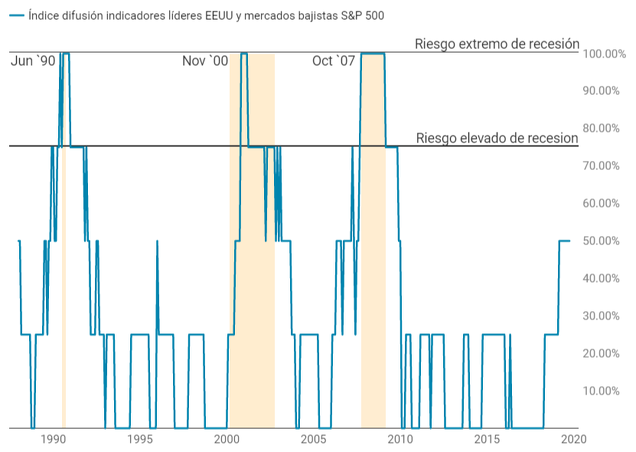

Personalmente creo que aún no se dan todos los elementos del fin de ciclo, que esta etapa final aún no ha quemado todos los cartuchos como señala mi indicador de difusión de indicadores adelantados. No se está en la zona de peligro que anuncie un giro de las condiciones, pero todo apunta a que en los siguientes meses o pocos trimestres, ese momento llegará.

Me hubiera gustado añadirlo en el artículo, pero lo pongo por aquí. Como se puede ver en este gráfico. El PMI industrial tiende a tener ciclo más frecuentes de auge y caída que lo que el conjunto de la economía tiene.

Me alegra ver que alguien con más conocimientos que los míos expresa una inquietud que me ronda desde hace bastantes semanas. Gracias, Hugo.

Bueno, hay quien opina, como Krugman, que es la FED misma la que agudiza los ciclos, porque siempre razón reacciona con retraso. Eso se puede observar leyendo sus actas previas a un punto crítico, por ejemplo, antes de la Gran Recesión.

Por otra parte, hay factores de inestabilidad crecientes en el propio sistema financiero, como hemos aprendido en 2008. Estos factores, llamados cisnes negros, la FED no puede preverlos, ni nadie, lo que hace que la revisión basada en indicadores reales tenga un valor muy relativo.

¿Hay cismes negros hoy? Por su concepción como incógnita oscura, no se sabe. Lo que sabemos es que prever una variable financiera (la bolsa) con indicadores reales es muy poco fiable. Si no hubiera desequilibrios financieros, ¡que fácil serían todo! Per los hay y sospecho que bastantes.

En respuesta a Miguel Navascues

Hombre es que estoy de acuerdo con Krugman :)

Som capaces de alargar el ciclo pero para hacer el ciclo mucho mas abrupto. Los últimos 25 años no son casualidad.

Desde creo que leo esta web siempre he oído el tema del ciclo y de la recesión, por supuesto vendrá algún día pero creo que si se basa la inversión en datos se puede perder mucho de lo que el mercado desarrolle. Parece mucho más potente y fiable una media móvil mensual de 8-9 periodos que todo lo demás..Igual no es lo coherente o racional pero es el funcionamiento más directo de un mercado a largo plazo..

En estadísticas de 50 años, se han producido tantos cambios metodológicos en las series que son difícilmente comparables, además los datos que tenemos ahora en algunos casos han sido creados de forma retrospectiva, y en muchos se han producido revisiones meses e incluso años después, que diferían sustancialmente de los que de publicaron

El INE cambió hace unos meses los datos de PIB de España, de buen número de años, no pasó pero podríamos habernos encontrado con alguna recesión que desconocíamos, lo mismo pasa en otros países y nos descoloca todos los estudios

No tengo los datos de la venta de camiones, pero si de las peticiones de desempleo y cierre de S&P, y algunos no coinciden con los tuyos

El S&P hizo máximos en marzo del 2000 no en agosto, este mes hizo máximos en media mensual, pero el 10-3, hizo máximos el Nasdaq, índice director en ese momento y comenzaron las dudas, en agosto el Nasdaq llevaba perdido un 25%, en cuanto el mínimo.en reclamaciones por desempleo , según mis datos ocurrió el 23 de septiembre 6 meses después

En 1989 hubo máximo de ciclo, pero.realmente hubo un lateral desde agosto 1987 hasta junio 1990, parecido al de estos 2 últimos años, hubo varios máximos con poca diferencia entre ellos, el mínimo en peticiones, fue en setiembre de 1988

De todas formas cuando tenemos la seguridad de que se ha producido un máximo o un mínimo de ciclo, y podemos actuar en consecuencia, siempre se nos habrá pasado el arroz

El peligro, y creo que coincido con Javier, es que esperando el momento perfecto éste no llegue nunca y se nos pasen las mejores. Llevamos ya muchos años dándole vueltas a los mismos miedos cada vez por algo diferente.

Al final llegará una recesión seguro, pero por el camino se nos habrán pasado buenas oportunidades.

Alguna crisis bursátil ha podido ser anunciada y prevista de manera tan detallada como esta?

Hay ejemplos en el pasado?

El anunciarla no tiene como efecto inmediato que la postpone?

En respuesta a Reina Hortensia

Desde los años 80 todas las recesiones y caídas bursátiles dramáticas, han llegado por sorpresa y han hecho daño precisamente por eso

Antes de esa fecha, las grandes crisis como 1929 y 1974 también fueron sorpresa, el resto imagino que también pero no tengo datos

No se si el hecho de esperarla la anula, si se sigue esperándolo mucho tiempo puede que llegue claro, pero apostaría que sin el efecto sorpresa el daño bursátil será mínimo, puede que la caída esperada ya la hayamos tenido justo hace un año, ahora los mayores compradores son las propias empresas y lo hacen para retirar esas acciones, así que no van a vender en momentos de pánico, los vendedores habituales en caso de problemas están mayormente en liquidez