¿Cómo fue el día de ayer? En la superficie un día normalito, las bolsas americanas, que son las más seguidas, declinaron levemente desde máximos históricos y hasta el sufrido Ibex se mantuvo en el rango alto de cotizaciones del último año.

Pero a pesar de esta aparente calma, en el mercado de bonos soberanos se vio un terremoto. Desde luego no uno como si la falla de San Andrés se fuera a partir definitivamente en dos, pero sí uno como los que se dan bajo el volcán de Cumbre Vieja en La Palma y que avisan de que probablemente más lava está por salir.

Si bien el yield del bono soberano de EEUU a 10 años declinó nueve puntos básicos, algo que puede ocurrir cualquier día, y el yield del bono soberano de EEUU a 2 años repuntó tres puntos básicos, algo que también puede ocurrir cualquier día, el terremoto vivido en el día de ayer no es el movimiento de precios y rentabilidad de ningún bono en particular, sino del diferencial entre ambos, que se contrajo en 12 puntos básicos.

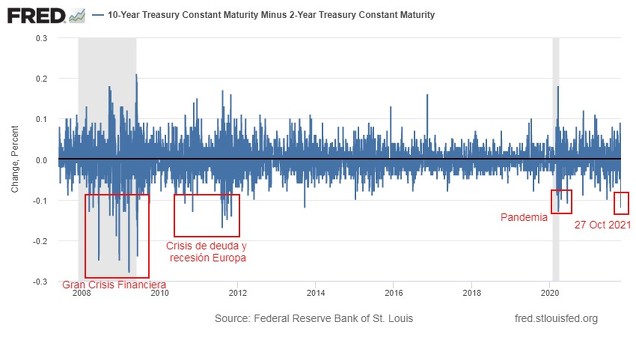

Esto, visto en perspectiva, es una contracción del diferencial que sólo ha sido superior (>12 p.b. en un día) en momentos de crisis: marzo de 2020 en medio de lo peor de la pandemia, entre agosto de 2010 y noviembre de 2011, cuando el mercado empezó a poner precio a la recesión en la que volvió a recaer Europa por su crisis de deuda y entre marzo de 2008 y junio de 2009, durante la peor fase de la Gran Crisis Financiera. El siguiente gráfico muestra las variaciones diarias del diferencial.

Y como consecuencia de ello, la curva de tipos se aplanó fuertemente, en el siguiente gráfico representada de forma continua en el tiempo.

Por eso digo que el día aparentemente tan benigno de ayer, bajo la superficie fue un auténtico terremoto. Pero ¿por qué está ocurriendo esto? y ¿Cuál es su significado?

El catalizador del movimiento fue el Banco de Canadá que en el día de ayer anunció que dejaría de comprar bonos en el mercado, es decir, que daba por finalizado su programa de QE y, además, adelantaba la fecha en la que espera comenzar a subir tipos de interés. Es decir, el BdC sorprendió al mercado mostrándose mucho más restrictivo de lo anticipado y todo a causa de una inflación más elevada de lo esperado por la fuerte subida de los precios de la energía y los cuellos de botella en la cadena de suministros global.

Y dado que el mercado de bonos es quizás el mercado financiero global más interrelacionado de todos (los tipos de unos influyen en otros), el epicentro de Ottawa se acabó sintiendo con fuerza en todo el mundo. Más allá del detalle del catalizador concreto, el mercado rápidamente puso precio a que la tendencia actual es que los bancos centrales se muestren más restrictivos en su política monetaria a medida que las presiones inflacionarias persisten.

Ahora bien, unos bancos centrales más restrictivos explica la subida del yield de los bonos a corto plazo, pero lo llamativo del día de ayer es que mientras los tipos de los bonos de corto plazo subieron, reflejando la dirección de la política monetaria, los bonos de largo plazo declinaron con fuerza en sus rentabilidades. Y ahí está la clave de todo.

Si los bonos de corto plazo a la fuerza reflejan las expectativas de la política monetaria -el que los bancos centrales se muestren más o menos restrictivos-, los bonos de largo plazo sobre todo reflejan las expectativas de crecimiento e inflación de ese largo plazo. Y el colapso del diferencial muestra que el mercado ha comenzado a poner precio a que el crecimiento e inflación futuros serán débiles.

O dicho de otra manera y ya no relatando hechos sino opinión, el mercado probablemente ha comenzado a poner precio a que se va a producir un fallo de política monetaria, en donde los bancos centrales se vean forzados a subir tipos rápidamente por las presiones inflacionarias, pero en donde esa política monetaria restrictiva va a ser tan aguda que va a acabar creando un escenario de poco crecimiento o incluso de recesión.

Esto no tiene nada de raro, es normalmente como acaban los ciclos alcistas de la economía y las bolsas, y la manera en la que típicamente llegan las recesiones económicas y los mercados bajistas.

Por eso, como muestra el primer gráfico, este tipo de contracciones del diferencial entre los bonos a corto y largo plazo, suele darse en medio de las crisis o en la antesala de las mismas (dado que no hay crisis actual, me inclino porque hablamos de antesala).

Significa todo esto que ¿deberías vender todas tus acciones ahora? Aquí la respuesta necesita matizaciones.

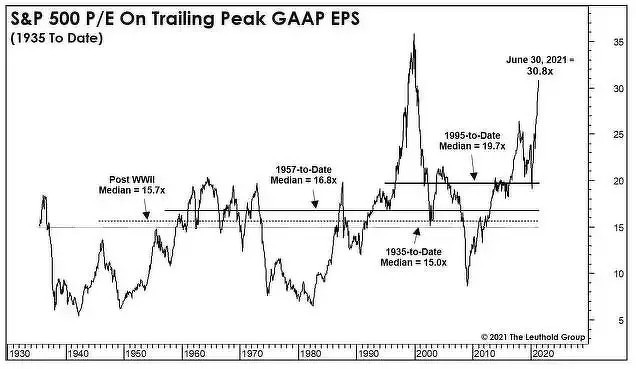

En primer lugar, estos procesos no son inmediatos, más si hablamos de potencial antesala de una crisis que de crisis en sí misma. El primer terremoto no suele avisar de una recesión. Así que en principio la buena noticia es que tienes tiempo para establecer un buen plan en caso de que efectivamente se haya iniciado un proceso de fallo de política monetaria. Lo importante es tener un plan, por malo que sea. Dejarlo todo a que "nada malo puede pasar" no suele considerarse un plan, más cuando las bolsas muestran valoraciones pocas veces vistas y el riesgo de un mercado bajista del 40% o 50% no es un riesgo menor.

Por otro lado, desde mi punto de vista, es muy probable que sí se dé ese fallo de política monetaria y que el actual ciclo expansivo va a ser muy corto en duración. En los últimos meses he opinado que nos enfrentamos a una fuerte desaceleración global (ver aquí) y que eso junto con unas valoraciones extremas en las bolsas americanas (ver aquí) es un cóctel explosivo.

Las probabilidades históricas, sin poder de ninguna manera saber el timing de cómo y cuándo ocurrirán las cosas, señalan que el escenario de los próximos años va a ser complicado, probablemente con un mercado bajista y prolongado en fechas no muy lejanas. Tampoco hay que ser un genio para entender que un mercado en un extremo de valoración (siguiente gráfico), necesita de poco más que una cerilla para que prenda fuego.

Desde hace unos meses llevo relatando la desaceleración global que viene y lo sucedido ayer es un evento de mercado que apunta en esa dirección. Seguiremos observando acontecimientos y relatándolos aquí. Al fin y al cabo, la información sobre el ciclo económico y su evolución, es el tipo de información más importante que todo empresario e inversor debe tener en cuenta a la hora de tomar sus decisiones.

>> Apúntate al Club Bursátil Confidencial si quieres aprender más, pinchando aquí

En Europa tenemos un problema de desabastecimiento bastante grave y que es muy difícil de solucionar en el corto plazo. A medio plazo una vez que se normalicen los procesos productivos no tiene por qué haber problemas pues materia prima y fabricas a medio gas hay de sobra, pero está costando restablecer las cadenas de alimentación de las diferentes fabricas. Por lo que el tapering me parece adecuado, pero no la subida de tipos.

En respuesta a Luis Mayoral

Ah, pero la reacción de los tipos no la puedes controlar, por muy acertada que sea la política monetaria.

En realidad los tipos sobre reaccionan, se mueven a tientas, pues la gente no tiene una bolita que le diga donde se va a colocar el balcón central.

Además, no sabemos si va a haber desaceleración o recesión, breve o no tan breve, por lo que dicen los tipos a 10 años.

Mucha incertidumbre hay.

La curva de tipos a tres años (forward curve o su estimación futura) está en donde ha estado una media de 28 meses antes de las últimas recesiones. El mercado no descuenta nada bueno.

Es dificil anticipar el futuro a largo plazo, sobre todo x la cantidad de actores, actitudes y consecuéncias que intervienen ¿Quién el último día de 2019 pensaba que ibamos a estar recogidos en nuestras casas durante varios meses al año siguiente?

De pronto, aparece un cisne negro de Nassim Taleb y lo cambia todo.

En cualquier caso, las burbujas explotan en su mayoría debido a un exceso de confianza sobre el futuro. Allí arriba estaban los accionistas que compraban acciones de Terra networks, imaginando que aquello, subiría todavía más. Hasta que dejó de hacerlo.

De todas formas, pienso que esta crisis en la que estamos, es diferente a las anteriores, pues es la primera provocada por un virus y también la primera crisis en la que medio mundo ha estado confinado; por lo que, patrones que se cumplieron durante el pasado, no tienen necesidaad de repetirse, ni en la misma manera ni con la misma intensidad. Nos estamos enfrentando a un mundo nuevo y hay quien habla ya de una REVOLUCIÓN INDUSTRIAL 4.0, pues ya hemos cambiado nuestras costumbres y nuestra forma de trabajar y de jugar.

Quizás deberiamos de mirar menos graficos del S&P500 y más los indices de audiéncia de algunos programas de tv y canales de youtube ¿A alguien le suena la palabra INFLUENCER?

¿Quién allá x 2008 hablaba de Francisca Serrano, Ángel Faustino o Robert Kiyosaki?

En 2008 ¿Cuantos automóviles eléctricos circulaban x europa? ¿Quién hablaba entonces de telegram o del Metaverso de Facebook? ¿A como cotizaba el BITCOIN a finales de 2008?

¿Cuantos años lleva Estados Unidos con el precio del dinero x debajo del 1%? ¿Desde el 11-S 2001?

Hola Hugo, me surge la duda sobre el precio de la bolsa americana, ya que el gráfico del P/E que compartes es de Julio, y en este momento no es así. Si no me equivoco, pues no tengo las herramientas suficientes la situación más cercana que puedo ver es:

As of November 10, 2021, the S&P 500 was at 4641 and had trailing year P/E ratio of 26.4 and a forward P/E ratio (based on expected earnings in the next four quarters) of 22.9. The trailing P/E of 26.4 is 51% higher than the historical average trailing year P/E ratio of 17.5.

He imagino que a fecha de hoy debe ser inferior. ¿Que opinas?

En respuesta a Bernardo Sebastián Cortés

El PER que puse es uno un poco especial "peak earnings". Está hecho para obviar los movimientos y contracciones de los beneficios.

No es ni forward a 12 meses ni trailing sobre el último año. Desconozco como está ahora, pero por su lógica, en niveles parecidos.

Saludos.

Gracias!