La expectación de los inversores ante la publicación de las cartas trimestrales de los fondos en los cuales tienen posiciones suele ser la tónica habitual, y más en el caso de aquellos gestores que tienen un “trackrecord” histórico sobresaliente como es el caso de los ex Bestinver Fernando Bernad y Álvaro Guzmán de Lázaro, gestores de azValor Asset Management. En las siguientes líneas vamos a desgranar las principales novedades de la última carta trimestral de la gestora.

Cartera Internacional

No se observan muchas novedades en la cartera internacional de azValor (materializada en el fondo azValor Internacional FI) en relación con las compañías que tenían en el segundo trimestre, ya que siguen manteniendo una fuerte exposición a materias primas gracias a las posiciones que mantienen en compañías como Compañía de Minas Buenaventura (oro y cobre), Cameco (uranio), Consol Energy (carbón) y Tullow Oil (petróleo). La liquidez de la cartera es muy reducida (menos del 3%), lo cual refleja que los gestores tienen una elevada convicción en su cartera, a la cual otorgan un potencial alcista del 119%.

A lo largo de este tercer trimestre han liquidado por completo la posición que tenían en la compañía británica organizadora de eventos y conferencias ITE Group y han entrado en cartera, aunque con pesos reducidos, ELF Beauty INC (empresa estadounidense de cosmética) y Nexgen Energy LT (empresa canadiense dedicada a la exploración de uranio). De este modo, las cinco primeras posiciones de la cartera están ocupadas por la Compañía de Minas Buenaventura (10,42%), Consol Energy (8,15%), Cameco (7,38%), Tullow Oil (6,94%) y Serco (5,95%), las cuales suponen casi un 40% de la misma.

(Fuente: CNMV, Informe Tercer Trimestre 2018)

(Fuente: CNMV, Informe Tercer Trimestre 2018)

Las posiciones que mayor rentabilidad aportaron al fondo fueron Ensco PLC, Tullow Oil y Consol Energy, mientras que las que más restaron fueron Agnico Eagle Mines, CNX Resources y Newmont Mining.

La Compañía de minas de Buenaventura sigue siendo la principal posición de la cartera internacional de azValor. En relación con ella, los gestores señalan que “es la mayor compañía minera de Perú. Su activo más valioso es una participación en Cerro Verde, la tercera mina de cobre más grande del mundo, al suroeste del país. La compañía también posee varias minas de oro y plata en Perú, bien gestionadas y con una producción anual conjunta de 600.000 onzas de oro y varios millones de onzas de plata”.

La tesis de inversión en uranio, la cual fue comentada hace unos meses por Ángel Martín Oro, sigue totalmente vigente. Cameco, principal productor cotizado del mundo, sigue siendo la principal apuesta de azValor en este sector, ya que supone algo más de un 7% de la cartera. No obstante, también han aumentado ligeramente el peso en Yellow Cake (pasando de un 0,50% a un 0,62% en el tercer trimestre), así como en Uranium Participation Corp (ha pasado de un 0,48% en el 2T a un 0,57% en el 3T). Además, la entrada en cartera de la empresa canadiense Nexgen Energy LT, con un peso del 0,41% y dedicada a la exploración de recursos relacionados con el uranio, no ha hecho más que reforzar la apuesta por este sector.

La temática de offshore oil drillers, es decir, aquellas compañías dedicadas a la perforación de pozos petrolíferos en alta mar, sigue igualmente intacta, ya que el peso de compañías como Diamond Offshore Drilling (2,85%), Ensco (3,53%) o Transocean (2,41%) apenas ha variado respecto al segundo trimestre.

La rentabilidad generada por el fondo en este tercer trimestre del año en curso ha sido del -3,71%, ligeramente por debajo del +1,33% conseguido por su índice de referencia (MSCI Europe Total Return Net Index). Sin embargo, lo importante es analizar el comportamiento a largo plazo del fondo, ya que es dónde se puede medir si los gestores son capaces de generar rentabilidades positivas y batir al mercado. De este modo, podemos ver como desde el inicio del fondo en noviembre del 2015, azValor Internacional ha generado una rentabilidad del 13,95% (datos a 29 de octubre de 2018), frente al escaso 2,38% de su benchmark.

(Fuente: azValor)

(Fuente: azValor)

Cartera Ibérica

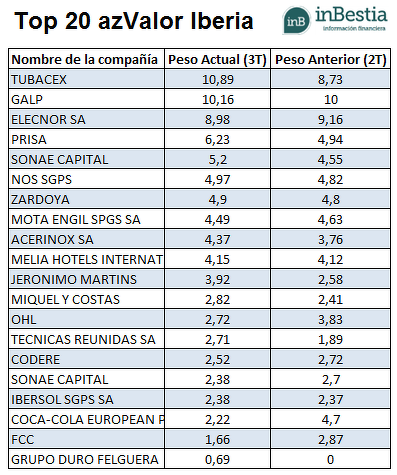

Al igual que en la cartera internacional, pocas novedades aparecen en la cartera de azValor Iberia (materializada en el fondo azValor Iberia FI), si bien lo más reseñable ha sido la entrada en cartera de Duro Felguera con un peso del 0,69% y la desinversión que han realizado en Euskaltel. Estas ventas junto con las realizadas en compañías como Almirall (+34% de rentabilidad), Catalana Occidente (+9,8% de rentabilidad) y parte de la posición en Técnicas Reunidas, les ha permitido adquirir más accidentes de Mota Engil, Jerónimo Martins, NOS, OHL y Tubacex.

Tal y como vemos en la tabla inferior, los gestores han aumentado significativamente el peso en Tubacex, Jerónimo Martins y Prisa, lo que ha hecho que actualmente el top 3 de la cartera de azValor Iberia esté ocupado por Tubacex, Galp y Elecnor.

(Fuente: CNMV, Informe Tercer Trimestre 2018)

(Fuente: CNMV, Informe Tercer Trimestre 2018)

Al igual que en la cartera internacional, su apuesta por el sector energético y de materias primas es clara y decidida, ya que un 48% de las compañías de la cartera ibérica pertenecen a estos sectores. Tubacex y Galp, que son las dos primeras posiciones de la cartera con un peso respectivo del 10,89% y 10,16%, son una buena muestra de ello.

La concentración de la cartera es uno de los aspectos más destacados de la misma, ya que las diez mayores posiciones suponen un 64% de la misma y las 15 primeras un 79%. Esto muestra la elevada convicción que mantienen los gestores en su cartera ibérica, a la cual otorgan un potencial alcista superior al 50%.

En este tercer trimestre, el valor liquidativo de azValor Iberia ha sufrido una caída del 2,54%, ligeramente por encima del -1,99% cosechado por su benchmark. Sin embargo, desde el inicio del fondo, los gestores han logrado batir de forma sistemática a su índice de referencia, logrando un “outperformance” más que significativo. De este modo, el fondo acumula una rentabilidad del 18,14% frente al -2,82% generado por su benchmark (datos a 29 de octubre de 2018).

(Fuente: azValor)

(Fuente: azValor)

Reflexiones finales

Los gestores de azValor mantienen e incluso han reforzado las tesis de inversión que venían defendiendo desde hace meses (materias primas y energía principalmente). Los resultados hasta la fecha han sido razonablemente positivos y sus dos estrategias (ibérica e internacional) están cosechando mejores resultados que sus índices de referencia.

Será sumamente interesante conocer cómo evolucionan estas estrategias en entornos de mercado más complejos y volátiles, en qué medida reconoce el mercado la elevada infravaloración que, a juicio de los gestores, tienen la mayoría de compañías en las que están invertidos y si las materias primas y sus empresas tendrán un buen comportamiento frente a unos índices bursátiles que ellos consideran que están caros.

Otros artículos relacionados publicados por el equipo de inBestia:

Puedes consultar todos los artículos de este blog en el siguiente enlace: aquí