En el muy corto plazo -días y pocas semanas- todo es ruido. Los movimientos bursátiles casi nunca tienen explicación real subyacente y son puramente dependiente de la psicología de masas.

El fin del verano de 2013 y el de 2011, se parecen bastante porque en ambos existió una encarnizada lucha política para renovar el completamente inútil "techo de la deuda de EEUU".

La diferencia entre uno y otro año, radica en la dispar reacción del mercado a unos acontecimientos bastante similares en ambos casos.

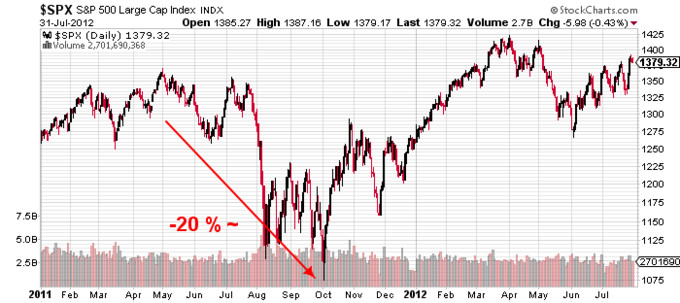

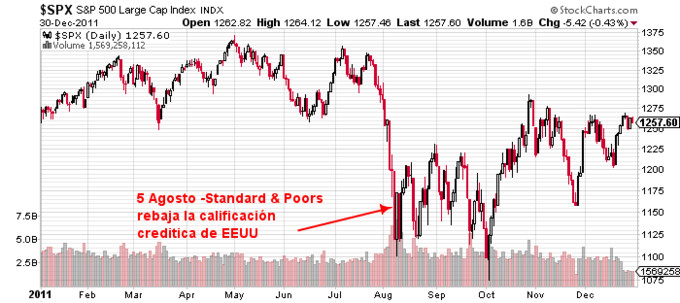

En 2011, el sentimiento de mercado era claramente pesimista a pesar de que el S&P 500 había aumentado un 92% desde el inicio del actual mercado alcista y, a medida que la fecha de "impago" por no renovar el techo de la deuda se acercaba -31 julio de 2011- y debido a otros miedos como el temor a "una doble recesión" y a la infame rebaja de calificación crediticia por parte de la agencia Standard & Poors, el S&P 500 retrocedió unos 250 puntos en cuestión de pocos días (18,50%).

Para un relato de lo ocurrido en aquéllas fechas, se puede leer en mis artículos de entonces, como con buena suerte pude preveer la peor parte de la caída y la posterior recuperación, que ha sido una de las mejores operaciones de mi vida en términos de rentabilidad, aplicación de la filosofía contrarian y "timing" o momento de entrada (ver "Se acerca la hora de ser salvajemente alcista" 1, 2 y 3).

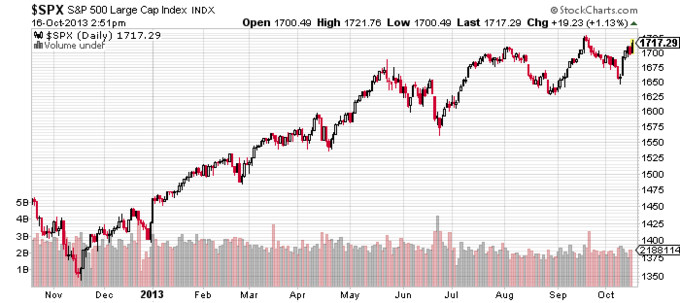

En 2013, el sentimiento de mercado está lejos de ser claramente optimista, pero no tiene nada que ver con el temor continuo en el que vivían los mercados hace dos años. Ahora como entonces, los republicanos y demócratas han jugado con el asunto del techo de la deuda para -previsiblemente a estas horas- finalmente llegar a un acuerdo (Ver "El Mito del Techo de la Deuda de EEUU"). La reacción del mercado esta vez, ha sido completamente diferente. Un ligero recorte desde mediados de septiembre, para en solo unos pocos días volver a estar casi en máximos.

Dos eventos similares y dos reacciones diferentes. Todavía muchos opinarán, como no podría ser de otra manera, que 2013 es muy diferente a 2011 ya que entonces sí había riesgo de recesión. Esta apreciación de un mayor riesgo de recesión en aquél entonces, cada uno la defiende como quiera. Yo defendí el 13 de agosto de 2011 que la economía de EEUU no se encontraba en recesión. Y acerté.

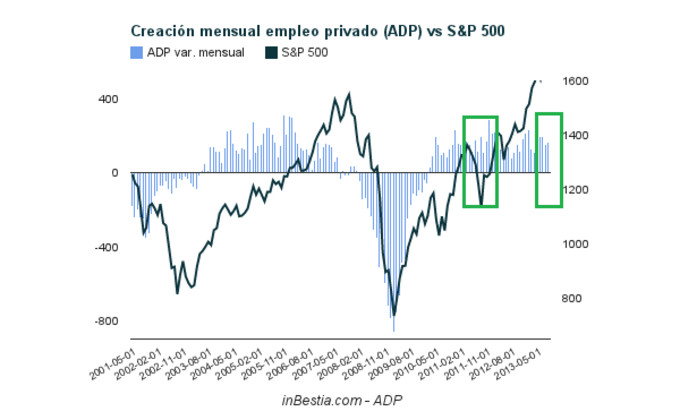

Por si hubiera dudas, puedo poner un dato como la creación de empleo privado según la empresa ADP:

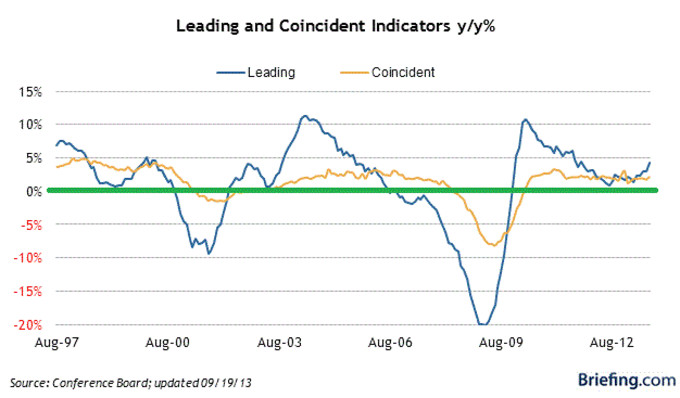

Tanto en 2011 como en 2013, se creaba empleo a un ritmo similar. También podemos observar el indicador económico adelantado elaborado por otra entidad privada The Conference Board. Tanto en 2011 como en 2013, su evolución anual era positiva (por encima línea verde o 0%):

Todavía, los que quieran argumentar que hay diferencias, pueden decir que entonces la decisión de rebajar la calificación crediticia de la deuda soberana de EEUU por parte de la agencia Standard & Poors, fue un factor desencadenante de la caída. Pero decir esto es olvidar que la rebaja de la calificación crediticia se produjo el 5 de agosto, prácticamente cuando el mercado ya había retrocedido fuertemente.

Para variar, la agencia de calificación crediticia llegó tarde y mal a toda esta historia. Curiosamente, si alguien quiere enrocarse con este argumento diciendo que aquéllo fue excepcional (aunque ya hemos visto que fue excepcionalmente tarde y mal), estos días también hemos tenido a una agencia de calificación advirtiendo que podía rebajar su nota sobre la deuda de EEUU.

Para mi gusto, las circunstancias entonces y ahora son similares. Teníamos y tenemos una tendencia macroeconómica expansiva señalando crecimiento. Teníamos y tenemos un "techo de la deuda" y a unos políticos jugando a políticos, en torno a esta figura absurda, que es la necesidad de volver a aprobar el gasto que previamente se ha aprobado en los presupuestos. Y teníamos y tenemos unas absurdas agencias de calificación crediticia llegando -como siempre- tarde y mal (como Pepe el del Real Madrid).

Entonces ¿por qué el mercado en una ocasión cayó como una piedra y ahora está a punto de hacer máximos históricos?

La respuesta es sencilla. Porque a corto plazo el mercado es como un adolescente histérico con las hormonas revolucionadas. Tan pronto ríe tan pronto llora. Tiene un comportamiento dispar según se levante con la pierna derecha o izquierda.

Una persona madura, no se fija en como reacciona un adolescente. Al revés, observa los hechos y establece escenarios a medio plazo; y cuando el mercado retrocede en contra de su visión (p.e. alcista) de medio plazo, entonces compra y se sienta esperando a que al mercado se le pase la tontería.

Ver "Trading Global Macro XII: Tendencia macroeconómica y tendencia de precios".