En el verano de 1984, una generación inolvidable de jugadores (Fernando Martín, Romay, Epi, Iturriaga, Corbalán, Solozábal…) conseguían la primera medalla olímpica para el equipo español de baloncesto, una plata, tras caer derrotados en la final por 96-65 ante el Dream Team americano de Michael Jordan en los Juegos de Los Ángeles. Tan solo unas semanas antes, en la otra punta del país, tenía lugar uno de los Hechos de los Apóstoles value más recordados por su feligresía, y es que el discípulo más aventajado del profeta Graham ofrecía en la Universidad de Columbia la conferencia “Los Superinversores de Graham-and-Doddsville” en conmemoración del 50 aniversario de la publicación de la biblia value, Security Analysis, de Ben Graham.

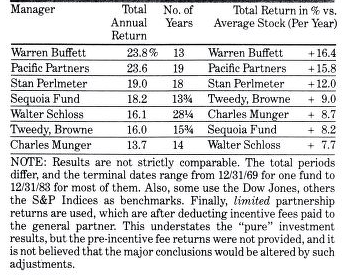

Buffett expone una lista de seguidores de Graham y Dodd mostrando como, sin lugar a dudas, estos analistas fundamentales baten sistemáticamente al mercado. La intención de Buffett con este trabajo no era ni mucho menos ofrecer una lista exhaustiva de los mejores inversores de la historia, ni siquiera era su objetivo principal demostrar que el value investing es un método sensato de batir al mercado. El objetivo básico era demostrar empíricamente que la Hipótesis de la Eficiencia del Mercado estaba totalmente equivocada porque de no ser así sería imposible que nadie batiese al mercado a largo plazo. Buffet expone los resultados de Walter J. Schloss, Tom Knapp, Bill Ruane, Charlie Munger, Rick Guerin, Stan Perlmeter, el propio Warren y un par de fondos de pensiones en los que él mismo había influido. Los resultados agregados presentados son los siguientes:

Buffett afirma que hay mucha ineficiencia en el mercado, que la diferencia entre valor y precio es notable y que la asunción de las teorías value por parte de la comunidad inversora mermaría en gran medida esa diferencia y mejoraría notablemente los resultados operativos de quienes decidan operar con este enfoque. Pero Buffett habla de lo que conoce y, como digo, en ningún momento pretende ofrecer listas exhaustivas de los mejores operadores del mercado, sin embargo las personas, tan dadas al pensamiento simple, empiezan a tomar la parte por el todo y comienza a calar la idea de que si utilizas las estrategias de valor vas a batir al mercado y si bates al mercado es porque utilizas estrategias de valor.

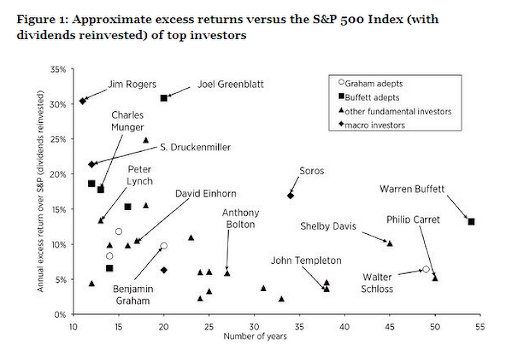

Más adelante, sin embargo, empiezan a saltar al estrellato mundial gestores que de ningún modo se pueden considerar seguidores del value, como Soros, famoso por doblegar al Banco de Inglaterra tumbando la libra en 1992 o Jim Simmons, quien con estrategias cuantitativas consigue resultados extraordinarios. Estos hechos hacen que los rankings de mejores inversores de la historia ya no puedan ser monopolizados por gestores value sino que también deben incorporar nuevas tendencias operativas, como la global macro o la especulación cuantitativa.

Esta gráfica o alguna otra prácticamente idéntica son incluidas en casi todos los artículos críticos con el análisis técnico. Lo que más me llama la atención es que en la práctica totalidad de los lugares en los que se publica ni siquiera se toman la molestia de citar la fuente dando por hecho que los datos han de ser necesariamente ciertos al ver que prácticamente todos los gestores son de tipo value, que los macro son muy pocos y muy conocidos y que, por supuesto, no figura ningún analista técnico. Por si se lo están preguntando yo tampoco pongo en duda los datos y doy por hecho que son rigurosamente ciertos. Lo que sí quiero es añadir el nombre del autor del estudio: Frederik Vanhaverbeke. Es importante que no olviden su nombre porque cuando el adversario realiza juego subterráneo hay que ir provistos de unas buenas espinilleras.

A pesar de defender la objetividad en el análisis, todos tenemos nuestro corazoncito corporativo y reconocerán que no es agradable descubrir que las técnicas operativas que se utilizan en el día a día y sobre las que se pretende asentar la prosperidad futura no permiten que nadie obtenga resultados satisfactorios con su uso. No quedará, por tanto, más remedio que seguir minando datos a ver si conseguimos obtener algún resultado que cuando menos nos permita evitar el más estrepitoso ridículo.

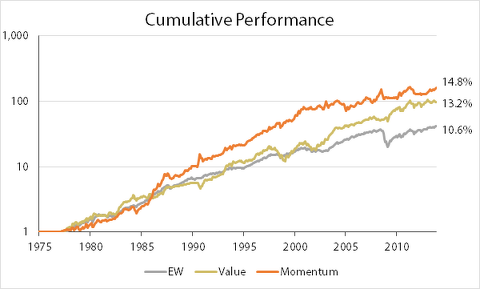

El siguiente paso será dar un random walk (ole mi Malkiel) por San Google a ver qué nos encontramos. Podríamos ver el resultado de multitud de estudios serios que demuestran más allá de toda duda que el factor momentum (técnico) supera con claridad al factor value (fundamental) pero ya que hemos sido críticos con la comunidad académica vamos a ser escépticos incluso con eso. Iremos a lo más sencillo de todo: realizamos la búsqueda “value vs momentum” y nos vamos a imágenes. Ahí nos encontraremos un montón de gráficas, cada cual de su padre y de su madre, en las que cada autor tratará de presentar los datos del modo en que mejor justifiquen la conclusión a la quiera llegar. No obstante, si vamos a valorar un mismo mercado y tomamos plazos temporales similares, como la realidad es la que es, debería haber cierta uniformidad en los datos obtenidos.

La gráfica anterior está extraída de este artículo de la poco sospechosa Seeking Alpha y me gusta especialmente por tres razones: (i) porque no contempla los últimos 6 años en los cuáles el momentum ha humillado al value; (ii) porque su duración de 40 años anula la posibilidad de achacar el resultado a factores aleatorios; y (iii) porque muestra una notable uniformidad a lo largo del tiempo. Los resultados son muy claros: el value, con muchos altibajos, bate sistemáticamente y por amplio margen a un índice equiponderado, pero el momentum, que es indudablemente un factor de análisis técnico, bate también con claridad al value a lo largo del tiempo y además lo hace con una uniformidad mucho mayor que la que presenta el value frente al índice equiponderado. Pero esta evidencia nos enfrenta a un enigma digno de Cuarto Milenio. ¿Cómo es posible que con una técnica ganadora a largo plazo que no solo supera al mercado sino también al value no seamos capaces de conseguir colocar ni un solo operador de mercado en la lista de inversores más exitosos?

Hasta ahora he pretendido demostrar que el análisis técnico, desde un punto de vista teórico, es útil para extraer pautas aprovechables de un medio caótico como es el de los mercados pero aquí nos enfrentamos a una cuestión mucho más básica y es que aun suponiendo que los mercados fuesen aleatorios, por la ley de los grandes números, es absolutamente imposible que nadie bata al mercado utilizando técnicas ganadoras. Sería tanto como decir que es imposible quebrar una cuenta utilizando análisis técnico o que es imposible que a alguien le pueda tocar la lotería nacional porque las probabilidades individuales son ridículamente bajas. Entonces, algo debe de haber que no estemos contemplando y que nos está distorsionando los datos. Y ese “algo”, para mí, si no es el mayor engaño colectivo, al menos es la mejor estrategia de marketing de la Historia.

La respuesta al enigma, aún de soslayo y sin pretenderlo, nos la dio Álvaro Guzmán de Lázaro cuando nos agasajó con la boutade de que “realizar análisis técnico te incapacita para ser un buen inversor”. En realidad pudo ser aún más concreto: “realizar análisis técnico te incapacita para ser inversor”. Verán, ya saben que los gestores fundamentales tienen un alto concepto de sí mismos; como manejan datos del futuro la vida no tiene misterio para ellos y eso les permite “invertir”, por eso son “inversores”. Los técnicos, pobres infelices y cándidos ignorantes, manejamos datos del pasado y eso nos obliga a “especular”, por tanto nosotros no somos dignos de entrar en el Olimpo de los “inversores” y tenemos que conformarnos con ser simples “traders”. Encontrar a un “trader” en la lista de los mejores “inversores” es tan metafísicamente imposible como encontrar a un deportista masculino en el medallero olímpico femenino.

Y ahora se estarán preguntando, ¿y a nadie se le ha ocurrido hacer un ranking con todos los mejores operadores del mercado independientemente del estilo de inversión que utilizaran? Pues sí, a alguien sí se le ha ocurrido. ¿Adivinan a quién? ¡Bingo! A Frederik Vanhaverbeke. Pero ya verán cómo de duramente se va a ver cuestionada la lista en cuanto aparezca en ella el primer analista técnico, aún a sabiendas de que procede de la misma fuente que ellos utilizaban y ni siquiera se molestaban en citar (en un ratito entenderemos por qué).

La siguiente tabla, publicada en el año 2014 en su libro “Excess Returns: Un estudio comparativo de los métodos de los inversores más importantes del mundo” incluye a los 69 mejores operadores de mercado de la historia que han mantenido una actividad mínima de gestión de 10 años. Vamos a ir viendo poco a poco quién figura en la lista.

- Richard Dennis, "el Príncipe del Pit" ocupa el primer lugar de la lista con una rentabilidad anualizada del 120% durante 19 años. Trader. Era un analista técnico puro; un seguidor de tendencias que apostaba por comprar fortaleza y vender debilidad. Su rentabilidad anual es superior en más de un 20% al agregado de las tres grandes leyendas del value investing: Joel Greenblatt, Peter Lynch y Warren Buffett.

A pesar de tan extraordinaria rentabilidad también pasó por malos momentos porque ese rendimiento implica volatilidades extremas incompatibles, en buena medida, con la gestión de capital de terceros, menos predispuestos a vivir oscilaciones tan brutales de rendimiento.

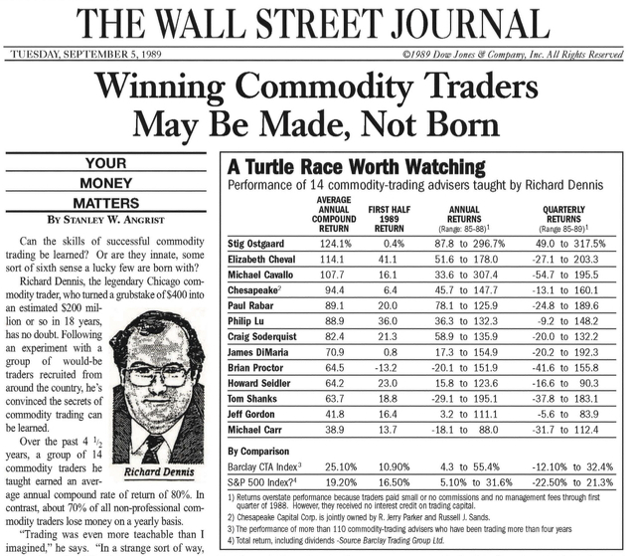

Pese a tan extraordinaria rentabilidad es aún más conocido por ser el "padre" de las tortugas. Para aquellos que no conozcan la historia se la resumo muy brevemente. Richard Dennis apostó con su amigo William Eckhardt a que era capaz de seleccionar un grupo de personas sin conocimiento financiero alguno, formarlos en sus técnicas de seguimiento de tendencia a través de un curso de dos semanas y convertirlos en traders extraordinarios. El experimento supuso un éxito asombroso. Se seleccionaron a 23 personas, se les entregaron cantidades que oscilaban entre 250.000 y 2.000.000 de dólares a cada uno… y los beneficios en 4 años fueron de 175 millones de dólares. Las estrategias dadas por Dennis a las tortugas son públicas desde hace años y son insultantemente sencillas.

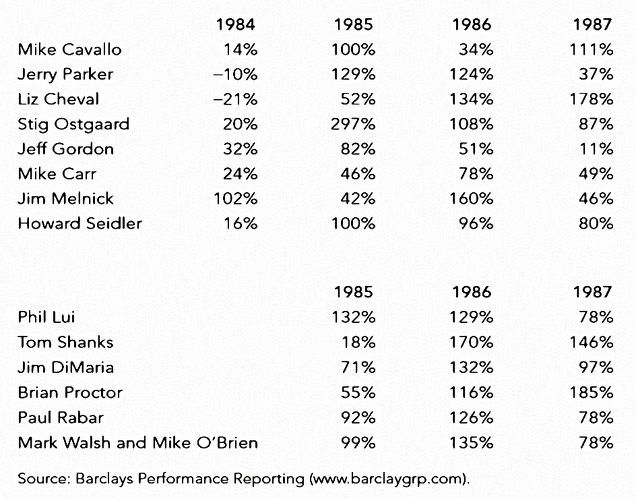

Aunque la rentabilidad anual media de las tortugas fue del 80% se debe comprender que esos resultados no son replicables para el trader común por muy bueno que sea el sistema. Dennis “pagaba” el experimento de modo tal que el dinero le daba igual; lo único que buscaba era una rentabilidad extraordinaria. Cada vez que una tortuga conseguía una excelente rentabilidad pero ajustada al riesgo, le retiraba saldo de la cuenta para dárselo a quién sólo pusiera énfasis en la rentabilidad absoluta. En nuestra operativa, sin embargo, vamos reduciendo riesgo a medida que vamos acumulando capital. Los resultados desagregados de buena parte de las tortugas se pueden ver en la siguiente tabla:

Si aún hoy, tres décadas después, los analistas fundamentales siguen insistiendo en que el análisis técnico es incompatible con la inteligencia y que con el trading no se gana dinero es gracias a la inconmensurable audacia de Dennis, y es que hay un viejo adagio que dice que si quieres mantener oculto algo realmente valioso lo mejor es dejarlo a la vista de todos para que pase desapercibido. Y como Dennis sabía que se enfrentaba a inversores muy inteligentes, escondió los resultados… en The Wall Street Journal.

2. Michael Marcus ocupa el segundo lugar de la tabla. Trader. Analista técnico puro. Comenzó su operativa quebrando la cuenta en repetidas ocasiones hasta que tuvo la suerte de encontrarse con el mítico Ed Seykota quién le enseñó a operar a favor de la tendencia. Consiguió un 120%, igual que Richard Dennis, pero tras 10 años de gestión decidió abandonar la operativa luego de convertir una cuenta de 30.000$ en 80M$.

3. Jaffray Woodriff con un 118% de rentabilidad anualizada durante 10 años ocupa el tercer puesto de la tabla. Es un trader cuantitativo de base técnica que enseña a las computadoras a encontrar patrones en los precios de los activos y a adaptarse lo suficientemente rápido cómo para anticipar cambios en esos patrones.

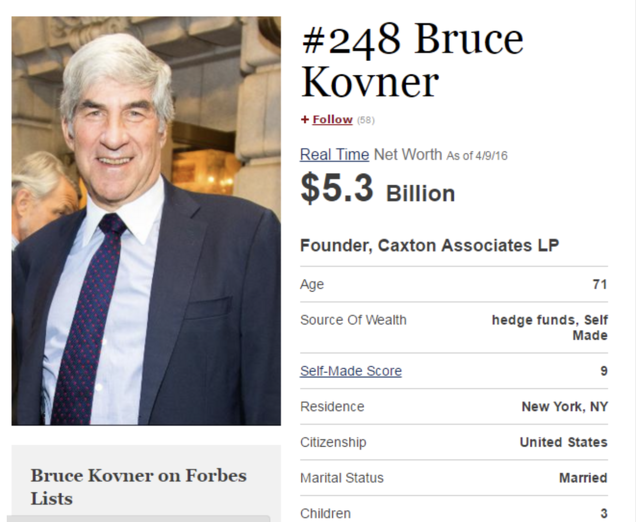

4. Bruce Kovner. Trader. Es un seguidor de tendencias, que aprendió con Michael Marcus sus técnicas de especulación. Con un 87% de rentabilidad a lo largo de 10 años ocupa el cuarto lugar de la lista. Entre sus técnicas operativas estaba el piramidar, pero cuando la posición va a favor, no en contra. Su operativa se centra en materias primas y divisas utilizando las técnicas de Marcus unidas al análisis macro.

5. Randy McCay, con un 80% anual durante 20 años es el quinto de la lista. Trader. Analista técnico puro. Seguidor de tendencias. Opera sobre todo en el mercado de divisas y con apalancamiento. Siempre opera a favor de la tendencia, esperando a que ésta esté asentada antes de entrar y cerrando la posición cuando el beneficio es suficiente, sin esperar al final de movimiento. Operando en bolsa solo compraba valores en máximos históricos o cerca de ellos, independientemente de cualquier factor fundamental.

“Nunca intento comprar un suelo o vender un techo. Porque incluso aunque lo consigas, el mercado se puede estancar en esos precios por años, y tu capital estará sin utilizar. No quieras entrar en una posición antes de que el movimiento haya empezado. Tienes que esperar hasta que el movimiento está bien en marcha para entrar en el mercado”.

6. Victor Sperandeo, "Vic Trader", es el sexto de la lista con un 72% de rentabilidad durante un período de 19 años. Trader. Es un analista técnico que presta especial atención a los cambios de tendencia con la intención de aprovecharla en toda su amplitud. Opera sobre todo en derivados de materias primas, especialmente energía y metales. Sus técnicas de seguimiento de tendencia incluyen tanto estrategias gestionadas activamente como modelos cuantitativos algorítmicos.

7. Ed Seykota es el séptimo de la lista con una rentabilidad anual del 60% durante la friolera de 30 años. Trader. Es un analista técnico de libro. Quizás sea el trader más famoso de toda la lista después de Richard Dennis por haber creado escuela (Michael Marcus, Bruce Kovner…). Me limitaré a citar una frase suya que es el pilar fundamental de mi modo de enfrentarme al mercado: “Puede ser muy caro tratar de convencer al mercado de que tienes razón”.

8. William Eckhardt es el octavo de la lista con un 60% de rentabilidad durante 13 años. Analista técnico puro. Seguidor de tendencias. Es la contraparte de Richard Dennis en la apuesta de las tortugas. Aunque es muy crítico con ciertos aspectos del análisis técnico, él mismo colaboró en el desarrollo de algunas de las técnicas aportadas a las tortugas. La rentabilidad agregada de ambos (120% de Richard Dennis + 60% de Bill Eckhardt) empata con la de Benjamín Graham + los 7 Superinversores de Graham and Doddsville.

9. Gil Blake es el noveno de la lista con una rentabilidad del 45% anual durante 12 años. Trader. Analista técnico puro. “Hay cinco pasos para convertirse en un trader de éxito. En primer lugar centrarse en los instrumentos de trading, estrategias y horizontes temporales que se adapten a su personalidad. En segundo lugar, identificar el comportamiento del precio no aleatorio, aunque se reconoce que los mercados son aleatorios la mayor parte del tiempo. En tercer lugar, absolutamente convencerse de que lo que ha encontrado es estadísticamente válido. En cuarto lugar, establecer reglas de trading. En quinto lugar, seguir las reglas. En pocas palabras, todo se reduce a seguir su propio criterio (independencia) y siempre hacer lo correcto (disciplina)”.

10. Joel Greenblatt cierra el top ten. Inversor. Es el primer analista fundamental de la lista y el décimo operador bursátil más exitoso de todos los tiempos con un 45% anual durante 19 años de gestión. Es el autor de “El pequeño libro que bate al mercado” en el que explica su célebre fórmula mágica.

Pienso que analizar a los diez primeros operadores de la lista es más que suficiente para hacernos a la idea de cuál es la auténtica realidad de los hechos, pero aún así me hace mucha ilusión presentarles al siguiente de la lista, el undécimo, porque aunque podríamos considerarlo como el segundo mejor operador fundamental de todos los tiempos jamás lo verán citado (para bien) en los Hechos de los Apóstoles value porque su evangelio es apócrifo. Se llama William O´Neil y, aunque es un analista fundamental que selecciona los valores de su cartera por criterios de crecimiento, ha cometido la herejía de utilizar el análisis técnico para apoyar la toma de decisión y, como comprenderán, eso es algo que un "sangre pura" nunca perdonaría. Su método de selección de acciones se conoce como CAN SLIM y con él ha conseguido una rentabilidad del 40% anual durante 25 años.

Pero no se crean que es ninguna excepción. En todos los estilos operativos encontrarán gestores exitosos que se apoyan en el análisis técnico para la toma de decisiones, operadores fundamentales incluidos, como es el caso de Anthony Bolton, tal y como nos explica mi respetado Miguel de Juan en este artículo.

Este apoyo en el análisis técnico, que para muchos operadores de éxito crea sinergias claras (de hecho viene corroborado estadísticamente en el artículo de Seeking Alpha que antes les enlazaba), para los más fundamentalistas del value es como conducir con dos ruedas circulares y dos triangulares.

Si siguiéramos escrutando la lista nos encontraríamos con analistas macro como George Soros (24º de la lista con un rendimiento anual del 29% durante 34 años), con analistas cuantitativos como James Simons (16º con un 34% durante 24 años), con expertos en materias primas, como Jim Rogers (13º con un 38% durante 11 años), con un buen ramillete de analistas fundamentales de sobra conocidos por todos y con más analistas técnicos tanto mixtos (Stan Druckenmiller: 14º con un 37% durante 12 años combinando macro y técnico) como puros (Paul Tudor Jones: 26º con un 26% durante 19 años) ¡¡¡incluidas varias de las tortugas de Richard Dennis que decidieron pasarse a la gestión de capitales!!!

- Tom Shanks, de Hawksbill Capital Management, con un 29,7% de rentabilidad durante 22 años.

- Paul Rabar, de Rabar Market Research, con un 25,5% de rentabilidad durante 23 años.

- Liz Cheval, de EMC Capital Management, con un 23,1% de rentabilidad durante 23 años.

- Howard Seidler, de Saxon Investment Corporation, con un 22,8% de rentabilidad durante 23 años.

- Jerry Parker, de Chesapeake Capital Corporation, con un 22,2% de rentabilidad durante 23 años; y

- Salem Abraham, de Abraham Trading Company, con un 21,7% durante 19 años.

El rendimiento medio de estas tortugas es del 24,2%, superior al 23% medio de los Superinversores de Graham y Doddsville y, por supuesto, superior al de Buffett (23%), al de Munger (24%) y al del propio Graham (21%). De hecho Rick Guerin(33%) es el único Superinversor que es capaz de superar a la media de las tortugas.

Pese a ello estoy absolutamente convencido de que la inmensa mayoría de ustedes nunca antes habían oído sus nombres ni, probablemente, los vuelvan a oír. Nada que ver con los miembros de la cofradía value de homilía diaria. Y es que estos no son tiempos de productores sino de vendedores. Da igual lo bien que lo hagas; lo único que importa es lo bien que te vendas y, en esto, el value investing es insuperable. Ellos, con sus citas, recitas, autocitas y requetecitas prosperarían incluso en las condiciones más adversas.

Antes de cerrar esta entrada quisiera invitarles encarecidamente a que se pasen por la zona abierta del libro de Vanhaberveke en Amazon y que presten especial atención a dos hechos en particular:

1º. El autor, luego de dejarnos la tabla de los mejores operadores de la bolsa nos dice que la Teoría de la Eficiencia de Mercado no tienen ningún sentido, nos cuenta que las rentabilidades ofrecidas en la tabla son libres de gastos y comisiones, y que aquel que se crea que los resultados de los traders son fruto de una combinación de aleatoriedad unido a muy altos apalancamientos no tiene ni idea de lo que está hablando por varias razones: la primera de ellas por el elevado número de años que son capaces de mantener los resultados, la segunda porque los métodos operativos son transmisibles de modo tal que se puede agrupar a los operadores de éxito en familias operativas y la tercera porque los resultados son consistentes, y en este último punto refiere específicamente a Edward Thorp (trader que aquí aún no había citado: 52º de la lista con una rentabilidad del 19,8% durante 29 años) quién mostró ganancias en 227 de los 230 meses que dirigió una sociedad de inversión entre 1969 y 1988.

2º. Como podrán comprobar, la tabla con los mejores operadores la encontramos nada más comenzar el libro mientras que la gráfica que siempre nos refieren los analistas fundamentales (y que antes he copiado) la encontramos tan solo unos párrafos más adelante. Es absolutamente imposible ver la gráfica sin haber visto antes la tabla. No sé ustedes pero si yo fuera a escribir un artículo tildando al trading de estafa y hablando de las bondades del análisis fundamental y veo que aquel al que considero “el mejor inversor de todos los tiempos” tiene más de 30 operadores delante, de la mayoría de los cuales nunca jamás en mi vida he oído ni su nombre, puede que me plantease estudiar quiénes son y qué hacen. No digo más. Saquen sus propias conclusiones.

Los datos son públicos y conocidos. La historia de las tortugas, por ejemplo, tiene ya tres décadas a sus espaldas. El trabajo de Frederik Vanhaberveke se ha publicado en 2014. Las bondades del análisis técnico están sobradamente demostradas tanto académica como operativamente, sin embargo, los traders seguimos sufriendo el desprecio del resto de la comunidad financiera; y la cosa no va a mejorar sino más bien todo lo contrario. Los partidarios de la indexación están achicando espacios a la gestión fundamental y la comisión, como forma de vida, es cada vez más necesaria y escasa así que nosotros seguiremos soportando las mismas mentiras de siempre pero al menos aquí sabremos la verdad. Y la verdad es que aunque ellos tienen buenos peloteros, el Dream Team en nuestro.

Feliz especulación.

Artículos relacionados:

Un soporte teórico para el análisis técnico (1). Si el AT no funciona, la medicina tampoco

Un soporte teórico para el análisis técnico (2). ¡Esto es un caos!