A pesar de haber cedido un 2% en el mes de febrero, al fondo True Value la volatilidad y caídas recientes les han ido de perlas. Ha sido necesaria una corrección del mercado de algo más del 10% para que Alejandro Estebaranz y José Luis Benito hayan invertido más de la mitad de la liquidez que tenían a cierre de enero. Ésta representaba cerca del 20% de su fondo, y a 28 de febrero no llegaba al 9%.

Es, sin duda, un movimiento muy significativo. Por dos motivos. Primero, porque comprar más de un 10% del fondo en tan solo 1 mes ya es significativo de por sí. Esta es una ventaja de tener un volumen de activos relativamente modesto, aunque en este caso ha crecido de manera espectacular en los últimos trimestres, rozando ya los 200 millones. En segundo lugar, porque se trata de un fondo que suele atesorar unos altos niveles de liquidez por norma general. Así, a lo largo de sus 4 años de vida ha tenido de media un nivel de caja alrededor del 15%, con no pocos momentos superando el 20%.

Pese a ello, las ocho principales posiciones del fondo apenas han variado. Tan solo ha entrado una nueva respecto a enero, la empresa de software canadiense Open Text Corp, bajando su peso en la también canadiense Constellation Software, que se comportó muy bien en las caídas. Open Text, sin embargo, no es una nueva incorporación del fondo, dado que a cierre de 2017 ya estaba entre las 20 principales posiciones, con un porcentaje inferior al 2%. También podemos destacar el aumento de peso en su primera posición, Goeasy LTD, compañía (¡también!) canadiense dedicada a préstamos subprime.

Fuente: fichas mensuales de True Value.

Los cambios más significativos de la cartera se han producido en las posiciones menos grandes. Podemos observar en las siguientes tablas cómo el porcentaje de la cartera en dólar estadounidense ha aumentado casi en un 10%. Parece indicar que el mercado que más oportunidades les ha dado en el mes de febrero ha sido el estadounidense. Tengamos en cuenta, no obstante, que parte de este 10% es el aumento en la canadiense Open Text Corp, que cotiza en el Nasdaq y por tanto, en dólares. Además, recordemos que la estrategia del fondo cubre el riesgo divisa, salvo en las divisas que tienen un peso muy pequeño o es muy costoso cubrirse (como la de Noruega).

Fuente: fichas mensuales de True Value.

Pero claramente, al margen del matiz de Open Text, han aprovechado para comprar en Estados Unidos, aprovechando que hace tiempo que no se producía ninguna corrección significativa en ese mercado. En las demás divisas apenas ha habido cambios significativos. En todo caso, podríamos mencionar el aumento del 1,5% en libras. En Canadá y la zona euro, en cambio, han reducido ligeramente su exposición.

Respecto a los cambios de la cartera por tamaño de las empresas, el aumento de exposición se ha producido en las tres categorías: pequeñas, medianas y grandes. El mayor aumento en términos de puntos porcentuales ha sido en las medianas (del 44% al 49,7%), seguido por las pequeñas (25% al 28,5%).

Fuente: fichas mensuales de True Value.

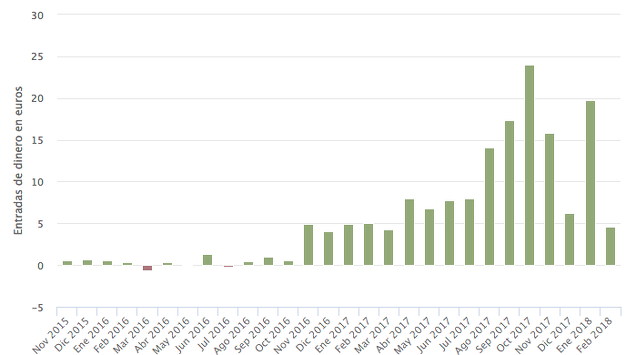

El hecho de que hayan invertido una parte significativa del fondo de una forma tan ágil me parece relevante. Quizá sirva para aliviar las preocupaciones entre los inversores acerca del fortísimo y rápido crecimiento en el volumen de activos que ha experimentado el fondo (cerca de 200M ya), como muestra el gráfico.

Entradas netas de dinero en True Value. Fuente: Finect. Son datos obtenidos a través de Morningstar que pueden no ser exactos.

Este movimiento sugiere que han sido capaces de encontrar nuevas oportunidades, tanto en compañías que ya estaban en cartera como en otras nuevas. Y no solo en compañías grandes o medianas, sino también en pequeñas, donde suele ser más difícil invertir bastante dinero con agilidad por su iliquidez.

Artículos relacionados: