El mal dato de ventas minoristas - Sorpresa de los analistas - Contexto histórico - Ventas minoristas de mobiliario como dato líder del dato general

Ayer jueves se publicó el dato de ventas al por menor en los Estados Unidos, uno de los principales datos macroeconómicos que refleja la actitud de los consumidores y que por tanto es masivamente seguido por todos los analistas.

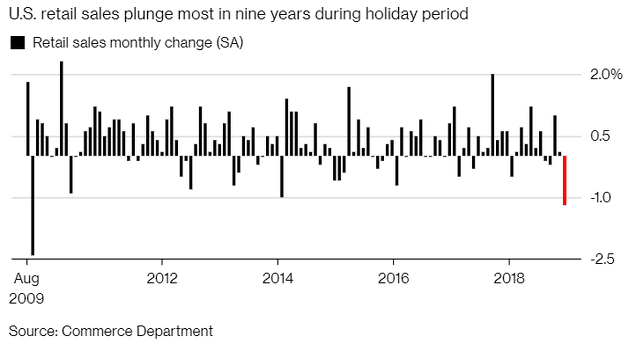

En el mes de diciembre -el dato dado a conocer- las ventas minoristas declinaron fuertemente un 1,2% con respecto al mes anterior, en un retroceso que no solo sorprendió al consenso de los analistas (esperaban un repunte del 0,1%) sino que fue el peor dato mensual desde la Gran Recesión en 2009.

Esta lectura extrema por un lado dio alas a los que opinan que la economía estadounidense ya está entrando en recesión, pero también fue puesto en duda por muchos analistas a los que extraña una caída tan drástica cuando los vendedores han estado diciendo que tuvieron un buen mes de diciembre, con lo cual el dato no concordaría con esa narrativa. También se pone en duda la precisión del mismo porque el cierre del gobierno federal durante varias semanas ha podido alterar la recolecta de datos.

Sea como fuere, ningún dato puntual de ningún dato macroeconómico puede tomarse muy en serio porque siempre puede haber ruido o errores puntuales y lo importante es la tendencia. Es decir, como dice el refrán, una golondrina no hace verano.

Si vemos las cosas desde la gran perspectiva, vemos que las ventas minoristas siguen creciendo de un año para otro, un 0,7% entre diciembre de 2017 y diciembre de 2018 -datos deflactados-. Cuando la economía está entrando en recesión o está débil, es cuando comienzan a verse lecturas interanuales negativas. De momento no estamos ahí y bien pudiera ser que el mes de diciembre sólo sea ruido, pero esta forma de interpretar el dato es lo que hay que seguir en los próximos meses.

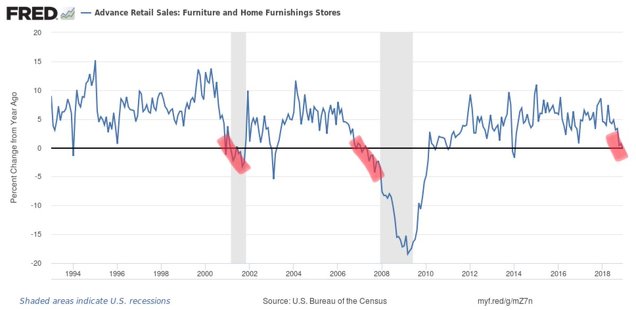

Ahora bien, mencionadas todas estas prudencias de no centrar el foco en un solo dato y que las ventas al por menor siguen creciendo de un año para otro, también es cierto que las ventas al por menor de mobiliario han entrado en negativo interanualmente (-0,2%).

Este es un indicador interesante porque al estar totalmente relacionado con el ciclo inmobiliario, que en sí mismo es adelantado al conjunto de la economía, lo que refleja es que la tendencia general del total de ventas minoristas probablemente siga estando bajo presión durante los próximos meses. Es decir, que tal vez el dato general del que hablábamos anteriormente se haya exagerado a la baja, pero parece que realmente hay más problemas de los que muchos quieren ver. Por otro lado, no podemos olvidar que los analistas como conjunto jamás son capaces de pronosticar una recesión ni siquiera en tiempo real. Que se hayan sorprendido, es la misma sorpresa que otras veces les ha causado el inicio de cualquier recesión.

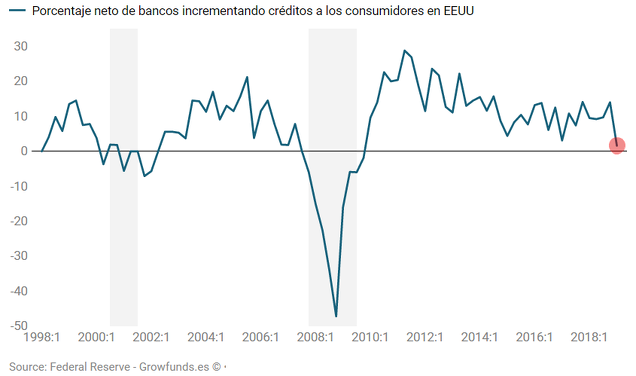

Además, tampoco parce que sea mucha casualidad que las ventas a los consumidores se están reduciendo cuando los propios bancos, según la última encuesta de la propia Reserva Federal, están desacelerando en los préstamos que ofrecen a esos consumidores.

Nota: en el gráfico de ventas minoristas de mobiliario he ignorado ruido puntual en 1994, 2003 y 2014 porque caídas repentinas de un solo mes desde elevados niveles claramente son ruido. No es el caso actual donde la lectura interanual negativa de diciembre sigue a una lectura muy baja en noviembre y a una tendencia bajista de varios meses.

El pesimismo de los gestores - El optimismo de los inversores particulares

El sentimiento de mercado siempre es interesante, pero más interesante es lo que se dice del sentimiento y, sobre todo, cuál es el sentimiento con respecto a la situación macroeconómica.

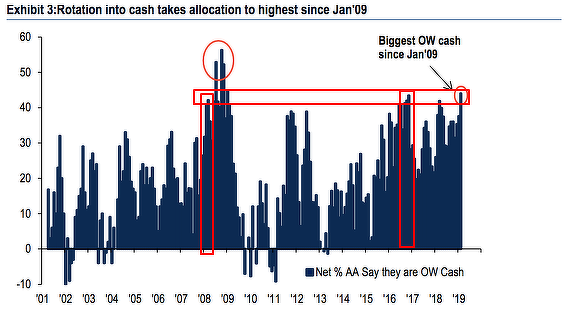

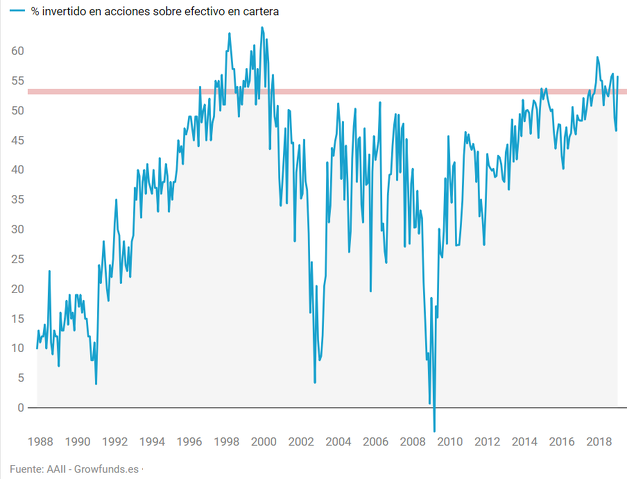

Durante los últimos días se ha hablado mucho del hecho de que los gestores de fondos, en una amplia encuesta que realiza periódicamente Bank of America Merril Lynch, tienen la mayor posición relativa de efectivo en sus carteras desde el año 2009 en el que se produjo un suelo cíclico del mercado de acciones global. Queriendo esto decir que están muy defensivos y que por tanto lo probable es que el mercado suba.

Sin embargo, si observamos bien los datos, vemos que el nivel actual de efectivo es tan alto como a principios de 2008, lo que no impidió el fuerte batacazo de las bolsas de ese año, o tan alto como en el año 2016, lo que fue la antesala del gran rebote de las bolsas en 2017.

Es decir, puede ser tanto una señal contraria como que no. Y es que al final lo más importante es la situación macroeconómica y su evolución. Si el pico de cautela de los gestores se da cuando no se da una recesión, entonces cabe esperar que a la postre esa señal de liquidez sea contrarian; pero si se está entrando en una recesión, entonces en general es un acierto. Como ocurre siempre con el sentimiento, la cuestión de importancia aquí es si este extremo de sentimiento tiene algo de realidad o no en el ciclo macroeconómico. El sentimiento es importante, pero totalmente secundario a la evolución de la economía.

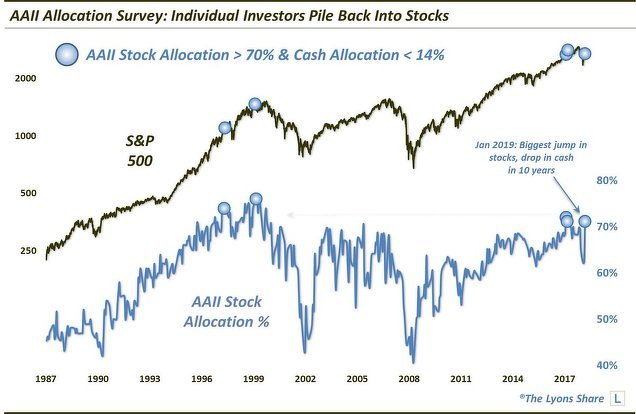

Más lineal parece ser el análisis que se puede hacer sobre el sentimiento de los pequeños inversores. Estos, según la encuesta de asignación de activos realizada por American Investors (AAII), están hasta arriba de exposición a la renta variable, en niveles históricamente altos, a pesar del crash del pasado mes de diciembre.

Este dato lo podemos ver de otra forma en el siguiente gráfico de Dana Lyons y es señalando los únicos puntos de los últimos 30 años en los que los inversores particulares han tenido una exposición mayor al 70% en renta variable y menos de un 14% en efectivo.

Como se puede observar en los dos últimos gráficos que representan la misma series de datos de la encuestas de American Investors, el optimismo de los inversores particulares es rampante y propio de fin de ciclo. No te dice nada de lo que hará la bolsa en 6 o 9 meses, pero como señalé ya el pasado mes de julio, es un signo de fin de ciclo.

La FED y el fin de ciclo

Como señalé en mi último artículo, el que la FED haya dejado de subir tipos de interés es otro signo clásico de fin de ciclo. Obviamente nada hay escrito en piedra, pero es así como van terminando los ciclos. La economía empieza a enfriarse, la FED se da cuenta o el mercado le fuerza a darse cuenta y dejan de subir los tipos de interés. A partir de ese momento, si de verdad se está entrado en recesión, se verán una serie de indicadores líderes y coincidentes entrar en barrena, como tal vez esté ocurriendo con el dato de ventas minoristas.

Lo llamativo de la FED en estos momentos es como ha girado radicalmente en su estrategia en apenas dos meses. De mostrarse inflexible y provocando el desasosiego del mercado, a todo lo contrario, señalando que incluso terminará con el programa de venta de activos financieros (QT). El giro ha sido tan rápido que ha provocado que el rally en EEUU sea en línea recta con 8 semanas seguidas de ascensos. No obstante, el resto de mercados (DAX, NIKKEI, etc) han tenido un rebote más modesto por el momento. Esta divergencia probablemente seguirá en los siguientes meses con un S&P 500 que cuando corrija lo hará menos que Europa y que cuando ascienda, lo haga más que Europa. Y si bien parece que una vuelta a mínimos en EEUU es más difícil, a Europa le basta unos pocos días malos para volver a mínimos.

En todo caso, parece que la FED se ha conjurado para intentar modular el ciclo económico, en vez de reaccionando tarde, haciéndolo más proactivamente. ¿Podrá lograrlo? Es difícil. Si no fuera difícil hubiera podido evitar buena parte de la última recesión en aquel país o hubiera aminorado otras. Pero el que esté siendo tan proactiva también levanta la duda de no pocos observadores. Al fin y al cabo, si todo está tan bien como dicen ¿a qué tienen miedo? La respuesta la iremos viendo en los próximos meses.

"En todo caso, parece que la FED se ha conjurado para intentar modular el ciclo económico, en vez de reaccionando tarde, haciéndolo más proactivamente".

Modular, dices?. Porque yo usaría un término menos políticamente correcto, tal como manipular que es lo que se está haciendo y así llevamos especialmente los últimos 10 años, siempre y esta vez por presiones de quien todos sabemos para intentar llegar vivo a la reeleccion y lo demás es cómo conseguir medicamente que el muerto siga vivo el tiempo justo. Yo no estaría comprado.

En respuesta a fran valderrama

Es su trabajo modular o "manipular" :)

En respuesta a Hugo Ferrer

El capitalismo, que consiste en dejar libres a los mercados y únicamente supervisarlos para que no haya abusos, qué queda de esa máxima, y estamos hablando de la capital del capitalismo. Y ahora va a resultar que en casa del herrero hay una cuchara de palo de madera cutre. Intervención y dopaje permanente.

Hoy he visto el indicador adelantado para todos los países de la OECD (salió el martes) y marca 99,2 desde 99,3 del mes anterior. Leí en un artículo el mes pasado que cuando llega a 99,3 al año EEUU entra en recesión. Otro dato más para la colección.

En respuesta a Estudiante de Ciclos

Aquí tienes es de la Eurozona. Si la historia reciente es una guía, es dificil pensar en ascensos sostenidos mientras siga bajando.

En respuesta a Estudiante de Ciclos

Aqui el indicador global...estamos en desaceleración, en general malo para los activos de riesgo.

A lo que tienen miedo es a la mayor burbuja de deuda corporativa de la historia. La mitad del mercado es BBB. Los spreads subirán cuando se frenen los beneficios, que es lo que viene los próximos 3 trimestres por lo menos. Si degradan a General Electric a bono basura, adiós.

Los QE de 2008-2013 serán una risa al lado del que van a tener que hacer. Tipos como en Japón y Alemania en toda la curva.

Gracias Hugo.

Parece que es el momento de ir retirándose de la Renta Variable, la posible rentabilidad por el riesgo asumido creo que ya no compensa.

Pero además vistos los riesgos, apuntados en algunos comentarios como el de Alejandro, de la deuda corporativa, la pregunta es ¿donde invertimos o nos refugiamos, en fondos monetarios, bonos de países solventes, oro, ... ?.

Saludos.

En respuesta a Manolo G J

Aparte de que en el corto plazo nada impediría que la bolsa suba bastante, mi mejor idea y que ya la esto poniendo en práctica es la que comenté recientemente en mi blog: bonos soberanos

https://inbestia.com/analisis/the-next-big-long-bonos-soberanos-ante-la-proxima-recesion-idea-y-timingUna burbuja de deuda corporativa que estallase beneficiaria a la deuda publica o la perjudicaría????

En respuesta a Rafael Manzano

Es posible, además los tipos de interés de la deuda pública deben subir y de hecho van a subir después de tantos años zombificados.

Desde "siempre" y así lo dicen los manuales de economía que la deuda pública es segura, ningún riesgo aunque habría que precisar esa afirmación tan rotunda, al menos menor riesgo que la corporativa, que por eso da siempre más rentabilidad. En fin ya veremos.

En respuesta a Rafael Manzano

Pues al final es una cuestión de riesgo. ¿Dónde irían todos esos billions que saldrían de ahí? Pues donde sea más seguro no perderlos. De ahí que yo creo que habría "palos" por colocarlos en letras y bonos del tesoro americanos (bajando su rentabilidad mucho). Pero creo que también saldrían beneficiada la deuda corporativa de empresas sin problemas. ¿Qué es más seguro, un bono de Coca Cola o de Grecia? Al final es riesgo. Por eso, cuando hay tensiones los bonos de Alemania, Suiza, Japón o USA suben, y los de Italia, Grecia, España bajan...

En respuesta a Rafael Manzano

Buenos días,

le repondo: "depende". ¿Ud. a quién le entregaría sus ahorros durante un tiempo, a Pablo Isla para que los invirtiese en deuda de Inditex (ya sé que tiene caja neta positiva) o acciones, o a los hermanos Roig, dueños de Mercadona, o al ministro de Economía de turno español?

Los dos primeros se juegan su trabajo y/o parte de su patrimonio/riqueza en algo que han creado desde la nada o están gestionando con el control de su fundador, el tercero es un funcionario que "ha vivido de la teta del estado" y que cuando termine como ministro seguirá viviendo de lo público.

A veces las finanzas no tienen sentido común y esos momentos son los que los grandes inversores aprovechan para comprar activos a precios regalados. Los estados están cada vez más endeudados y sin visos de adelgazar, "gracias al camello del Banco Central que mantiene al yonki" como dice el Sr. Valderrama.

Finalizo, yo compraría deuda pública corporativa de empresas pata negra porque bajarían IRRACIONALMENTE más que la estatal sabiendo que las Inditex o Mercadona de turno están mejor gestionadas y más saneadas que los Estados europeos porque luego subirán más.

Un saludo.

Otro gráfico de la encuesta de Bank of America Merril Lynch. En vez de la pregunta de si están sobreponderados en efectivo con respecto a su estrategia, esta es más sencilla de ver, es si peso en acciones. Lo mismo que pongo en el articulo. Es una señal contrarian si no habrá recesión, pero no lo es si lo habrá...y no estoy tan seguro de que no estemos entrando en una.

En respuesta a Hugo Ferrer

Me falla la comprensión lectora. Entiendo que afirmas que se puede estar entrando en recesión, que no lo descartas. Es así?. O es que no me ha enterado de nada.

En respuesta a fran valderrama

Hay evidencias que apuntan que pudiera ser. No lo decarto.

Me encanta esta frase vista en este artículo de Reuters sobre el tema, en la que dice que probablemente los consumidores dejaron de comprar por la caída del mercado. Y es que al ver caídas tan repentinas, cambia el sentimiento. Al final, desde mi punto de vista, se trata de eso. Cuando el ciclo llega al máximo de su capacidad, el sentimiento cambia y poco a poco va creando la tendencia contraria.

“The most plausible economic explanation is that long-dormant wealth effects came back with a vengeance, and consumers slashed their holiday purchases when they saw their 401(k)s going down the drain,” said Michael Feroli, an economist at JPMorgan in New York, referring to the retirement savings plans held by millions of Americans.

https://www.reuters.com/article/us-usa-economy-retail/weakest-us-retail-sales-since-2009-cast-pall-over-economy-idUSKCN1Q31XGEn respuesta a Hugo Ferrer

Y eso explicará lo de los camiones también la subida delnoro el diferencial del bono o la subida del barril que para mí es un rebote sin visos de llegar a ninguna parte. pues yo lo sigo viendo igual yo no estaría cómodo comprado francamente.

Y a todo esto, no es casualidad que el consumo se esté moderando fuertemente cuando los propios bancos están reduciendo el ritmo al que prestan a los consumidores. Según esta encuesta de la Reserva Federal, los bancos están apretando lo que prestan a los consumidores. El nivel más bajo de la actual expansión.

Pues como decía el Cholo hace unos años y ya se ha vuelto en un tópico, vayamos partido a partido o en este caso semana a semana, pues mientras llega esa recesión, que nadie dude que llegará, si podemos sacar unos euros a los rebotes nada nos impide ir a por ellos y si encima nos ponemos corto en el momento adecuado, pues miel sobre hojuelas.

Yo como pequeño inversor e ignorante de las bolsas, leo vuestros comentarios y artículos que me parecen de verdaderos crack , lo que no entiendo es como algunos tienen la visión de los mercados tan distinta viendo sus análisis y comentarios , este articulo a mi entender es todo lo contrario al de Juan Antonio Beño que has escrito recientemente , y la verdad que no entiendo nada con polos tan distintos o quizás sea que cada uno se refiere al corto a largo plazo , sigo sin entenderlo.De formas da gusto leeros los dos.

En respuesta a jesus c.r

Es la definición justa de los mercados. Cada participante tiene una visión distinta de la situación. Si todas las opiniones fueran coincidentes no existiría el mercado. ¿Quién compraría si todas las opiniones fueran bajistas? ¿Quién vendería si todos creyeran en alzas?

En respuesta a JAVIER MARMOL

Lo habéis clavado los dos.

En respuesta a JAVIER MARMOL

Efectivamente, hay que acercarse a los mercados desde muy diferentes puntos de vista, a través de la macro, del análisis técnico, del corto plazo, del medio y largo plazo, etc, etc. Yo leo todo aunque me quedo con el análisis técnico y en el mas corto plazo posible, pues como dijo el clásico a largo plazo todos calvos.

La cuestión es más bien cuál va a ser tu estilo de inversión con el que te encuentres cómodo. Si lo haces sin preocuparte demasiado de los plazos y además no necesitas perentoriamente el dinero de la inversión, puedes dedicarte a ir comprando tranquilamente acciones de empresas que estén valoradas a lo bajo por el mercado. Tendrás que soportar bajadas, recesiones e incluso depresiones, pero eso entra dentro de lo normal. Si por el contrario, tu forma de ser te empuja a operar más a menudo, no estás dispuesto a soportar grandes bajadas, o no puedes permitirtelo, tendrás que estar más atento y encima del día a día.

Eso lo tendrás que decidir tú mismo de la forma que mejor lo lleves. Nadie está totalmente en lo cierto ni equivocado.