Ayer se dieron a conocer los últimos datos de los indicadores adelantados elaborados por la Organización para la Cooperación y el Desarrollo (OCDE), indicadores que están diseñados para "ofrecer evidencias tempranas de los puntos de giro del ciclo económico" según palabras de la propia organización.

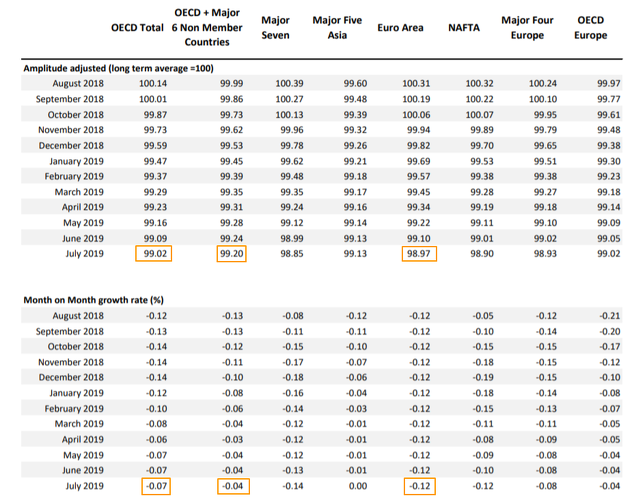

Los datos han sido bastante regulares en el mes de julio -el dato dado a conocer ayer-, con los indicadores del conjunto de la OCDE o de la propia eurozona a la baja un mes más. Pero lo negativo no es tanto la tendencia, sino que la caída no se está desacelerando en estos momentos. Hace tres meses hablaba de que todo parecía indicar una desaceleración de la caída, pero lo cierto es que fue un espejismo. Las revisiones del indicador y el paso de los meses lo único que muestran es una caída constante y, por tanto, aún no se ha generado una señal de reaceleración de las principales economías.

Por ejemplo, el indicador del conjunto de países miembros de la OCDE declinó en julio hasta los 99,02 puntos, una caída del 0.07% mensual, la misma magnitud de caída desde el mes de mayo. Y tanto de lo mismo ocurre en la Eurozona, que reflejó una lectura de 98,97 puntos en julio y lleva cayendo a razón de un 0,12% mensual durante al menos un año. Todo sigue declinando al mismo ritmo sin cambios aparentes.

Que se produzca una recuperación de estos indicadores líderes es una noticia que llevamos esperando ya un tiempo, porque un giro al alza de los mismos es lo que haría cambiar el escenario de los últimos trimestres, dejando atrás la fase de caídas y volatilidad, para pasar a una fase alcista sostenida y con menos sustos.

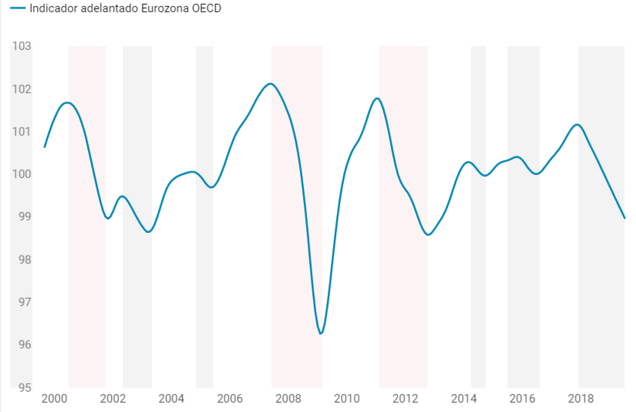

Si nos fijamos en los puntos de giro del indicador adelantado del conjunto de los países miembros de la OCDE, las fechas en las que se producen esos giros son se máxima relevancia para el devenir de los activos de riesgo, como puede ser la renta variable (el segundo gráfico a continuación es el índice Global Dow que representa a las mayores 150 empresas cotizadas del planeta).

Pero esa expectativa de giro al alza por el momento no se materializa. Es llamativo que, por ejemplo, la economía de la eurozona nunca había estado desacelerando tanto tiempo -según los indicadores líderes de la OCDE- sin entrar en recesión o sin que Alemania entrara en recesión.

Y es que esta es una situación bastante curiosa, ya sea que hablemos de Europa o de EEUU: la desaceleración económica sigue su marcha, sin frenar su caída por el momento, pero no se termina de caer en recesión. Ni siquiera en EEUU donde son más evidentes algunos signos clásicos de fin de ciclo.

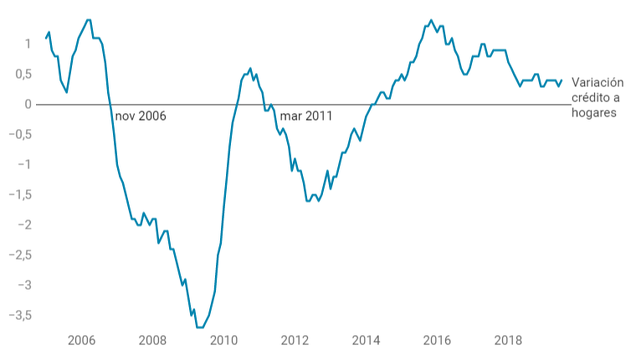

La eurozona llevará 20 meses desacelerando, pero no hay indicios de que se esté entrando en recesión en estos momentos. Así, la prueba del algodón de la "salud" del ciclo en el viejo continente que es la evolución del crédito a los hogares, sigue acelerándose de un año para otro y "niega" la posibilidad de que se esté entrando en un ciclo contractivo.

Y en EEUU ocurre tres cuartos de lo mismo. La curva de tipos se ha invertido, la inversión privada inmobiliaria está declinando y la FED está a la defensiva -todos signos clásicos de fin de ciclo- pero, el cuarto elemento que haría falta para pensar que se está entrando en recesión, siguió creciendo en agosto; hablamos del indicador líder elaborado por The Conference Board (no confundir este indicador con el elaborado por la OCDE ya que muestran aspectos diferentes).

De esta manera, ni se está entrando en recesión ni se está produciendo una recuperación. Es decir, sólo se está prolongando la desaceleración económica global. Quizás por ello no es extraño que las bolsas no estén yendo a ningún lugar en los últimos trimestres. Ni caen "de verdad" porque no hay una contracción económica que deprima con contundencia las expectativas de beneficios, ni establecen una tendencia alcista porque no se está produciendo una reaceleración de la actividad.

¿Estamos ante una fortísima y prolongada desaceleración pasajera o ante una recesión que se está desencadenando lentamente? Yo no tengo datos, por el momento, para saber con claridad si estamos en lo uno o en lo otro.

Ante esta situación compleja, sólo cabe ser pacientes. Antes o después, uno de los dos escenarios será el que domine y no se podrá ocultar por mucho tiempo. Al fin y al cabo una gran tendencia macroeconómica puede ser errática u ocultarse por un tiempo, pero no para siempre.

No parecen indicadores muy adelantados, mientras que el mercado de crédito (M1) sí lo es con bastante fiabilidad y está indicando tanto en la zona dólar como la zona euro reaceleración.

En respuesta a Enrique García Sáez

En Europa la M1 ha tenido un importante rebote, a nivel global está sin pulso.

En todo caso, aparte de que estoy de acuerdo que la M1 y el crédito es lo que lidera, el tema de estos indicadores es que son útiles porque son coincidentes/ligeramente adelantados y, sobre todo, permiten una lectura fácil y poco volátil o errática. Es decir, "o sube o baja" que es lo que lo hace tan preciado. No hay más que ver los puntos de giro y los momentos de mercado.

En respuesta a Enrique García Sáez

Coincido plenamente, el mercado de crédito ( M1 ) es el mejor indicador para saber si entramos en recesión o no. Por otro lado, si miro mi análisis de Ciclo del Dow, estamos en un gran lateral y con vistas a que terminemos rompiendo máximos.

Salvo movimientos geopolíticos de gran calado, estamos en un paron temporal.

China :Más reflación.Gap.

En respuesta a Ramon Lobo Ruiz

Buena dirección (desde hace algunos meses) pero le falta repuntar de verdad. Tal vez por eso es que la actividad global no ha terminado de repuntar o girar hasta ahora.

Creo que todos hemos visto un mazo de cartas españolas con sus 4 trofeos: bastos, copas, espadas y oros; pues bien, con esas cartas podemos jugar al guiñote, pero también al tute y a otros muchos juegos ¿como es posible? al cambiar las reglas del juego, cambia el nombre del juego.

Pues bien, entendido el Abc, viene ahora la lección de historia. Antes de, nos decían que, cuando subía la rentabilidad de la renta fija, bajaba la rentabilidad de la renta variable, como si fuesen activos que estuvieran en los platillos de una misma balanza. Pero algo sucedió, que lo cambió todo.

En 2001, el 11 de setiembre, cayó la rentabilidad, de la renta variable y la de las acciones y el precio del dinero, bajó tanto y en tan poco tiempo que, los NINJAS se volvieron locos comprando viviendas. Hasta que el 15 de Setiembre de 2008, explotó la bomba, había colapsado Lehman Brothers y el mundo entró en una GRAN RECESIÓN que duró hasta 2013, a la que siguió, la recesión en la que aun estamos.

BREVE HISTORIA DEL FUTURO a lo John Titor.

Todo dependerá de que los británicos se vayan el último día de Setiembre y de cómo gestione este hecho histórico, cada gobierno y la eurozona en particular. Si lo hacemos bien, entraremos en una fase de creación de empleo y de crecimiento. De lo contrario...