Puede que el gran mercado alcista en la bolsa estadounidense, nacido en 2009 y brevemente interrumpido durante la pandemia, haya terminado de poner de moda la mal llamada inversión pasiva, pero el primer fondo de inversión indexado (indexado es una mejor palabra) cumple este mes de julio nada menos que 50 años, cuando John "Mac" McQuown creó el primer producto de este tipo para clientes institucionales.

El término "gestión pasiva" sirve mejor como metáfora (comprar y "no hacer nada") que como realidad, ya que, para que la gestión pasiva sea satisfactoria y efectivamente rinda todo su potencial (obtener de verdad la rentabilidad de los índices), por un lado los inversores han de mantener una actitud psicológica muy activa para no sucumbir a los diferentes sesgos que acechan a los inversores (que les hacen comprar arriba y vender abajo) y, por otro lado, han de tener un amplio conocimiento financiero y de la historia de los mercados y tener un buen bolsillo para soportar las épocas de vacas flacas, para no vender en el peor momento, es decir, cuando los índices pierden un 50% después de un profundo mercado bajista.

Si se superan estas dos difíciles barreras (al final como en todas las estrategias, pocos son los elegidos y la masa acaba en el degolladero), entonces se puede decir con toda rotundidad que sí, que la inversión indexada puede ser una excelente elección.

Los defensores de la indexación, muchas veces empresas que viven de la misma, suelen hacer hincapié en dos factores por los que la indexación sería una estrategia superior (si este término se puede aplicar a algo que replica al mercado):

1) Unas comisiones más bajas en la indexación que en la gestión activa cuentan mucho en el largo plazo cuando se componen las rentabilidades.

2) Los gestores activos no son más listos que el mercado, sufren de los mismos sesgos que otros inversores, no batiendo al mercado en su más que amplia mayoría y, por si fuera poco, es muy difícil acertar con los pocos gestores que batirán al mercado en el futuro.

Sobre el primer punto es una evidencia matemática, en igualdad de condiciones lo más barato es siempre mejor. Este es el mejor argumento para la indexación. Una inversión de 100.000€, compuesta al 10% durante 30 años, acaba siendo 1.744.940 € al final de ese periodo. Y si esa misma cantidad creciera al 11% anual compuesto, solo un punto porcentual más, el resultado final sería de 2.289.229 €, o un 31% más. Las comisiones importan. Si buena parte de la gestión activa fuera más barata, habría un porcentaje bastante interesante de vehículos de inversión que batirían a los índices.

El segundo punto requiere muchos más matices, no hay ni blancos ni negros y los intentos de caracterizar a los profesionales de la industria como zopencos es sobre todo una herramienta de marketing por parte de las empresas que ofrecen servicios de indexación (o de gestores activos competidores que están pasando por una buena racha).

De hecho, los gestores como profesionales recaen en muchísimos menos sesgos de inversión que los inversores particulares, haciendo que el "behaviour gap" de los primeros sea mucho menor que el de estos últimos. Entre otros factores estructurales, el principal hándicap que sufre la inversión activa profesional es el llamado "career risk", o el riesgo de ser fácilmente despedido (y/o despreciado) si haces algo diferente y muestra un peor comportamiento relativo durante "demasiado tiempo".

Si un gestor activo, suponiendo en primer lugar que con su gran carisma consigue pasar el filtro del comité de inversión, invierte de forma muy diferente a los índices, tanto en nombres como en pesos, puede alcanzar la gloria si las cosas salen bien. Pero si salen mal durante algún tiempo, y aquí hay que recordar que por rachas las cosas siempre salen mal para todo el mundo, tanto la dirección de la empresa gestora como los propios clientes empiezan a mirar mal al gestor activo.

Dicho de otra manera, si la cartera alternativa alejada de la composición de los índices va por detrás de los índices durante 3 años (algo que es necesario que ocurra en la gestión activa para que funcione), lo muy probable que pase es que el comité de inversión despida al gestor porque en un primer lugar los clientes han dejado de poner dinero en ese fondo de inversión. O directamente han comenzado a retirarlo.

Al final, la mayoría de gestores activos no son más tontos que el mercado. Al revés ¡son muy listos! Saben que para conservar su puesto de trabajo hay que seguir de cerca a los índices. Como dice el refrán, nadie fue nunca despedido por comprar IBM (hoy en día deberíamos decir comprar Apple o Google). ¿Y qué ocurre cuando sigues de cerca a los índices y tienes comisiones más altas? Que lo haces peor. De ahí las estadísticas.

La verdadera ventaja de la indexación

Curiosamente, la verdadera ventaja de la indexación es una que apenas se nombra por los más interesados. La indexación funciona sobre todo porque, si se es seguida fielmente, se está utilizando una estrategia de inversión basada en reglas sistemáticas, es decir, se está invirtiendo de forma consistente, una cualidad necesaria para alcanzar el éxito inversor en el largo plazo.

Cuando se invierte de forma sistemática, reglada y consistente, uno como inversor individual o profesional, tiende a no comprar las acciones de moda en los peores momentos (cuando ya han subido) y tiende a no volverse demasiado conservador cuando el mercado ya ha caído. Es decir, se evitan sobre todo los dos principales errores (entre otros) de inversión: invertir por optimismo e invertir por pesimismo, los cuales son los principales factores que hacen que se pierda rentabilidad por el camino. De lejos, el invertir por emociones o de forma subjetiva, es el principal factor que hace que los inversores profesionales y particulares se queden muy atrás de los índices.

Ahora bien, justo la gran ventaja de la indexación es la cualidad menos promovida por los interesados en este segmento de la industria de inversión. ¿Por qué? Porque el invertir de forma sistemática, reglada y consistente no es algo que sea exclusivo de la inversión indexada. Todos podemos hacerla. Un inversor particular o un gestor activo puede decidir madurar, crecer y ser sistemático en su toma de decisiones y con ello dejar atrás la subjetividad, los sesgos psicológicos y los múltiples errores que suponen el invertir de forma discrecional.

Una vez que uno invierte de forma sistemática, las comisiones cuentan, por supuesto. Y el "career risk" aún existe, aunque su efecto se reduce muchísimo porque al final habría que despedir a alguien sobre todo si se salta las reglas, no si va un tiempo por detrás del mercado.

Pero, sobre todo, al invertir de forma sistemática, uno imita la cualidad que ha conseguido que la inversión indexada haya superado a la gran mayoría (>90%) de inversores en las últimas 5 décadas: invertir con reglas y disciplina de forma sistemática, haya frío o haya calor.

El siguiente paso

Si se abraza la inversión sistemática, que aparte de ser más rentable en el largo plazo aporta una mejor calidad de vida psicológica, luego hay maneras de construir mejores índices o estrategias que el simplemente invertir en el Ibex 35 o S&P 500, índices que únicamente invierten según la capitalización de mercado de las compañías que representan.

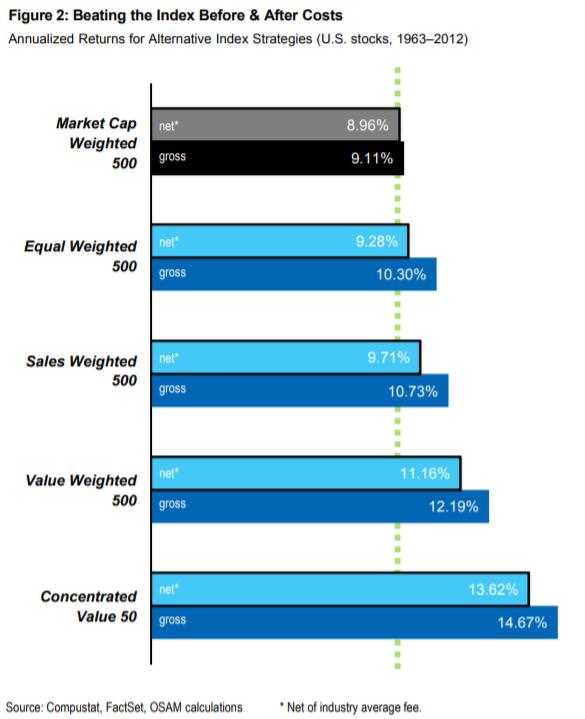

Sin ponernos exquisitos con estrategias complicadas y diversificadas que pueden buscar otros fines (como reducir el behaviour gap o aumentar la disciplina), el simplemente construir índices de acciones con criterios diferentes y muy sencillos, como invertir de forma equiponderada (equal weighted), ponderada por las ventas de las empresas (sales weighted), o por sus valoraciones (value weighted), consigue superar de forma amplia a los índices, incluso una vez aplicadas comisiones de gestión normales en la industria (siguiente gráfico).

Fuente: O'Shaughnessy Asset Management

La inversión indexada (mal llamada pasiva) no es una estrategia superior por sus comisiones más baratas, aunque éstas importan. La inversión indexada no es una estrategia de inversión superior porque los gestores profesionales sean menos listos que el mercado, de hecho son bastante listos. La inversión indexada es una estrategia superior simplemente porque invierte de forma sistemática, siguiendo reglas predefinidas y ateniéndose a ellas en cualquier circunstancia.

La buena noticia es que esa cualidad se puede copiar y además aplicar sobre estrategias superiores a los de los índices bursátiles.

>> Descargo de conflicto de interés: el autor es gestor de la estrategia All Seasons Momentum en cuentas privadas de clientes en Gestión de Patrimonios Mobiliarios, Sociedad de Valores. Más info aquí.

>> Recibe mi newsletter mensual para no perderte nada de lo que hago pinchando aquí.