La indexación en España sigue de moda y diría que en pleno apogeo. Lo raro no es que esto esté ocurriendo, sino que haya llegado tan tarde, pero bueno, así es nuestro país.

De hecho, desde hace ya muchos años existían fondos índices, pero estos eran fondos de las gestoras de los bancos y cobraban precios propios de la gestión activa. Nada raro, en el banco se tienden a vender los productos financieros de peor calidad y más caros. Como muestra tenemos el Fondo Naranja Ibex 35 de ING, que por no hacer nada te cobra un 1,09% entre comisión y depositaría, o su Fondo Naranja Standard & Poor´s 500, que cobra lo mismo.

Ahora, por fin hay precios más competitivos gracias a algunos nuevos actores que han entrado en escena en los últimos años poniendo en entredicho el modelo de las gestoras de la banca, pero siguen ofreciendo precios elevados para la mayoría de clientes si hacemos una comparativa con otros países.

Por ejemplo, ya en EE.UU. existen múltiples productos indexados por los que no te cobran y, en todo caso, recuérdese que esto de la indexación se puede replicar de forma totalmente gratuita, simplemente comprando las principales acciones que representen el índice y manteniendo en el largo plazo.

De hecho, por eso las comisiones de la gestión pasiva tienden a 0, porque esencialmente el valor diferencial que aporta es muy pequeño, sólo ofrece algo más de comodidad. La diferencia es que la comodidad en España sale aún cara, a pesar de los nuevos actores y en EE.UU. te la dan gratis como una amenity más.

Pero bueno, esto es cuestión de tiempo y cada poco salen noticias donde los actores indexados españoles rebajan más sus comisiones. Llegarán a 0 porque, al final, su negocio será atraer a los clientes con lo gratis, para venderles una hipoteca o un seguro.

Entrando en materia, la primera característica que se puede decir de la indexación es que es una excelente idea y estrategia. Dijo Warren Buffett que John Bogle, uno de los padres modernos de la indexación (modernos porque la indexación ya existía incluso en el crash de 1929), era la persona que conocía que más había hecho en favor de los inversores individuales. No sé si fue Warren u otra persona quien dijo que Bogle se merecía una estatua, pero desde luego así es.

La indexación es atractiva porque parte de dos premisas: (i) la mayoría de los gestores activos no baten a sus índices de referencia en el largo plazo y (ii) las más altas comisiones de la gestión activa lastran significativamente las rentabilidades en el largo plazo, más cuando se entiende el largo plazo desde el punto de vista de la rentabilidad compuesta, o esa que se va sumando sobre la ganancias anteriores.

Estas dos premisas son indiscutibles, porque son verdades, pura estadística y matemática. De hecho, si uno consigue invertir de forma indexada y mantenerse disciplinado batirá a la gran mayoría de gestores y obtendrá unas rentabilidades superiores, sólo por el hecho de ahorrar comisiones.

Entonces ¿de qué va este artículo que en su primera frase dice que la indexación también puede ser peligrosa? Hoy escribo esto para explicar que dos verdades no cuentan toda la verdad. O que incluso dos verdades pueden estar muy lejos de la realidad de la mayoría de los inversores. Es bonito pensar que las cosas son sencillas, pero suelen ser mucho más complicadas.

El peor inversor

En primer lugar hay que tener en cuenta que cuando se habla de que los gestores lo hacen peor que sus índices de referencia, hay todavía un tipo de inversor que lo hace peor: el inversor individual.

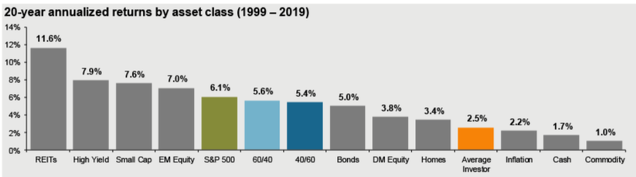

Según datos de J.P. Morgan, en los últimos 20 años el S&P 500 ha rendido un 6,1% anual, la estrategia 60% renta variable / 40% renta fija un 5,6% y los bonos un 5%, mientras que el inversor medio ha obtenido un 2,5% ("average investor" en el gráfico), poco más que la inflación.

Teniendo en cuenta que el inversor medio invierte sobre todo en renta variable y renta fija, no hay duda de que su resultado es pésimo, no sólo peor que el de los índices, sino, de lejos, peor que los gestores, los cuales, por lo general, no suelen alejarse demasiado de sus índices de referencia (esto es así porque si no les despiden).

Las empresas que ofrecen servicios de indexación suelen recalcar que las gestoras activas y las altas comisiones hacen que la mayoría de las veces se obtengan resultados peores que los índices. Pero lo cierto es que sería mejor comparar lo que hacen unas personas (los gestores profesionales) y lo que hacen otras (inversores no profesionales) con respecto a los índices. Entonces el cuadro es otro.

¿Por qué ocurre esto? simplemente por cómo funcionamos las personas. La enorme mayoría tiende a sobreponderar en estilos y estrategias que están calientes, llámese value, growth o indexación, por nombrar tres. Y cuando estos estilos pierden o no son muy rentables, los dejan de lado para saltar al siguiente estilo de inversión que lo esté haciendo bien en ese momento (o lustro). Esto se conoce como behavior gap.

Si todos son personas, ¿por qué los inversores individuales obtienen peores resultados que los gestores activos? Desde luego no porque los gestores sean más inteligentes, que no es el caso. Son igual de listos, o de tontos, y además sufren de los mismos sesgos conductuales.

La respuesta es muy sencilla. Los gestores trabajan en empresas donde si bien es deseable que se bata al mercado, lo esencial es que el resultado no se aleje, en el peor de los casos, de los índices de referencia. Si un gestor obtiene un resultado muy malo, muy alejado de su índice, entonces es despedido. Y ante la disyuntiva de perder su sueldo, simplemente no intentan pensar de forma muy diferente de la de su índice de referencia. No es casualidad que exista una frase hecha que dice "no se despide a nadie por comprar IBM", que traducida al mundo actual sería algo así como "no se despide a nadie por comprar Alphabet".

De esa manera casi toda la industria de inversión no deja de ser un intento caro de indexación, ya que pocos corren riesgos de hacer las cosas de forma diferente porque si sale mal te despiden o caes en el ostracismo. Sin embargo, el inversor individual, que no tiene riesgo de ser despedido, cuando tiene una estrategia que pierde o siente una gran incertidumbre, soluciona su problema con un simple click, saliéndose del fondo o estrategia en la que estaba invertido.

Esto, cuando se está en medio de una gran crisis financiera, en donde se pone en tela de juicio el propio sistema capitalista (2008) o incluso la permanencia de la eurozona (2010-2012), es una gran ventaja para los gestores profesionales sobre los inversores individuales.

El primero, con seguir la política que le exige la empresa, esa de seguir invertido de forma no muy diferente a la de su índice de referencia, tiene más que suficiente para intentar salvar su puesto de trabajo. El segundo, sin presión coercitiva externa de ningún tipo, pero normalmente guiado por su miedo y su esposa o marido, se sale del mercado o de la estrategia en el peor momento.

Pero esto no ocurre solamente cuando hay crisis. Es bien conocido que en la mayoría de fondos activos de gran éxito, el resultado medio de los inversores es muy pobre. Tan fuertes son las derrapadas emocionales de los inversores individuales, que incluso en el mejor fondo de los años 80, el Fidelity Magellan de Peter Lynch, que rindió un increíble 29% anual, resulta que el inversor medio de dicho fondo perdió dinero.

Esto demuestra que el rasgo indisciplinado de los inversores individuales es un rasgo persistente y universal. Muchos de los que hoy se ponen el perfil de las redes sociales con la imagen de Bogle, hace una década lo hacían con la imagen de Paramés. Y, sin embargo, hoy le insultan sin pudor alguno.

Algunos dirán que no, que el inversor indexado es más disciplinado que el inversor individual en estrategias activas, pero esto no es cierto. La gran mayoría de los inversores, ya sean en acciones, en fondos indexados, en activos o lo que sea, son víctimas de los mismos tipos de sesgos universales. Y, por supuesto, hay unos pocos inversores disciplinados -lo menos- que podrán sacar todo el partido de la indexación o de cualquier otra estrategia que sigan. Son la excepción a la regla.

Esto del behavior gap de los inversores individuales es también una verdad, cierta pero todavía más relevante que las verdades de que los gestores activos no baten en su mayoría a los índices y que las comisiones altas lastran los resultados de largo plazo. Es curioso como con dos verdades las cosas pintan de una manera y, cuando añades una tercera verdad, las cosas pintan de otra.

Es por todo esto, por cómo es la realidad a la hora de la verdad, que recomendar indexación puede ser un consejo malo, a pesar de que como herramienta la inversión indexada es excelente. Decir que es mejor invertir de forma indexada porque los gestores no baten a los índices y las comisiones van lastrando la rentabilidad en el tiempo, es como dejar que los árboles no te permitan ver el bosque.

Demasiado porno y poco amor

Parte del problema con el ahorro y la inversión es el mismo problema que existe con todas las cosas que nos rodean. ¿Es el pan bueno o malo? Pues todo depende. Siempre hay matices y circunstancias personales. En los mercados financieros pontificar no suele funcionar porque las reglas universales no sirven de nada.

La pornografía es explícita mientras que el amor es íntimo, da cariño y ofrece cuidados. El porno es barato mientras que el amor es caro (exige).

Cuando se dice que una determinada estrategia es la mejor -sea cual sea- y para ello se exhiben impudorosamente dos verdades sin mayores consideraciones, entonces se está practicando pornografía financiera barata y de mala calidad.

Te quieren vender algo, quedarse con tu dinero y le importas una mierda el cómo te sientas luego, cuando ves que la estrategia no es suficiente para solventar los problemas conductuales que sufres como inversor, cuando las cosas se ponen feas, justo cuando más necesitas tu dinero.

¿Entonces qué es el amor? Hay muchos grados de amor, pero en esencia el amor es un acto personal, donde alguien no te da un consejo barato, sino que se preocupa por ti, por tus circunstancias y las consecuencias futuras de tus actos. Alguien que entiende quién eres y cómo eres, independientemente de lo que digas con la boca. Pero claro, el amor requiere tiempo, dedicación y exige mucho, es decir, es caro.

Amor no es que te hagan rellenar un cuestionario de perfil de inversor y que te ofrezcan una indexación de un tipo u otro, sobre todo cuando la gente miente y se miente a sí misma en esos cuestionarios que nadie verifica. Eso sigue siendo porno. Mentirás, queriendo o sin querer, en el formulario. Te asignarán una estrategia, seguramente poco válida para ti y tus circunstancias y, cuando la cosa se ponga chunga, no tendrás a nadie a quien llamar del que te puedas fiar.

Y entonces, en ese momento de tribulación, verás que hay una estrategia que lo está haciendo mejor y pensarás que todos tus problemas se solucionan cambiando de estrategia, a esa que está ganando, tal vez invirtiendo en Paramés cuando sus fondos suban o se mantenga mientras el conjunto del mercado caiga. Y, tal vez, sólo tal vez, ese es el momento en el que decidas ponerte como perfil en tu red social la cara del ferrolano o de Buffett y empieces a repetir como un autómata todos sus mantras, como si ello te hiciera mejor inversor.

Amor es que tengas un asesor personal, capaz, que estudie tus circunstancias, tus metas, tu educación, tu familia, tus aspiraciones, estilo de vista y todos los aspectos que te rodean como persona. Y una vez que se tiene una idea clara, entonces buscar una asignación de activos (asset allocation) que con las mayores probabilidades posibles te permita conseguir los objetivos personales y familiares que realmente necesitas en el largo plazo.

Y una vez decidido el asset allocation, entonces puedes pasar a qué fondos invertir. Pero el amor no termina ahí, sino que debe ser un acto continuo, de seguimiento, consulta y educación constante. Amor es un amigo (aunque sea tu asesor) al que puedes llamar cuando las cosas están complicadas y esa persona te da el mejor consejo posible desde un alto conocimiento y tal vez sabiduría.

¿Pillas ahora porque la mayoría de los consejos que te llegan son puro porno barato (incluso porno disfrazado de virtud) y no amor? No es por maldad de nadie, es porque el porno es barato de producir, satisface al momento y da de comer, mientras que el amor es muy caro y requiere constancia. Pura razón económica y de recursos.

Tan caro es el amor financiero que normalmente si no tienes 1, 2 o 3 millones de euros nadie te lo puede dar, porque quien te tiene que dar amor también tiene que comer (no money no honey) y unos ahorros de 25.000 o 100.000 euros, desafortunadamente, no pagan el trabajo que requiere una dedicación constante e íntima de alta calidad. Nadie por 250 € o 1.000 € al año (1% por asesorar), te puede ofrecer nada de calidad. Esas cifras pequeñas fuerzan a que busques lo que busques todo acabe siendo asesoramiento despersonalizado, igual de malo en Banco Santander o cualquier empresa de indexación, a pesar de que las comisiones, a priori, hagan más atractiva la segunda opción.

El resultado es que se acaba preguntando primero en qué fondos o estrategias invertir, cuando realmente en qué invertir en concreto es la ultimísima pregunta y la menos importante de todas. La mayoría de la gente no lo sabe, pero están buscando pornografía cuando en su fuero interno lo que buscan en amor.

¿La solución?

No he escrito este artículo para dar soluciones que realmente no tengo, de repente no he puesto un servicio de "asesoramiento con amor" (cosa que me encantaría si pudiera), sino para hablar de la verdad tal y como yo la veo. Simplemente me molesta, porque falta a la verdad, el que se sugiera que una indexación barata arregla todos los problemas, cuando justo ese no es el problema de fondo. De hecho, si he sido culpable de algo en el pasado, es de haber vendido porno duro -duro de verdad- en vez de amor. Algo de lo que me arrepiento.

Sin embargo, aún no pudiendo haber amor en su grado máximo porque la realidad no lo permite (de nuevo, no money no honey), puede haber cariño y pueden existir consejos de mayor calidad y profundidad que simplemente decir invierte en value, invierte en Apple o invierte en indexación. Si la cosa no da para el amor, al menos busca gente que te pueda dar algo de cariño con sabiduría.

Al final del día, sobre todas las cosas, quien se tiene que querer es cada uno a sí mismo y coger con un grano de sal cualquier cosa que escucha por ahí, porque todo el mundo siempre está vendiendo algo. Por muy virtuosa que se muestre en apariencia, hay que estudiar a fondo cualquier opinión o consejo (incluso si es repetido por muchos), sobre todo cuando parece demasiado bueno o incluso gratis. Porque lo barato muchas veces sale caro y, la más de las veces, las cosas no son lo que aparentan.

La indexacion es el presente y futuro,el q quiera pagar un 2 o mas por ciento de comision alla el,yo prefiero pagar 0,10%

Un artículo con amor si señor ! ejeje gracias

Se dice y no es la primera vez que lo leo que "la mayoría de los gestores activos no baten a sus índices de referencia en el largo plazo" y esto puede justificar la estrategia secular de los bancos de no sacar a sus clientes de los fondos contra viento y marea, pero es desconocer que en España y en muchos mas paises, no todos, traspasar de un fondo de RV a uno monetario no tiene coste fiscal.

En otras palabras, aprovechemos la gestión activa para las subidas y las ventajas fiscales para no comernos las bajadas.

En Inbestia y en mi pagina tengo un par de artículos sobre estrategia beligerante, por si alguien quiere enterarse de los dientes de sierra que se producen de toda la vida y seguirán mientras el mundo sea mundo.

Lo que se constata que la mayoría está equivocada en el mundo de la inversión....

La indexación está muy bien porque es lo más fácil para las coberturas uno siempre estás largo hasta que te cubres y la liquidez la reinviertes ...

Podría ser la excusa perfecta para una gestión activa...jajajs

"Muchos de los que hoy se ponen el perfil de las redes sociales con la imagen de Bogle, hace una década lo hacían con la imagen de Paramés. Y, sin embargo, hoy le insultan sin pudor alguno".

Son flexibles hasta en los principios. Gente de fiar, sin duda.

De todas formas ganar dinero es solo para unos pocos y el mundo de la inversión es el reflejo de la vida el dinero para unos pocos y para el resto es una ilusión ...jajaja

Hay otro aspecto muy importante, no solo para la indexación sino para la inversión y la vida, la inflación.

Cuando lo ves negro sobre blanco te caes de espaldas..

Para un gestor con títulos universitarios con másteres como pueden hacer una gestión activa si los mercados son aleatorios?

Entran en contradición ..su educación no se lo permite,

Como es posible que oferten gestión activa ? si al final virgencita que me quede como estoy...es simplemente a una demanda de los clientes que muy bien recogen, cobran más comisiones y lo hace peor que el pasivo ,porque en realidad hacen gestión pasiva pero más caro...jajaja

Como se puede ser Value que son la mayoría porque es lo que se enseña en el colegio y se pongan a gestionar en modo activo...

Cuando en realidad yo creo que la gestión activa podría ser la más cauta de todas las gestiones ...

Pero no sé cree en ella, oyes a un gestor americano de gestión activa de gran éxito ,te suelta un rollo macroeconómico que sastiface a medio mundo ,

Porque detrás de todo tiene que haber un rollo inteligente ....jajaja

Para mi, la INDEXACION, sigue siendo gestión activa, por el mero hecho, que el inversor ha de conocer que índices son los mejores en cada momento, y la razón, porque ese índice en cuestión, lo puede hacer mejor o peor, según que sectores, o empresas lo componen, o ponderan. Por lo tanto la INDEXACION, no deja de ser igualmente una elección activa, INDEXACION no solo existe en índices, pauses, sino también sectores, no solo son fondos de inversión ,sino también ETFs etc etc Luego dentro de cada INDEXACION, existen empresas saliendo y entrando, anualmente, o cuando se revisan las composiciones, de la misma forma, y variaciones de las capitalizaciones, lo que compone en definitiva el índice, y lo puede hacer variar de una manera o de otra, en el futuro,

En respuesta a Juan A Beño

Totalmente de acuerdo, es gestión activa, pura y dura en realidad.

En respuesta a Juan A Beño

Pero porque es activa porque se mueve el índice o porque se mueve el gestor para ir al baño....jajaja

En respuesta a Hugo Ferrer

Es gestion pasiva y no hay q seleccionar tal fondo,hay q tener los fondos q representan a la RV mundial y eso son Msci world mas emergentes,luego aparte el de renta fija para adecuar tu porcentaje de mas o menos riesgo

En respuesta a Pepe Mary el Chucho de Colastani

a ver si somos serios por favor

En respuesta a Pepe Mary el Chucho de Colastani

Este año tienes el ejemplo, ¿Qué elegir, o donde moverse? 46 índices mayores, diferentes zonas geográficas, nada mas que de >Paises, las diferencias en índices pasivos este año 2020 es abismal,.

En respuesta a Juan A Beño

Pero qué es una gestión activa ? Elegir el 1 de enero un índice hasta el siguiente 1 de enero? Y porque las tomas es a primeros de año?

Indexsarse pasivo o activo que es, posicionarse y haces gestión activa una vez al año ...

Yo creo que solo existe la gestión hay índices que solo hay que posicionarse hasta que tienes que hacer algo ,

Otros tienes que hacer algo tres veces al año como los europeos ...

Pero estar siempre en lo cierto bajando los índices una burrada...y siempre es indispensable que un índice rompa máximos todos los años y si fuera a si en los últimos años ha sido 1 y un sectorial ...que cuando los han pegado han tenido recortes tremendos...

Incluso el Ibex es tan rentable o mas que el SP pero con gestión activa...

A no ser que la gestión activa sea algo que desconozca...jajaja

En respuesta a Javier Suarez

¿Cuánto peso de emergentes es propiamente gestión pasiva? porque si se exagera o se infravalora su peso en cartera, ya es una decisión activa.

Igual con la renta fija, porque renta fija un 40%, 30% o 20% en cartera? que peso supone hacer gestión pasiva y cuando es sobreponderar o infraponderar?

Saludos.

En respuesta a Hugo Ferrer

Cuanto más mayor más renta fija debes llevar, una persona de unos 35-40 años puede llevar un 80-20 bien, de ese 80% si vemos el peso q tiene los emergentes por capitalización bursátil seria un 15%

En respuesta a Javier Suarez

Normalmente es un error la regla general de proponer asignaciones según edad.

Hay que ver las circunstancias exactas de cada persona al detalle. Si tienes 55 años, teniendo en cuenta que la media de vida se está yendo hacia los 90, y si esa persona no tiene muchos ahorros, va a tener que asumir más riesgo en RV para tener una mayor probabilidad de alcanzar sus metas.

Cuidado con las tablas predefinidas porque pueden hacer mucho daño y no ser adecuadas para los casos particulares.

En otro ejemplo, imagina que tienes un chaval de 25 años, a priori le recomendarías el 100% de la cartera en RV ¿verdad? porque tiene tiempo. Ahora bien, si analizas ese chaval y ves que no tiene mucha idea de mercados y que correría un alto riesgo de ser indisciplinado, igual le sienta mejor una cartera 50/50.

Es justo lo que digo en el artículo, no hay soluciones universales y la indexación por si misma, que es una buena estrategia, puede hacer mucho daño si no se personaliza. Y la paradoja es que personalizándola ya no es gestión pasiva, sino activa, pero no porque uno pronostique los mercados, sino porque se adapta a la circunstancias del cliente, que es la gestión activa correcta.

Saludos.

Hay otra temática, que ya estoy empezando a ver, en bancos, y son la temática inversión robotizada, " invierte con nuestro robot", y este robot ya monitoriza tus sesgos de riesgo, gestión de capital, y la rentabilidad que esperas recibir l, , o en mismismo trading, " te vendemos nuestro mágico robot" jajaja. Con lo cual, la tendencia es la despersonalización,

Pero que todos los índices no son el Nasdaq 100 o el SP 500. Que alguien me explique la gestión pasiva con el Nikey o con el IBEX.

En respuesta a Luis Mayoral

A ver,hay q estar invertido en toda la renta variable mundial pq no se puede saber el indice q subira mas,si llevas el msci world ya lleva una pequeña parte del ibex,de Usa lleva sobre un 63%,luego hay q llevar tambien el fondo de emergentes y el de renta fija

Y otra cosa la indexación viene de nacimiento ,?

O hay que estar en todos los fregados para no perderse nada ..

O llega uno y dice me indexso y ya está ...que problema hay que un índice recorte ? O que se tire 30 años sin subir ..

Cuando me indexso cuando recorte ,cuando supere máximos ?

O si me apetece mañana mismo me indexso, en cualo...

En el SP ,tonto ....jajaja

Los grandes gestores americanos lo son gracias a su índice.... de alguna manera jugar en campo propio como en el fútbol es clave...jajaja

En cierta manera llevas razón, pues se sabe que hay índices, por su propia estadística histórica alcistas, puede ser el caso de SP 500, como índice general mantiene un equilibrio entre sectores, unos años unos, otros años otros,, pero tienes NASDAQ 100, que si hubieras decidido indexar te en el 2000 lo hubieras pasa pasado mal, fuera de EEUU, ahí teniis lo maja que hubiera sido una indexacion a ibex 35, fuera de España, Dax, historia del índice total retorno por excelencia, es histórico alcista. En materias primas tenemos al ORO, en indices en los que la indexacion fracaso en muy largo plazo Nikkei 225, pues precisamente ahora sería el ejemplo de escoger indexacion NIKKEI 225 por haber revertido estructura de largo plazo. Tenemos indexacion en incide chinos, como China A50, índices indios etc etc, en definitiva, hay una historia estadística, que funciona en unos a la maravilla, y otra historia que funcionó nefastamente, y en medio esta la gestión activa indexada, es gestion activa decidir efectivamente que indexacion escogemos, como diversificamod indexaciones, gestión de liquidez etc etc, superar todo esto, tiene que ser un inversor que sea capaz de superar el índice más madre de todos, y q su vez superar dentro de cada índice, su rentabilidad, por haber escogido mejores los mejores componentes.

En respuesta a Juan A Beño

Pues para Japón sería esto ,

Otro para indexarse...jajaja

En respuesta a Juan A Beño

Al final quién tiene el sartén por el mango son los americanos son ellos los únicos que pueden ganar dinero con las inversiones los demás encomendados a los santos americanos ...nunca mejor dicho la adoración de los santos paganos ,pues eso ellos son santos y los demás los paganos...jajajs

En respuesta a Juan A Beño

Perdon por la ortografia, pero desde el movil entre que no veo y otras, cosas, jaja

Una buena ocasión todavía es indexsarse en la economía real europea con gran potencial por lo menos al techo de la caja...y como se puede estar toda la vida no creo que caiga Europa.

Después de grandes noticias la caída del Pato las buenas nuevas que aparecen del virus . ..digamos que a pesar de todo estamos condenados a buenas noticias aunque salgan los negaos intentado hacer ver otra cosa...jajajs

El melón de las buenas nuevas se ha empezado...jajajs

Sin olvidar el factor divisa, que también es otra de las claves para elegir una indexacion, Por otra parte comentar, en cuanto a gastos, comisiones etc en fondos, etc etc, que en España, hay brokers que ademas de los sablazos en compraventas, ampliaciones, dividendos etc etc, por el mero hecho de tenerte custodiada una cartera de valores o activos extranjeros, etfs, etc, te cobran anualmente 1% sobre el nominal de la cartera, evito dar nombres, para no herir susceptibilidades, es decir, por no hacer nada.

Precisamente por eso escribí hace años este post:

https://www.rankia.com/blog/etfs-pm/3352135-inversor-indexado-pasivo-por-razones-incorrectas

Precisamente para aquellos indexados por las razones incorrectas y que realmente no han internalizado la Filosofía.

Otra cosa importante. En varios estudios de Vanguard y de Morningstar se ha mostrado al menos en los últimos 5 años, y eso incluye la reciente caída, que el behavior gap es de hecho menor y a veces hasta positivo en Fondos y ETFs indexados amplios y de bajo costo, casi todos ellos de Vanguard.

Creo que es señal de algo.

Saludos

En respuesta a Gaspar JGF

¿El estudio es de los últimos 5 años? si es así, es normal que la gente haya sido más o menos disciplinada. Hay que ver con mercados bajistas prolongados. ¿Tienes el estudio a mano?

La gente promete ser disciplinada. Hace 10 años con el value investing, decían ser fieles seguidores. Pero dale 10 años de underperformance, perder un año un 40% como este en algunos casos y de repente pierden la fe.

Para que se produzca indisciplina de verdad, se necesita esos tres elementos: un tiempo prolongado + underperformance + pérdidas.

La gente no tiene visión de largo plazo de verdad y el factor tiempo les revienta. Pero curiosamente, los factores de inversión que superan a la indexación funcionan porque presentan estos periodos difíciles con respecto al mercado.

Fue por eso que hace años escribí este post:

https://www.rankia.com/blog/etfs-pm/3352135-inversor-indexado-pasivo-por-razones-incorrectas

Para aclarar que hay muchos indexados por las razones incorrectas y que no han internalizado la Filosofía.

Otra cosa importante. Hay varios estudios de Vanguard y Morningstar que muestran durante al menos los últimos 5 años incluyendo la caída actual que ese behavior gap es de hecho menor y a veces hasta positivo en Fondos y ETFs de bajo coste y que siguen índices amplios. La mayoría de ellos de Vanguard.

Creo que es señal de algo.

Volvemos a lo mismo, es muy fácil de entender, si lo ceñimos a SP500, los gestores activos no han batido a índice, porque no apostaron por ciertos valores tecnológicos, megacapitalizaciones, internet, etc etc, de la misma manera que en el año 2000 fue al revés, y por eso los gestores activos, principalmente values, ganaron la partida, si lo ciñes por ejemplo a IBEX35, volvemos a lo mismo, el gestor que haya quitado el sector bancario de las carteras, lo bate con la gorra. Y luego entre índices mundiales, USA sigue siendo el amo, pero quizás en un futuro, suban otros índices de otros paises mas, etc etc, INDEXACION, lo hace mejor, por la sencilla razón, que los gestores, quizas por estrategias varias, entre ellas la gestión de riesgo, no lo enfocaron todo agresivamente al sector tecnológico, en otras palabras, si no apuestas por el sector que mas pondera en un índice, difícilmente lo vas a batir, y si igualmente, no eliminas lo sectores muerte, como han sido en los últimos años, banca, energía, materias primas etc, estas muerto, el día de mañana, si el sector que mas pondera un índice, empieza a hacerlo peor, la indexación pasiva estará jodida. no hay mas secretos. pero bajo mi punto de vista, los fenómenos de concentración megatecnologica, en la ponderación de los índices, los hacen difícilmente batibles, cuando tienes que llevar un fondo, con unos requisitos de de diversificación, gestión de riesgo, liquidez etc, pero meramente es una cuestión numérica.

En respuesta a Juan A Beño

Indexarse es comprar todo el índice y no una selección de valores...

Comprando todo el índice es muy fácil la gestión activa ...

Pero como en realidad no existe la gestión activa profesional pero que en realidad también existe...jajajs

La diferencia de que lo hace peor la activa es porque cobran más por hacer lo mismo ...jsjshs

Detrás de todo estan las coberturas y índices muy fácil cubrirlo te pones largo y corto a la vez y ya estás cubierto con hacerlo dos o tres veces al año es suficiente ,

Es como sujetar a un caballo con las bridas y luego sueltas las bridas ...jajaja

Con dos o tres veces al año con que te salga bien una vez yo creo que ya bates al índice , las otras como no ganas y tampoco pierdes te quedas igual, esta técnica me parece estúpida pero también perfecta...jajaja