En un artículo reciente en este blog expuse diferentes fuentes de información oficiales para investigar y seguir las compañías cotizadas, unos recursos muy útiles para los inversores que siguen los fundamentales y el negocio real de las empresas. Una de las fuentes de información más interesante son los datos sectoriales relacionados con la compañía, que en algunas ocasiones pueden ayudar a entender mejor su entorno a corto plazo. En esta ocasión, vamos a echar un vistazo a la utilidad de la encuesta de ventas minoristas en Estados Unidos, un documento muy detallado por segmentos o subsectores. De la recogida y publicación de datos se encarga el US Census Bureau y los datos se pueden encontrar en este enlace.

En los negocios de distribución minorista, los datos sectoriales no suelen ser especialmente relevantes para el seguimiento de las compañías. Las ventas al por menor no son muy cíclicas en comparación con el volumen de facturación en otros sectores, normalmente consisten en bienes de consumos básicos. Como excepción se pueden destacar algunos subsectores de consumo discrecional, en el cual los consumidores aplazan o cambian sus decisiones de compra en función de su entorno económico personal. Sin embargo, esa estabilidad en las decisiones de consumo se ha visto claramente afectada por la crisis del Covid-19, que ha obligado a cerrar o limitar la apertura de tiendas físicas de ciertos negocios.

Uno de los más importantes es la distribución textil, un sector que se caracteriza por numerosas compañías cotizadas con diferentes modelos de negocio. Los inversores castigaron duramente (caída significativa de sus cotizaciones) a estas compañías con importante presencia en tienda física durante primavera, reflejando las preocupaciones por los cierres, límite de horas o reticencia de los clientes a volver a las tiendas. Incluso la limitación del número de clientes en la tienda puede perjudicar la rentabilidad de cada establecimiento, al no poder atender tantos clientes en el mismo tiempo. Las cifras de facturación se desplomaron en primavera en la parte más dura de la cuarentena, ya que el canal online no dio abasto a cubrir todas las ventas que se realizaban en tienda (cuello de botella en recogidas, aplazamiento de compras de clientes).

Para el inversor de largo plazo, parece una situación temporal, por lo que estos problemas los enmarca en un contexto más amplio. Sin embargo, ninguna compañía de este sector tenía en mente un escenario en el cual sus ingresos se desploman de repente un 30-40%, de forma que suelen operar con cierto apalancamiento operativo (costes fijos). Por esta razón, la crisis del Covid-19 ha sido una cuestión de las necesidades de financiación o pérdidas que la compañía tenía que asumir, que en algunos casos pueden causar problemas de financiación o incluso de solvencia. Este es un riesgo que los inversores en valor hemos estado siguiendo de reojo para compañías afectadas por una circunstancia tan especial, a pesar de ser conscientes de que la normalidad volverá a muchos sectores. De nada sirve decir que en el futuro la gente volverá a viajar en avión, ya que en el tiempo que pasa entre medias es posible que la aerolínea haya tenido que ampliar capital varias veces diluyendo al accionista anterior.

Los datos de la encuesta de ventas minoristas en EEUU

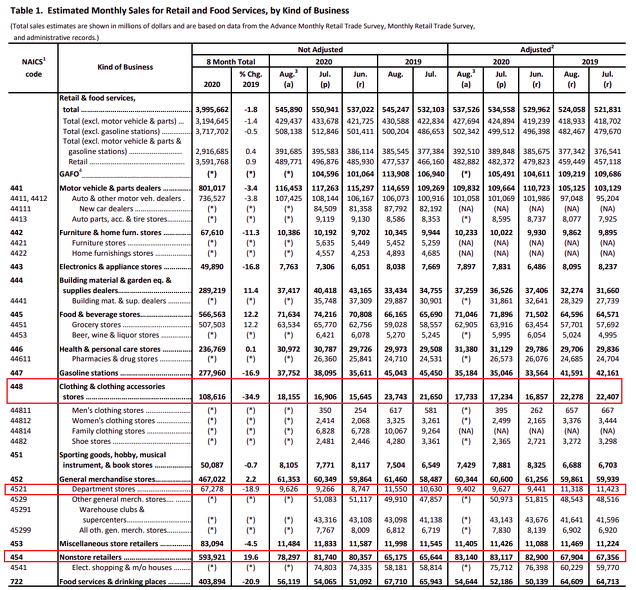

Entendida la importancia de seguir la situación financiera de las compañías a corto y medio plazo, aunque no determine la creación de valor a largo plazo, veamos qué ha sucedido con el sector textil americano durante la crisis del Covid-19. Los datos de la encuesta de ventas minoristas reflejan varios subsectores, entre los que destacamos “Clothing & clothing accessories stores”, “Department Stores” y “Nonstore retailers”.

Fuente: Monthly Retail Trade

Estos tres subsectores pueden ser una referencia de la evolución de las ventas para los principales distribuidores de tiendas físicas. “Clothing & clothing accessories” representa a las tiendas textiles de tamaño pequeño-mediano, muchas de ellas situadas en las calles más transitadas. “Department stores” refleja la evolución de las grandes tiendas o grandes almacenes, que incluyen muchos otros productos más allá de la ropa y complementos, siendo una buena referencia para grandes compañías como Macy’s o Nordstrom. “Nonstore retailers” muestra las ventas de compañías que siguen el modelo online puro, sin prácticamente tiendas físicas, aunque incluye a distribuidores no textiles como se puede ver en el principal epígrafe.

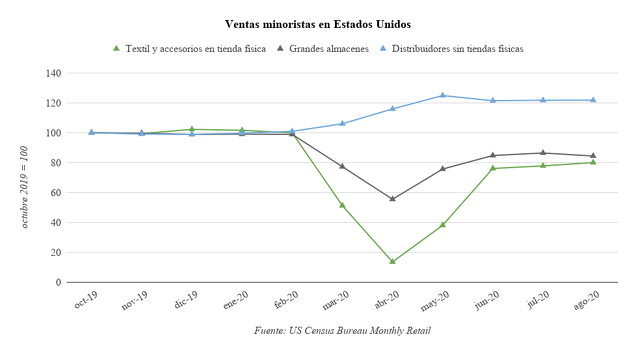

Lógicamente, el volumen de ventas de las tiendas físicas se desplomó en abril 2020, y fue recuperándose rápidamente hasta junio. Desde junio hasta agosto, la normalización ha sido más lenta, superando la cota del 80% de actividad con respecto a febrero. A continuación se muestra la evolución de las tres series, utilizando octubre 2019 como referencia (oct 2019 = 100).

¿Por qué es interesante el subsector de distribuidores sin tienda física para compañías con tiendas físicas? Porque las grandes compañías textiles han visto crecer su canal online notablemente en estos meses, y son ya modelos de negocio híbridos entre tienda física y ventas online.

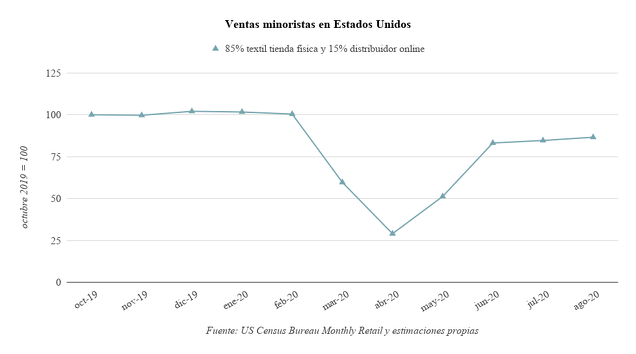

La penetración online de estas compañías es probablemente muy superior a la de pequeñas tiendas o cadenas con pequeña escala, es decir, el peso de las ventas online en su negocio es probablemente mayor del que refleja la serie verde. Por esta razón, es razonable combinar los datos de ventas de tiendas físicas textiles con los de distribuidores sin tiendas físicas. En el siguiente modelo, se ha creado una nueva serie que se basa en el 85% de las tiendas textiles físicas y el 15% de los distribuidores sin tiendas físicas. Según los datos de la encuesta, esta serie histórica estaría ya operando a un volumen del 87% con respecto a octubre de 2019.

Aunque no son datos positivos en comparación con 2019, indican ya unos niveles de facturación suficientes para que las compañías no tengan enormes pérdidas operativas y poder funcionar con normalidad. A esto hay que añadir la importante reducción de costes que muchas de ellas han aplicado, de forma que algunos grupos como Abercrombie & Fitch o Urban Outfitters lograron presentar un resultado positivo en el 2º trimestre (mayo-julio). Y eso se consiguió con un mes de mayo claramente penalizado por muchas tiendas cerradas aún. Abercrombie & Fitch terminó el trimestre con un descenso de ingresos del 17% anual, American Eagle Outfitters del 15% y Urban Outfitters del 17%. Precisamente estos porcentajes encajan con la serie ilustrada anteriormente, ya que el último mes del trimestre se acercó a caídas del 10-13% (la serie elaborada terminó con un 88% de volumen con respecto a octubre, o una caída del 13%). El descenso será aún menor para el siguiente trimestre, ya que los datos de agosto señalan una ligera mejora con respecto a julio, que a su vez fue mejor que junio y mayo.

Este modelo elaborado en el gráfico anterior tiene sentido, ya que estas compañías de moda joven y de tiendas pequeñas-medianas con un canal online potente han presentado mejores datos que las compañías de grandes almacenes textiles. El problema es que el subsector de grandes almacenes también incluye grandes tiendas de otro tipo de productos, que han podido verse menos afectados por la crisis (electrónica, muebles, etc). Son desde luego referencias imperfectas, pero útiles para ir observando hacia dónde van las cosas.

Anticipación frente a exactitud

¿Por qué seguir los datos de la encuesta de ventas minoristas si ya tenemos los datos de la propia compañía? La principal razón está en el tiempo de publicación y la anticipación. Los datos de la encuesta son mensuales, mientras que las compañías no publicarán datos de su 3er trimestre hasta finales de noviembre. En contraste, tendremos datos de las ventas minoristas en Estados Unidos durante septiembre la próxima semana. Y podremos observar los datos de octubre unas semanas antes de que la mayoría de compañías del sector presenten resultados del 3er trimestre (agosto-octubre).

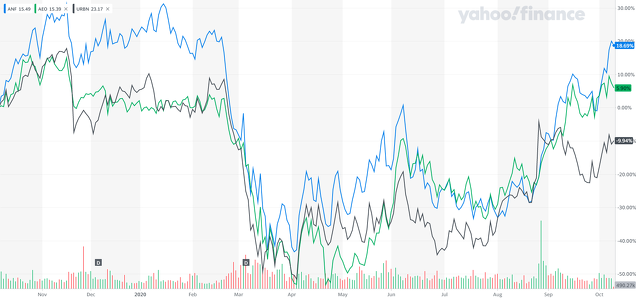

Este lapso de tiempo ha sido clave en los meses anteriores. Las cotizaciones de algunas compañías estuvieron tan deprimidas entre marzo y julio, que bastaba con una normalización para que hubiese revalorizaciones. El siguiente gráfico muestra la evolución de las cotizaciones de Abercrombie & Fitch (azul), American Eagle Outfitters (verde) y Urban Outfitters (gris):

Fuente: Yahoo Finance

Las cotizaciones comenzaron a recuperarse en mayo-junio con la apertura de tiendas, pero a principios de julio habían vuelto a retroceder. A mediados de julio se publicó la encuesta de ventas minoristas de junio, que mostró un repunte importante de las ventas minoristas, reactivando el rebote en las cotizaciones. El rebote continuó en agosto tras publicarse el dato de ventas minoristas de julio (a mediados de agosto).

Desde luego, no podemos reducirlo todo a la encuesta de ventas minoristas, ya que hay más datos y factores que han influido en el comportamiento de las cotizaciones. Por ejemplo, los resultados de las propias compañías son en última instancia más importantes para su cotización. La mayoría de ellas presentaron resultados del trimestre mayo-julio a finales de agosto, coincidiendo con otro rebote adicional en las cotizaciones. También han sido relevantes la recuperación de la bolsa americana o las condiciones financieras (bajadas de tipos, inyecciones de liquidez, compras de bonos, etc).

Lo particular de cada compañía sigue importando, no sólo su sector

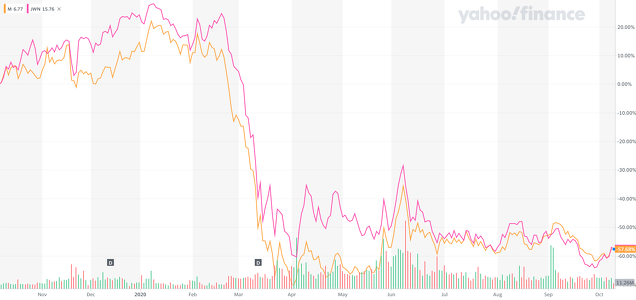

Como muestra de que lo particular sigue importando y no sólo el entorno sectorial, algunas compañías de grandes almacenes aún no han conseguido rebotar, a pesar de que las ventas han comenzado a recuperarse. El siguiente gráfico muestra la cotización Macy’s (naranja) y Nordstrom (rosa), que siguen en mínimos de abril.

Fuente: Yahoo Finance

Una de las razones que considero claves para esta divergencia es su posición financiera, su mayor apalancamiento operativo y la decadencia de este modelo de negocio incluso antes de la crisis del coronavirus. Las tiendas grandes han funcionado peor que las pequeñas, ya que en el modelo actual el espacio de la tienda ha perdido relevancia frente a la infraestructura online. Es importante recordar que la evolución de las ventas no impacta igual en los resultados de unas empresas y otras, dependiendo de los costes fijos y gastos financieros en los que hayan incurrido. De hecho, las ventas de Macy's se han recuperado gradualmente, pero no es suficiente para los inversores que están observando otras cuestiones (la viabilidad de las grandes tiendas y el margen financiero para readaptarse).

En resumen, aunque las circunstancias particulares y el negocio de cada empresa sigue siendo lo más importante, un recurso como los datos sectoriales de ventas minoristas ha sido extremadamente útil para seguir estas compañías. Y ha ayudado notablemente a descartar riesgos extremos a medida que se veía una recuperación de los ingresos de las tiendas físicas. La crisis del coronavirus es cada vez menos importante para muchos de estos negocios.

Disclaimer: De los valores mencionados, tengo una posición en Abercrombie & Fitch (ANF) en mi cartera personal a la fecha de publicación de este artículo.

Si está interesado en la 4ª edición del Curso de Análisis Fundamental en 2020, puede visitar la página de ventas o contactar con enrique.garcia@inbestia.com.

Actualmente dirijo el servicio de análisis de compañías Valor al Descubierto. Más información en ventas@valoraldescubierto.com

Artículos relacionados: