El precio del cobre declinó ayer un 4,55% en lo que es una fortísima caída para este metal. Caída que además supone una reaceleración de la tendencia bajista iniciada técnicamente en enero, pero de forma más realista hace solo dos meses (enero fue el máximo y en junio casi se superó ese máximo).

Es un clásico el llamar "doctor cobre" a este metal, no porque sirva para curar ninguna enfermedad, sino porque se suele decir que tiene un "doctorado en economía" ya que adelantaría los giros del ciclo económico o que incluso señalaría el devenir bursátil.

La realidad es más compleja porque esta siempre tiene muchos factores que no son estáticos. Como bien han descrito otros (1 y 2), eso sí, hablando desde una óptica centrada en EEUU, si bien a veces parece que hay cierta relación, en verdad se trata de una conexión débil. A veces el cobre cae y el mercado y la economía suben; y viceversa.

Sin embargo, hay algo de verdad en que el precio del cobre señala las condiciones económicas del momento, pero sobre todo a nivel global y olvidando la pretensión de que la dirección de los precios de este metal pueda decir exactamente que hará la bolsa o la economía mundial.

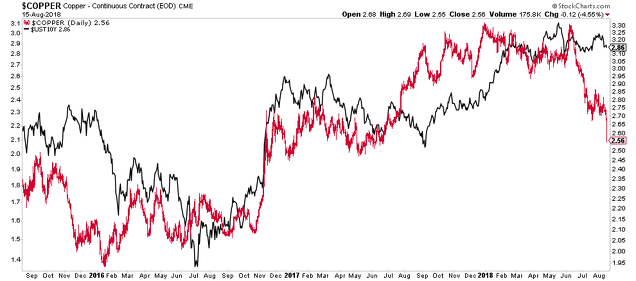

De ahí que la correlación del cobre sea muy alta con los tipos de interés soberanos de largo plazo. En el siguiente gráfico vemos en rojo el precio del cobre y en negro el rendimiento del bono soberano de EEUU a 10 años. Ambos mercados son muy sensibles a las condiciones de crecimiento e inflación globales, más que a circunstancias particulares.

Y si bien mantienen una alta correlación, incluso se aprecia que el precio del cobre tiende a adelantarse, en los puntos de inflexión más importantes, al rendimiento de los bonos soberanos. Con la fuerte caída que ya alcanza dos meses de duración, el precio del cobre estaría advirtiendo de que los tipos de largo plazo van a descender, reflejando una fase de menor crecimiento. Esto es interesante, porque es un signo más de que hay una desaceleración global en marcha y que va a peor. Claro que a veces estas desaceleraciones acaban en recesiones y otras veces no....de ahí que el "doctor cobre" por sí mismo no sea suficiente para pronosticar escenarios económicos y bursátiles. Es un buen doctor para diagnosticar hacia donde se dirigen los tipos en el corto plazo, para reflejar las condiciones del momento, pero no para pedirle que nos diga exactamente como será el futuro.

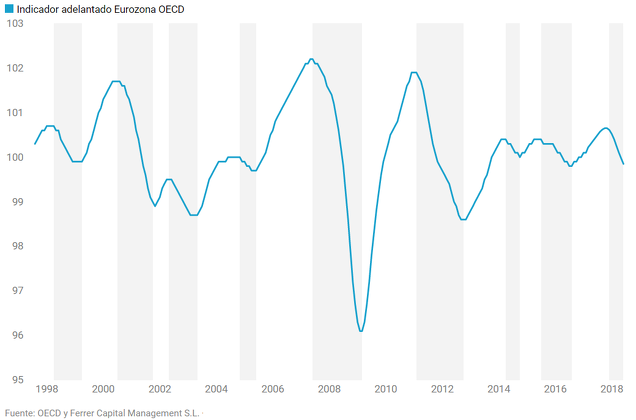

Por lo que a mí respecta, el precio del cobre solo es una confirmación de una sospecha que se inició a finales de febrero de que una desaceleración global había comenzado y que los riesgos bajistas serían más elevados desde entonces. De hecho, el indicador adelantado de la economía de la OECD para la Eurozona, ha seguido descendiendo desde entonces.

Lo que en su día fue un indicio de pronta desaceleración, con el tiempo se ha ido convirtiendo es una desaceleración en toda regla, trayendo problemas a diferentes economías y mercados, atacando especialmente a economías más vulnerables como la argentina y la turca.

En estas fases de desaceleración global, es decir, cuando baja la marea, es en las que afloran los problemas que la anterior fase positiva había generado o escondido.

La cuestión ahora es si esta fase de desaceleración va a más o se parará aquí con los problemas de Turquía. En mi opinión es imposible el pretender saberlo con claridad porque la realidad es muy compleja y las señales son mixtas. Pero mientras esta fase de desaceleración continúe, y por tanto la actual fase de risk-off siga su marcha, es mucho más probable que en otros momentos de mercado, el que se produzca un "accidente del mercado". Por ello, desde mi punto de vista, es aceptable posicionar la cartera para protegerse de las caídas o incluso para beneficiarse de ellas.

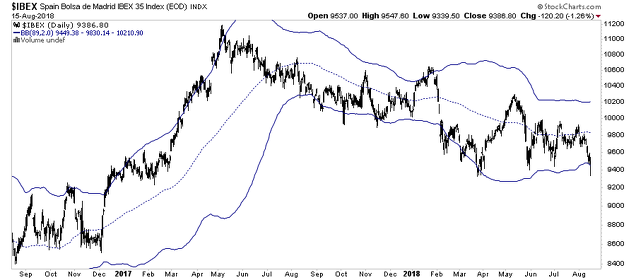

Ahora mismo hay bolsas, como el IBEX 35, que vuelven a cotizar en mínimos del año y se están "debatiendo" entre mantener la lateralidad y el padecer un "accidente de mercado".

Si esta lateralidad técnica se estuviera produciendo en una fase de aceleración económica, sin duda pensaría que las probabilidades son claramente alcistas. Pero dada la actual desaceleración global y la fase de risk-off en la que nos encontramos, el que ocurra un accidente de mercado está en las cartas.

Las desaceleraciones son complicadas (como todo en los mercados, claro). A veces son el principio de una recesión y entonces son claramente bajistas, pero otras veces ocurren, se diluyen y a continuación vuelve a tener lugar una fase de reaceleración donde los mercados vuelven a subir. Es decir, que cuando la desaceleración es totalmente obvia, el mercado hace suelo y todo comienza a subir.

Solo las desaceleraciones en las que uno tiene una fuerte convicción de que son el inicio de una recesión, pueden llevar a tener una mentalidad fuertemente bajista.

Ahora mismo, aunque piense que estamos en la fase final del ciclo, no tengo elementos para pensar que se está iniciando una recesión de forma inmediata. Así que esta es la situación: sigo bajista por si acaso se produce un accidente de mercado, pero ante la falta de elementos para tener una gran convicción bajista, si el mercado recupera los máximos de las últimas semanas, respetaría ese comportamiento alcista del mercado. Por supuesto, si comienzan a aparecer elementos de que se inicia una reaceleración del ciclo, entonces dejaría de ser escéptico para ser claramente alcista de nuevo.

---

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.