Hablar de burbuja financiera o manías sobre algún mercado siempre entraña peligros. Por un lado históricamente se ha abusado de llamar burbuja a cualquier cosa que sube un poco o que no se entiende el por qué sube. De hecho, hay gente que se pasa años y hasta décadas diciendo que un determinado mercado es una burbuja. Son los famosos siemprebajistas, toda una especie de inversores.

Y, por otro lado, cuando alguien define un mercado como una burbuja, automáticamente se asocia a la persona que define esa situación como una persona que está posicionada a la baja, es decir, que es bajista. En un mundo en el que no siempre se aprecian los matices, se suele olvidar que se puede opinar que un mercado está en una burbuja, pero que a la vez no esté posicionado a la baja -tal vez sólo se esté defensivo o alerta- y que definir que un mercado esté en una situación de burbuja, no implica que se tenga idea alguna de cuando esa burbuja llegará a su final, ya que el mercado puede mantenerse irracional de forma muy prolongada.

Por ejemplo, el pasado 15 de junio mi opinión era que la bolsa estadounidense estaba entrando en un mercado alcista, porque así me lo señalaban los indicadores. Y eso no fue óbice para que sólo 5 días después opinase que se estaba gestando una burbuja en aquel país, ya que la enorme liquidez aportada por el banco central estaba generando un gran desequilibrio.

Dos meses y medio después de aquellos artículos, mi opinión es que aparentemente el mercado alcista sigue su marcha, pero que la incipiente burbuja ya no es incipiente sino que está en su pleno desarrollo. No repetiré el análisis de las causas, porque ya lo hice aquel entonces (ver artículo), sino que me centraré en las cosas que están ocurriendo.

En las últimas semanas se han dado eventos, comportamientos y noticias que solo se ven en momentos de manía del mercado. Aclaro que no tengo ni idea de si el mercado ha hecho techo. Si alguien dice que lo puede saber, es difícil que se le tome en serio, en mi opinión. Pero creo firmemente que estamos en una burbuja y que la situación es muy frágil y que a medio y largo plazo el mercado va a pasar épocas muy turbulentas y obtendrá retornos subpar durante un buen tiempo. Y entonces se volverá a demostrar que precio es lo que uno paga y valor lo que se recibe.

Esto no va de buenas y malas compañías tal y como ocurría principalmente en el año 2000, sino mayoritariamente de compañías buenas a precios desorbitados. Y tampoco va de la corrección repentina de estos días, la cual era lógica dado que cuando algo sube en línea recta, tal y como ha hecho el sector tecnológico en EE.UU. durante los últimos meses, lo normal es que corrija fuertemente, independientemente de cual sea la tendencia que se desarrolle en el futuro inmediato.

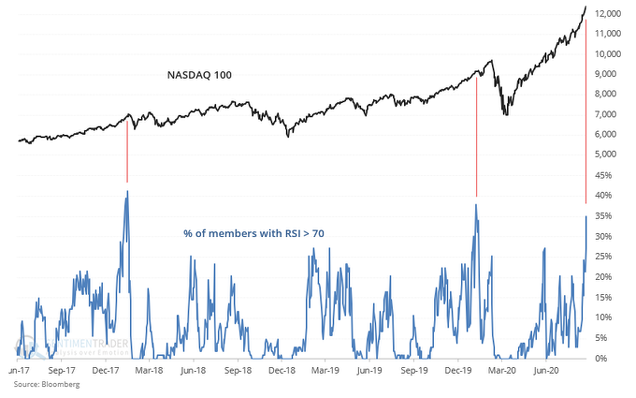

Por ejemplo, el siguiente gráfico es significativo. Cuando más de un 30% de los componentes del tecnológico Nasdaq 100 están sobre el nivel 70 de sus propios RSI (un indicador de momentum), el mercado presenta una fuerte tendencia hacia la corrección. Pero eso no te dice nada de lo que ocurrirá después de la corrección. Tras la caída de febrero de 2018 el mercado siguió su marcha alcista de forma gradual. Y como es lógico, que este indicador estuviera al rojo vivo a principios de este año, no tiene nada que ver con que el mercado declinara gravemente ya que eso se produjo por un factor sorpresa como la llegada de la pandemia y los subsiguientes confinamientos.

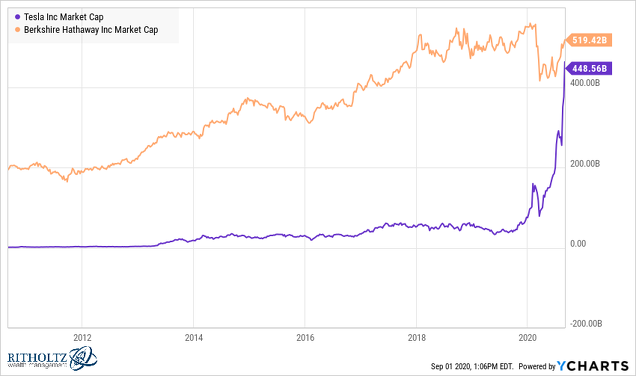

Sin embargo, hay cosas que sólo se ven en fases irracionales del mercado. Y en el caso actual podemos encontrar demasiadas. Pero antes de nada te voy a hacer una pregunta. Si tuvieras el dinero para comprar el 100% de Tesla o el 100% de Berkshire Hathaway, la compañía conglomerado de Warren Buffett ¿cuál elegirías?

La primera es la compañías de coches eléctricos que ya vale más que todas las demás compañías auto del mundo juntas, a pesar de que vende poco y sus beneficios son más que dudosos. La segunda es un gran conglomerado lleno de las mejores empresas del planeta. En las últimas fecha el valor de ambas se ha acercado muchísimo. Este tipo de cosas son similares a cuando un día se pagó por un único bulbo de tulipán, su equivalencia al precio de una casa en el siglo XVII (ver tulipmanía). La locura por Tesla está tan desaforada, que hay días aislados que Tesla se aprecia todo el valor de mercado de lo que vale BMW, una empresa sólida y bien establecida que sí gana dinero.

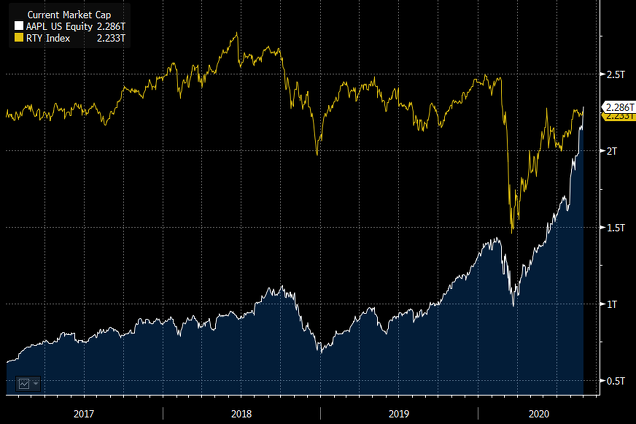

Y el problema no es sólo compañías dudosas como Tesla, sino que incluso las buenas están extremadamente valoradas, como la mismísima Apple. Esta semana alcanzó un valor de mercado igual al de las 2.000 empresas que componen el índice Russell 2000, que engloba a las empresas de pequeña capitalización en EE.UU. (entre 300 y 2.000 millones de capitalización).

Esto en principio no dice mucho aunque sorprende a primera vista. El problema es que Apple cotiza a casi 7 veces sus ventas (price to sales), algo que no hizo ni cuando sacó al mercado el iPhone y empezó a venderlo como rosquillas. Ahora ya no saca innovaciones y sus ventas crecen lentamente y aún así el mercado la ha premiado sin ninguna noticia adicional que lo justifique.

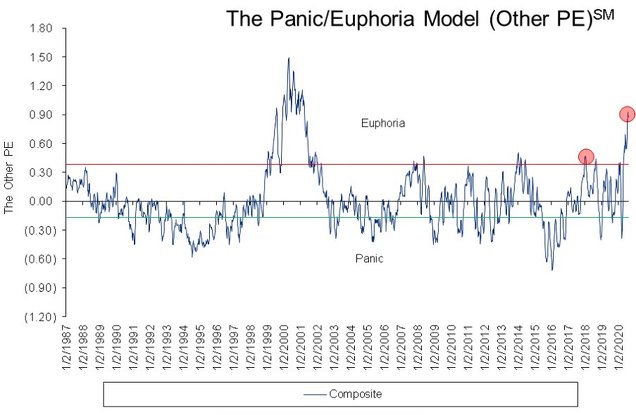

En general la euforia está desatada y así lo señalan los indicadores como el indicador de pánicos y eurorias de Citi, que está en niveles del año 2000. Igual en España cuesta más sentirlo por la extrema debilidad del Ibex 35, que está a punto de volver a los mínimos de marzo, pero esa es la realidad en EE.UU.

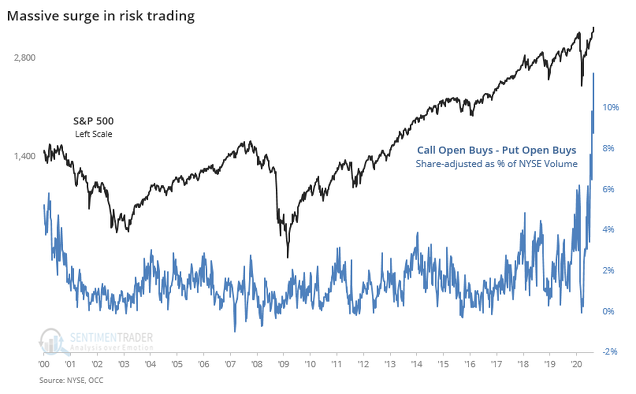

La operativa con opciones está desatada hacia el lado alcista como muestra el siguiente ratio. Hasta niveles no vistos al menos en décadas.

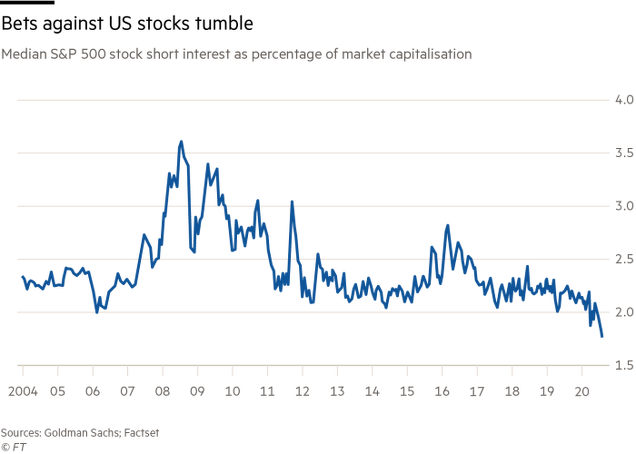

En este entorno, los bajistas han sido aniquilados. Nunca hubo tan pocos bajistas en el S&P 500 como ahora. Estos son una especie en extinción.

Locura (como el ejemplo de Tesla), exageraciones extremas (como el ejemplo de Apple), euforia y bajistas inexistentes. Todo en un entorno de valoraciones extremadamente exigentes, como muestra el ratio precio beneficios estimados del S&P 500, el cual ha alcanzado su mayor nivel desde, sí, otra vez desde el año 2000.

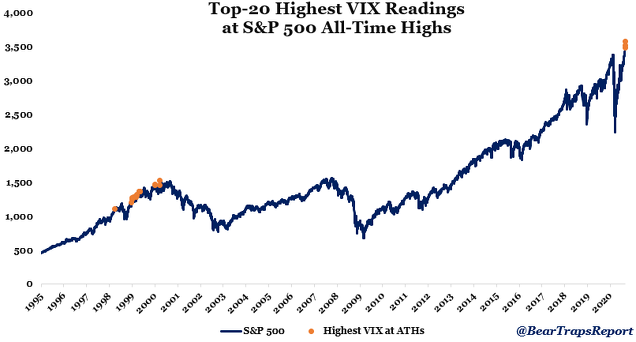

Y el comportamiento del mercado es el propio de las burbujas financieras, fuertes subidas con lecturas elevadas de volatilidad, lo cual refleja mucha tensión y energía en el mercado. Pero en vez de ser la típica energía (volatilidad) que se da en las grandes caídas y mercados bajistas, es la típica energía de las fases de manía del mercado.

Mercados subiendo y volatilidad al alza, es una combinación que muestra que el nerviosismo es al alza, lo propio de fases irracionales.

Como se puede ver, hay múltiples evidencias viniendo desde muchos ángulos, que apuntalan la idea de que el mercado se está comportando de una manera poco común, en concreto típica de las fases finales de un mercado alcista donde el optimismo y ciertos comportamientos extremos han campado a sus anchas.

Como decía al principio, el que piense que se esté en una burbuja, nada tiene que ver que pueda saber cuando el mercado va a hacer techo. Simplemente no lo sé. Eso sí, si la burbuja ha sido generada por las medidas extremas tomadas por el banco central que ha inundado de liquidez el sistema, normalmente se puede decir que las burbujas también terminan cuando el banco central empieza a drenar, aunque sea parcialmente, esa liquidez. Así que atentos al comportamiento que tenga la FED. Aunque digan que están dispuestos a dejar correr la inflación y a no subir tipos durante mucho tiempo, si el descontrol sigue su marcha, habrá un momento en el que el temor podrá con ellos y querrán poner límites a la especulación salvaje.

En fin, todo eso son especulaciones y cosas que no se pueden saber con precisión hasta que ocurran. Pero hay algo que sí es casi una certeza. Cuando el mercado se vuelve caro y el miedo a las bajadas deja de existir, lo que suele ocurrir es que en los siguientes años las rentabilidades suelen ser muy pobres, si es que no son negativas. Es la ley de los mercados: precio es lo que pagas, valor es lo que recibes.

Partiendo de que estoy fuera de la bolsa, no tengo nada claro que USA esté en burbuja. Tesla lo está, sin duda. Apple está caro. Pero es que los bonos están en superburbuja, sin excepción. Y los tipos de interés están por los suelos. La FED no para de comprar bonos e inyectar liquidez. Y las subidas son debidas a un número muy escaso de valores tecnológicos. No recuerdo qué gurú dijo que las bolsas suben si se cumplen dos premisas: liquidez y los tipos bajos. Si añadimos que los bonos están por las nubes, la continuación de las subidas parece inevitable. Que conste en acta.

PS. Me equivoco mucho y no doy una.

Si el primer mercado bajista "Social Media" y la primera euforia "Social Media" se han desarrollado a velocidad de vértigo, no quiero ni pensar lo que puede ser el primer "Burst Social Media" ¬_¬

De todas las burbujas Tesla es la mejor para vender, recuerda a los mejores momentos de bitcoin y al igual que él todo el mundo te recomienda Tesla y te habla lo rico que se va a hacer comprándola. Muchos gurus alcistas se han hecho famosos comprando la acción y recomendándola. Lo mismo se descubre una falsa contabilidad y en pocos años ya ni oímos hablar de ella.

Yo entiendo que hay dos mercados, uno con valoraciones atractivas en base a métricas tradicionales, healtcare, utilities, consumo sectores industriales, materiales básicos, energía etcetc rtc etc, básico, etcc etc, y otro mercado el tecnológico Internet, que ya venía fuerte, pero que a causa del COVID se ha desmarcado, en el equilibrio puede estar su justa medida, por lo tanto hay una razón aparente, luego hay casos de empresas singulares, pero igualmente este crecimiento es real, tanto en traficos como en facturaciones, para mi, la burbuja sería si esto no acompañará, también desconozco el fin expansivo mundial tecnologíco.

Lo malo de las burbujas especulativas o las patatas calientes, como las definía en un reciente articulo, es que al igual que las pirámides de Ponzi nadie las reconoce hasta que estallan. Todavía me acuerdo de Forum Filatelico, que un cliente vino a preguntarme que me parecía y le dije que no se le ocurriera entrar, a pesar de que ofrecían, creo recordar el 8%. Pues no me hizo ni puñetero caso y se metió, con lo que al año siguiente vino a decirme "me dijiste que no entrara pero yo ya he cobrado el 8%" y me tuve que callar, al año siguiente el mismo reproche, y así sucesivamente, hasta que llegó el estallido de la burbuja, donde justificó su entrada en si tenia un equipo de baloncesto, en que se anunciaba, etc, pero todavía no ha reconocido que le había advertido tajantemente que no entrara, que eran imposibles esas rentabilidades como le había dicho años atrás.

Pero al final a todos los cerdos les llega su S.Martin...jincluso a los pata negra...jajaja

En 6000,burbuja,en.8000 burbuja, en 10000 más burbuja, en 12000

...

Alguna vez supongo podría ser verdad pero es cuestión de tiempo ver sp a 4000 o. 5000 o. Nasdaq en 20000 o. 30000 y el. Dj en. 30000 o. 40000..