Nota: este informe fue redactado y publicado internamente el día 10 de junio, con lo cual algunos gráficos están actualizados hasta dicha fecha, pero se trata de un análisis de largo plazo con lo cual no ha perdido vigencia.

Un mercado bajista es uno en el que los factores fundamentales (macro) son negativos y además la evolución técnica (precios) del mercado es igualmente negativa. Un mercado alcista es exactamente lo contrario.

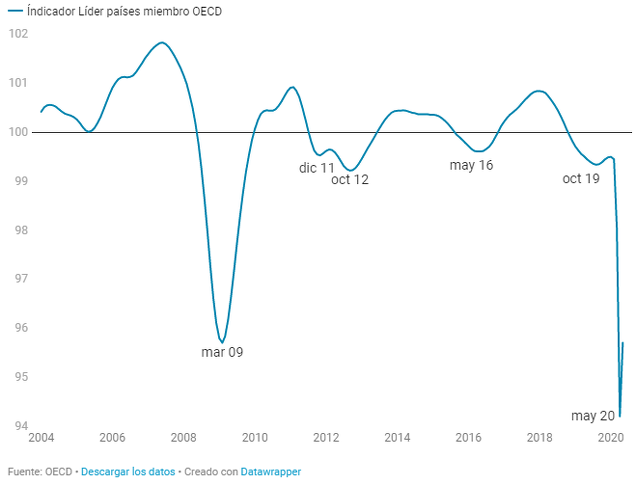

Actualmente, desde el pasado 29 de mayo, la bolsa estadounidense ha activado señales técnicas de largo plazo de la máxima relevancia, que indican una alta probabilidad de que esté naciendo un mercado alcista, algo que ha sido confirmado desde el punto de vista macroeconómico el día 10 de junio con el cambio de tendencia de los indicadores adelantados de la OECD.

A nivel global y en muchas bolsas particulares donde el sector tecnológico no es tan dominante como en EE.UU., aún no observamos -a modo general- señales técnicas alcistas de largo plazo. No obstante, dado que desde un punto de vista macro se ha activado una nueva tendencia macroeconómica positiva, lo normal será observar, en las próximas pocas semanas y pocos meses, indicios técnicos que confirmen la tendencia alcista, también en esos mercados más débiles.

Desde luego, si el 1 de enero me dicen que en dos meses se produciría un mercado bajista, el mayor crash desde 1987, y que sólo 5 meses después se estarían produciendo los primeros indicios de un nuevo mercado alcista, sería algo difícil de creer. Pero los datos son los datos.

Eso sí, aunque todo comienza a apuntar hacia un nuevo mercado alcista global, hay algunas cosas extrañas y diferentes que hacen de este nuevo potencial mercado alcista uno muy “especial” (hablamos de EE.UU.), que si bien en sí mismos -estos elementos extraños- para nada niegan la aparente llegada de este nuevo mercado alcista, sí que apuntan a que se trataría el inicio de una gran aberración de mercado, de las fases iniciales de una verdadera burbuja bursátil. Esto último lo trataré en un segundo artículo que seguirá a este en los próximos días.

Esto no significa que no haya que ser alcistas, sino saber que la fiesta no va a durar más allá de unos cuantos trimestres -o pocos años que es lo mismo- y que posiblemente luego se inicie un gran mercado bajista, cuando la Reserva Federal se vea obligada a frenar en sus estímulos monetarios y ese previsible frenazo de la FED traiga un “verdadero” ciclo bajista.

En todo caso, todo esto sobre una potencial burbuja, lo trato de forma diferenciada y secundaria a la idea principal que manejamos desde estos precisos momentos: todo indica que se está iniciando un mercado alcista global, el cuarto en 20 años (tras los nacidos en 2002, 2009 y 2012).

Después del mayor crac ha llegado el mayor rebote, pero lo importante es el conjunto del mercado

Ahora mismo el gran rebote del mercado americano, e incluso en otros mercados, ya es bien sabido por todos. Pero lo relevante es que desde finales del mes de mayo se han generado indicios clave que sólo suelen producirse al comienzo de los mercados alcistas. Hablamos de la “profundidad de mercado”, o que el conjunto del mercado esté acompañando al movimiento alcista, algo que, cuando ocurre en medio de una recesión, con bastante precisión suele confirmar que efectivamente se ha entrado en una nueva tendencia alcista. Una tendencia alcista, que una vez iniciada suele extenderse un buen tiempo, desde pocos años (o pocos trimestres) hasta incluso una década. Aunque como veremos al final, mi mejor estimación ahora mismo, es que será una tendencia de unos pocos trimestres o años, algo parecido a lo ocurrido entre 1998 y 2000.

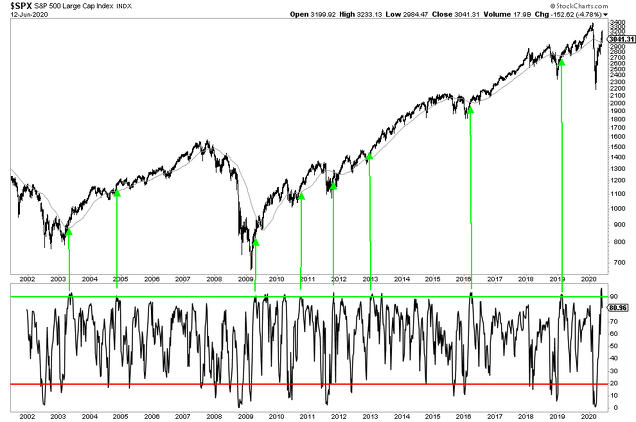

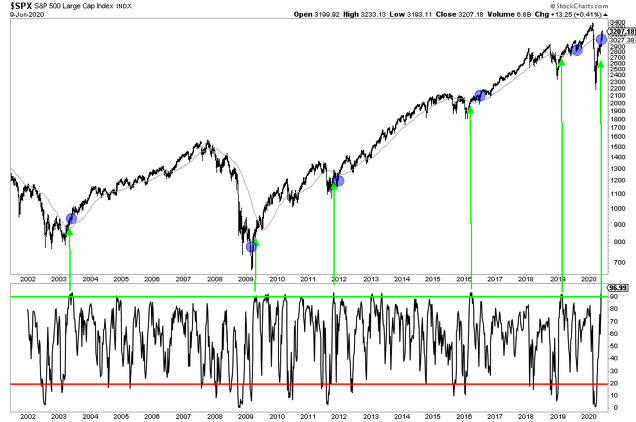

Trayendo un gráfico que hemos comentado en los últimos meses -el del porcentaje de acciones componentes del S&P 500 que se encuentran por encima de sus propias medias de 50 sesiones-, cuando más del 90% de los componentes del S&P 500 se encuentran en esa situación, se produce un evento técnico del que hemos hablado como una de las mejores señales que evidencian un cambio de tendencia. En el panel superior del gráfico podemos ver la evolución del S&P 500 y en el panel inferior el porcentaje de componentes de dicho índice según su situación con respecto a la media. Cada vez que se llega a una situación en la que hay más de un 90% de acciones sobre su media de 50 sesiones tras haber estado la misma medida en un sólo 20% en fechas anteriores, la tendencia es casi siempre alcista en los siguientes trimestres.

Es decir, lo que está reflejando este indicador, es en primer lugar un gran retroceso del mercado, en el que la mayoría de acciones son bajistas, para a continuación cambiar de signo y señalar que la mayoría de acciones han pasado a ser alcistas. Este cambio, general y de la profundidad de mercado, es, utilizando una metáfora, la prueba del algodón de que una nueva tendencia ha nacido. El pase del pánico de las tendencias bajistas al renovado optimismo de las tendencias alcistas.

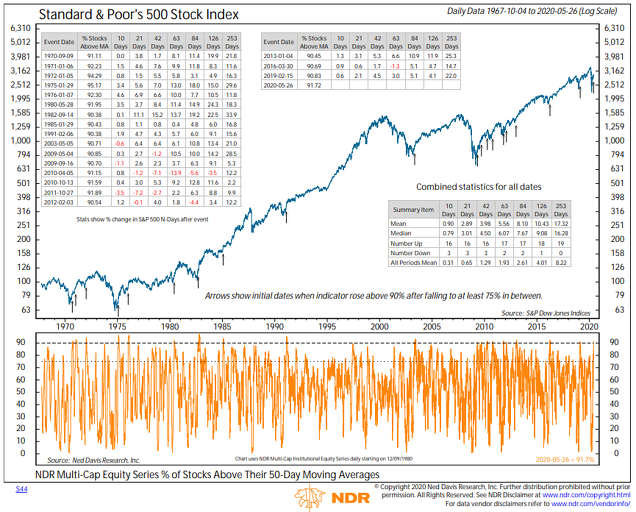

Observando un estudio histórico de Ned David Research que abarca varias décadas sobre este tipo de observación, podemos entender este tipo de lecturas del mercado en un mayor contexto:

Desde finales de los sesenta, cada vez que ocurre esto (100%), y más allá de la volatilidad del muy corto plazo (semanas), el índice se encuentra en positivo y por un buen margen la mayoría de las veces, sólo un año después.

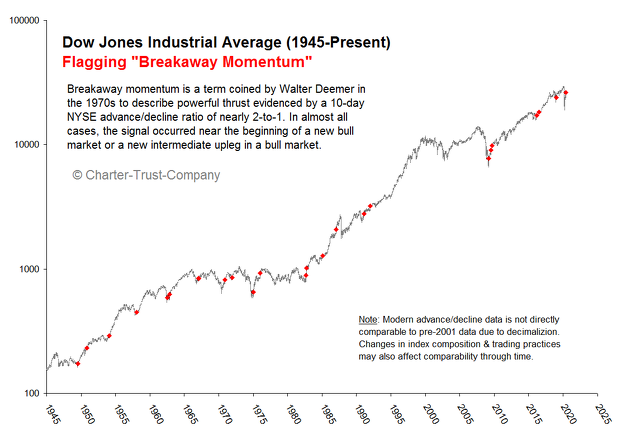

Además, este concepto, de pasar de un fuerte pesimismo según lo que muestran las cotizaciones, hacia un renovado optimismo, se ha visto confirmado por diferentes medidas que tratan de reflejar lo que hace la profundidad o conjunto del mercado. Así, se ha producido una poco frecuente señal alcista llamada “Breakaway Momentum”, que muestra cuando de forma persistente, al menos diez días, el conjunto del mercado muestra una gran fortaleza alcista, algo que suele ser el preludio de más subidas sostenidas en el tiempo (pero no siempre).

Dicho de manera clara, el mercado americano, desde el punto de vista de su propio comportamiento a nivel general, se está comportando como lo hace al comienzo de los mercados alcistas.

Ahora bien, aquí seguimos el ciclo económico-bursátil desde de una perspectiva en primer lugar macroeconómica, en segundo lugar técnica y en tercer lugar de sentimiento de mercado (en ese orden y siendo la primera la más relevante de todas).

Una mera lectura positiva de los factores técnicos del mercado, como mucho sugeriría que no se debe ser bajista porque se estaría apostando contra la fuerza del mercado. Pero el hecho es que, desde el día 10 de junio, la tendencia macro ha cambiado de signo.

Es decir, en esta fecha se ha publicado el dato para mayo del indicador adelantado sobre la globalidad de los países miembros de la OECD (el dato publicado en un determinado mes se refiere al mes anterior). Este tipo de indicadores, tal y como señala la propia OECD, están diseñados para señalar con antelación los puntos de giro en la dirección de la actividad económica. No miden la amplitud de los retrocesos o avances del ciclo económico, sino su dirección.

En mayo, tal y como podemos ver en el anterior gráfico, el indicador adelantado de la OECD para la totalidad de sus países miembros, repuntó por primera vez en esta crisis, registrando 95,7 puntos.

Esto hace que desde el punto de vista macroeconómico, hayamos pasado de la fase de contracción económica acelerada (muy bajista) hasta la fase de contracción económica desacelerada (muy alcista). Recordemos que hablamos de indicadores líderes, de los primeros que reaccionan ante las nuevas circunstancias macroeconómicas y que aún veremos deterioro en muchos indicadores económicos coincidentes y retrasados durante los próximos meses. Eso es algo normal y habitual al comienzo de los ciclos y es la razón por la que muchos tienden a negar el nuevo ciclo una vez que este ya ha comenzado.

Así, son muchos los que no entienden que es normal que se siga destruyendo empleo durante meses y trimestres después de haber comenzado la primera fase de la recuperación, ya que el mercado laboral en realidad es un indicador retrasado. Las empresas que tuvieron que despedir a sus empleados en medio de una recesión, no vuelven a contratar a todo el personal de un día para otro cuando comienza a gestarse la recuperación, sino que en un primer momento se mantienen cautas ante la aún reinante incertidumbre económica, y en un segundo momento aprenden a producir lo mismo con menos personal y sólo en un tercer momento, cuando la expansión económica ya es evidente y tienen la suficiente confianza, empiezan a contratar masivamente a nuevos empleados, para así sostener su actividad en una economía expansiva.

Hay que observar los indicadores más adelantados, los que sugieren que la tendencia económica está girando de signo, no los indicadores retrasados que tardan mucho más en reflejar el nuevo ciclo económico.

Para nosotros lo relevante es esto, el cambio del ciclo macroeconómico. Y aún más relevante es que el nuevo ciclo macro y el comportamiento del mercado remen en la misma dirección, porque la suma de lo uno y de lo otro, hace que consideremos que un mercado bajista ha pasado a ser un mercado alcista. Y aquí es irrelevante, tal y como expliqué en un artículo en mi blog el pasado 18 de abril, si la señal se produce más abajo o más arriba en las cotizaciones. Eso es algo que varía de ciclo a ciclo y es impredecible. Lo relevante es que a partir de esos momentos en los que la macro y lo técnico van de la mano, el binomio rentabilidad riesgo se dispara, siendo los retrocesos pocos y limitados en magnitud y siendo el potencial alcista muy elevado. Y así, desde el 10 de junio somos alcistas.

Vamos a recuperar el gráfico anterior del porcentaje de acciones sobre su media de 50 sesiones. Y esta vez vamos a señalar con círculos los momentos de giro al alza del indicador adelantado de la OECD.

En este caso señalo sólo las lecturas donde más del 90% de los componentes del S&P 500 están sobre sus propias medias de 50 sesiones, cuando se producen a la vez o cerca de un giro al alza del indicador adelantado de la OECD y entonces vemos con mayor claridad lo importante del momento actual. Ambas señales siempre, por definición, se producen tras el primer rally bursátil, pero lo relevante es que se produzca la señal macro y la técnica. A partir de ahí el mercado, con una altísima probabilidad (>95%), es alcista. Y lo suele ser de forma sostenida con pocos retrocesos y trayendo mucha rentabilidades en los siguientes trimestres y años.

Como puede observarse, lo habitual es que la señal macro llegue algo después, semanas o unos pocos meses, de que lo haga la señal técnica. Y a veces este giro macro al alza se produce muy cerca del final de un mercado bajista, como en 2003 o 2009 (eso sí, tras un potente rally inicial) pero es totalmente habitual que se produzca cerca de máximos o no muy lejos de máximos, como ocurrió en 2011, en 2016 o en 2019. Esto es algo normal y por tanto no debería sentirse vértigo de que las cotizaciones hayan subido mucho en las últimas semanas. El juego no es pillar mínimos, sino seguir el ciclo y las tendencias bursátiles de largo plazo.

Si este es un mercado alcista, tal y como creo, lo normal es que el mercado siga en situación de “sobreventa”. Se ha de esperar que cualquier retroceso sea limitado en el tiempo y de poca magnitud, no mayor al 10% en los siguientes meses. Y también será totalmente normal, ya que ocurre casi siempre, que en las próximas semanas el mercado se tome un respiro, para “digerir” las subidas, y que tras esa pequeña fase lateral las cotizaciones sigan ascendiendo.

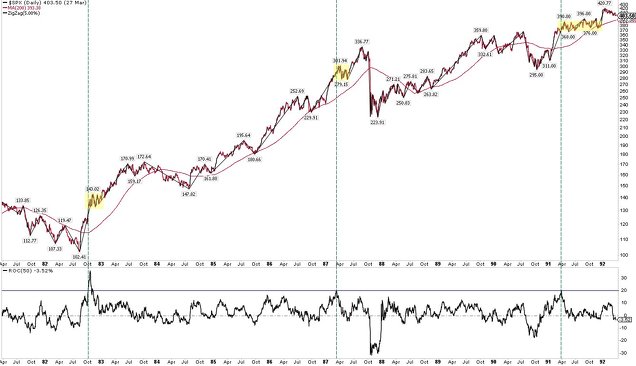

Si observamos en las últimas décadas, empezando desde los ochenta, cada vez que el mercado sube tanto en 50 días, se produce algún tipo de consolidación antes de seguir subiendo (zonas sombreadas en amarillo). Esto es algo normal porque incluso en las tendencias más alcistas, el mercado se toma pequeños respiros. Los siguientes tres gráficos se presentan en orden cronológico.

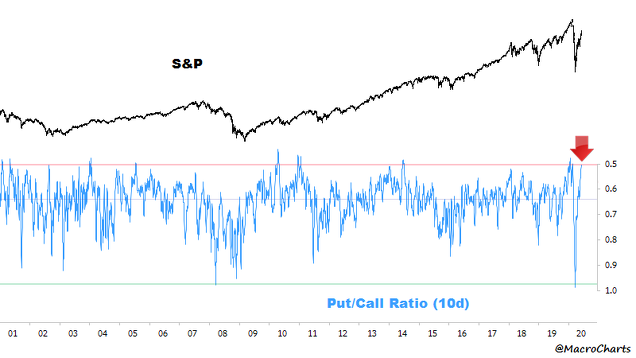

Para mí, todos los patrones que sean consolidaciones o pequeñas correcciones serán oportunidades alcistas de aquí en adelante. Y es casi seguro que se produzca este tipo de consolidación, ya que a nivel de sentimiento en el muy corto plazo, como refleja el ratio put/call que mide las apuestas alcistas y bajistas que están realizando los operadores de opciones, cada vez que el sentimiento alcista se dispara de forma extrema en el corto plazo, el mercado se frena o retrocede algo tal y como acabamos de ver.

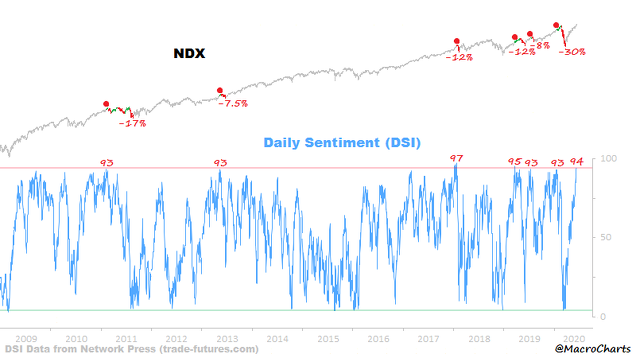

Y si observamos el “todopoderoso” Nasdaq, el cual no solo ha rebotado sino recuperado máximos históricos, un fuerte optimismo como el que existe ahora mismo, casi siempre da lugar a una corrección relevante. Y si la corrección no se da de inmediato, llega poco después haciendo que todo lo ganado se pierda. Incluso en las tendencias más poderosas, no es aconsejable ser demasiado alcista en los momentos de mayor optimismo de corto plazo. O dicho de otra manera, no se debe sentir que “el mercado se escapa”, porque una vez iniciada una tendencia alcista de largo plazo, surgen múltiples oportunidades.

Para muchos, que haya mucho optimismo es un signo bajista. Para nosotros, esto es lo normal en un nuevo mercado alcista, un signo positivo, que sólo augura un retroceso o un respiro de muy corto plazo, no mayor a tres meses por lo general.

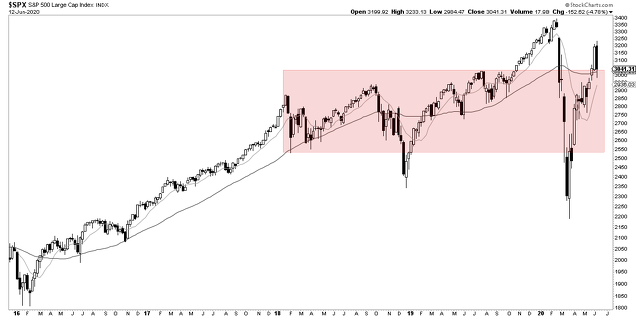

Con todo ello, mi expectativa para el mercado americano, es que tras dos años y medio es una especie de fase lateral muy volátil, por decir algo porque es difícil de definir, veo como muy probable que esa fase lateral se deje atrás para comenzar una fase alcista con estable y con mayores subidas de las cotizaciones.

Ahora bien, como suele ser habitual, analizamos mucho el mercado americano por ser el mercado líder (más de la mitad de la capitalización bursátil global es la renta variable estadounidense), pero ¿qué está ocurriendo a nivel global, en el mundo en su conjunto?

Obviamente, desde el punto de vista macro, la señal es alcista, como hemos visto con el indicador adelantado de la OECD, pero a nivel técnico, hay mercados más fuertes (Nikkei o DAX) y otros muy débiles como el Ibex 35, el cual tiene un fuerte componente de acciones bancarias, las cuales suelen “despegar” de verdad cuando los tipos de interés repuntan, ya que un mayor diferencial de tipos de interés, entre el tramo corto y largo de la curva, favorece la generación de beneficios bancarios.

Por eso el Ibex 35 le ha costado tanto despegar, pero una vez que los tipos de interés ha comenzado a repuntar, las acciones bancarias también se han unido a la fiesta bursátil de las últimas semanas.

Aunque lo cierto es que es tanta la debilidad de bolsas como la española, que aún no se puede descartar un retest de mínimos. Eso es algo que suele ocurrir, que las bolsas que presentan mayor fortaleza ya no vuelvan a mínimos, pensando por ejemplo en la bolsa americana, pero que que las bolsas más débiles a la mínima debilidad vuelvan a cotizar por los suelos. Es algo que ya ocurrió de forma descarada en 2011-2012.

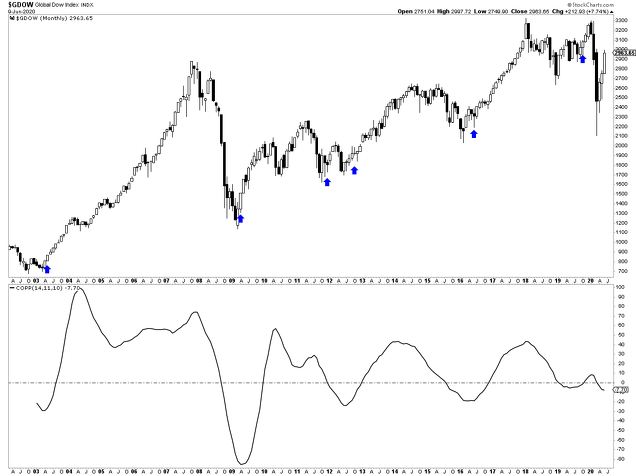

Como siempre cuando hablamos a nivel global, observemos el índice Global Dow en dólares, que aglutina a las mayores 150 empresas cotizadas del planeta. Este es mi índice favorito, porque no tiene muchos sesgos al ser diversificado y porque no muestra regiones más o menos fuertes, sino todas las que lo componen en su medida proporcional.

Como es lógico, se ha producido un rebote importante, pero la curva de Coppock aún no sube al menos dos puntos tras estar en negativo. Es decir, aún no se ha generado la señal técnica alcista que seguimos, aunque por todo el contexto, creo que se generará el próximo mes de julio o más tardar agosto.

En el gráfico he señalado con flechas azules los momentos de cambio de la curva con ese filtro. Mi opinión, es que típicamente muchos tienden a creer que el mercado ha subido demasiado cuando se generan estas señales y que el mercado “se ha ido”, pero esa visión es la que muchos sienten y creen al inicio de los mercados alcistas. Esto no ha hecho más que comenzar. La gente creía ya en abril y mayo de 2009 que el mercado había subido mucho y que se estaba llegando tarde. Y lo mismo ocurría en 2012-13. Esas percepciones, la de “demasiado alto” y el “vértigo” a lo que ya ha subido, son ideas que no se aplican a los mercados financieros, sino que son parte del mundo físico que no se corresponde con el mundo de las cotizaciones. Aquí lo relevante es si la tendencia económico-bursátil es alcista o no. Y en EE.UU. es alcista claramente y en el mundo está a punto de serlo.

Como señalaba anteriormente, también es típico en esta fase inicial, el que muchos crean que el mercado no puede subir porque aún hay crisis, porque observan indicadores económicos retrasados (la crisis en España no ha hecho sino comenzar), o porque creen que un fuerte sentimiento alcista es algo bajista, cuando es lo normal en un nuevo mercado alcista y, en todo caso, augura un pequeño retroceso o fase lateral en el corto plazo. A más odiada sea la tendencia alcista, mejor, mayor margen hay para las sorpresas alcistas.

Con todo ello, tenemos que los factores técnicos (internos del mercado) y macro, riman al alza en EE.UU., pero no aún en la renta variable global, algo que podría cambiar muy pronto si los mercados se mantienen.

Como señalaba al principio, en un segundo artículo, explicaré por qué creo que EE.UU. está entrando en las primeras fases de una burbuja bursátil.