- En nada.

- ¿Seguro?

Cuando empecé a operar en bolsa, corriendo los años 90, todas las personas que conocía y compartían conmigo esta misma afición por la inversión bursátil amateur solo pensaban en la gestión activa personal de su propia cartera: que si hay que acudir a la colocación de Telefónica porque las telecomunicaciones son el futuro, que si a Huarte se le ha caído un puente o que si me opan a Pryca. En esos años de euforia alcista todos éramos expertos analistas y ganábamos dinero gracias a nuestro impresionante olisqueo. Pero llegó 1998 y nuestras inversiones en la vieja economía se iban a pique así que había que salvar lo que quedaba y pasarse a la nueva economía. Llegó el 2000 y ahora era esa nueva economía la que nos dejaba sin casi nada que salvar. La gente comprendió que éste no era un juego de niños y la mayoría no quiso saber nada más de la gestión activa propia.

Algunos gestores entendieron en el año 2000 que los precios en las empresas de la economía tradicional eran ridículamente bajos a la par que se vivía una burbuja épica en la nueva economía. En el período 2000-2002, mientras los índices caían arrastrados por unos pocos valores con ponderaciones desproporcionadamente grandes y la mayoría de operadores perdían cantidades ingentes de dinero, esos pocos gestores de fondos de perfil value estaban haciendo su agosto. Ahora ya nadie decía que Warren Buffett era un viejo acabado que no entendía el nuevo mundo. El value investing era la panacea y surgían nuevas leyendas (aunque nunca acabaran de entender el por qué) siguiendo la filosofía del padre Graham (ignorando que él mismo ya se había bajado de ese barco). Las pocas personas que intercambiaban opiniones conmigo acerca del mercado lo hacían para preguntar por fondos de gestión activa.

Pasaron los años, la gestión activa basada en el value investing se hundió con respecto a otros factores como el growth o el momentum, y esos fondos de inversión empezaron a decepcionar. Warren Buffett lleva dos décadas batiéndose el cobre para no perder comba respecto del S&P500, el Warren Buffett inglés se vio obligado a cerrar su fondo y el Warren Buffet español solo ahora está empezando a sacar la cabeza de debajo del agua tras 5 pésimos años de gestión coincidentes con uno de los mercados alcistas más importantes de la historia, que ya es tener mal ojo.

En los últimos tiempos ya solo me han preguntado por el bitcoin y por cómo indexarse. ¿Esta vez es diferente?

Empezando por lo más básico

Las burbujas financieras siempre me han recordado a la pesca con red porque no estallan cuando los precios están excesivamente inflados sino cuando un número suficientemente abundante de víctimas han quedado atrapadas. Si esto ya es así por lo general, en el caso de la gestión pasiva lo va a ser mucho más porque la situación actual requería de un volumen de pillados realmente elevado. Y no culpo de ello a los apologistas de la indexación porque, al fin y al cabo, la inmensa mayoría de ellos son en realidad gestores activos que han fracasado en todas las técnicas operativas que han utilizado y que, en vez de afanarse en buscar la raíz de su problema, han ido convirtiéndose en turistas de estrategias a la búsqueda de la inexistente “comida gratis” en Wall Street.

Todo lo que voy a comentar es muy sencillo de entender pero también sé que vivimos en una sociedad de prejuicios en la que la mayoría de personas están mucho más preocupadas de tener razón que de saber la verdad, por ello no daré casi nada por sabido y trataré de documentar todo lo que diga; las opiniones son todas discutibles pero los datos no. Quizás toque algún tema que parezca no venir mucho a cuento pero espero ser capaz de cerrar la argumentación dejando atados todos los cabos.

“Supongamos que Robinson Crusoe se encuentra recién llegado en su isla y que, como único medio de subsistencia, se dedica a la recolección de moras, que recoge de los arbustos directamente a mano. Dedicando todo su esfuerzo diario a la recolección de moras, cosecha frutos en tal cantidad que puede subsistir e incluso tomar algunas más de las estrictamente necesarias para sobrevivir cada día. Después de varias semanas a ese régimen, Robinson Crusoe descubre empresarialmente que si se hiciera con una vara de madera de varios metros de largo, podría llegar más alto y lejos, golpear los arbustos con fuerza y conseguir la cosecha de moras que necesita con mucha más rapidez. El único problema es que calcula que en buscar el árbol del que pueda arrancar la vara y luego en prepararla, quitándola sus ramas, hojas e imperfecciones, puede tardar cinco días completos, durante los cuales tendrá forzosamente que interrumpir la recolección de moras. Es preciso, pues, si es que quiere proceder a elaborar la vara, que durante una serie de días reduzca algo su consumo de moras, dejando apartado el remanente en una cesta, hasta que disponga de una cantidad suficiente como para permitirle subsistir durante los cinco días que prevé que durará el proceso de producción de la vara de madera. Después de planificar su acción, Robinson Crusoe decide emprenderla, para lo cual, con carácter previo, debe, por tanto, ahorrar una parte de las moras que cosecha a mano cada día, reduciendo en ese importe su consumo. Es claro que esto le supone un sacrificio ineludible, pero piensa que el mismo sobradamente le compensa en relación con la ansiada meta que pretende lograr. Y así durante algunas semanas decide reducir su consumo (es decir, ahorrar) acumulando moras de sobra en una cesta hasta alcanzar un importe que calcula será suficiente para sustentarle mientras produce la vara. Con este ejemplo se ilustra cómo todo proceso de inversión en bienes de capital exige con carácter previo el ahorro, es decir, la reducción del consumo por debajo de su nivel potencial, para llevarlo a cabo.

Cuando Robinson Crusoe tiene ya suficientes moras ahorradas, entonces, durante cinco días, se dedica a buscar la rama de la cual hará la vara de madera, a arrancarla y a perfeccionarla. ¿Cómo se alimenta durante los cinco días que dura el proceso productivo de elaborar la vara, y que por fuerza le mantiene alejado de la cosecha diaria de moras? Sencillamente, consumiendo las moras que había acumulado en el cesto durante las semanas previas en las cuales ahorró, pasando algo de hambre, la parte necesaria de su producción a mano de moras. De esta manera, y si los cálculos de Robinson Crusoe fueron correctos, transcurridos los cinco días tendrá a su disposición la vara (bien de capital), que no es sino una etapa intermedia que temporalmente está más alejada (en cinco días de ahorro) de los procesos de producción inmediata de moras que hasta entonces había venido emprendiendo Robinson Crusoe. Una vez que la vara está terminada, Robinson Crusoe puede alcanzar lugares que a mano eran inaccesibles y golpear fuertemente los arbustos, multiplicando de esta forma por diez su producción de moras, con lo cual, a partir de entonces y gracias a su vara, en la décima parte de un día cosecha las moras necesarias para mantenerse, pudiendo dedicar el resto del tiempo al ocio o a la consecución de fines ulteriores que para él tienen mucho más valor (como construirse una choza o pensar en cazar animales para variar su alimentación y vestirse).”

Este párrafo, extraído del libro Dinero, crédito bancario y ciclos económicos de Jesús Huerta de Soto recoge el ejemplo clásico de Eugene Böhm-Bawerk acerca de cómo se crean los bienes de capital que, como sabemos, junto con la propiedad privada de los medios de producción y mercado como medio de asignación de los recursos de producción, son el eje central del sistema económico (repito: sistema económico) en el que vivimos: el capitalismo. Y no se me ocurre un ejemplo más sencillo y comprensible para explicar cuál es la base de este sistema económico, pues todo se reduce a ahorrar para construir bienes de capital que nos hagan disparar la productividad, mejorar nuestras circunstancias personales y facilitarnos la vida. Así pues, no resulta difícil concluir que el sistema económico capitalista no tiene más límite que el de creatividad humana. Que nadie espere encontrar ningún tipo de maltusianismo aquí.

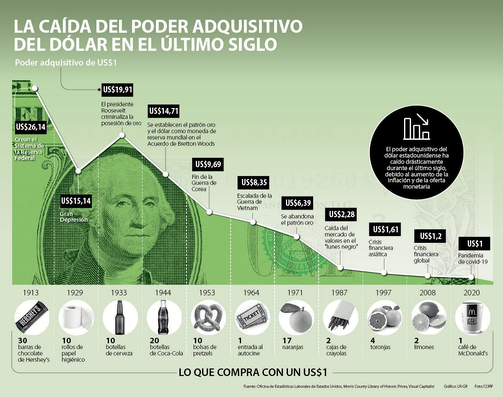

Uno de los grandes impulsores del crecimiento económico, por tanto, es la productividad que se deriva de la acumulación de los bienes de capital. La productividad puede entenderse como la capacidad de conseguir la misma cantidad de producto utilizando menos medios de producción o bien la capacidad de conseguir una mayor cantidad de producto utilizando la misma cantidad de medios de producción, por tanto, con el paso del tiempo deberíamos ser capaces de entregar el bien o servicio unitario cada vez a menor precio. Pero eso no es lo que nos dice la experiencia. Yo llevo oyendo desde niño que “la vida sube”, lo cual es indudablemente cierto. Si el sistema económico es deflacionista de precios y, sin embargo, “la vida sube” esa inflación de precios a la fuerza debe venir de otro sitio. Y así es. La inflación de precios deriva de la capacidad del sistema monetario (repito: sistema monetario) actual de crear dinero fiduciario de la nada.

Conocido esto, cabría suponer que todas las políticas públicas estarían encaminadas hacia el fomento del ahorro para, con él, generar los bienes de capital que impulsarían la productividad y el bienestar social; sin embargo, lo que sucede es justo lo contrario: los políticos de todo pelaje y condición están implicados en el castigo a los ahorradores dado que los Estados son los principales deudores de todo el entramado socioeconómico. Los políticos utilizan los presupuestos públicos para comprar voluntades que les permitan perpetuarse en el poder, de ahí la necesidad de contar con políticas inflacionarias que diluyan las deudas de los derrochadores a la par que destruyen el poder adquisitivo de los ahorradores.

Ahorrar es renunciar a un bien presente para obtener un bien mejor en el futuro, sin embargo, ahorrar y dejar ese ahorro parado permitiendo que su poder de compra se lo coma la inflación de precios es renunciar a un bien presente para obtener en el futuro un bien peor, lo cuál sería realmente estúpido. Así pues, por muchos calificativos de carácter despectivo que se le asignen a la especulación lo cierto es que todo ahorrador informado está obligado a invertir/especularpara mantener su poder adquisitivo y, en el camino, generar empleo y riqueza. La alternativa sería renunciar al ahorro destruyendo una de las principales bazas de la prosperidad humana.

Una vez comprendido que el ahorro debe ser invertido para mantener su poder adquisitivo, el siguiente paso será ver dónde colocarlo para hacer crecer el capital.

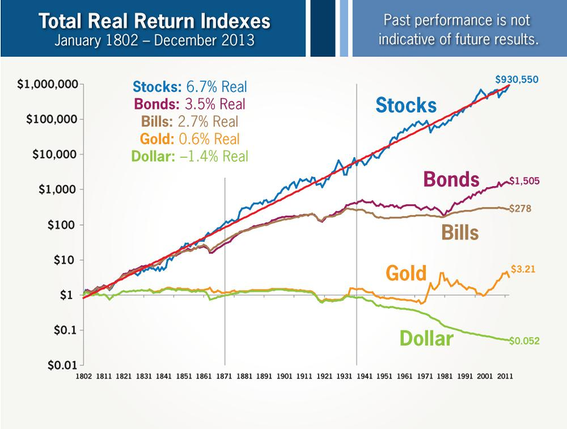

La gráfica anterior muestra la rentabilidad por activos a lo largo de la historia durante un período de dos siglos en términos reales, es decir, descontada la inflación de precios. Podemos ver que el dólar (moneda fiat de referencia) pierde un 1.4% acumulativo año a año. A continuación vemos que el oro ha mostrado una excelente capacidad de mantener el poder adquisitivo aunque como inversión deja bastante que desear dado que sólo “renta” un 0.6% anual. A continuación tenemos la deuda pública, con mayor rentabilidad a medida que aumenta su plazo de vencimiento. Las letras ofrecen una rentabilidad real del 2.7% y los bonos del 3.5% anual.

Aunque esta gráfica no lo detalle, por encima de la deuda pública estaría la deuda empresarial al presuponérsele mayor riesgo de impago. A continuación tendríamos la inversión inmobiliaria y, en la parte más alta de la tabla, las acciones con una rentabilidad real del 6.7% mostrándose como la inversión ideal para componer capital a muy largo plazo. Como suele decirse, “invertir en bolsa tiene riesgo a corto plazo, pero a largo plazo lo que tiene riesgo es no hacerlo”.

Llegados a este punto ya sólo nos queda una elección por tomar y es la de ver qué método de inversión se debe utilizar para obtener un rendimiento óptimo. ¿Gestión activa? ¿Indexación? ¿Fondos value? ¿Análisis técnico? Una vez más debemos acudir a resultados históricos para ver qué nos pueden ofrecer las distintas alternativas:

- La práctica totalidad de fondos de inversión de gestión activa están gestionados siguiendo criterios de análisis fundamental y, como ya comenté en un artículo anterior, los dos grandes referentes de este estilo de inversión, Benjamin Graham y Warren Buffett, han llegado ambos a la conclusión de que “el inversor inteligente” debería indexarse por el alto grado de eficiencia que han alcanzado los mercados.

- Según un estudio de Pablo Fernández del IESE Business School efectuado sobre fondos españoles entre 2006 y 2021, el número de fondos que baten al S&P 500 (índice de referencia mundial) no llega al 2%.

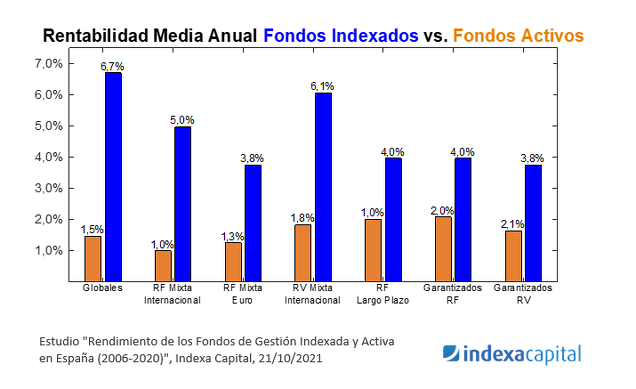

- Otro estudio de investigación, esta vez llevado a cabo por Indexa, que recoge los resultados de la gestión activa y pasiva en España entre 2006 y 2020 concluye que la rentabilidad de la gestión pasiva supera entre 2 y 5 veces a la gestión activa por culpa de las comisiones y los conflictos de interés.

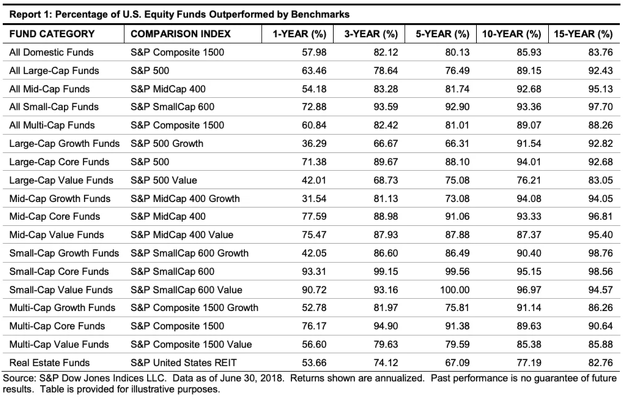

- Cuando se comparan estos datos con mercados internacionales la situación parece que mejora algo pero la foto final no difiere demasiado. En la siguiente tabla tenemos el resultado del mercado más desarrollado del mundo, USA, y vemos que el porcentaje de fondos que baten al índice a 15 años vista viene oscilando entre el 5 y el 15% según la categoría.

Si los resultados de la gestión activa profesional son pobres, los rendimientos del inversor particular son para echarse a llorar. Según un estudio de JP Morgan entre 1996 y 2015, mientras el S&P 500 obtiene una rentabilidad nominal del 8.2% anual, los particulares sólo fuimos capaces de extraer un 2.1%, que representa la cuarta parte de la subida total. Demoledor.

Con todos estos precedentes no debería quedar ninguna duda de que la opción más racional sería aceptar la derrota y rendirse a la indexación, ¿verdad?

Bueno… no tan rápido.

Jesse Livermore vs John Bogle

Livermore es, sin lugar a dudas, el más grande especulador de toda la historia de los mercados financieros (aparte de servir de inspiración a Richard Dennis, operador de mercado con mejor track record conocido de resultados e impulsor del experimento de las tortugas).

Jesse Lauriston Livermore nace en 1877 y empieza a trabajar a los 14 años como chico encargado del tablero de cotizaciones en una oficina de corretaje. Como no sabía nada de empresas ni de finanzas pero sí era despierto para la aritmética mental empieza a fijarse en las cotizaciones. Para él esos datos que iba anotando no representaban precios de acciones; sólo eran números que siempre estaban cambiando. El por qué cambiaban ni lo sabía ni le importaba. Con el paso del tiempo fue observando que eses cambios eran propensos a mostrar ciertos hábitos; los casos paralelos no tenían fin así que no tardó demasiado tiempo en ser capaz de anticipar movimientos en los precios. Para cerciorarse de que su intuición era cierta compró un cuaderno y empezó a anotar sus observaciones, lo que no hizo más que confirmar que estaba “aprendiendo a leer la cinta”. El siguiente paso era probar el sistema en real en alguna “bucket shop”.

Para lo que a nosotros afecta, las bucket shops serían análogas a un casino actual. Los participantes no especulan directamente con acciones sino que apuestan con la dirección del precio; para ello operan con un “margen” que es lo que hoy llamamos “garantía” en una operación apalancada. La idea del propietario de la bucket shop es la de que el mercado es aleatorio y, como nadie va a ser capaz de prever consistentemente la dirección futura del precio, las apuestas irán compensándose, por tanto su beneficio consistirá en la comisión por la operativa de cada apuesta más la esperanza lógica de que los precios sean lo suficientemente volátiles como para que los márgenes de los apostantes vayan saltando y las operaciones se cierren perdiendo el apostante tanto la comisión como el margen.

En muy poco tiempo empezó a ganar tanto dinero con sus apuestas que decidió dejar su trabajo en la oficina de corretaje y dedicarse a la especulación a tiempo completo. A los pocos meses y con sólo 15 años había conseguido sus primeros 1.000 $ (no olvidemos nunca que estamos hablando de dinero de finales del s. XIX) empezando desde la nada. Al tener unos beneficios tan exorbitantes y limar considerablemente la rentabilidad de los locales en los que operaba tenía que ir de una bucket shop a otra porque en todas ellas le iban prohibiendo la entrada (exactamente lo mismo que un siglo después le pasaría a los Pelayos desplumando a los casinos por los defectos de calibración de las ruletas). Ya habían intentado todo tipo de tretas contra él pero su capacidad de leer la cinta eran tan enorme que ni con fraudes conseguían derribarle.

Con 20 años, 10.000 $ en efectivo y todas las puertas de las bucket shops de su ciudad cerradas para él decide irse a Nueva York a probar suerte en el mercado real. En menos de 6 meses ya había perdido todo su capital pero no por mala técnica sino por ignorar que estaba operando en intradía con datos retrasados, de modo que cuando abría una operación el movimiento que él esperaba que se fuese a dar ya había sucedido. Sin entender aún qué había pasado tuvo que pedir un préstamo de 500 $ para operar en bucket shops de alguna ciudad en la que aún no le conocieran. En dos días ganó 1.800 $. Ahí se le cerraron definitivamente las puertas de todos los locales del país ya que eran grandes casas que operaban con delegaciones y Livermore era ya conocido y temido por todos.

A partir de aquí regresa a Nueva York para probar suerte de nuevo, pero como aún no sabía dónde estaba el fallo y además sus apuestas conllevaban apalancamientos de infarto, el primer día pierde el 50% de todo el saldo con el que había llegado a la ciudad. Prosigue su camino quebrando y recomponiéndose una y otra vez hasta entender la raíz de sus errores y, sobre todo, hasta comprender que el dinero no está en el intradía sino en las grandes tendencias del mercado, y ese descubrimiento es el que le convierte en el trader mítico que es hoy.

Paso a anotar dos eventos que nos acercan a entender la dimensión que llegó a alcanzar:

El primero de ellos tuvo lugar durante el pánico financiero de 1907, que conllevó una recesión, una caída de las bolsas del 50%, la quiebra de numerosos bancos y, años más tarde, la creación del Sistema de la Reserva Federal. La ausencia de un prestamista de último recurso obligó al mítico J. P. Morgan a colaborar con otros banqueros para rescatar al sistema financiero proveyéndolo de liquidez y así evitar el hundimiento de toda la economía. Livermore llevaba tiempo convencido de que la economía no podía evitar la recesión y supo percibir con total claridad la ausencia de liquidez lo que le llevó a apostar contra los mercados con toda la capacidad que su margen le permitía. Las plusvalías que acumulaba eran tremendas y sabía que con el margen adicional del que podría disponer estaría en condiciones de abrir nuevos cortos y provocar un pánico devastador. Para cuando uno de esos banqueros le contactó apelando al patriotismo para rogarle que no lo hiciera, Livermore ya había llegado a la conclusión de que corría el riesgo de que no quedara nadie solvente en el país para convertir sus plusvalías en papel en dinero efectivo y que era mucho más inteligente realizar esas plusvalías y colocarlo todo en el lado largo para aprovecharse de la recuperación. Ese día sus beneficios superaban el millón pero sus mayores ganancias no eran en dólares sino en intangibles: había estado en lo cierto, se había mantenido conforme a su plan de especulación, había aprendido a operar inteligentemente y había hecho lo correcto en el momento crítico.

Hay tres rasgos que definen claramente la historia especulativa de Jesse Livermore. La primera era su gran capacidad para leer la cinta, de hecho su índice de aciertos era cercano al 100%; la segunda era su nula gestión del riesgo, operando con apalancamientos extremos y casi siempre a un único activo lo que convertía cada posición en una ruleta rusa; y la tercera cierta propensión a hacer caso a opiniones de terceros en una época de ineficiencia, déficit de información fiable, manipulación de mercado y pronósticos interesados. Los tres rasgos se dieron a la vez en el segundo evento que paso a narrar: Livermore había llegado a la conclusión de que el mercado del algodón era bajista y tenía una importante posición corta pero la conversación con el que se consideraba uno de los mayores expertos le hizo cambiar de opinión y empezó a comprar ignorando su método operativo. A medida que el algodón iba cayendo él iba acumulando hasta llegar al punto en el que comprendió que ya solo seguía comprando para sostener el precio; y es ahí cuando asume que lo único sensato era liquidar la posición soportando unas pérdidas tan descomunales que le llevaron a tener que vender sus yates y renunciar a su alto nivel de vida. Ésta y alguna otra aventura coincidente en el tiempo le dejaron no solo arruinado sino con unas deudas, contraídas sobre todo con amigos, que superaban el millón de dólares. Esas deudas no le dejaban operar libremente y se veía atenazado cada vez que tenía que tomar una posición así que no le quedó más remedio que pasar por la humillación de declararse en bancarrota. Sabía que sólo podría remontar sin el peso de las deudas pero, al mismo tiempo, ni tenía dinero ni se lo podía pedir prestado a sus amigos o estaría en la misma tesitura. Su última bala era la de operar con 500 acciones prestadas por un hombre que le debía un favor. Solo tenía que elegir en qué empresas operar y el momento a entrar pero esta vez no podía fallar o estaría financieramente muerto. Entonces hizo lo que nunca antes había hecho: además de leer la cinta hizo una adecuada gestión del riesgo eligiendo una variedad de activos para conseguir una cartera diversificada y sin sobreapalancamientos que pusieran en riesgo todo el capital. Al cabo de dos años había devuelto el dinero a todos sus acreedores, había constituido un fondo a nombre de su mujer y otro al de su hijo con dinero suficiente como para que no tuvieran que volver a pasar penurias nunca más, había recuperado su anterior tren de vida y, lo mejor de todo, tenía una ingente cantidad de dinero para operar a lo grande.

Éstas y muchas otras aventuras especulativas vienen recogidas en el libro “Recuerdos de un operador de acciones”, de Edwin Lefevre; un libro de imprescindible lectura para el buen especulador, repleto de sabiduría, experiencias y algunas reglas operativas impagables entre las que citaré una por razones obvias:

“Se han perdido millones y millones de dólares a manos de hombres que compraron acciones porque parecían baratas o las vendieron porque parecían más caras. El especulador no es un inversionista. Su objetivo no es asegurar el regreso seguro de su dinero a una buena tasa de interés, sino beneficiarse del ascenso o descenso del precio del valor con el que esté especulando. Por lo tanto, lo que se debe determinar es la línea especulativa de menor resistencia en el momento de la operación; y lo que el operador debería esperar es el momento en el que se defina esa línea, porque esa es la señal para poner manos a la obra. (…) En un mercado estrecho en el que los precios no van a ninguna parte, sino que se mueven dentro de una gama estrecha, no tiene ningún sentido tratar de anticipar en qué sentido se va a producir el siguientegran movimiento. (…) Cuando el precio se abra camino a través de la vieja barrera los que están a la contra se verán obligados a rectificar ayudando a definir, todavía más claramente, la línea de precio de menor resistencia”.

Aquí Jesse Livermore nos está explicando cómo los mercados enrangados se convierten en… tendencias bursátiles emergentes.

Si le preguntáramos a John Bogle su opinión acerca de la forma de enfrentarse al mercado de Jesse Livermore, en vez de “Recuerdos de un operador de acciones” probablemente nos sugeriría la lectura de "El jugador" de Fiódor Dostoievski porque para Bogle todo gestor activo lleva dentro en mayor o menor medida a un jugador.

Bogle nació en 1929 en Nueva Jersey, era un excelente estudiante, le apasionaban las matemáticas y estudió Economía e Inversión en la Universidad de Princeton dónde se graduó en 1951 con la calificación de magna cum laude gracias a una tesis dedicada a los fondos de inversión: «The Economic Role of the Investment Company».

A partir de ahí estuvo trabajando durante veinte años en la gestora de fondos Wellington Fund hasta que le echaron. A raíz de su expulsión decidió fundar The Vanguard Group, una de las mayores gestoras de fondos de la actualidad. El sello diferencial era la creación de fondos de gestión pasiva dado que, según Bogle, muy pocos gestores son capaces de batir al índice de referencia a largo plazo y los que lo hacen lo logran más por suerte que por habilidad.

Los fondos Vanguard apenas necesitaban gestión porque se limitaban a replicar el comportamiento del índice de referencia y eso permitía repercutir al partícipe unos costes increíblemente bajos. Warren Buffett ha dicho que “si alguna vez se erige una estatua para honrar a la persona que más ha hecho por los inversores estadounidenses la elección debe ser John Bogle” y, respecto de su libro “Como invertir en fondos de inversión con sentido común” opina que “debería ser una lectura obligatoria para todos los inversores”.

Expuestos ambos personajes y sus respectivos modos de enfrentarse al mercado llega el momento de hacer frente a la pregunta que está flotando en el aire: si tuviéramos que elegir entre ambos operadores, ¿con cuál nos quedaríamos?

A ver, recapitulemos. Uno no tenía estudios, se convirtió en millonario tantas veces como quebró, llevó una vida intensa repleta de lujos pero murió arruinado y se suicidó a los 63 años tras llegar a la conclusión de que su vida había sido un desperdicio. El otro obtuvo múltiples honores y reconocimientos, llevó una vida acomodada, abrió nuevos caminos fundando una empresa emblemática y murió multimillonario a los 90 años. Difícil elección, lo reconozco.

Supongo que el 99% ya ha elegido a John Bogle, pero espero que el 1% restante se haya dado cuenta de que la pregunta encierra una inmensa trampa. Hemos comparado a dos personajes de distintas épocas sin analizar su contexto histórico… y sin contexto no hay nada.

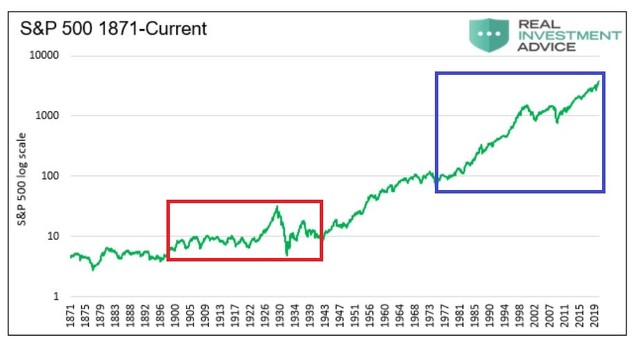

En el recuadro rojo tenemos el comportamiento del mercado durante las cinco décadas de vida especulativa de Jesse Livermore. En el recuadro azul tenemos el comportamiento de las cinco décadas del mercado que van desde la fundación de Vanguard hasta el fallecimiento de John Bogle.

Cuando Livermore empieza a operar la cotización tiene una muy suave pendiente alcista que dura muy poco tiempo a la que siguen dos décadas de idas y venidas sin que el mercado sea capaz de encontrar una tendencia definida. A continuación llegan los locos años 20 y la gran burbuja cuyo pinchazo devuelve las cotizaciones a los niveles decimonónicos que Livermore se encontró 40 años antes cuando empezaba a operar en las bucket shops. Cuando Livermore se suicida, tras cinco décadas de épica especulación, el mercado se encuentra aproximadamente en los mismos niveles en los que se había estado moviendo durante las dos primeras décadas del siglo.

El dibujo de la etapa operativa de John Bogle es como el de un cohete propulsado hacia el cielo, multiplicándose la cotización del índice S&P500 por casi 40 veces (que en el gráfico no se aprecia adecuadamente por estar en escala semilogarítmica para eliminar la exponencialidad). Cuando Bogle habla de la importancia de la suerte en el éxito operativo puede que ni siquiera haya reparado en qué medida está hablando de sí mismo. Y cuando los Bogleheads encumbran al padre de su adorada estrategia operativa ignoran que en realidad a quién están idolatrando no es al propio Bogle sino a la época especulativa que le ha tocado vivir.

Los dos operadores, Livermore y Bogle, tienen en común que ambos han trascendido porque han desarrollado el método operativo que mejor se adaptaba al mundo que les tocó vivir. Hoy podemos elucubrar todo lo que queramos acerca de cómo sería la vida de Livermore si hubiera vivido los tiempos de Bogle, podemos pensar que el trading y el análisis técnico tendrían la reputación que se ha ganado el value investing o la indexación y podríamos llegar a la conclusión de que todos los que hoy se llenan la boca hablando de Buffett o Bogle serían fervientes seguidores de Livermore, pero lo cierto es que nadie puede saber a ciencia cierta cómo serían en realidad las cosas. Ahora bien, lo que podemos afirmar sin ningún temor a equivocarnos es que si a John Bogle le hubiera tocado vivir la época de Jesse Livermore, para los cuatro frikis que llegaran a conocerlo sería el tipo más gris, inútil e intranscendente de toda la historia de los mercados financieros y su método operativo sería motivo de burla para todos los que hoy levantan monumentos en su nombre empezando por el propio Warren Buffett.

Toda estrategia operativa lleva aparejada una apuesta macroeconómica implícita y en el caso de la gestión pasiva esa apuesta se concreta en una subida exponencial perpetua de las cotizaciones. Con lo hasta aquí expuesto puedo decir que me desagrada que sus partidarios ridiculicen a los demás operadores de mercado y que, a la vez, traten de promocionarse como expertos financieros sin tener la más vaga idea acerca de lo que ha condicionado sus rentabilidades; sin embargo, no me parece que la indexación sea mala opción para el ahorrador particular que desconoce los resortes que mueven las cotizaciones, que tiene sus ingresos vitales al margen de los mercados financieros y que sólo recurre a éstos para garantizar el mantenimiento del poder adquisitivo de su ahorro. Pero tiene un inmenso problema: es una estrategia “para toda la vida”, y toda la vida puede ser demasiado tiempo operativamente hablando.

Llegados a este punto hay una cuestión esencial que es lo único que debería preocuparnos: el ahorrador que ahora esté iniciando su carrera laboral y al que le quedan por delante varias décadas de vida antes de jubilarse, ¿qué mercado se va a encontrar, el de Livermore o el de Bogle? Dependiendo de cuál sea la respuesta a esta pregunta puede que la indexación sea una auténtica maravilla o un completo fracaso.

Dejo aquí el análisis porque no quiero hacer una entrada inabarcable pero en el próximo artículo, continuación de éste, trataré de dar respuesta a la cuestión que acabo de formular. Esa segunda parte se titulará “El apocalipsis de la indexación” por lo que ya queda clara mi opinión al respecto. No obstante, como en las teleseries, dejaré un pequeño avance del siguiente capítulo. La época que ha vivido Bogle es también la época que hemos vivido nosotros, por eso también nosotros, al igual que los bogleheads, estamos contaminados por la ilusión del siemprealcismo; a nosotros, hoy, nos resulta imposible imaginar un mercado lateral de medio siglo, sin embargo, cuando se mira toda la historia bursátil del capitalismo se aprecia que lo realmente extraño es el medio siglo de alzas sostenidas en el que está transcurriendo nuestra vida operativa.

La tendencia histórica es claramente alcista a largo plazo, como no podría ser de otra manera en un sistema económico tan enriquecedor como es el capitalista, sin embargo, estas alzas están salpicadas de mercados laterales seculares que pueden abarcar ampliamente toda la vida laboral de una persona con esperanza vital media. En el gráfico anterior se aprecian inicialmente dos rectángulos rojos tan asombrosamente similares que podrían intercambiarse y apenas notaríamos la diferencia; ambos están regidos por una clara lateralidad con una burbuja intermedia y crack posterior que devuelve las cotizaciones a la base del proceso congestivo. En el tercer rectángulo podemos ver como se vuelve a repetir el proceso incluido el boom alcista intermedio de 1987, sin embargo, en esta ocasión no hubo un verdadero crack sino todo lo contrario, una rápida recuperación que pone fin a lo que había sido la normalidad del índice durante los 200 años de vida del capitalismo. Entender qué fenómeno condicionó esa ruptura con la Historia así como su (no) sostenibilidad futura será la clave de todo este entramado económico, financiero, monetario y social.

Feliz especulación.

TBE_Sniper

Uno de los mejores artículos en inBestia de siempre. Clásico instantáneo.

Un matiz. A Bogle le echaron por liarla muy gorda con una apuesta activa (o implícitamente activa), lo cual no deja de ser curioso.

En respuesta a Hugo Ferrer

Listón alto, entonces, para la segunda parte.

Intentaré estar a la altura.

Muchas gracias, Hugo.

Todo un honor viniendo de ti.

De 1900 a 1943 sería posible ver ese gráfico con dividendos incluidos?

En respuesta a Alejandro Bennasar

Ahí me pierdo.

Lo de los gráficos es un mundo: con o sin dividendo, lineal o semilogarítmico, nominal o real...

Quizás Ricardo González te pueda ayudar. Ese gráfico es suyo... y habrá más.

Con mis respetos, no es sólo cómo se pinta un gráfico...es cuánto me meto realmente en el bolsillo.

He encontrado una calculadora de rendimientos con y sin dividendos en el SP500. He extraído los retornos entre 1910 y 1943. La calculadora está aquí:

https://dqydj.com/sp-500-return-calculator/

Y adjunto una imagen con los retornos, con y sin dividendos.

No es que sea un fanático de la indexación cerrado a todo lo demás...pero es imprescindible contar con los dividendos para hacer un buen análisis, en mi humilde opinión.

En respuesta a Alejandro Bennasar

Buenas,tienes esa calculadora para pasármela? gracias

Insisto en que no quiero ofender a nadie, pero es que llamamos "el tipo más gris, inútil e intranscendente de toda la historia de los mercados financieros" a una persona que, en esa época, te extrae un 5.8% compuesto anual estando tumbado en la playa...sólo para poner un poco de contexto.

En respuesta a Alejandro Bennasar

Hay algo que he dejado claro desde el principio de este blog pero que no puedo repetir en cada artículo que escribo: yo soy un especulador que me dedico al trading a tiempo completo y mis opiniones van siempre dirigidas a quién se identifique con esta situación.

Si fuera un value investor y gestionara un fondo podría vivir de comisiones. Si tuviera un trabajo que me garantizara rentas estables podría indexarme. Pero soy un trader que vive de esto.

Es fácil componer cuando tienes un buen sueldo que te permite ahorrar y un método sensato de inversión pero con un 5.8% (antes de impuestos) de rentabilidad teniendo que sacar pasta continuamente para vivir no hay salida.

Digo en el artículo que veo bien que un particular se indexe aunque también creo que es un mal momento para hacerlo si no tienes la capacidad de aguantar las pérdidas.

Desde aquí es muy fácil hablar pero habría que ver qué tal se dormía tras perder más del 90% del capital en la gran depresión y además aportando mes a mes, suponiendo que hubieras mantenido el trabajo o negocio.

La idea última que trato de transmitir es la de que es muy posible que estemos entrando en un invierno bursátil y que puede que no sea el mejor momento para quemar las naves.

Gran artículo

Saludos

Muy buen artículo, me considero partidario de la indexación y, por eso mismo, me encanta leer cosas que me hagan replantearme distintos aspectos de dicho tema. En mi caso considero que la indexacion generalizada fracasará para la mayoría simplemente porque es difícil gestionar las caídas a nivel psicológico en un ambiente desesperanzador con noticias terribles.

En respuesta a Jose Mol

Exactamente. Ese es el punto.

A mí no me gustaba el modo en que se trataba el análisis técnico y decidí exponer mi visión al respecto a través de una trilogía que desmonta todos los mitos en contra.

Al terminar me quedó la sensación de estar exponiendo lo bonito y ocultando lo malo así que pensé que sería interesante alertar de los riesgos que conlleva cada estilo.

Dediqué un artículo a explicar los riesgos de operar en base al value investing. Aquí estoy contando que es probable que años y años de esteroides monetarios nos hagan olvidar que también hay caídas muy severas y que aguantar esas caídas si esto se complica va a ser muy, muy duro. Y en el siguiente trataré de explicar los riesgos del análisis técnico.

Al final la cuestión no es conocer al mercado sino a ti mismo y a tus circunstancias. Para cada caso hay una tipología de inversión mejor que el resto pero todas ellas te van a llevar al límite de un modo u otro.

En respuesta a Jose Mol

Buenos días a todos,

una variable que no existía en la época de Livermore y Bogle es la cultura financiera que se puede obtener en las redes sociales. Me explico, durante la caída bursátil de la cuarentena, muchos participantes en redes sociales de inversión no se pusieron nerviosos y no sólo aguantaron estoicamente las caídas, sino que las vieron como oportunidad de compra y aumentaron sus inversiones, abaratando el precio medio de sus inversiones. Esto indica que, a diferencia de otras épocas, un ahorrador/inversor amateur es capaz de autoeducarse gratis y tener el estómago suficiente como para abstraerse de los medios de comunicación que venden el fin del mundo y mejorar la rentabilidad de sus inversiones a largo plazo, algo que era imposible para los amateur ya que incluso la información era inconclusa o no fiable en otras épocas para los profesionales.

Un saludo.

En respuesta a Javier Martínez López

Cuando haya una recesión importante y duradera hablamos.

En respuesta a Jose Mol

Si no le parece importante una caída del S&P del 35% con un cierre total de la economía y encarcelamiento de la población acojonándola con los medios de comunicación y RRSS importante, serio y que nunca se había visto en anteriores crisis y crashes bursátiles ejemplo suficiente no sé que está esperando, ¿una guerra nuclear?

Le recuerdo que el PIB de España cayó un 17'7 % en tasa trimestral.

En respuesta a Javier Martínez López

Bueno, el detalle es que todo eso sucedió en un mes, tiempo insuficiente para qué muchos despistados incluso se dieran cuenta de lo sucedido con sus inversiones-ahorros... ¿Qué más da? Si es inversión "pasiva", yo quiero ver si caen los mercados por dos años a ver que tan pasivos se mantienen...

Buenas tardes a todos. Me parece una comparación poco afortunada. Bogle no era un inversor ni un especulador, era un empresario. No se hizo rico invirtiendo. Detecto una necesidad que el mercado no cubría (fondos que replicaran al mercado a bajo coste) y lo aprovechó. Si hubiera nacido en los tiempos de Livermore me inclino a pensar que hubiera encontrado otra necesidad no cubierta y su vida habría sido parecida: riqueza y reconocimiento.

Volviendo al tema de fondo, está claro que los últimos 14 años han sido extraordinariamente alcistas. Esta claro que volveremos a ver mercados bajistas (si no lo estamos viendo ya). Pero las estadísticas de mercados alcistas siguen siendo válidas en mercados bajistas. Si el S&P500 pierde un 50%, una gran parte de los fondos activos van a perder mas. Eso por no hablar de los inversores particulares que decidan comprar y vender acciones a su criterio.

Para mí está claro: la forma más segura de maximizar la rentabilidad de mis ahorros en los próximos 20 años es con fondos que repliquen al mercado a bajo coste. Y gracias a Bogle esos fondos existen

En respuesta a Rafael Marugan

Es que la crítica no es a Bogle.

Por supuesto que fue un gran hombre, que hizo un excelente trabajo, que creo una gran empresa y que se merece de largo sus honores y reconocimientos. Hasta yo hago uso de su creación cuando lo veo oportuno. No pasa nada por reconocerlo, al contrario.

La crítica es hacia quién nunca ha hecho nada relevante en el mundo de la inversión y ahora, por una concatenación de factores, cree que ha encontrado la pócima mágica justo cuando ésta puede colapsar. Y, a la par, arrastra a otros a cometer lo que para mí es una equivocación, como mucha gente ya está comprobando.

Hay que entender que el momento es el que crea el relato.

Paramés fue admirado y luego vilipendiado. Y él era el mismo y defendía lo mismo. Lo que cambió es el momento.

Bogle hizo una gran creación. Ahora es Dios y dentro de cinco años puede que sea motivo de burla. Y su aportación habrá sido exactamente la misma.

Quitando al inversor que acude al mercado con mucha pasta y lógicamente su punto de vista de inversión es otro al de uno de gestión activa apalancando el dinero para dar volumen a los hipotéticos beneficios .. las pérdidas quedan en segundo lugar mejor no pensar en ello y soñar con los beneficios ...jajajs

Pero lo que pasa con la gestión activa como todo en la vida el dinero no es para todos es para unos pocos... si vas millonario al mercado comprar buenas cosas y mantener y tendrá momento duros...

Yo soy proactivo ..jajajs

Sea con gestión activa o pasiva o indexada, salirse oportunamente es fundamental, o sea estudiar el momentum.

Excelente post, muy bien escrito y argumentado, y muy currado. Estoy de acuerdo con la idea general, y con la idea en particular de afrontar la posibilidad de tener una década... o varias, de estancamiento. Una especie de JAPONIZACIÓN de Europa... y quizá incluso de EEUU.

La DEMOGRAFÍA es un factor clave en toda esta evolución. ¿Va a dejar de crecer la población mundial? ¿Podríamos tener algún susto (por ejemplo, una pandemia gorda de verdad, para la que ya hemos demostrado que ni los ciudadanos estamos preparados, ni nuestros "líderes" gobernantes sabrán guiarnos a la salvación -al contrario, irán detrás de la masa-). Este auténtico CISNE NEGRO lo cambiaría todo, y en este sentido tu post me parece una apertura de mente muy interesante, señal de pensamiento crítico libre e independiente, que siempre escasea...

Habría mucho más que decir, y poco a poco seguiremos hablando de ello. Me parece CLAVE tener esto en mente, de forma que relativicemos movimientos de corto y medio plazo. Hemos entrado probablemente en UN NUEVO MUNDO, donde la orgía de liquidez se acabó, y las burbujas están pinchando (criptos y bonos a la cabeza).

Dicho todo lo anterior, quería poner de relieve una contradicción: si miras el gráfico de JEREMY SIEGEL (el segundo del post, que compara acciones, bonos, oro y dólar), vemos que las acciones (STOCKS) suben "en línea recta" desde 1802. Esta "línea recta" esconde en realidad oscilaciones que pueden llegar a ser del -80% como en 1929-1932.

PERO... si miras los dos últimos gráficos del post, esta tendencia alcista de largo plazo parece no existir, y parece que hay largos períodos laterales.

¿CUÁL ES EL GRÁFICO CORRECTO? Porque son incompatibles, mostrando períodos similares (últimos dos siglos), el aspecto no tiene nada que ver. Miremos por ejemplo el último, que va desde 1789 hasta hoy, y muestra largos períodos laterales.

El gráfico del Pr. Jeremy Siegel está depurado: incluye dividendos pagados y descuenta la inflación. El último gráfico no está depurado: entiendo que no incluye los dividendos, y la inflación probablemente tampoco. Asumo en cualquier caso que un prestigioso profesor de universidad es más fiable.

Los dividendos son clave, especialmente en épocas anteriores, donde esta era la principal retribución del capital. Además, en períodos tan largos, un 3% anual de rentabilidad vía dividendos, te cambia totalmente el gráfico. Un 3% capitalizado durante 50 años, supone un 338% de rentabilidad...¡que no figura en ese gráfico! La lateralidad se transforma en movimiento alcista...

CONCLUSIÓN.

Me quedo con el gráfico de SIEGEL, y con sus números:

1. la bolsa USA ha rendido un 6,6% neto de inflación desde 1802.

2. no ha habido ningún período de 20 años con rentabilidad REAL (descontando inflación) negativa.

=> PONGAMOS 25 O INCLUSO 30 AÑOS PARA TENER MARGEN DE SEGURIDAD, Y AÑADAMOS OTRO MARGEN DE SEGURIDAD: COMPRAR A MÁS DE UN 30% DE MÁXIMOS HISTÓRICOS.

Combinando ambos (tiempo por delante y comprar a más de un 30% de máximos), la probabilidad de perder dinero es mínima, en mi opinión. Otra cosa es LO QUE GANES. Si entramos en un gran período lateral de largo plazo, habrá que ser mucho más flexible, y no dormirse en los laureles. En una JAPONIZACIÓN DE OCCIDENTE, lo que tendríamos son grandes ciclos de la bolsa en períodos de 3-8 años, y con movimientos que pueden ser entre un -50% y un +100% (para al final mostrar un movimiento lateral de largo plazo). Con esto en mente, tenemos muuucho margen de maniobra. ;)

Saludos !

En respuesta a Niko Garnier

Gracias por tu comentario, Niko.

Con este artículo quiero poner de manifiesto algunas cuestiones, unas muy obvias y otras bastante menos. Aquí (y es normal que así sea) nos estamos centrando únicamente en el aspecto financiero pero a mí me interesa mucho más el social.

Cuando digo que no se busque maltusianismo aquí quiero decir que mientras tengamos sistema capitalista seguiremos yendo a mejor y seguiremos con una superprimaria alcista.

Cuando hablo del apocalipsis de la indexación no me refiero a que no pueda seguir siendo una operativa válida sino a que los argumentos en los que se ha apoyado van a dejar de ser válidos.

Como te decía por Twitter, pese a la complejidad de concretar todas los argumentos, a menudo paralelos, en una disertación lineal, espero poder dejar claro en el segundo artículo a dónde quiero llegar con todo esto.

Y una de las conclusiones a las que (creo) que vamos a llegar es la de que la tabla de Siegel no es representativa de los rendimientos reales que podemos esperar a un par de décadas vista.

Saludos.

En respuesta a Tendencias Bursátiles Emergentes

Me parece una idea muy interesante, para trabajarla y tenerla en mente. Seguro que, a un par de décadas vista, tener en mente la posibilidad de que la tabla de Siegel no se cumpla, será mucho más productivo y rentable para nuestras carteras que mantenerse con la ingenuidad y confianza en que "todo irá bien porque lo dice Siegel" ;)

Bueno, al menos en la primera década... y después veremos.

Saludos !

He disfrutado mucho la lectura, deseando que algún día publiques esa segunda parte "El apocalipsis de la indexación".