Mi intención es que se quede conmigo todo el artículo, pero eso sólo ocurrirá si le pica eso que llaman Bolsa. Sí, sí, ya sé que muchos opinan que la Bolsa es algo confuso y lejano donde se puede perder mucho dinero –posiblemente, usted sea uno de ellos. Pero yo les replico: tememos lo que desconocemos. Nuestro sistema educativo carece de materias orientadas a la educación financiera; nadie nos enseña a gestionar nuestros ahorros. Y no me negarán que la materia es importante.

Fruto de nuestro trabajo hemos podido acumular un determinado nivel de ahorro, ahorro que precisa ser gestionado si queremos protegerlo de la inflación, o lo que ese gran ciclista llamado Perico Delgado no dudaría en llamar “el hombre del mazo”. Y sólo hay un camino para evitar la temida escalada de precios y la consiguiente depreciación de nuestro ahorro: invertir. Tal vez en un nuevo proyecto empresarial, en bienes inmuebles… O en Bolsa. Y sí, supongamos que decide invertir en Bolsa.

Opciones de inversión

A la hora de iniciar nuestra andadura en los mercados distinguiría tres alternativas: 1) replicar un índice de referencia –por ejemplo, el Ibex 35–, 2) participar en un fondo de inversión –uno de los muchos que le puede ofrecer su banco o gestora–, o 3) invertir por nuestra cuenta. Vayamos por partes:

1. Replicar un índice de referencia. Las finanzas modernas se asientan sobre un principio fundamental: los mercados son eficientes. Llevado a la práctica, este supuesto implica que los mercados se ajustan con tanta precisión a la nueva información que nada ni nadie puede sacar “tajada”. Imposible anticiparse a una futura caída o subida. Si este fuera el caso, ya sabemos cuál es la mejor opción: replicar la cartera de mercado. Algo así como “si no puedes con el enemigo, únete a él”. Ante un mercado sabio, la única alternativa que nos queda es seguir su estela: el Ibex sería nuestro faro (o el S&P 500 americano, o el DAX alemán, etc.). Si le resulta atractiva esta opción, su banco o gestora tendrá, a buen seguro, un producto que replique al índice elegido.

2. Partícipe en un fondo de inversión. Es posible, sin embargo, que, bien por convencimiento personal o bien porque le han convencido en su banco o gestora, usted crea que ese mismo banco o gestora sea capaz de diseñar un fondo de inversión cuya rentabilidad sea superior a la del mercado. A fin de cuentas, cabe esperar que unas instituciones repletas de excelentes profesionales sean capaces de hacer algo más que replicar la cartera de mercado y ofrecernos una combinación de activos cuyos rendimientos superen al Ibex de turno.

3. Por su cuenta. Posiblemente, estimado lector, sea usted una “rara avis”. Un amante de lo desconocido que no le teme a ese inmenso caudal de información que fluye, a velocidad de vértigo, por delante de nuestras narices. Tickers, cotizaciones, gráficos, estados financieros, psicología de mercados, prensa especializada, recomendaciones de expertos, gurús… y usted como protagonista. Ha decidido ocupar su butaca en el teatro de los sueños. Un teatro de aforo ilimitado, un espacio que parece lleno de espejos, pues, mire donde mire, hay otro sentado igual que usted. Tras el sobrecogimiento inicial, respira hondo, se repone y fija su atención en el cartel que tiene enfrente. Reza así: ¡Bienvenido, esto es el mercado!

¿Y qué estrategia seguir si uno va por libre? Siendo una mente inquieta, y seguro que lo es, habrá leído o escuchado distintas maneras de entender los mercados. Doy por hecho que conoce, por ejemplo, al mítico inversor Warren Buffett –el tercer hombre más rico del planeta– o ha oído hablar de Bestinver, una gestora de fondos independiente cuyas rentabilidades históricas se sitúan en los puestos de cabeza del ranking mundial de fondos. Ambos comparten una idéntica filosofía de inversión: el Value Investing oInversión en Valor. Yo también la suscribo…

La rentabilidad media del mercado

Ahora bien, ¿qué rentabilidad podemos esperar de cada una de ellas? Empecemos por los índices de referencia, que no son más que la plasmación de eso que llamamos mercado. Pues bien, si tomamos por ejemplo el S&P 500, a lo largo de los últimos sesenta años ha arrojado una rentabilidad cercana al 7.5% anual para horizontes de 10 años –esto es, la media de los sucesivos intervalos 1950-1959, 1951-1960, 1952-1961, … , 2002-2011, ha sido ese 7.5%. Si alguien me replica que, precisamente, en esta última década la rentabilidad del índice (con reinversión de dividendos) no ha superado el 3%, le contestaría diciendo que en los últimos veinte años la rentabilidad ha estado próxima al 8%. Contando, además, que en esta última década hemos vivido tres episodios bursátiles de extrema violencia: la caída definitiva a la lona de las puntocom, el crash financiero de los USA y el crash financiero europeo; crash, este último, en el que todavía seguimos inmersos. Demos la mano, pues, a ese 7.5% que señalaba anteriormente.

El fiasco de los fondos de inversión

Seguimos con la historia… Ahora, los fondos de inversión. Como decía, cabe esperar que los bancos y gestoras de un país, apoyándose en sus fuertes inversiones en capital humano y tecnológico, sean capaz de ofrecer al menos un producto que bata, de forma sistemática, al índice bursátil de referencia. Pues va a ser que no… Veamos los datos para los USA, Europa y España:

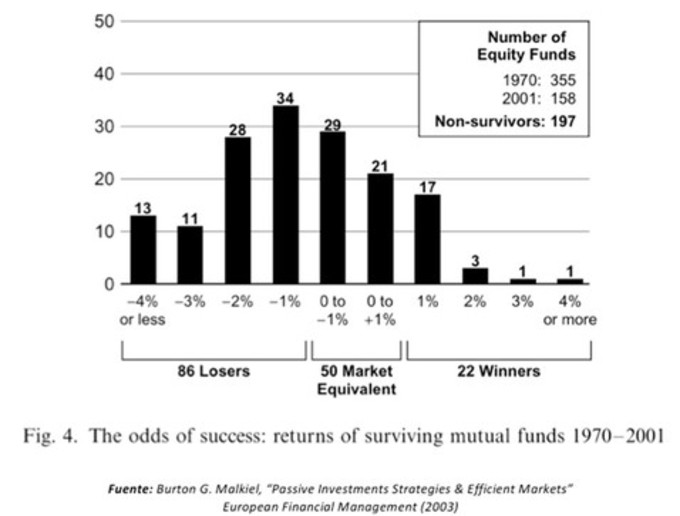

Para los USA:

Demoledor. Para el período 1970-2001, de los 355 fondos de inversión que componían inicialmente la muestra, sólo 22, sí, sí, repito, sólo 22 han ofrecido una rentabilidad superior al mercado. Pero ahí no acaba todo. De esos 22, 17 sólo lo han batido en una cifra situada entre el 1% y el 2%. Y por si fuera poco, un único fondo de inversión ha sido capaz de generar una rentabilidad superior en más de cuatro puntos a la del mercado. Y no nos olvidemos que un total de 197 fondos se ha quedado por el camino…

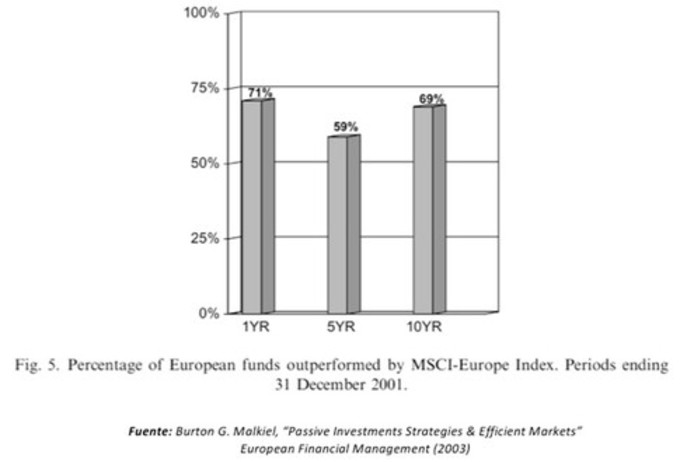

Para Europa:

Pues tres cuartos de lo mismo… O mejor dicho, casi tres cuartos del total de fondos de inversión europeos fracasan en su intento de batir al mercado –en este caso, el índice MSCI-Europe. Da igual si tomas un horizonte anual, de cinco años o de incluso diez: el mercado siempre gana.

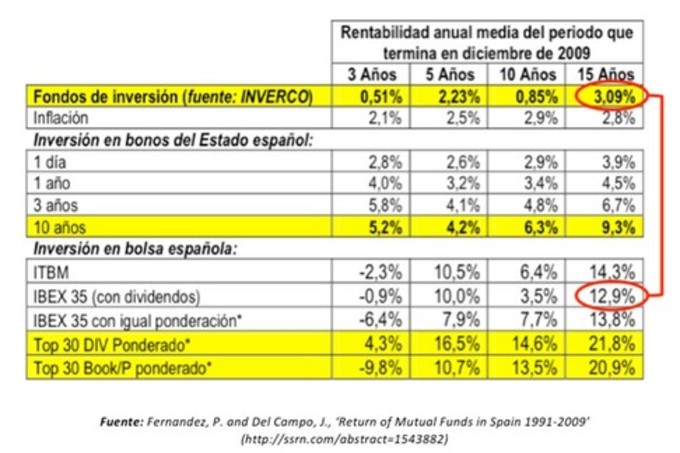

¿Y qué noticias tenemos por aquí? Les recomendaría que no lo miraran, pero que levante la mano el primero que no lo quiera ver... Pues vean, vean:

Pues ya lo han visto… Mientras que el Ibex 35 (con dividendos) ha cabalgado al 13% anual a lo largo del período 1995-2009, los fondos patrios apenas han salvado la inflación (3.1% vs. 2.8%).

Llegados a este punto, la conclusión parece clara: si los fondos de inversión, con toda su preparación y experiencia, no han logrado batir al mercado, ¿cómo puede un inversor particular batirlo? El profesorBurton G. Malkiel, autor del libro “Un paseo aleatorio por Wall Street” y de los dos primeros gráficos que le he mostrado, le contestaría que es imposible: el mercado es eficiente. ¿Acaso no le basta la evidencia aportada? Diría él…El Value Investing o Inversión en Valor

Pues no, no basta... La historia no acaba ahí. Todavía queda un espacio para la esperanza y el buen hacer. Y aquí es donde entra en escena la tercera opción: la opción de invertir por su cuenta, con el Value Investing como herramienta de trabajo.Y sí, sí que es posible batir al mercado. Y es posible por undoble motivo: el primero, porque la evidencia del comportamiento fallido de la gran mayoría de los fondos no está relacionada con la imposibilidad de batir al mercado, sino que guarda relación con la gestión de esos mismos fondos; y, el segundo, porque el mercado no para de darnos muestras de fallos de interpretación clamorosos. Déjenme que les explique.

Empecemos por el primero, el comportamiento fallido de los fondos. Es imposible batir al mercado si sólo te limitas a seguirlo. Si la cartera de un fondo de inversión es muy similar a la composición del Ibex 35, obtener rentabilidades superiores a las que arroja ese índice se me antoja bastante improbable. Surgen, ahora, dos cuestiones: (1) ¿es cierto que los fondos de inversión se limitan a seguir al mercado?, y (2) en el caso de que la respuesta anterior fuese afirmativa, ¿por qué optan por esta estrategia “pasiva” y abandonan la búsqueda de retornos superiores?

1. Respecto a si los fondos siguen o no el dictado del mercado, basta con atender al siguiente dato facilitado por el profesor Jonathan W. Lewellen (Dartmouth College): para el período 1980-2007, la correlación entre las rentabilidades obtenidas por los inversores institucionales y aquellas obtenidas por la cartera de mercado es del 99.8%. Incontestable. Dicho de una forma más gráfica: fondos de inversión y mercado van de la mano. Más unidos, imposible. Si uno mueve la manta, el otro se constipa.

2. Pero como diría Mourinho: ¿por qué? Pues motivos sí que hay. Les enumero unos cuantos:

· La remuneración de los gestores está ligada al volumen del fondo. Se ven, por ello, obligados a invertir el flujo constante de ahorro que van captando, aún cuando ya hayan agotado las “buenas” ideas de inversión –aquellas que sí podrían batir al mercado. Usted, como inversor particular, puede decidir no invertir ante la ausencia de valores atractivos; un fondo no se puede permitir ese lujo. Los profesores Berk y Green –de las universidades de California y Carnegie Mellon, respectivamente– subrayan este hecho.

· Mejor equivocarse siguiendo el consenso que equivocarse sólo. Un gestor que apuesta por Telefónica es consciente de que un revés en la acción no sólo le afectará a su cartera, sino que será un revés que golpeé la cartera de la mayoría de los colegas de profesión. El refranero español lo tiene claro: “Mal de muchos, consuelo de tontos”. ¿Se imaginan el futuro profesional de un gestor de un importante fondo que apostó por Barón de Ley como símbolo bandera de su cartera, pero que le he salido rana a corto? Sí, verdad. Pues eso…

· Miedo a ganar. La volatilidad, la inseparable compañera de los grandes retornos, está mal vista. Las finanzas modernas se empeñan en ver únicamente riesgo allí donde hay volatilidad. Extendido el dogma, las casas de finanzas le rinden pleitesía: sacrifican rentabilidad a cambio de una falsa seguridad. ¿Y cómo lo hacen? A través de esa ONG llamada Diversificación. En la jerga popular sería algo así como: “el que diversifica, su mal espanta”. El error se diluye entre la multitud. Pero claro, todo tiene su contrapartida: el premio también se diluye.

· Los gestores deben cuidar de la liquidez de sus fondos. Muchos de los inversores que acuden a un determinado fondo acuden con la esperanza de que, en un momento dado, podrán retirar su capital inicial con la rentabilidad asociada, o, como mínimo, recuperar el capital invertido. Si el fondo ha canalizado esos ahorros hacia valores poco líquidos –valores con poco movimiento, en comparación con los grandes valores–, es posible que el fondo tenga problemas para deshacer posiciones importantes sin perder dinero. Abandonan, pues, la idea de invertir en valores poco líquidos, poco seguidos por el mercado, aún representando éstos excelentes oportunidades en el medio-largo plazo. Los profesores Gordon, Cici y Gibson arrojan evidencia al respecto (Review of Financial Studies, 2007).

Habiendo analizado ya las causas del comportamiento fallido de los fondos en su intento de batir al mercado, pasemos, ahora, a destapar las ineficiencias del mismísimo Mr. Market.Hemos visto que las gestoras no baten al índice. Pero la cuestión que realmente que nos debería preocupar es si, independientemente de los resultados de esos fondos, se puede o no batir al mercado. Las gestoras no lo hacen, no porque sea imposible, porque evidencia de fallos en la valoración hay. Vaya si los hay.. Ejemplos recientes:

· La burbuja tecnológica que se pinchó por el 2000. Precios inflados, alejados de la realidad contable de la empresa. En uno de mis artículos anteriores les hablaba de ello.

· No contento con la burbuja de las puntocom, el mercado se volvió a indigestar con otra burbuja al poco tiempo. Esta vez, le toco el turno al pelotazo inmobiliario. Mala memoria, vamos. Rentabilidades de infarto, acompañadas, cómo no, de caídas de infarto. También les hablé de ello en otro artículo.

· Obviar situaciones de tesorería límite en las empresas. Enormes problemas de liquidez en determinadas empresas que el mercado prefiere no mirar, porque en ese momento “toca” subir. Luego, la debacle. Y, como casi siempre, debacle exagerada. No me quiero repetir, pero también les comenté el caso de Thomas Cook en un artículo anterior.

· Reacción desmedida ante catástrofes de índole financiera o natural. Como sobre esto no había escrito nada, permítanme que les muestre los siguientes dos gráficos:

Los dos gráficos se corresponde con las cotizaciones de dos excelentes empresas. La primera, conocida por todos, es Nike; la segunda, desconocida para la gran mayoría, es Atwood Oceanics.

Como digo, dos excelentes empresas. Nike tiene ese atributo que tanto le gusta al gurú de Omaha, Warren Buffett, y que no es otra cosa que cuota de mente. No, no me he equivocado. Digo cuota de mente y no de mercado, que también, porque Nike ocupa un pedacito de nuestras mentes: pensamos en deporte y nos acordamos de Nike, pensamos en Nike y nos acordamos del deporte.

Por otro lado, Atwood Oceanics se dedica a la extracción de petróleo en altamar y, en relación a sus competidoras, presenta unos números envidiables: un margen operativo superior al 50%, una deuda con coste que apenas supera el 20% del total de la financiación y una rentabilidad sobre fondos propios cercana al 20%. En fin, dos empresas con muy buenos números.

En el gráfico de Nike aparece señalado con un círculo la tormenta financiera que se vivió pasado el verano de 2008. La portada de unos de los boletines de fin de semana del Financial Times reflejaba, claramente, el sentimiento que se había instalado en la comunidad inversora: PÁNICO. Nike abandonó la cota de los 70 dólares con la que estaba coqueteando para deprimirse hasta los 50 dólares primero, y a los 40 después. Ahora está cerca de los 107 dólares… (En mi anterior artículo, destacaba que, tras el crash bursátil de 2008, hemos asistido a una espectacular revalorización de valores vinculados a marcas que cuentan con un alto grado de fidelización; entre ellas, Nike).

En el gráfico de Atwood Oceanics les he señalado la catástrofe que tuvo lugar en el Golfo de México en Abril de 2010, y que supuso, tras la explosión de una plataforma de extracción, un importante derrame de petróleo en altamar. La plataforma no pertenecía a Atwood Oceanics, pero la incertidumbre se adueñó del sector y todas recibieron su castigo en el mercado. Desde los 40 dólares a los que llegó a cotizar en las semanas anteriores al vertido, la cotización de Atwood Oceanics se desplomó visitando cifras inferiores a 25 dólares. Ahora se encuentra por encima de los 46…

Mi consejo es claro: no tenga miedo, enfréntese al mercado e invierta por su cuenta. Busque buenos negocios, buenas empresas con buenos fundamentos. Los buenos precios aparecen en mercados deprimidos o asustados, o en aquellos títulos “abandonados” por el mercado. Luego, a esperar. ¿Cuánto tiempo? El que haga falta… Pongamos que hablo de Value Investing.

Ah, y uno de los pocos fondos que sí puede presumir de batir al mercado es, precisamente, Bestinver. Curioso. Una gestora independiente y cuyos principios de inversión se rigen por el Value Investing. ¿Casualidad?

Puedes suscribirte aquí para no perderte futuros artículos del blog!