La pasada semana, la encuesta de la asociación de inversores estadounidenses American Investors (AAII), arrojó una lectura de un 48,90% de bajistas a seis meses vista -periodo por el que pregunta la encuesta-, el nivel más elevado de pesimismo desde mayo de 2013.

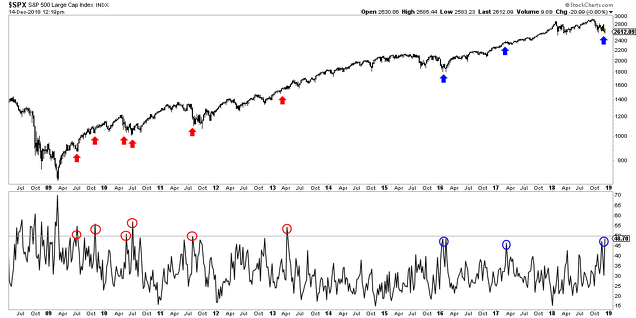

Esta cifra del sentimiento de los inversores es interesante. Por ejemplo, en los mercados alcistas, cuando más de un 50% de encuestados son pesimistas, eso suele coincidir "casi milimétricamente" con suelos de corto plazo, que dan lugar a subidas de varios meses de duración. En el siguiente gráfico he señalado en el panel inferior las únicas semanas en las que hubo más de un 50% de bajitas en la encuesta de AAII y en el panel superior, con flechas, a qué momentos de mercado (S&P 500) correspondieron esos repuntes de pesimismo. Como se puede observar, o bien esas semanas de pesimismo fueron el mismo mínimo del mercado o bien el mínimo estaba muy cerca en tiempo y niveles.

Desde el año 2013 aún no hemos visto un repunte de los pesimistas por encima del 50%, pero las dos veces anteriores -sin contar esta- en las que los bajistas casi llegaron al 50% (en 2016 y en 2017), también fueron excelentes oportunidades de corto plazo. Ahora estaríamos en una situación que parece similar. He señalado en azul todos estos repuntes recientes de pesimismo que casi llegaron al 50%.

No obstante, si bien este tipo de repuntes repentinos del pesimismo del inversor medio suelen ser signos de oportunidad en el corto plazo, la realidad es que solo son oportunidades si realmente estamos en un mercado alcista.

Y es que durante un mercado bajista, por mucho que haya semanas donde los bajistas son mayoría (>50%), eso no evita que el mercado siga declinando, tal y como muestro en el siguiente gráfico que refleja el mercado bajista del S&P 500 entre finales de 2007 y principios de 2009.

Así que básicamente volvemos a la idea de la que he hablado en los dos artículos anteriores, tres con este: hay signos propios de suelo de mercado, como semanas de fuertes revalorizaciones, o paradójicamente también semanas de fuertes caídas, o estos repuntes de pesimismo entre los inversores minoristas. Pero estos signos propios de formación de suelos de mercado, solo lo son si creemos que la tendencia sigue siendo alcista, si no las mismas señales que son tan interesantes en un mercado alcista, son terriblemente malas en un mercado bajista.

Entonces ¿estamos en un mercado alcista o en uno bajista? En todo mercado cuando hay una compraventa siempre hay dos opiniones y al final esto de las correcciones tiene mucho que ver con el juego del póker. Si tu "oponente" es bajista y tú eres alcista y llega una corrección, al final tienes que intentar ver cuáles son tus propias cartas, cuáles son las suyas y si realmente tiene la jugada ganadora o es un farol.

Y como ocurre con el póker esto no es una cuestión de certezas, sino de probabilidades en medio de la incertumbre. ¿Cuáles son las cartas de los bajistas? Yo creo que sus mejores cartas es que estamos en medio de una desaceleración global, aunque también creo que son cartas que ya llevan jugándose un tiempo y es posible que estemos al final de ese proceso de desaceleración.

Los alcistas, en cambio, en mi opinión, tienen las cartas más fuertes en la actualidad. Primero porque buena parte de la desaceleración actual ya ha sido descontada por los mercados, segundo porque estamos viendo signos clásicos de capitulación, como los vistos en los tres últimos artículos de este blog, o el hecho de que la pasada semana fuera una de las de mayores salidas de dinero de ETFs y fondos de acciones en EEUU. Y sobre todo, con mayor peso que estas anécdotas, porque los indicadores más adelantados del ciclo económico estadounidense, aún no están dando señal de peligro.

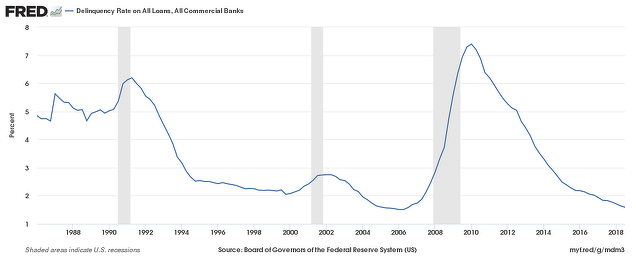

Lo hemos visto recientemente, los hogares siguen pagando sus deudas con una mora que sigue declinando, y esto hace muy poco probable un mercado bajista provocado por una recesión económica. Si al menos vierámos un par de trimestres donde los hogares tuvieran dificultades crecientes para pagar sus deudas, sería más fácil sumarse al lado bajista. Pero no es el caso.

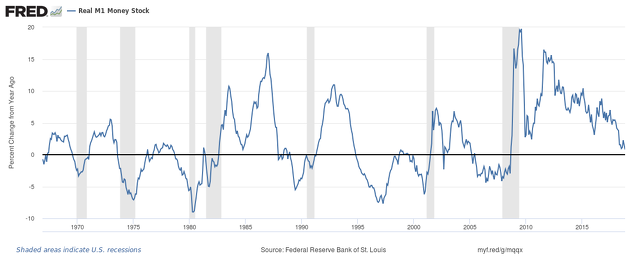

Igualmente, el dinero en circulación en la economía estadounidense (M1 deflactada), sigue creciendo de un año al otro. Es verdad que este crecimiento del 0,82% interanual es el más bajo del actual ciclo expansivo de la economía americana, pero también que no ha habido recesión alguna en las últimas 6 décadas sin que al menos el crecimiento fuera negativo. Tal vez cambie de signo en un par de meses, pero a día de hoy este indicador adelantado no está lanzando ningún tipo de alerta.

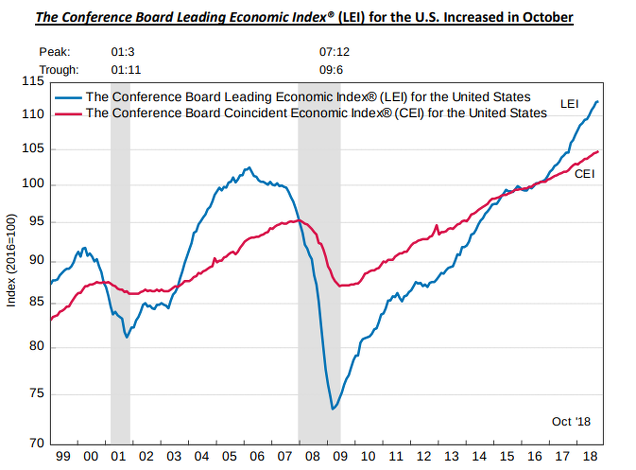

Y en general, el índice adelantado agregado de la economía americana elaborado por The Conference Board, siguió creciendo en noviembre hasta un nuevo máximo. Este indicador, compuesto de otros 10 indicadores adelantados -muchos de los cuáles tratamos en este blog- señalaría la entrada en aguas turbulentas si al menos declinara 3 meses o retrocediera en términos interanuales. Pero de momento sigue creciendo y por eso creo que la mano de los bajistas, una vez más en este ciclo expansivo, es una mano débil.

Por supuesto, si bien yo creo que estas son las probabilidades, la diferencia entre el póker y la bolsa, son que en el póker las probabilidades son más ciertas, mientras que en la bolsa, o los mercados financieros en general, son un complejo entramado de fenónemos paralelos. Es decir, podemos estimar un escenario como más probable que el otro, pero nunca podemos olvidar que puede ocurrir de todo o que no podemos estar tan seguros como en el póker cuando tenemos una pareja de ases en la mano.

---

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.