Semana muy alcista en EEUU donde el índice S&P 500 -que engloba a las 500 empresas más grandes del país- repuntó un 4,85%. Este repunte semanal es el mayor desde noviembre de 2011.

El repunte se ha producido tras un retest del mínimo del 29 octubre y aceleró las subidas el pasado miércoles al calor de las palabras de Jerome Powell, presidente de la Reserva Federal (FED), en el Club Económico de Nueva York, donde utilizó la expresión "just below" (justo por debajo) en vez de la expresión "long way" (lejos), que venía utilizando para referirse al nivel en el que se encuentran los tipos de interés de corto plazo con respecto a la tasa neutral de largo plazo, o aquel nivel de tipos de interés que si es superado haría que la economía creciera por debajo de su potencial (o tendencia).

Con este giro en su vocabulario, lo que el presidente de la FED está declarando es que no perciben que necesiten subir los tipos de interés tanto como tenían pensando hace sólo dos meses y que planean subirlos de una forma más gradual. Esto es casi una bajada de tipos, en el sentido de que tras el próximo ascenso de tipos de interés que se producirá en diciembre, están abiertos a no subirlos más hasta que tengan signos de que la economía no está entrando en problemas. Y como si de una bajada de tipos se tratara, el mercado ha reaccionado al alza en el corto plazo.

Parece, y esta es mi opinión, que aunque llevamos meses de ver cosas que declinan y alertas amarillas y naranjas que se encienden, que el detonante del giro de la FED ha sido el precio del petróleo que se ha desplomado durante los meses de octubre y noviembre, cayendo hasta un 36%. Con la caída del oro negro "adelantando un mayor enfriamiento económico a nivel global" y pulverizando los temores a un repunte inflacionario, por fin la FED ha podido dar su brazo a torcer e insinuar que está dispuesta a parar su ciclo de subidas de tipos.

Todo esto, en mi opinión, es alcista en el corto plazo, no solo para la semana que se fue, sino para las siguientes semanas y pocos meses. Además, como expliqué en mi anterior artículo, los indicadores cíclicos adelantados de largo plazo siguen señalando que estamos en la fase expansiva del ciclo económico y por tanto mi sesgo sigue siendo alcista en la renta variable americana en el corto plazo, aunque como he expresado los últimos meses, también creo que estamos en la fase final de las subidas.

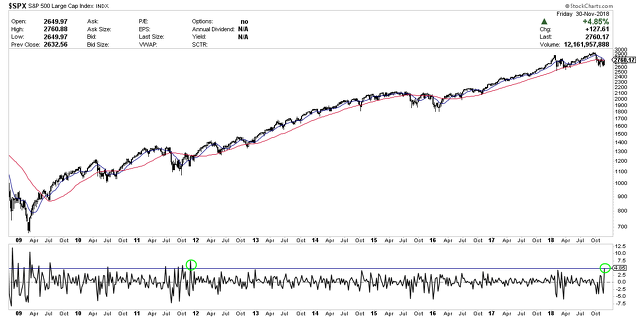

Ahora bien, volviendo al aspecto técnico, lo ocurrido durante la semana es bastante relevante, toda vez que no ocurre todo los días que el S&P 500 sube casi un 5%. De hecho, las semanas en las que este índice asciende un 4% son, cuando menos, interesantes. En el actual mercado alcista nacido en marzo de 2009 y sin contar el caso actual, han habido 13 semanas en las que el índice se ha apreciado por esa magnitud del 4% o más. Aceptando el ruido del extremo corto plazo y los clásicos restest, lo interesante es que 12 de esas 13 semanas mostraron ser signos de suelo de corto plazo. Es decir, las subidas del 4% suelen ser semanas de formación de suelo, aunque no hablemos exactamente del mínimo absoluto de una corrección. En el siguiente gráfico he señalado todas esas semanas del actual mercado alcista, indicando en verde si a la postre fueron eventos alcistas, en rojo si fueron eventos bajistas y en azul el caso actual.

Hagamos un zoom, para entender mejor lo que podemos esperar.

(1) Entre los años 2009 y 2010 hubo 5 semanas con repuntes mayores al 4%. Las cuatro primeras a lo largo de 2009 fueron genuinos impulsos de un mercado alcista que nacía, fase que suele ser muy volátil al alza -y que casi todo el mundo negaba como un nuevo mercado alcista-.

La quinta señal, fue tras el flash crash de mayo de 2010 y la corrección de ese verano. La semana en la que el S&P 500 ascendió más de un 4%, sería el suelo definitivo antes de ver subidas que duraron un año. Es decir, todas estas semanas fueron señales alcistas perfectas sin nuevos mínimos.

(2) Entre 2011 y 2013 se dieron 6 semanas con repuntes mayores al 4%. La primera de ellas fue un impulso que enseguida se dio la vuelta dando lugar a la fortísima corrección de 2011, provocada por la incertidumbre de la crisis de deuda europea y acelerada por la rebaja de la calificación crediticia que hizo Standard & Poor's de la deuda soberana estadounidense. Tras esa caída del 20%, se producirían tres semanas con repuntes mayores al 4% y que ahora sabemos que si bien las dos primeras de ellas no fueron el suelo absoluto (por poco), todas ellas fueron signos de la formación de un suelo importante en la renta variable. La siguientes dos señales con respuntes mayores al 4% fueron impulsos que serían señales de "compra directa" sin ver nuevos mínimos.

(3) Entre 2014 y 2016 sólo hubo una de estas semanas y fue de nuevo un impulso de un ascenso (octubre de 2014), no muy pronunciado, pero que duró varios meses.

(4) En este año 2018, aparte del caso actual, ya hubo una semana de +4% que marcó el "principio del fin de la corrección", que tendría un retest sin alcanzar nuevos mínimos un mes depués.

Como se puede entender, las semanas con estos fuertes repuntes no son semanas cualquiera y casi siempre (93% de las veces en este mercado alcista) se asocian a formación de suelos de corto plazo, bien de forma directa, sin que haya nuevos mínimos, o bien de forma aproximada (se produce un nuevo mínimo pero básicamente al mismo nivel).

Dado que la semana pasada es en sí misma una semana en la que la bolsa ha ascendido tras hacer un retest de mínimos (no es el primer rebote tras un retroceso) y que se ha formado un doble suelo y que la caída en sí misma no ha sido pronunciada (a mayor y más intensa la caída, más tiempo suele necesitarse para terminar la corrección) creo que es probable que hayamos vistos los mínimos de la corrección actual.

Con ello creo que la fuerza alcista probablemente se mantenga durante las próximas pocas semanas. De esta manera, parece que lo técnico y la macro -no veo aún recesión- vuelven a estar alineadas y que podemos disfrutar de algunas semanas alcistas, e incluso unos pocos meses. Al menos esto parece una oportunidad de intentarlo. Luego, realmente las cosas hay que ir viéndolas poco a poco, ver si la evolución económica se estabiliza o va a peor o incluso si volvemos a entrar en una fase de reaceleración, lo cuál sería bastante alcista.

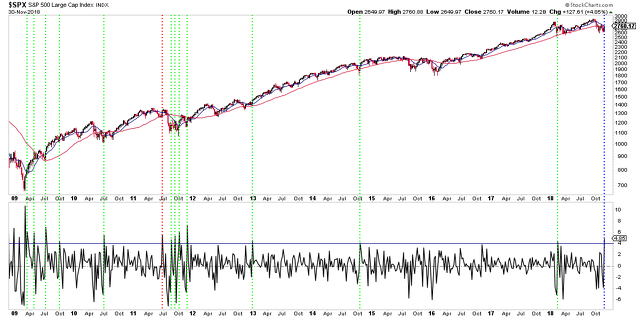

Dicho esto, toda esta apreciación técnica está contextualizada a un mercado alcista. En los mercados alcistas las semanas de más de un 4% suelen ser arranques del mercado o procesos de formación de suelo. Pero si estuviéramos en un mercado bajista, esto sería totalmente falso. Es más, en los mercados bajistas las semanas en las que el mercado repunta tanto, suelen ser rebotes que no van a ningún lado y que a la semana siguiente se giran a la baja.

El siguiente gráfico muestra las semanas de +4% durante el último mercado bajista del S&P 500, en plena Crisis Financiera. Casi todos las semanas con apreciacoines superiores al 4%, solo son rebotes que a la siguiente semana se acaban y dan lugar a más caídas. O si no, a las pocas semanas.

Este es otro de esos ejemplos que aparecen en este blog, de que la observación técnica puede ser muy interesante, pero realmente está condicionada a qué momento del ciclo estamos. Yo, por lo expresado en mi anterior artículo, creo que seguimos en un ciclo expansivo y por tanto creo que será una buena señal la subida de esta semana, al menos en el corto plazo.

---

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.

Interesante.

Sobre todo porque los articulos de que estamos en el fin... aun eran más gemerales que en la corrección de febrero. Parece que igual tampoco aciertan esta vez y habŕa que esperar al siguiente susto.

A lo mejor en EUropa si que aciertan,joder con Europa

Desde 2015 se lleva oyendo que Europa tiene mas recorrifo que Usa. Ja.

Tambien sacyr y abenhoa se les presumia un gran recorrido en 2015.

Rebote por el momento.

No me gusta usar porque los marcadores los indicadores y eso todavía no están claros pero si no lo hago ahora luego me va a dar mucho coraje sobre todo si cae fuerte pero claro también puedes seguir subiendo y volver a máximos históricos y lo dije no me gusta Estados Unidos porque no está clara la tendencia pero me voy a posicionar corto 26200 Dow 2802 para SP

Este Indice , no viene de una semana , esta a punto de cerrar su decimo año consecutivo subiendo.

Desde Marzo del 2008 marco 666 puntos de minimo. Este año ha llegado a marcar 2940,

2940/666= 4,41 es lo que se ha multiplicado su valor ... nunca ha cerrado diez años seguidos subiendo , desde que existe ni el sp500 ni el dow 30, ni tan solo despues de lasegunda guerra mundial.

Creo q tanta subida y tan vertical sin correccion fuerte ninguna , le quita el sentido al valor del dinero,tanta revalorizacion..hace que mercados de bonos o de renta fija pierdan su atractivo.

Creo que debria tomarse un respiro y correguir fuerte , xo no se si volvera a tocar maximos , en el tipico Kiss and good bye Americano. tocar techopara caer fuerte.

Saludos a todos ,Especialmente a Hugo Ferrer sin duda un grande de los mercados.

Como bien se explica en el articulo el detonante de esta nueva situación ha sido la caída del petroleo, por lo que habría que ver si paran el precio en 50 dolares o le llevan a 45 dolares, pero eso se sabrá en unas semanas.

Las declaraciones de la FED de momento han ayudado a la recuperación del mercado pero las declaraciones también indican que ya no confían en la fortaleza de la economía. Las empresas cíclicas ya se están preparando para reducir costes: cierre de plantas por parte de GM y despidos por TATA motors en Gran Bretaña.

Sí los proximos resultados empresariales no decepcionan, la bolsa USA puede rebotar y hacer nuevos máximos por factores favorables como la disminución de los tipos de interés, acuerdo comercial entre china y USA, etc, pero es altamente probable una recesión para el 2020. ( o un poco antes o un poco después, je,je,je)

Personalmente me he de mentalizar con antelación para estar preparado antes de entrar en la próxima recesión. (liquidez, posiciones cortas, puts protectivas, materias primas como cobalto, mineras de Uranio).

Una subida relativamente rápida del mercado y el retorno a nuevos máximos se puede aprovechar para disminuir la exposición a mercado,sobre todo empresas cíclicas o muy endeudadas (tipo arcelor mittal, por ahora debería rebotar).

Hugo un artículo muy interesante como siempre. Estoy alcista desde los artículos que publicabas en Febrero del 2016 pero desde que has expresado dudas y con la publicación de los indicadores macro económicos, progresivamente he ido cambiando mi mentalización para ir preparandome para un próximo mercado bajista.

Es muy típico rebotes interesantes , mejoras parece que lo peor ha pasado , la semana del siglo el día del año ... Como que no cuadra en una tendencia bajista , lo cierto es que desde máximos seguimos bajistas y desde mínimos seguimos alcistas y dentro de la directriz alcista de largo plazo, es una situación ideal para operaciones de cortísimo plazo, que tambien existen ,

Si abres una posición larga sabes que tiene las horas contadas y si la abres corta pues también a la espera por donde se decanta en ocasiones en los mercados a veces tocan estás cosas,

De alguna manera la corriente del mercado me llevará en mi barca, no debería ser tan relevante para donde tire el mercado ni hacer apuestas,claro,jajaja