En este post voy a resumir y comentar las conclusiones sobre la relación entre QEs y RV del informe semanal del 11 Marzo 2013 de John Hussman, titulado Two Myths and a Legend, además de presentar al personaje y sus fondos. Eso sí, no quiero confundir a nadie pensando que conozco a Hussman y leo todos sus boletines desde tiempo inmemorial: apenas acabo de empezar a conocer a estos gestores top, por lo que si me columpio, corríjanme.

Hussman es doctor en economía por Stanford (de las mejores universidades para recibir un PhD en economía). Antes de gestionar los fondos que llevan su apellido (Hussman Funds), fue profesor de economía y finanzas internacionales en la U de Michigan. Destaco su perfil académico porque es llamativo y seguramente le aporte un interesante elemento diferenciador respecto a otros del mundillo. Se pueden leer aquí sus boletines semanales desde 2003, y trimestrales desde 2000.

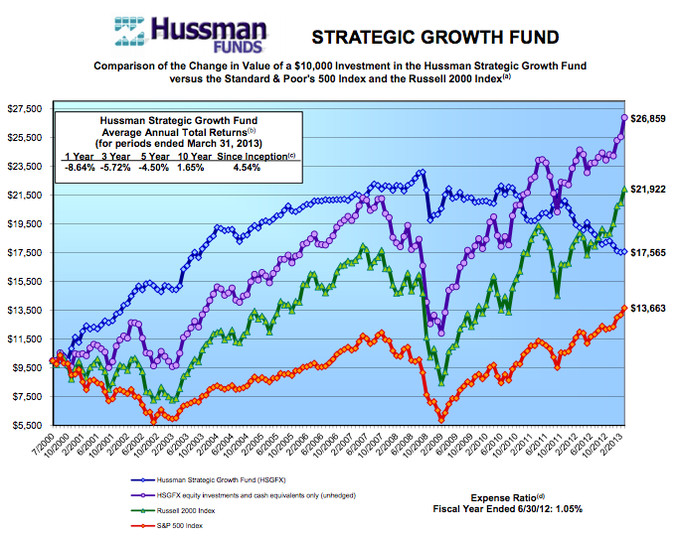

En cuanto a la performance de sus fondos, bueno, podemos decir que no es estelar en términos generales. Tomemos el Hussman Strategic Growth Fund, que invierte principalmente en acciones EEUU, con objetivo de apreciación del capital a largo plazo y haciendo énfasis en defender el capital durante condiciones extremadamente desfavorables. Aquí su performance desde su creación allá por el 2000.

Un 4,54% de retorno total medio anual. Se pueden destacar sus excelentes inicios, así como la contención de la caída en el crash de 2008 o cómo consigue subir cuando el mercado baja tras el pico 2011; pero no consigue batir al Russell 2000, no ha superado los máximos del 2008 (como sí lo han hecho Russell y SP), y desde 2012 está haciéndolo considerablemente peor que los índices. Pero tras esta introducción, vayamos al contenido de su boletín.

Comienza hablando sobre los errores de política económica cometidos por gobierno y Reserva Federal en EEUU: los rescates masivos de 2008-2009 son la causa de la falta de recuperación sólida, del estar entre la recesión y expansión durante la mayor parte de estos años, con una deuda enorme y creciente sobre sus hombros. Esta idea, de que los problemas macro no están realmente resueltos, le lleva a decir que es improbable que EEUU evite unirse a la recesión global (downturn) que ya está en proceso entre los países desarrollados. Y esta misma idea le ha llevado (como me puntualizaba Hugo Ferrer) a lanzar notas de alerta de recesión años atrás, concretamente (creo que hay más advertencias en otros periodos) en Junio 2010 y Agosto 2011 (ojo, son extractos, podrían perderse matices y haber cosas algo fuera de contexto). Este pesimismo sería el que está detrás de sus malos resultados en los últimos años.

Y vemos que sigue pesimista. ¿Tendrá razón esta vez?

(Nota: voy intercalando mis comentarios/resumen con extractos en inglés, por si alguien no lee bien inglés para que más o menos lo vaya siguiendo. Así queda más largo, pero creo merece la pena)

Describe la situación actual del mercado de euforia.

Make no mistake. When investors cannot possibly think of any reason why stocks could decline, and are convinced that universally recognized factors are sufficient to drive prices perpetually higher, euphoria is the proper term.

¿Es esto realmente cierto? No me atreveré a comentar sobre el sentimiento y percepción generalizado de los inversores (él tiene muchísima más (y mejor) información que yo), pero me parece cuestionable. Por ejemplo, Hugo Ferrer viene siguiendo indicadores de sentimiento, y él habla de escepticismo, no de euforia. Personalmente, diría que estamos en una fase de relativo o cauto optimismo, donde sí se ven razones por las que se pueda bajar (los malos datos macro del último mes son un ejemplo). Pero sigamos que la miga viene ahora.

Esta euforia piensa que es conducida por dos mitos (QEs y valoración) y una leyenda. Me centraré en el primer mito (lo demás pueden leerlo en el boletín):

Myth 1 - As long as quantitative easing is underway, stocks will advance indefinitely.

Justo hoy leía esta idea calcada en la encuesta de Unience-Perpe a gestores españoles (cosas parecidas se pueden leer con mucha frecuencia):

Julio López, gestor de Attitude Opportunities: "Mientras la Reserva Federal no deje el quantitative easing no pueden buscarse cortos".

Pero, ¿Tiene tanta influencia la FED sobre la RV?¿Acaso no puede bajar la renta variable aún con el QE vigente? Hussman piensa que sí puede hacerlo, en base a la observación de datos y contra-argumentos.

Uno de los apoyos del mito 1, es la alta correlación entre la base monetaria y el S&P 500 desde 2009. Pero Hussman responde:

the correlation of any two data series will be nearly perfect if they are both rising diagonally. As I noted last week, since 2009 there has also been 94% correlation between the price of beer in Iceland and the S&P 500. Alas, the correlation between the monetary base and the S&P 500 has been only 9% since 2000, and ditto for the price of beer in Iceland (though beer prices and the monetary base have been correlated 99% since then). Correlation is only an interesting statistic if two series show an overlap in their cyclical ups and downs.

Ojo con las correlaciones que pueden llevar a engaño, sobre todo si hablamos de un periodo relativamente corto en el que ambas variables siguen una tendencia similar. ¿Casualidad o causalidad?

If you want to talk about causation, the case for X causing Y is more compelling if the fluctuations in X precede fluctuations in Y... In the case of quantitative easing, much of what we observe as “causality” actually runs the wrong way. Market declines cause QE in the first place, and the result is a partial recovery of those declines.

¡Ajam! Interesante planteamiento: la causalidad entre QEs y ciclos cortos de la RV en estos años podría ser la contraria de la que suele asumirse, es decir, que son las fuertes caídas (motivadas por los fenómenos que sean, que generan cierto pánico) las que dan pie a que se aprueben más estímulos monetarios, y éstos elevan las cotizaciones desde los mínimos sosteniéndolas en el medio plazo.

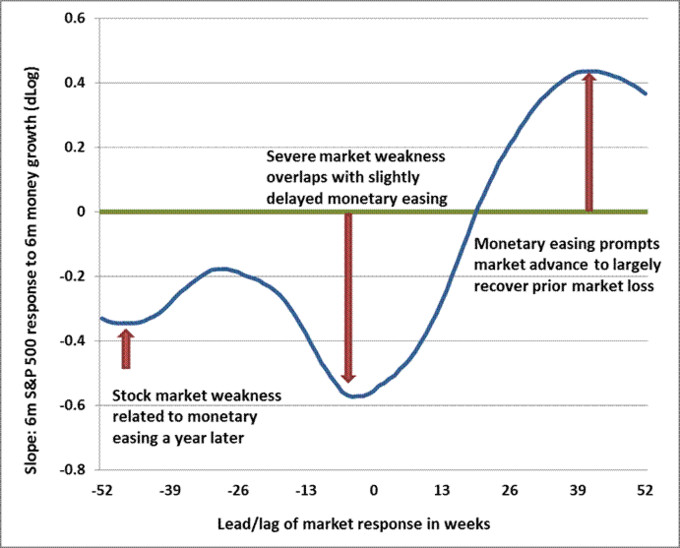

Tras un estudio de los datos, llega a ver un patrón en estos mini-ciclos, que ilustra en el gráfico siguiente:

the effect of monetary easing has undeniably been very powerful in recent years. However, if you examine the data closely, this powerful effect is almost entirely isolated to a three-step pattern: 1) stocks decline significantly over a 6-month period; 2) monetary easing is initiated, and; 3) stocks recover the loss that they experienced over the preceding 6-month period.

the essential feature of QE has been the recovery of preceding market losses that the market experienced in the months preceding the initiation of QE, with the impact of QE on investor risk preferences invariably wearing off after about 40 weeks (este periodo dice que no es indicativo de lo que pueda pasar).

Esta poderosísima influencia de la Reserva Federal y sus QEs sobre la Renta Variable ha sido discutida por otros inversores. Hugo por ejemplo, lo tiene claro (así lo manifiesta su salida del mercado pese al mantenimiento del QE): Con una realidad macroeconómica que va a mejor o que va "a menos mal", la bolsa sube. Con una realidad macroeconómica que va a peor, la bolsa no sube a pocas semanas vista, lo quiera el Banco Central o no.

Yo lo que discutiría no es tanto si estas políticas tienen efectos sobre los precios de los activos financieros, que sí los tienen, sino cuál es su grado de permanencia en el tiempo.

Y es que, si damos un paso atrás en la relación directa QE->RV y nos preguntamos: ¿cuál es el mecanismo causal o mecanismo de transmisión que existe entre los QEs y la subida de la RV? ¿Qué respondemos? - ¿Expectativas... en general?

- ¿Expectativas de inflación que obligan a perseguir mayor rentabilidad, lo que repercute positivamente en los activos de riesgo?

- ¿Flujos de dinero?

Tengamos en cuenta que la base monetaria generada por la FED no se está filtrando en la economía a través de concesión de préstamos por los bancos, sino que éstos acumulan reservas (ver artículo aquí). Por lo que el efecto real en este sentido es limitado (aunque es cierto que habría que considerar la influencia sobre los tipos de interés hipotecarios, y su impacto en la acelerada recuperación del sector inmobiliario americano...).

Para Hussman, el mecanismo de transmisión es muy frágil. Sí, el QE fomenta el searching for yield que empuja los activos de riesgo, pero tiene los días contados si el entorno economico y financiero sufre shocks o acelerado deterioro. De hecho, afirma que "carece de un mecanismo de transmisión material más allá de fomentar la especulación". Permitidme la larga cita:

Keep in mind that QE has no transmission mechanism other than inducing discomfort among investors. The entire stock of additional reserves created by QE is still sitting idle in the banking system earning next to nothing. It’s just that someone has to hold that zero-interest cash until it is removed from the system, and the entire objective of QE is to make each successive “someone” as uncomfortable as humanly possible, so they will go out and speculate enough to drive the prices of risky assets higher, and their prospective returns toward zero.

The problem with investors’ excessive faith in QE is likely to emerge at the point when sporadically emerging economic or financial strains (Europe, global recession, U.S. fiscal policy) weaken the inclination of investors to speculate – pitted against a monetary policy that has no material transmission mechanism other than to encourage speculation. As we observed in 2008, when the Fed was aggressively slashing interest rates well before Bear Stearns got in trouble (much less Lehman), Fed easing is not terribly helpful in a market where risk premiums are depressed and have not spiked materially. The same was true in early 2002, when I noted Wall Street’s “cheerleading position” at the time – that the economy was still too weak for the Fed to raise rates. Again, the Fed’s easing did not prevent the market from plunging about 30% between March and October of that year, despite positive GDP growth and an ISM above 50.

Concluye:

Presently, investors are entirely ruling out the possibility that the stock market could decline significantly in the face of continued monetary easing by the Fed. This belief has far less basis in evidence than investors widely believe. Still, there’s no denying the recent market advance. So at least for a while, myth has been more convenient and profitable than fact. I doubt that this will remain the case much longer.

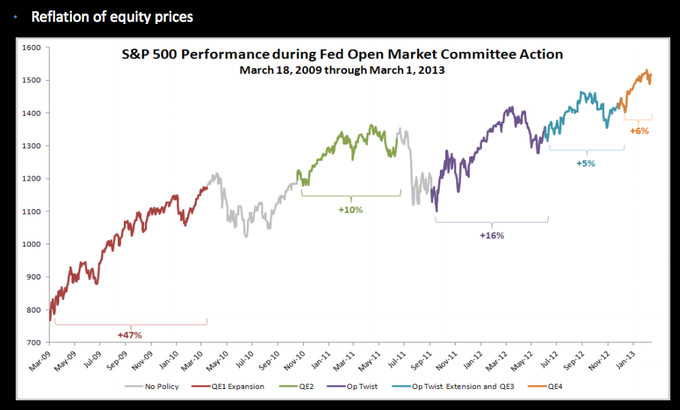

Después de ver las tesis de Hussman sobre el tema, retrocedamos y veamos el siguiente gráfico de una presentación de Jeffrey Gundlach (DoubleLine Capital), donde se observa el performance del S&P 500 desde el 18 Marzo 2009 hasta 1 Marzo 2013, diferenciando el periodo según qué política monetaria estaba aplicando la FED (no policy, QE X...).

Haciendo referencia a un gráfico muy similar a éste, en esta presentación (slides 10-14) da algunos argumentos por los que el QE no es un driver del mercado. Quizás al ser una presentación powerpoint, donde todo está hiper-sintético y poco justificado, no me llegan a convencer del todo sus argumentos. Poco más que no se haya dicho ya más arriba. En definitiva, dice que el mercado se mueve por sentimiento inversor y expectativas de beneficios. En lo primero es clave la percepción de riesgos importantes, como lo era el riesgo de ruptura de la Eurozona. Esto fue (al menos hasta el momento) eliminado por la "actuación" (declaración) de Draghi, sin tener que "apretar el gatillo". Sin embargo, no percibe que los QEs eliminen un riesgo importante, por lo que no les da demasiada relevancia.

En definitiva, como suele suceder, el tema queda encima de la mesa. Los argumentos están ahí. Espero que les haya resultado interesante. La idea es echar un poco de tierra (en base a argumentos interesantes y ¿sólidos?) sobre la tan generalizada percepción de que la bolsa sube por el QE, y si éste persiste seguirá subiendo.

Qué fácil sería todo si así fuera, ¿no?

La FED compra bonos, a quien? Y ese que recibe el dinero que hace con el?

El programa actual de compras es de Treasuries y Mortgage Backed Securities, $85 billion en total al mes. El efecto sobre el gobierno creo que es claro, rebajarle sus intereses absorbiendo la deuda, y eso le permite gastar más o le evita incurrir en mayor déficit o tener que subir impuestos. Los bancos que han recibido todo este dinero durante estos años, pues no se ve que lo estén prestando sino que lo acumulan en reservas. Aunque según me han contado sí puede haber parte de ese dinero que los bancos lo utilicen para trading.

Hussman es uno de los gestores más placenteros de leer. Con su carta semanal aporta muchos datos. No he estado de acuerdo con él en los últimos años pero sí estoy 100% de acuerdo con el mito de que los mercados son lo que la FED quiera que sean.

Es evidente que la FED influye mucho en los mercados y la economía, pero -y parece que la gente se ha olvidado- la economía y los mercados influyen en la FED. ¿Tiene algo que ver esto como lo de la reflexividad de George Soros?

Hay que tener en cuenta que la FED está vigilando los datos económicos para tomar sus decisiones, los mismos datos que todos podemos observar. Luego me parece preferible observar los datos por nosotros mismos (o mirar la luna) y no quedarnos mirando al dedo que señala la luna (la propia FED).

Por cierto, ¿la línea violeta qué es?

Cierto, la relación de causalidad es más compleja de lo que se asume y sería bidireccional.

La línea violeta es de la Operación Twist de la Fed.

Muy interesante. Tocas un tema clave para el filósofo-amateur que soy jeje

En esta vida lo que importa es el cambio, el contraste. Los beneficios aportados por los teléfonos móviles a la sociedad los sintieron sobre todo los primeros en tener uno. Una vez que nos hemos ACOSTUMBRADO, su impacto es nulo. El consumismo aporta una felicidad que según dicen los psicólogos dura un par de semanas. Pasado ese tiempo necesitas irte de compras otra vez para sentir ese subidón. Hace tiempo escribí un artículo sobre la dualidad del mundo (lo rescataré para mi blog porque me gustó). La de cosas que pueden salir cuando te pones a pensar :-)

El problema de los QE es que en efecto, una vez el mercado se haya acostumbrado a ello, ya no tienen ese impacto. Tanto si es mayormente psicológico como si es real, llegará un momento en que el mercado se haya acostumbrado y su efecto se diluya. Creo que psicológicamente está claro.

En la otra vertiente, la material, el razonamiento sería éste: ¿cuánto dinero del que inyecta la FED al mes llega a la bolsa en forma de presión compradora (liquidez)? Sea cual sea la cifra, eso hace subir los precios, y por lo tanto cada vez se pueden comprar menos acciones con esa liquidez: con 1000€ puedes comprar 100 acciones si cotizan a 10€, pero sólo 50 si su precio ha subido a 20€/acción. Al final, se alcanza un nuevo punto de equilibrio, y a partir de ahí, empezamos de cero. Lo peor es que si lo quitas... ¡batacazo! Volvemos al punto de equilibrio anterior.

En resumen, ya sea que los QE tienen un impacto solamente psicológico, ó también real (fllujos de liquidez que llegan a la bolsa directa ó indirectamente), me parece demostrado que su efecto es limitado en el tiempo, lo cual es coherente con mi visión de un mundo donde lo que importa es el CAMBIO, la derivada segunda, los niveles relativos y no los absolutos. Y por lo tanto, la bolsa puede bajar con los QE, claro que puede... lo que no sé es cuándo :-)

Por último, el tema euforia / optimismo me parece muy importante. Quizá la idea que expuse el otro día se pueda aplicar: pesimismo en particulares y optimismo en institucionales. Pero si Hussman tiene razón, ¿qué hacemos con nuestras herramientas de medición del sentimiento?

Para ser justos con Hussman habría que ver un sharpe ratio por lo menos. Puede que la rentabilidad de los índices haya sido superior pero no sabemos nada de la volatilidad del fondo respecto al índice. No podemos decir si lo ha hecho bien o mal sin esos datos.

Ahora voy por partes:

Medir la euforia del mercado es realmente complicado y tampoco dice mucho. Que un índice suba y suba no quiere decir que sea una burbuja, si fuese así llevaríamos mas de 100 años de burbuja.

Respecto a las correlaciones sin un estudio serio detrás no valen nada ni dicen nada. Se pueden sacar incluso correlaciones más exóticas.

El tema de la FED y la RV voy hacer un comentario general para casi toda la parte central y final de tu post. Primero, la FED no actúa mirando el mercado de valores. Segundo, toda modificación en los tipos de interés modifica también las valoraciones de las empresas aunque la base no se filtre. Tercero, el QE afecta al riesgo de generación de cash pero no al cash en si mismo que actualmente están generando. Por que digo esto, porque actualmente el SP500 esta en máximos de dividendo y recompras con una FED que no interviene en la generación de esta liquidez.

El último gráfico tampoco dice nada. Los efectos de la política monetaria no son instantáneos y tardan bastante en hacerse notar. Sin contar que las 3 importantes medidas no ortodoxas no ha generando incrementos de los agregados monetarios, ni multiplicadores. Han sido una forma de trasvase de riesgos con los tipos tocando el limite y facilidades de financiación de su sistema financiero pero que eso tenga efectos en la RV, no lo tengo tan claro.

En definitiva, el sp500 caro o barato? no parece ni caro ni barato para el nivel de recompras y dividendos que esta dando con una visión de 5 años.

Interesantes precisiones, estoy de acuerdo, con alguna matización. No mencionas en ningún momento la parte psicológica. Cuando los mercados se giran y suben de forma instantánea, pero también sostenida durante las semanas y meses siguientes, es obvio que existe un efecto psicológico mucho antes de ese efecto "real". Creo que hay un riesgo evidente de ser demasiado científico en economía, cuando las relaciones efecto-causa no son científicamente demostrables, sino solamente con la lógica y racionalidad, la cual es muy manipulable. Soy consciente de que es un enfoque diferente y difícil para los que saben mucho de la ciencia, pero en mi opinión es bien real... e importante.

Detalle final: El mercado de valores es uno de los componentes del indicador adelantado. ¿Seguro que la FED no tiene en cuenta el mercado de valores? aunque sea indirectamente...

Niko si yo tengo una acción que esta infravalorada un 50% y mi análisis es correcto, el que esta suba durante 12 meses hasta alcanzar su valor real no tiene efecto psicológico alguno. No niego que buena parte del mercado se mueva de forma poco racional estilo patata caliente y por inercia pero a largo plazo todo son fundamentales. Tu puedes decir que tu producto es buenísimo y vender mucho los primeros años, pero si no atiendes las necesidades de tus clientes puedes decir lo que quieras que te estrellas igual. Los fundamentales al final son los que mandan.

Me gusta mucho éste debate. Parece un reto difícil, pero me gustan los retos dificiles :-)

Cuando Draghi dijo "... y créanme, será suficiente", el mercado se giró ese día, y durante las semanas y meses siguientes. Fue TODO psicología. De repente, volvió la confianza y el miedo a la quiebra desapareció.

También subieron las empresas con buenos fundamentales. ¿Subieron porque el mercado estaba reconociendo su infravaloración?

A largo plazo... estoy de acuerdo. Pero el futuro no está escrito, el futuro se hace.

En fin, es un tema polémico. En esencia estoy de acuerdo, pero creo que las pasiones y las emociones mueven el mundo, y no la razón. Ese es mi lema, y da mucho de sí. Por eso juego a ser abogado del diablo, a ser provocador con los que se muestran muy "científicos" con la bolsa y la economía.

El éxito del Value sospecho que tiene mucho más que ver con el hecho del descuento (margen de seguridad) que con el hecho de que el mercado reconoce el valor a largo plazo. Es un punto de IMPORTANCIA VITAL. Fíjate que casi todas las empresas sufren los avatares del ciclo, cuando hay crisis caen todas, y al revés. La influencia de la globalidad sobre las partes es muy grande. Si un inversor value saca más rentabilidad que el mercado a largo plazo, es porque compra barato, y porque a largo plazo los mercados (las economías) están en expansión, en crecimiento. Un value compra empresas más baratas y cuando toca ciclo expansivo, subirán más que las demás. En ciclo recesivo caerán menos, porque ya estaban baratas.

Es una red de seguridad: comprar barato, y comprar un negocio "fiable", que en caso de crisis resista bien y en caso de crecimiento, funcione bien. Para mí lo de que el mercado reconoce el valor "real" es una mera abstracción.