Como mencionábamos en la anterior entrada, el mercado de la electricidad se encuentra condicionado esencialmente por dos factores; los derechos de emisión de CO2 y el precio del gas natural, este último el más importante en la actualidad.

El incremento reciente del precio de la electricidad refleja el precio del gas natural en los mercados internacionales, y se encuentra condicionado por problemas, tanto de oferta como demanda.

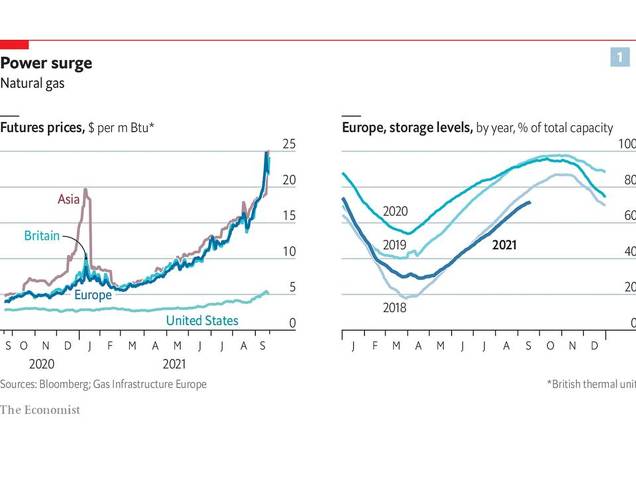

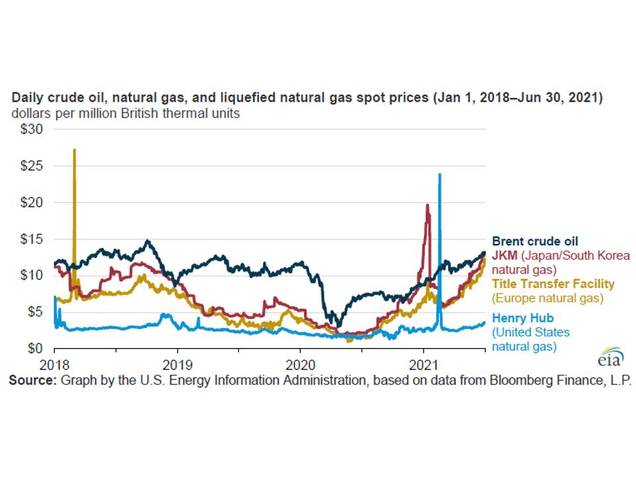

Los precios europeos del gas se han disparado hasta los 25$/mbtu (millones de british termal unit) desde aproximadamente los 5$/mbtu, multiplicando por tanto el precio por 5 (figura siguiente). Un incremento muy superior al experimentado en USA, que ha dado lugar a un diferencial de precio del 400%, con sus potenciales repercusiones sobre la competitividad.

Figura.- The Economist: What is behind rocketing natural-gas prices?

La consumo global de gas en 2020 ha sido un 1,9% menor que en 2019. Una caída menos intensa de la que sufrió la Unión Europea (UE), una reducción del 3% que llevó el consumo a 394 bcm (miles de millones de m3). Lo que no ha evitado la reducción de las reservas europeas hasta situarlas un 25% por debajo de sus niveles medios de largo plazo (gráfica anterior derecha), como resultado de un mayor consumo invernal derivado de una climatología adversa.

Y por el lado de la oferta, la reducción en generación eólica, que contribuye al 10% de la generación eléctrica europea, y un menor suministro de gas por Rusia y Noruega, que aportan casi el 50% del gas consumido en Europa, han sido determinantes. Siendo la menor oferta noruega derivada de mejoras en la infraestructura, y la menor aportación rusa por un fuego surgido en una planta de Siberia y la necesidad de incrementar las reservas del país después del crudo invierno, Ante esta tesitura, lo lógico es buscar alternativas. Entre ellas recurrir a la importación de gas natural licuado (GNL), dificultado por el incremento de la demanda asiática y por un menor nivel de oferta de varios países exportadores.

La demanda de gas asiático contribuye al 75% de las importaciones globales de GNL. Jugando un papel importante China, país en que la generación eléctrica se incrementó un 16% en el primer semestre de este año en términos interanuales. Basándose 3/5 de su mix de generación eléctrico en carbón y 1/5 en energía hidráulica. Pero la demanda de carbón cayó por cuestiones medioambientales, y la sequía redujo la capacidad de generación hidráulica; lo que aumentó la dependencia del gas natural y dio lugar a un incremento de un 26% en las importaciones de GNL.

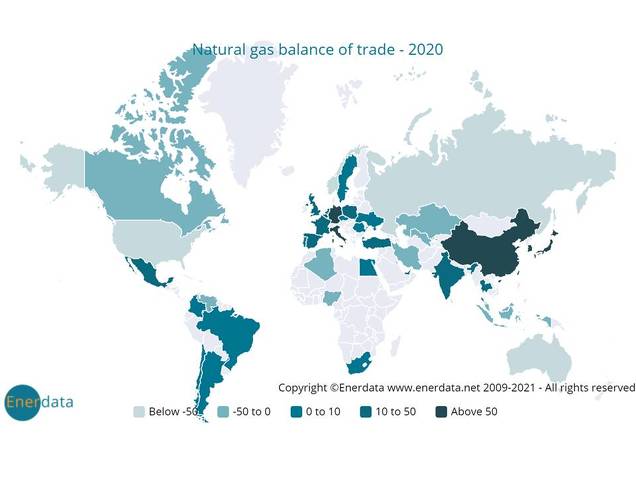

Los países asiáticos juegan un papel destacado en el mercado de petróleo global. Entre ellos, China ya es el mayor importador mundial de gas natural seguido de Japón, con respectivamente 125,8 y 94,6 miles de mill de m3 (figura siguiente). Y en lo referente al GNL, los mayores importadores mundiales de GNL son Japón y China, con respectivamente 94,6 y 90,5 miles de mill de m3. Como se puede apreciar, el volumen de importación de gas natural japonés es igual al de GNL, ya que como sabemos es una isla a la que no llegan gasoductos y todo el gas debe ser importado como GNL.

Figura. Importaciones anuales de gas natural en miles de mill de m3. Datos año 2020. Fuente ENERDATA.

Y en cuanto a las exportaciones mundiales de GNL, que cada vez cobran mayor importancia, se mantuvieron casi constantes en 2020 con respecto a 2019, incrementándose solo las procedentes de Australia y principalmente USA.

De hecho, según ENERDATA, las exportaciones de gas natural estadounidense se incrementaron un 45% en 2020, espoleadas principalmente por el GNL y geográficamente dirigidas a Asia y Europa.

En cualquier caso, las restricciones de oferta han desplazado las exportaciones de GNL hacia Asia, dejando menos materia prima para las importaciones europeas. Situación grave dada la elevada dependencia energética exterior del mercado europeo.

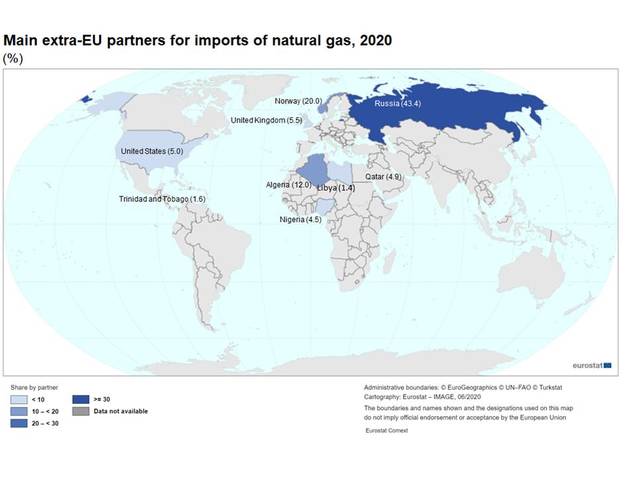

De hecho, en el año 2019, las importaciones de crudo y gas natural en la UE supusieron respectivamente el 87% y 74% de la demanda. Equivalente a un importe de 320.000 mill de euros , un 1,94% del PIB. Por lo que en principio, a largo plazo, hay que pensar que la transición energética beneficiará a la UE-27 al mejorar su balanza exterior.

Actualmente, el consumo de gas natural constituye el 23,8% del consumo de energía de la UE , y a largo plazo su demanda se reducirá. Sin embargo, a corto y medio plazo, dado que se trata de un combustible clave en el proceso de transición energética, sus importaciones podrían incrementarse.

Como indicaba, la UE presenta una dependencia exterior importante de gas natural, que aunque diversificada por países, supone un riesgo estratégico, dado que el principal proveedor es Rusia, con una cuota de mercado de cerca del 45%, seguida de Noruega y Argelia (figura siguiente), que en conjunto suponen el 75% de las importaciones.

Figura.- Figura.- EUROSTAT: EU imports of energy products recent developments

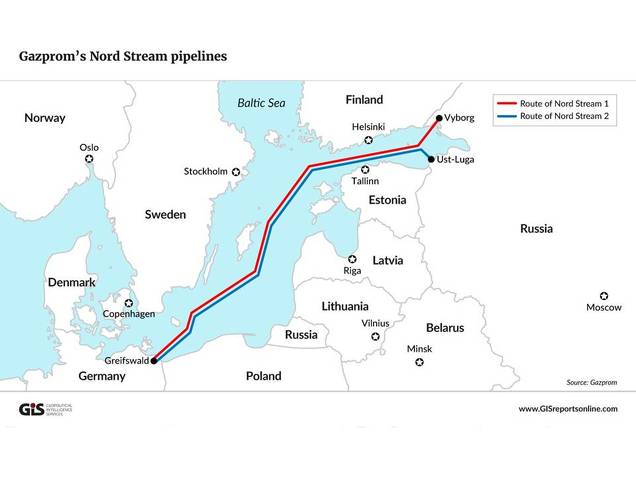

Pero la situación actual es la que es, y ante la escasez de oferta, la esperanza europea recae en que Gazprom, que suministra 1/3 del gas suministrado a Europa, pueda satisfacer el gap entre oferta y demanda. Sin embargo, también se especula que los intereses rusos utilicen la situación como arma política para presionar la apertura del nuevo gasoducto Nord Stream 2.

El primer gasoducto Nord Stream se completó en 2011 y unía la localidad rusa de Vyborg con la alemana de Greifswald a través del Mar Báltico. El Nord Stream 2 sigue una ruta semejante pero partiendo de la localidad de Ust-Luga. Ambos discurren en paralelo (figura siguiente), presentando cada uno una capacidad de 55 bcm, por tanto los dos implican una capacidad de 110 bcm.

Figura.- Will “Nord Stream 2” Affect the Process of Eliminating the CCP?

Las presiones rusas derivan del hecho de que la construcción de Nord Stream 2 siempre ha estado rodeado de polémica, de amenazas y sanciones americanas con el objeto de paralizar el proyecto.

Los argumentos americanos comprenden la preocupación por la dependencia europea del gas ruso, al mismo tiempo que debilita las sanciones americanas sobre Rusia llevadas a cabo a partir del conflicto de Ucrania. Sin embargo, después de la actitud americana con Europa, por ejemplo en la salida de Afganistan o con la creación de AUKUS, parece más bien que el objetivo es más económico que geopolítico, es decir, tratar de colocar el GNL americano en Europa. Cuando además la dependencia del gas ruso es independiente de la apertura del gasoducto Nord Stream 2, ya que al menos parte del gas desplazado a este gasoducto ya se dirigía a Europa a través principalmente de Ucrania.

Sin embargo, depender del gas ruso puede no ser la única alternativa. Por ejemplo, podría incrementarse la utilización de carbón. Sin embargo, el menor suministro europeo y el incremento de la demanda china también han impulsado los precios. A lo que habría que sumar el papel jugado por el incremento del precio de los derechos de emisión, que ha pasado de 30 euros a comienzo del año a 63 euros en septiembre. Y cuanto más consumo de carbón haya, más demanda de derechos se generará, dando lugar a un mayor precio de los derechos y precio de la electricidad generada con este combustible fósil.

En Europa, tradicionalmente, las empresas de generación han respondido al incremento de los precios del gas quemando carbón, cuyas emisiones de CO2 son 2,3 veces las del gas natural. Hecho que penaliza el consumo de carbón, en mayor medida ahora con el coste de los derechos de emisión.

Pero a pesar de ello, Europa está quemando más carbón, incrementando las emisiones y el precio de la electricidad. Al mismo tiempo que los precios internacionales afectan a otros países como Pakistan y Bangla Desh, que han sustituido el gas por petróleo, contribuyendo también a una mayor emisión de gases de efecto invernadero. Es decir, las políticas dirigidas a reducir la emisión de gases de efecto invernadero, las están incrementando.

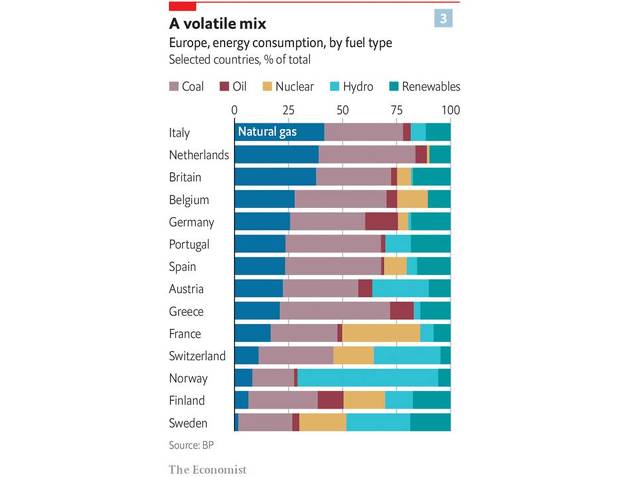

En cualquier caso, este escenario no implica que todos los países europeos se vean afectados en la misma medida por el incremento del precio del gas. Aquellos que dependen en su mix de generación en mayor medida del gas se verán más afectados (figura siguiente), siendo el ejemplo más visible Reino Unido, cuyo sistema depende en un 40% de gas y un 20% de la energía eólica. Lo que ha dado lugar a que el precio mayorista de la electricidad se haya disparado un 250%. Lo que asociado a un límite en el precio minorista, ha expulsado del mercado a los productores más pequeños.

Figura.- The Economist: What is behind rocketing natural-gas prices?

Pero el problema puede tener una tercera solución. Además de Rusia y la utilización de carbón, nos queda en GNL americano.

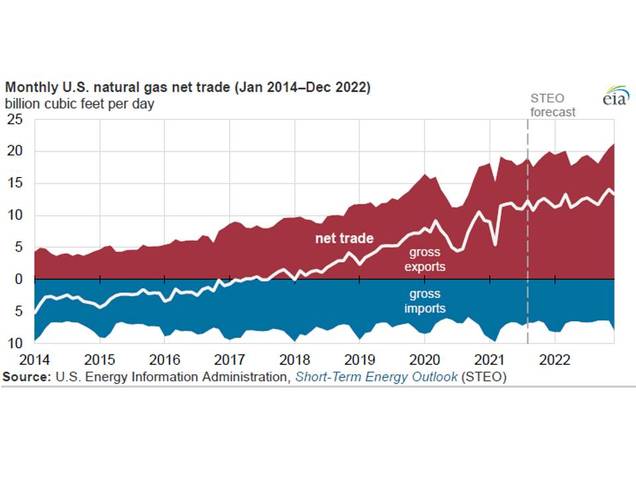

América, en la primera mitad de 2021, ha exportado un 10% de su producción, lo que supone un incremento del 42% de las exportaciones en términos interanuales. USA es el país que en mayor medida ha incrementado sus exportaciones de GNL. Hecho que ha sido posible como resultado del incremento de un 33% de la capacidad de licuefacción de gas natural en 2020, hasta alcanzar los 10,1 bcf/día (miles de millones de pies cúbicos); lo que ha permitido incrementar las exportaciones de GNL dando lugar a un incremento de superavit comercial (figura siguiente).

Figura.- Fuente EIA.

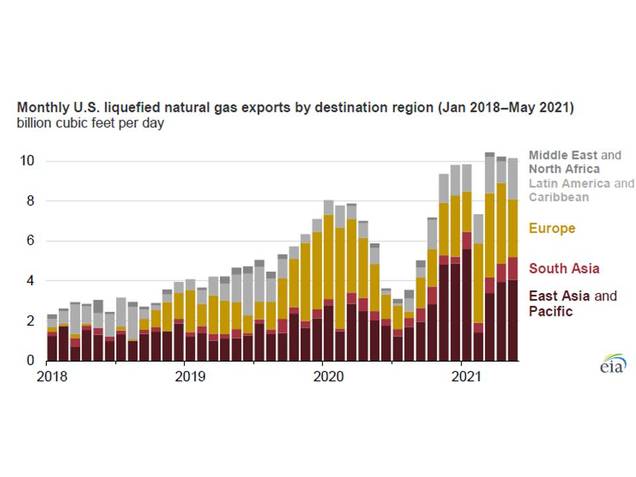

A nivel global, las exportaciones estadounidenses compensaron parcialmente los recortes de exportación desde otros lugares. Pero lamentablemente, estas exportaciones se dirigieron principalmente a Asia, un 46% del total, mientras que a Europa se dirigió el 37% (figura siguiente),

Figura.- Fuente EIA. U.S. liquefied natural gas exports grew to record highs in the first half of 2021

Y ello a pesar de que los precios, más bajos tradicionalmente en Europa que Asia, se han ido igualando (figura siguiente). Por tanto, hay que tener claro que USA exportará al mejor postor.

Figura.- Fuente EIA. U.S. liquefied natural gas exports grew to record highs in the first half of 2021

Por tanto, la transición verde europea cabe enfocarla bajos dos prismas distintos: la contribución a evitar el cambio climático, y la reducción de la dependencia energética del exterior con el objeto de evitar la dependencia exterior-

La contribución a evitar el cambio climático puede ser mínima si consideramos que la Unión Europea solo contribuye al 8,6% de las emisiones de CO2 globales, mientras que USA emite el 14,7%, China el 28,8%, y la India algo menos que La UE, el 7,25% (Datos BP año 2019. Lo que implica que los esfuerzos europeos aisladamente pueden significar muy poco para frenar el calentamiento global si el resto de países, esencialmente los principales emisores, no llevan a cabo políticas semejantes.

Y en cuanto a la autonomía energética, algún artículo indica que la independencia energética no se logrará, o al menos será menos eficiente que recurrir a los mercados internacionales. De hecho, la UE contempla la importación de electricidad “verde” en “las próximas décadas” de Oriente Medio y el norte de África .

Pero además, la transición verde no reducirá la volatilidad de los precios de la energía por varios motivos. Los combustibles fósiles seguirán jugando un papel en la transición energética. La IEA indica en este sentido que el petróleo y gas supondrán en 2050 todavía el 20% del suministro de energía global, aunque sea asociado a sistemas de captura de CO2. Y en este escenario, los precios de los combustibles fósiles serán volátiles, incluso más que en la actualidad, a través de problemas de oferta resultado de una menor inversión.

Hecho al que habría que sumar la volatilidad derivada de muchas commodities necesarias en la transición verde, que son inputs en los procesos de producción. Y sumar la volatilidad derivada de los precios de los biocombustibles debido a su relación con los mercados de materias primas de alimentos.

Los problemas aumentan si consideramos que la volatilidad de generación renovable, que implicará una mayor inversión en redes para adaptarse a esa volatilidad, además de invertir en almacenamiento. Problemas que, al menos parcialmente, pueden ser limitados a través de una mayor gestión de la demanda, para lo cual puede ser útil la inteligencia artificial.

Sin embargo, a corto plazo, y ante la ausencia de soluciones, estos problemas se agudizarán con la mayor penetración de las energías renovables en la red. Solución que tardará dado que llevará mucho tiempo incrementar la capacidad de almacenamiento necesaria, ya sea a través de baterías o hidrógeno, o incrementando la capacidad de otras tecnologías despachables para compensar la que en la actualidad aportan los combustibles fósiles.

Y un problema más añadido colateral que me gustaría destacar es el potencial riesgo terrorista. Ya que los sistemas eléctricos de los países pasarán a ser objetivos estratégicos, dado que al intensificar el grado de electrificación de las economías, estas se hacen más vulnerables a interrupciones del suministro eléctrico. Siendo por tanto necesario planificar respuestas ante la posibilidad de que ocurran situaciones de este tipo.

Por tanto, la transición verde europea supone un reto importante para la UE, tanto desde el punto de vista político económico como social, y ya veremos como termina.