En la anterior entrada hacía referencia a que los precios en USA se encontraban controlados a través de una baja presión de los salarios sobre la inflación, del anclaje de inflación mediante la política monetaria de la FED, pero también por la globalización y su efecto deflacionario a través de las importaciones de países con costes de producción bajos, especialmente China.

Ahora toca analizar la importancia de China en el contexto de inflación americana. En ello influyen distintos factores: la contención de costes de producción china, el coste del transporte, el tipo de cambio del yuan, y el volumen de importaciones procedentes de China, ya sea de productos finales, o bienes intermedios/inputs de producción.

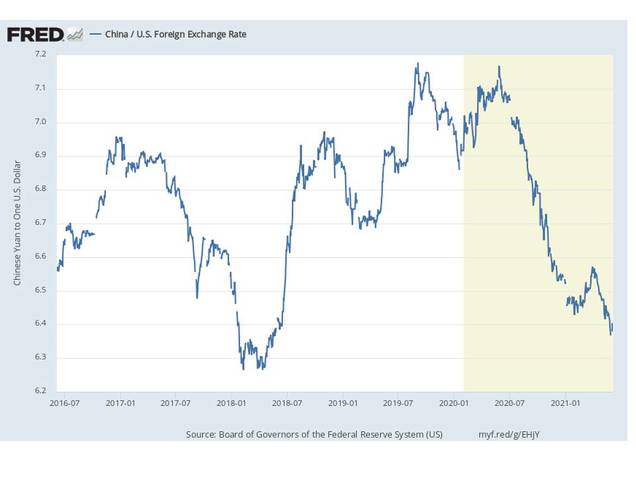

Con respecto al tipo de cambio, la tendencia reciente ha sido de una depreciación del dólar con respecto al yuan (figura siguiente), por lo que este factor ha jugado en contra del papel deflacionario de las importaciones.

Figura.- FED St Louis.

Por otra parte, el volumen de importaciones estadounidenses procedentes de China. En 2020, alcanzaron los 434.749 mill $ , siendo el PIB americano de 20,9 bill $ en 2020, por lo que las importaciones chinas han supuesto solo el 2% del PIB.

Pero volviendo a la evolución del tipo de cambio, la revalorización del yuan podría sorprender, dado el interés mostrado habitualmente por China de controlar el tipo de cambio de su divisa.

Lo que por otra parte quizá podría formar parte de la estrategia china de potenciar globalmente el yuan en su pulso con el dólar como divisa de reserva, de emisión de deuda, y en las transacciones comerciales.

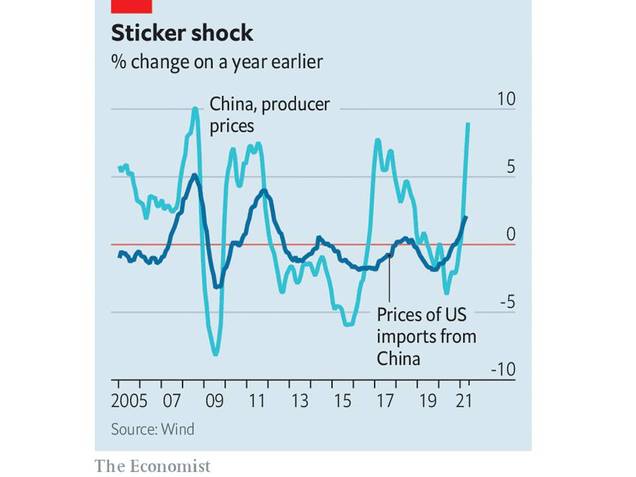

Pero quizá el factor más importante en estos momentos en la evolución de los precios de las importaciones chinas es la propia evolución de los precios en China (figura siguiente).

Figura.- The Economist. Soaring factory prices in China add to global inflation fears

El 9 de junio China público que los precios de la producción se habían elevado un 9% en términos interanuales, lo que sumado al incremento de los costes de transporte y un yuan más fuerte contribuirían al incremento de los precios de los productos made in China.

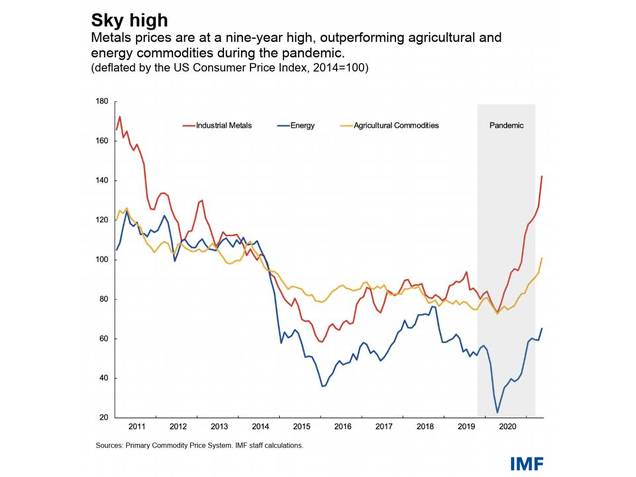

Pero solo parte de este incremento de precios puede atribuirse a China, ya que han jugado un papel importante los cuellos de botella en las commodities. Entre las commodities, los precios de los metales se han incrementado en un 72% (figura siguiente).

Figura.- FMI.- Four Factors Behind the Metals Price Rally

Pero estas no son las únicas commodities que han incrementado su precio. Hay que prestar especial atención a aquellas que forman parte de la transición verde. Toda la nueva infraestructura renovable y la potenciación de coche eléctrico incrementarán la demanda de metales como el litio y cobalto.

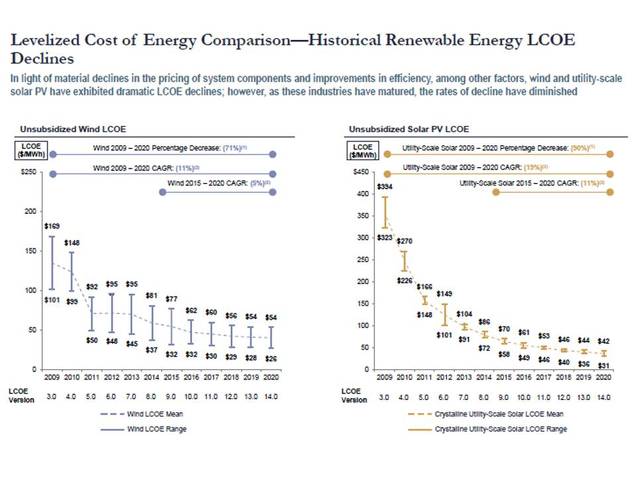

A pesar de ello, el desarrollo tecnológico y las ayudas públicas han permitido aprovechar las curvas de eficiencia y las economías de escala para reducir el coste de fabricación, y por tanto de generación, renovable (figura siguiente). Caída de precios que se mide a través del LCOE (Levelized cost of energy).

Figura.- LAZARD LCOE, 2020

El resultado, en cualquier caso, es que el LCOE ha caído un 83%, 62% y 58% respectivamente para la energía solar y eólica offshore y onshore.

La ventaja radica en que la caída del precio implica que menor inversión permite instalar mayor capacidad, lo que ha contribuido a incrementar de forma significativa la capacidad renovable instalada, que en el año 2020 ha supuesto el 90% de la nueva capacidad instalada total.

Pero si bien, las ayudas públicas han contribuido a reducir los costes de producción, en un futuro también pueden contribuir a elevar la inflación, ya que como se puede apreciar en la figura anterior, la reducción de costes de estas tecnologías es cada vez menor y la demanda de infraestructuras relacionadas con el mundo renovable mayor.

Este hecho no quiere decir que no haya que apoyar la lucha contra el cambio climático. Indudablemente en este momento, el futuro es renovable, pero eso no excluye que esta transición se podría llevar a cabo de forma más pragmática y eficiente.

No siendo válido el argumento, de que la generación a partir de las energías renovables ya es más barata que a partir de combustibles de origen fósil para justificar el impulso renovable. Obviando conscientemente el hecho de que el problema de las tecnologías renovables no es su coste sino su no gestionabilidad, lo que implica la necesidad de que existan otras tecnologías de respaldo.

Este problema hace recaer el futuro de la transición energética en el desarrollo de sistemas de almacenamiento de energía. Pero siendo este un problema importante, no es el único. Si la demanda de materias primas necesarias para crear esa infraestructura sobrepasa significativamente la oferta, se podría producir un incremento de precios importante.

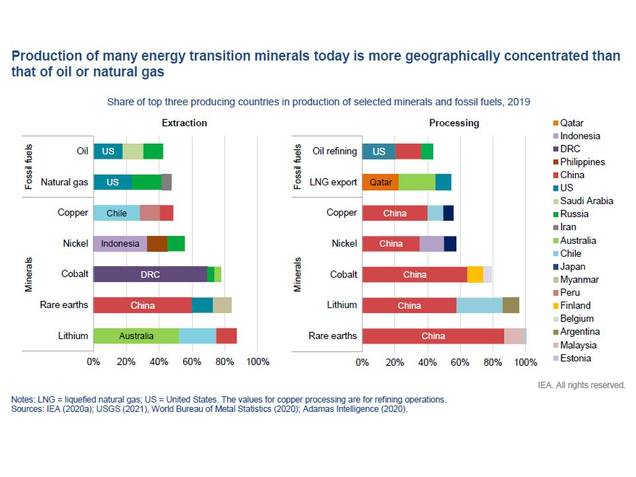

Y en este aspecto, la extracción y sobre todo procesamiento de minerales necesarios para la transición verde se encuentra concentrada en determinados países, uno de los principales China (figura siguiente).

Figura.- IEA. The Role of Critical Minerals in Clean Energy Transitions.

Por tanto, los incentivos políticos a la transición verde, incluyendo las energías renovables y el vehículo eléctrico, implicarán la instalación de mayor capacidad de generación, baterías y redes de recarga; y ello incrementará la demanda de metales y tierras raras. Y según la IEA, en el escenario de desarrollo sostenible y hasta 2040, implicará un incremento de la demanda de minerales de 30 veces, de 40 veces de litio, de unas 20-25 veces de grafito, cobalto y níquel, y de más de dos veces de cobre.

El desarrollo de baterías y reducción de su precio son elementos esenciales para impulsar el vehículo eléctrico, ya que las baterías suponen un tercio del precio del EV, de tal forma que la reducción de precio es un factor importante para una mayor penetración del coche eléctrico y que sustituya al de combustión interna.

La IEA ha incidido en la importancia de las baterías, indicando que para alcanzar los objetivos climáticos en el escenario de desarrollo sostenible sería necesario incrementar el almacenamiento energético hasta llegar a los 10.000GWh en 2040, 50 veces superior a la capacidad existente en el año 2020.

E incidir en este tema es importante porque el desarrollo de las baterías y una mayor penetración del EV serán importantes para reducir el volumen de emisiones, ya que el transporte es el origen del 20% de las emisiones globales de CO2, en mayor medida en función de las previsiones de la IEA sobre el incremento futuro del transporte de personas y mercancías.

Estas previsiones inciden en el mayor volumen de emisiones y por tanto en la importancia de la sustitución del vehículo de combustión interna por el eléctrico. Y para que este hecho se produzca, es necesario que el precio del vehículo eléctrico se haga competitivo, jugando en ello un papel importante el precio de las baterías. En la actualidad, el coste de una batería de ion-litio es de 140$/KWh, siendo el objetivo llegar a los 100$/KWh.

A pesar de la diferencia de precio, el número de vehículos eléctricos en circulación ha llegado a los 10 millones en 2020, previendo la IEA en su escenario base, que el número de vehículos eléctricos en circulación en el año 2030 alcance los 145 millones, lo que representará solo el 7% del total de vehículos en circulación. Mientras que en el escenario de desarrollo sostenible, se alcanzan los 230 millones de vehículos. Estimaciones que implican que la sustitución total del parque de vehículos de combustión interna todavía quedará lejos en 2030, y con él, el objetivo de cero emisiones.

La cuestión de fondo es que aunque el coste de las baterías se ha reducido un 83% desde 2012, la escasez de minerales puede revertir esta tendencia. El precio de los inputs está mostrando una tendencia opuesta. Las materias primas ahora suponen el 50-70% del coste de las baterías, elevándose desde el 40-50% de hace cinco años, haciendo el coste más vulnerable a la evolución en los mercados de los precios de las materias primas.

Evidentemente, ante la demanda, el mercado reacciona. Se puede incrementar la inversión en exploración y desarrollo, y fomentar el reciclaje y la búsqueda de elementos sustitutivos, pero en cualquier caso se pone en duda que la oferta pueda satisfacer la demanda, y eso se traduce en precio.

Indudablemente a corto plazo se pueden producir cuellos de botella que limiten la transición energética y la encarezcan, fruto de las prisas y una mala gestión, situación que en principio podría ser al menos paliada a través del reciclaje, mejora de la eficiencia y/o desarrollo de elementos/tecnologías sustitutivas.

Pero a efectos del tema central de esta entrada, y por lo menos de forma transitoria, lo más probable es que se produzca un incremento de precios que puede dar lugar a una subida de tipos por los bancos centrales, y ello se traduzca en menor crecimiento y mayor desequilibrio presupuestario.

Para los interesados en el tema, este es un resumen de otra entrada más detallada a la que se puede acceder a través del siguiente enlace. Pinchar aquí.