En el anterior post de esta serie sobre el Arte de Vender PUTs estuvimos viendo los números generales de la estrategia pasiva, cómo se comporta en distintos entornos de mercado (perder un poco más de la mitad de lo que baja el mercado en años bajistas, y subir dos tercios de lo que sube el mercado en años alcistas), cómo funciona la “recolección” de primas en distintos años (según niveles de volatilidad), y el impacto que tiene la elección del strike (o precio de ejercicio) de las PUTs a vender, es decir, qué relación riesgo/recompensa se puede obtener vendiendo PUTs más o menos OTM, o directamente ATM (e incluso ITM). Terminamos mostrando que los mejores números de rentabilidad/riesgo se obtienen a medida que las PUTs a vender están más OTM, donde la rentabilidad de la estrategia va siendo decreciente (porque es cada vez más defensiva) pero la volatilidad cae en mayor medida, permitiendo obtener un mejor ratio de Sharpe.

Por cierto, he venido hablando de Morgan Stanley (MS) como el autor del paper en el que estoy basando esta serie de posts, cuando en realidad es Goldman Sachs (GS). Un lapsus sin importancia aunque quería aclararlo.

Vamos a entrar ahora en la parte más original de este paper bajo mi punto de vista.

SELECCIONAR ACCIONES Y STRIKES (precios de ejercicio): los Fundamentales añaden valor.

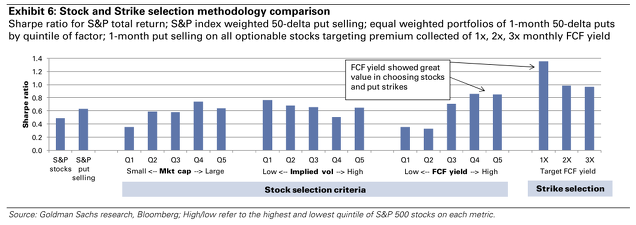

Los autores del estudio nos dicen que han estudiado en profundidad diversos criterios de selección de acciones sobre las que vender PUTs como el “Free Cash Flow Yield (ratio de rentabilidad según flujos libres de caja)”, el market cap (tamaño de la empresa), o la volatilidad implícita. Su conclusión es clara: el único indicador que añade valor de forma estadísticamente relevante -en este período- es el FCF yield ratio. Muchos operadores de opciones venden PUTs sobre acciones con elevada volatilidad (porque ahí es donde las primas son más altas en términos absolutos), pero el estudio de GS no ha encontrado ninguna ventaja estadística en ese criterio, al menos cuando se aplica de forma sistemática y aislada (es decir, sin incluir subjetividad del analista ni combinarlo con otros criterios). En la siguiente tabla nos muestran unos resultados muy interesantes:

El gráfico anterior nos muestra los resultados -ratios de Sharpe- de cada una de las tres estrategias, ordenadas por quintiles (tramos del 20%). Por ejemplo, cuando vendemos PUTs ATM (delta 0,50) sobre acciones del SP500, parece que hay cierta tendencia a obtener mejores rendimientos con acciones de gran capitalización… pero en realidad no hay mucha diferencia entre los quintiles 2 a 5. (el quintil 4 es de hecho el mayor).

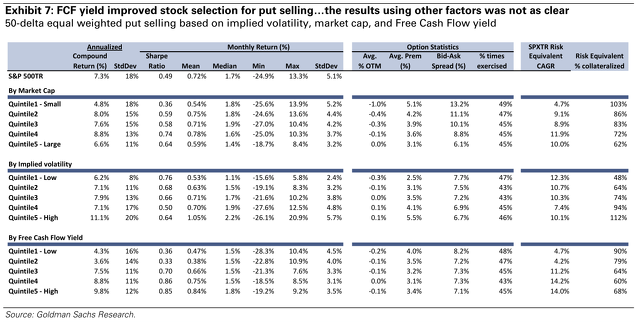

En cuanto a la volatilidad, parece que vendiendo PUTs sobre las 100 acciones de menor volatilidad implícita del SP500 ofrece mejores números que hacerlo sobre el quintil 4… pero luego vemos un repunte en el quintil 5 (las 100 acciones con mayor volatilidad implícita) que está al nivel del quintil 2 y 3, a su vez cercanos al quintil 1. Concluyen los autores del estudio que vender PUTs sobre acciones con elevada volatilidad implícita ofrece en efecto un mayor rendimiento absoluto, pero no cuando ajustamos ese rendimiento por volatilidad. En la siguiente tabla se detallan todos estos resultados así como el resultado de la selección de acciones en función del FCF yield ratio, que pasamos a comentar después.

Fijaros también en las columnas que detallan los rendimientos mensuales (media, mediana, máx, mín, y desviación típica). En particular, el rendimiento mínimo mensual nos indica lo que cabe esperar de la estrategia en el peor mes de este período de 10 años que incluye la peor crisis financiera de los últimos 70 años.

Vender PUTs sobre las acciones con mejor ratio FCF (Free Cash Flow) yield…

En cambio, vender PUTs sobre acciones con el mayor ratio FCF Yield proporciona un mayor ratio de Sharpe. En concreto, nos dicen que la venta de PUTs ATM (delta 0,50) sobre las 100 acciones del SP500 con mayor FCF yield habría proporcionado una rentabilidad del 9,8% anual con una volatilidad del 12% durante estos 10 años. El peor mes proporcionó una rentabilidad negativa del -19,2% mientras que el mejor mes un +9,2%. Una característica de este método de venta de PUTs es que cuando vienen “cracks”, se sufre más de lo que se gana en períodos muy alcistas… pero hay muchos más meses positivos que negativos, y eso hace que el resultado neto final sea positivo.

Parece que este indicador fundamental funciona muy bien como indicador de seguridad, proporcionando un “margen adicional de seguridad” en la venta de PUTs. Las empresas con elevado FCF Ratio suelen ser empresas con elevados márgenes de beneficio, bajo apalancamiento y elevados niveles de cash, lo cual resulta especialmente atractivo cuando buscas empresas cuyo “potencial bajista” sea limitado, para vender PUTs con más seguridad. Eso no quita que en un momento dado te toque "la manzana podrida" porque nunca estamos 100% protegidos de fraudes contables o similares... y es importante no olvidarlo, incluso con un buen método de selección de valores.

Por otra parte, resulta especialmente interesante que GS base su estrategia en la venta de PUTs ATM (en lugar de OTM), algo que personalmente no he explorado hasta ahora (porque suelo centrarme en la venta de PUTs OTM). Pero en realidad GS da una vuelta de rosca más: busca optimizar el strike de la PUT a vender en función de ese mismo ratio FCF yield.

…y elegir el strike en función de dicho ratio FCF yield.

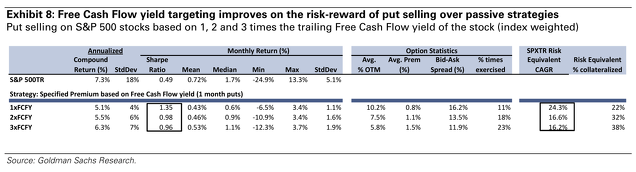

En lugar de la tabla anterior, que solo vende PUTs ATM, el estudio de GS nos propone una mejora interesante. Vamos a vender PUTs cuyo strike (precio de ejercicio) depende del FCF yield ratio. ¿A qué distancia debe estar dicho strike del nivel actual del subyacente? El estudio analiza tres posibilidades: vender PUTs (vencimiento mensual) con el objetivo de que la prima ingresada represente 1, 2 o 3 veces el FCF Yield anual dividido por 12. Por ejemplo, si el FCF Yield es del 6% anual, lo que se hace primero es transformar este dato en mensual, dividiéndolo por 12. De esta forma, tenemos un valor con un 0,5% de FCF ratio yield mensual, y vamos a plantear vender PUTs cuya prima a ingresar represente un 0,5%, un 1% o un 1,5% del capital.

En la siguiente tabla vemos los resultados. Lo más atractivo en términos de rentabilidad/riesgo es vender PUTs cuya prima suponga un ingreso de un doceavo (1/12) del FCF Yield (es decir, es la alternativa más conservadora, la que “tan solo” busca ingresar 1 vez el FCF yield, y no 2x ni 3x). Esta estrategia se tradujo en vender PUTs mensuales que de media estaban un 10% OTM (en lugar de ATM), y proporcionó una rentabilidad media anualizada del 5,1% con una volatilidad de tan solo un 4%, y el peor mes de tan solo un -6,5% (vs -24,9% del mercado).

Un 10% OTM para PUTs con vencimiento corto plazo (1 mes) es una significativa distancia de seguridad. Es decir, se trata de una estrategia MUY defensiva, y por eso es la que ofrece menos rentabilidad (un 5,1% anualizado), pero ocurre que a la vez obtiene una enorme reducción de volatilidad hasta niveles propios de la Renta Fija: tan solo una volatilidad anualizada del 4%, con un DrawDown mensual del -6,5% es simplemente espectacular.

Equiparando la volatilidad de esta estrategia con la del mercado, estamos hablando de una rentabilidad media anual del 24,3% en términos equivalentes de riesgo del S&P500, es decir, más del triple del 7,3% del SP500. Esto significaría apalancar y disponer de tan solo un 22% del capital comprometido, lo cual implicaría multiplicar casi por 5 la rentabilidad del peor mes, que pasaría a rondar el -33% (similar al mercado).

Añade GS que utilizar el Earnings Yield como métrica fundamental también añade valor, pero no tanto como el FCF Yield.

ELECCIÓN DEL VENCIMIENTO: ¿UN MES ó 12 MESES?

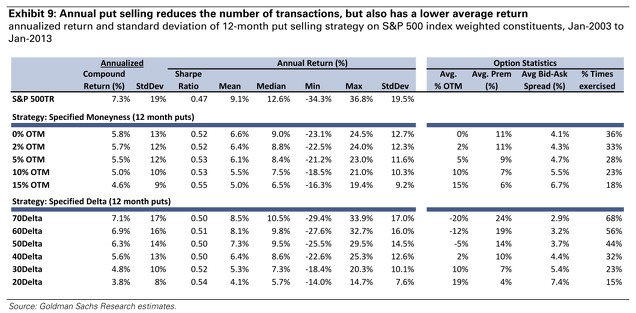

Vender opciones de vencimiento anual reduce la frecuencia operativa y los costes asociados pero también reduce la rentabilidad global. La venta de 12 meses no explota tan bien la prima de riesgo por volatilidad (volatility risk-premium) como la venta de opciones mensuales. La venta de opciones con vencimiento 12 meses proporcionó una rentabilidad del 6,3% anualizada con volatilidad del 14%. Hablamos de la venta de PUTs ATM sobre las acciones del S&P500. En la siguiente tabla se muestran los resultados de diferentes estrategias a 12 meses.

La gran ventaja de la operativa con opciones que vencen en plazos superiores a 1 mes es que la volatilidad de corto plazo nos afecta menos. La visión de más largo plazo se traduce en que las pérdidas asociadas a caídas fuertes de corto plazo pueden no materializarse al darle más tiempo al mercado para que rebote. Es decir, la estrategia es más robusta a eventos extremos de corto-medio plazo.

La venta de PUTs con vencimiento anual se tradujo, de media, en un ingreso del 14% con las primas cobradas por la venta de dichas PUTs, mientras que con la venta de PUTs mensuales el ingreso anual sube al 40%. Con las PUT mensuales hay más frecuencia de operaciones perdedoras cuando el mercado cae fuerte en un mes dado, pero aún con eso, se retiene un mayor porcentaje de las primas ingresas de forma que la rentabilidad al final del año es mayor.

GESTIÓN DEL RIESGO: PONDERACIÓN DE LAS POSICIONES EN CARTERA.

Tras determinar qué acciones elegir para vender PUTs, y qué strikes elegir para dichas PUTs a vender, queda una cuestión crucial: cómo “ensamblar” esas ventas de PUT sobre diversas acciones en una cartera diversificada de PUTs vendidas. En los números expuestos hasta ahora hemos asumido una ponderación equivalente a la del índice, es decir, donde las empresas de mayor tamaño (capitalización bursátil) son las que más ponderan. Dicho de otra manera, vendemos más PUT sobre empresas de gran tamaño.

Pero una ponderación de posiciones basada no en la clásica capitalización bursátil sino en metodologías de riesgo, ofrece mejores números. Es decir, se trata de ponderar cada posición en función de su propia volatilidad por ejemplo, o usar la Delta de cada opción para decidir su ponderación. Ambas alternativas mejoran el ratio de Sharpe de la estrategia, es decir, ofrecen mayor rentabilidad para cada unidad de “riesgo-volatilidad”.

En el paper de GS proponen una combinación según la cual el riesgo de cada posición se define como la volatilidad implícita de cada PUT vendida multiplicada por su delta. Recordemos que la Delta de una opción nos mide su sensibilidad ante movimientos del subyacente (es decir, lo rápido que se puede ganar o perder dinero según acertemos o no con el movimiento del subyacente), mientras que la volatilidad implícita de cada opción está correlacionada con la volatilidad real que tiene el subyacente.

De esta manera, una PUT con una delta de 0,5 (o como se suele denominar, en tanto por cien, una delta de 50), y una volatilidad del 40% tendría el doble de riesgo que otra opción también ATM (delta 50) pero con volatilidad 20%, y por eso la ponderación de la primera PUT vendida sería de la mitad en la cartera con respecto a la segunda. Del mismo modo, dos PUT con volatilidad del 20% pero una con una delta de 0,5 y la otra de 0,25 tendrían también la mitad de ponderación para la primera PUT vendida.

De esta forma, el objetivo es homogeneizar el riesgo-volatilidad de cada posición de la cartera. Todas las posiciones tienen el mismo riesgo-volatilidad inicial.

Esta metodología de ponderación de posiciones según un riesgo neutral provoca que se sobreponderen en la cartera las posiciones con baja delta y con baja volatilidad, y eso es lo que mejora el ratio de Sharpe a pesar de una rentabilidad total ligeramente inferior.

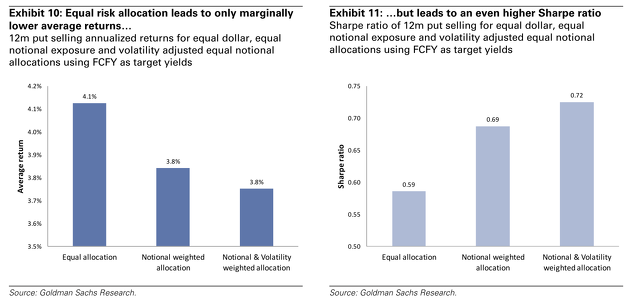

La idea es buena, pero personalmente opino que esta parte del paper cojea bastante porque apenas dan datos. Se centran en la operativa de venta de PUTs a 12 meses (en lugar de la de 1 mes) y no ofrecen los datos de volatilidad (solo la rentabilidad y el Ratio de Sharpe). En los dos gráficos siguientes vemos los detalles que ofrecen: se mejora bastante el ratio de Sharpe cuando ponderas cada posición según una combinación de delta (notional) y volatilidad a pesar de que eso implica menos rentabilidad. Estamos de acuerdo con el concepto de ponderar la posición por riesgo (volatilidad), pero me habría gustado que desarrollen más los datos…

LA PRIMA DE RIESGO DE VOLATILIDAD: POR QUÉ FUNCIONA LA VENTA DE PUTs.

Muy interesantes los dos gráficos siguientes donde GS nos da, ahora sí, datos exactos de esa “sobreprima” o “exceso de valoración de opciones” como consecuencia de una sobreestimación sistemática de la volatilidad, que al menos durante estos 10 años de mercado (2003-2013) fue clara y constante. Dicen los autores del estudio que esa sobreestimación puede variar en función del strike elegido y de si tomamos opciones sobre índices o sobre acciones, pero en cualquier caso la volatilidad está sobreestimada de forma sistemática, y esta es la base de porqué funciona la venta de PUTs, porque significa que cotizan sistemáticamente por encima de su valor real. ¿Qué hacen los “value” cuando ven que algo cotiza claramente por debajo de su valor real? Lo compran. El debate es cómo determinar el “valor real” de una acción de una empresa, porque eso depende de lo que será capaz de ganar durante los próximos 5-10 años, y eso siempre conlleva una parte de incertidumbre. ¿Qué hacen los “value” cuando algo cotiza claramente por encima de su “valor real”? Pues lo venden… y algunos de ellos, se ponen incluso bajistas “a descubierto” (piden las acciones prestadas para venderlas y después recomprarlas más abajo… si aciertan).

En el mundo de las opciones, no hace falta pedir prestado para vender opciones de venta (PUTs). Al tratarse en última instancia de “apuestas”, da igual que compres o que vendas CALL o PUT. El funcionamiento es exactamente el mismo, y tan solo varían las garantías (que cuando vendes opciones, existen).

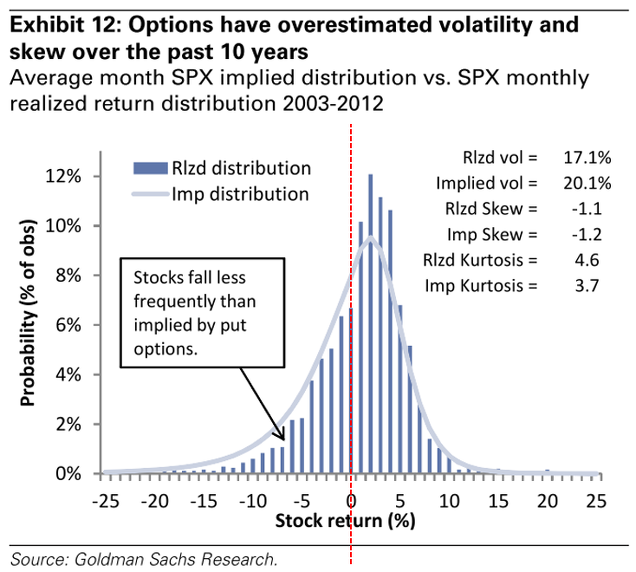

El siguiente gráfico es clave. El histograma (líneas azules verticales) nos muestran la distribución REAL que ha tenido el mercado durante estos 10 años. Las barras muestran el número de meses (en porcentaje) en los que el índice SP500 ha subido o bajado mensualmente en un determinado porcentaje. Se observa, lógicamente, una asimetría hacia la derecha, es decir, hay más meses de subidas que de bajadas. En esos meses positivos, la realidad ha sido más optimista que lo que reflejaban las cotizaciones de las opciones (es decir, la volatilidad IMPLÍCITA a la que cotizaban esas opciones).

Del mismo modo, los meses con caídas del mercado han sido -de media- menos fuertes de lo que anticipaba la cotización de las opciones. Por debajo del nivel cero, la línea azul clarita (que representa la distribución de revalorizaciones mensuales que se deriva de las volatilidades implícitas a las que cotizaban las opciones), está por encima de la realidad. Es decir, de nuevo la realidad fue mejor (o menos mala en este caso) que lo que el mercado de opciones anticipó. Dicho de otra manera, las PUT cotizan a un precio que anticipa más caídas de las que realmente se produjeron… y recordemos una vez más que en este período de tan solo 10 años (que es poco tiempo en realidad, y ese es un punto débil del estudio), se produjo la gran crisis financiera de 2008, la peor en más de 70 años. Es decir, la realidad no fue precisamente “benigna”… y sin embargo los precios de las opciones fueron aún más pesimistas.

Como ya comentamos en un post anterior de esta serie, la volatilidad media real del mercado en este período fue del 17,1% cuando las opciones cotizaron de media a una volatilidad implícita del 20,1% (3 puntos porcentuales por encima). En el primer post de esta serie empecé poniendo números a lo que significan estos 3 puntos porcentuales de diferencia: nada menos que un 3,96% de coste extra de cobertura (para los que compran las PUT… y al revés para los que las venden).

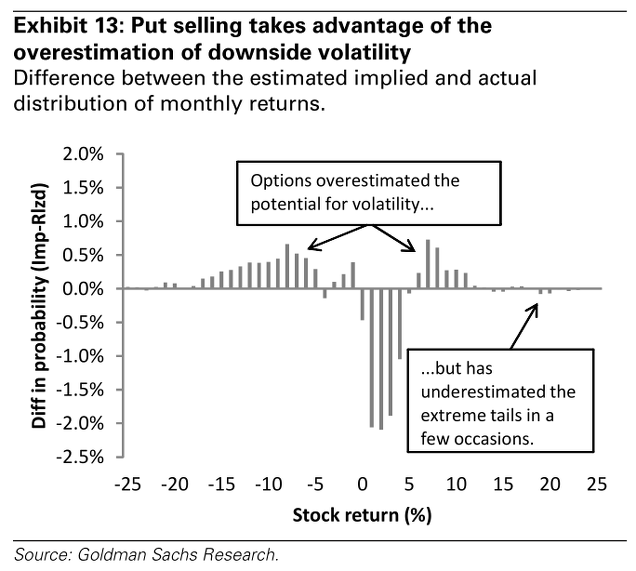

En el siguiente gráfico vemos otro punto clave que complementa el gráfico anterior. La media está muy bien, pero solo es una parte de la información. El problema radica en las llamadas “colas de la distribución”. El siguiente gráfico muestra la diferencia entre la distribución de rentabilidades mensuales estimada por el mercado de opciones, y la distribución de rentabilidades mensuales que REALMENTE se produjo después en el mercado. Salta a la vista que el mercado de opciones (es decir, la volatilidad implícita a la que cotizan las opciones) sobreestimó los porcentajes de caída mensuales… ¡y también sobreestimó los porcentajes de subida mensual entre el 5% y 10% ! En cambio subestimó los porcentajes de subida mensuales en el rango 0-5%.

Dice el gráfico también que las opciones subestimaron los porcentajes de subida violenta (hablamos de meses con subidas superiores al 20%), es decir, las “colas de la distribución”, lo cual nos invita a plantear cuidadosamente la compra de CALLs muy OTM como forma de explotar posibles “cisnes negros positivos” (como la subida ocurrida en nov-2020 en el Euro Stoxx).

Curiosamente en este período no hubo subestimación de los meses de caídas verticales… lo cual seguramente sí ocurrió en el crack de marzo de 2020.

Detrás de todo esto en realidad está trabajando un concepto clave: el SKEW de volatilidad, es decir, el hecho de que las opciones PUT OTM cotizan con una mayor volatilidad implícita que el resto de opciones, y cuanto más OTM estén, mayor volatilidad implícita. Esta es una anomalía sangrante del mercado de opciones, que es la base del éxito de la operativa de venta de PUTs OTM.

La cuestión última es: ¿por qué existe esta prima de riesgo de volatilidad? Pues seguramente porque hay una demanda de cobertura frente a caídas de corto plazo que muchos gestores utilizan para suavizar los riesgos (frente a sus clientes…), y los que están dispuestos a vender esas PUTs no son tan numerosos…y pueden exigir esa prima de riesgo que compense parcialmente esos pocos meses en los que efectivamente los mercados “se hunden”. Dicho de otra manera, el impacto de meses de caídas fuertes en los que los “vendedores de seguros” (venta de PUTs) es un impacto que psicológicamente y económicamente crea inestabilidad e incertidumbre. El ser humano no está preparado psicológicamente para esos altibajos, y resulta difícil “soportar” 10 meses de ingresos decentes para que “de repente” llegue un mes que arrasa con los 30 meses anteriores, por mucho que “sepamos” que a largo plazo, el que vende las PUT (es decir, la compañía de seguros), será rentable.

Los autores de este paper del año 2013 mencionan otro estudio de GS de 2007 que se llama “Volatility as an asset class” (volatilidad como un activo de inversión), que tengo pendiente de leer, donde detallan este concepto clave de la “prima de riesgo de volatilidad”.

COMISIONES Y HORQUILLAS BID-ASK, Y LIQUIDEZ EN LAS OPCIONES.

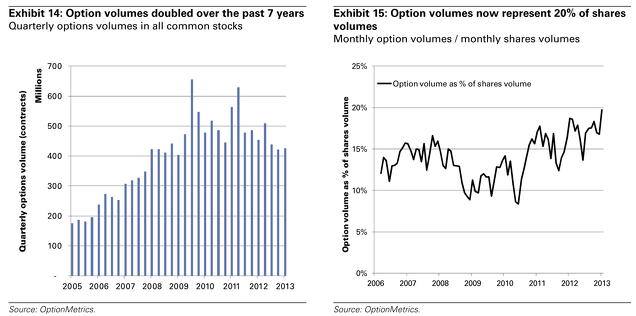

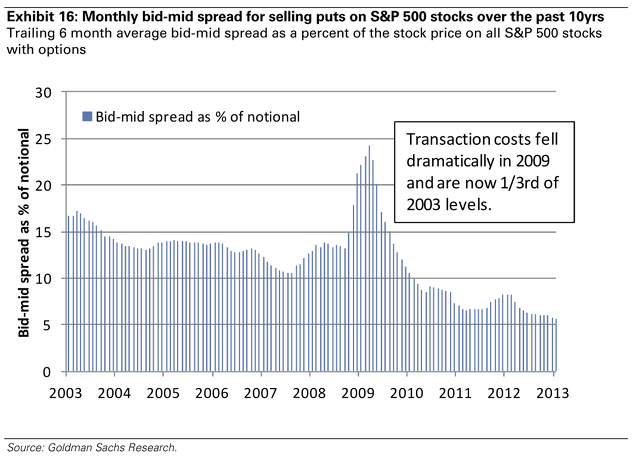

Por último, el paper termina destacando otro aspecto interesante: la caída de los costes o comisiones de operativa con opciones y el enorme incremento de la liquidez sobre muchas acciones (en EEUU). Y eso que el estudio al ser de 2013 nos ofrece datos de la evolución hasta 2012… y desde entonces hemos dado otro enorme salto en el mundo de las opciones. Hemos pasado de 737 millones de contratos de opciones negociados en 2005 a más 1.700 millones en 2012. Seguramente hoy en 2020 este dato se habrá vuelto a doblar (como mínimo).

Otra forma interesante de verlo es que en porcentaje del volumen de acciones. En tan solo dos años, desde 2010 hasta 2012, el volumen de acciones negociadas a través de opciones pasó del 10% al 20% del total de acciones negociadas. Es decir, los inversores utilizan cada vez más las opciones como herramienta de inversión en acciones.

Los dos gráficos siguientes ilustran estos números, y aunque son viejos (de 2013) nos muestran que ya desde 2007 el mercado de opciones estuvo en plena explosión… y eso ha continuado subiendo en vertical desde 2013.

Todo esto se traduce en una reducción drástica de las horquillas (diferencia entre el bid y el ask en la cotización de mercado de las opciones), que pasó de 14 puntos básicos (sobre la prima media de cada opción) entre 2003 y 2008, a tan solo 6 puntos básicos en 2013. No tengo datos para este año 2020, pero podemos dar por seguro que se habrá reducido otro poco más.

En todo este paper han tenido en cuenta estas horquillas y además con un detalle importante que le da aún más credibilidad: las horquillas “oficiales” al cierre de sesión suelen ser mayores que las horquillas reales de mercado que se producen a media sesión. Eso sí, el estudio no incluye las comisiones al bróker, lo cual es un punto muy importante que habría que valorar. Es muy posible que estas comisiones compensen la reducción de horquilla, y en cualquier caso, el futuro nunca será como el pasado… por lo que las conclusiones de este paper deben tomarse con cautela. Todo estudio no deja de ser teórico. Y el objetivo es poner de relieve una anomalía estadística, que puede ser potencialmente explotada, pero siempre con un margen de seguridad, porque el futuro siempre traerá sorpresas con las que no contamos.

El siguiente y último gráfico nos permite cuantificar toda esta reducción de horquillas en las opciones sobre acciones del S&P500. Se observa una clara y fuerte caída en la amplitud de la horquilla (medida en porcentaje del precio de la acción subyacente), desde niveles del 10-15% en 2003-2008 hasta niveles cercanos al 5% en 2013.

Fijaros igualmente que en períodos de estrés y crisis como en 2009, con la volatilidad por las nubes, las horquillas se amplían drásticamente, lo cual es un detalle a conocer igualmente. Se amplían las horquillas… pero también se dispara la volatilidad, por lo que en realidad el vendedor de PUTs sigue obteniendo un precio muy superior.

CONCLUSIÓN.

Seguiremos hablando de este tema de la volatilidad y la venta de PUTs en futuros posts. El mundo post-Covid es sin duda una gran incertidumbre, y la crisis de marzo ha roto los esquemas como nunca en la historia, especialmente en mercados débiles como el europeo (y en mucha menor medida en el Nasdaq americano). Esto ha disparado la volatilidad… que sigue siendo MUY alta en términos medios históricos. Ahora es cuando precisamente es potencialmente más interesante vender PUTs… y sin embargo es cuando menos ganas tenemos, porque las heridas del crack están todavía muy frescas. Pero como siempre, no estamos aquí para ganar todas las batallas… sino para ganar la guerra. Así que la cuestión de fondo no es acabar todos los años en positivo, sino en todo caso acabar todas las décadas en positivo, sabiendo que siempre habrá años negativos.

Lo que este paper me ha aportado personalmente es la idea clave de buscar empresas con alto FCF ratio y la idea de vender PUTs con una distancia OTM variable en función de la "calidad" de la empresa. Este es un primer "screener" o filtrado de mercado a realizar en busca de ideas operativas para vender PUTs sobre acciones. Por otra parte, me ha parecido muy interesante algunos detalles técnicos que han aportado como por ejemplo los números de la sobrevaloración sistemática de las PUT (que es una idea ya explorada por otros investigadores). Personalmente no me planteo una estrategia sistemática de venta de PUTs sobre las 100 acciones del SP500 con mayor ratio FCF yield, pero me parece importante saber que existe esta "ineficiencia" de mercado, que podemos utilizar en combinación con nuestro criterio subjetivo para buscar ideas de operativa.

NOTA: Si quieres aprender más de Opciones puedes comprar mi CURSO DE OPCIONES ONLINE. Un curso con excelentes opiniones de exalumnos y un enfoque muy práctico.

No dudes en escribirme para cualquier consulta que tengas.