Tras la serie de artículos que he escrito analizando el EUR/USD (uno, dos y tres), creo conveniente hacer algunos comentarios respecto a la conferencia del Banco Central Europeo de ayer.

En el siguiente gráfico podemos ver la evolución del par en el último mes. Tras la corrección sufrida después de las minutas de la anterior reunión, en la que salió a la luz la preocupación de los miembros del BCE por la fortaleza del Euro, el par ha vuelto a máximos superando el 1,20.

Básicamente, las claves del mensaje de Draghi fueron las siguientes:

- - Las perspectivas de crecimiento e inflación en la Eurozona no se han modificado de forma sustancial. Incrementa en 3 décimas la estimación de crecimiento para 2017, manteniendo sin cambios 2018 y 2019, y reduce muy ligeramente la de inflación. Dice que muy probablemente la tasa de inflación caerá de aquí a final de año y que faltan evidencias para ver una recuperación de la misma sostenida.

- - Pospone la decisión sobre la reducción del QE (tapering) a Octubre, donde piensa podrán tomar dar detalles sobre qué decisión toman.

- - Respecto al Euro, simplemente dijo que su fortaleza estaba teniendo un ligero impacto negativo sobre las presiones de inflación y que su "volatilidad" es fuente de incertidumbre.

La reacción del mercado en favor del Euro pienso que está en línea con el posicionamiento y sentimiento inversor actual, no tanto con el mensaje en sí mismo de Draghi. De hecho, fue tomado como dovish por los bonos (que cayeron en rentabilidad). Quizá lo que empujó la apreciación del Euro fue que sus palabras respecto a la fortaleza del Euro y su impacto fueron muy tímidas. No dijo que la "fortaleza" del Euro era fuente de incertidumbre y preocupación, sino su "volatilidad". En los discursos de los banqueros centrales, cada palabra y matiz es importante, y puede llevar a reacciones muy diferentes según se utilice una u otra. Lo que sí está claro es que, por el momento, el posible catalizador que comentamos en mi anterior entrada no se ha activado.

(Fuente.)

Además, la revisión a la baja de la inflación fue muy modesta, y quizá (según la perspectiva de Nordea Markets que comenté en mi último artículo) deba revisarse más a la baja en futuras reuniones. Como comenta @DarthMacro, la mayoría toman decisiones de trading sobre los datos de hoy, que representan condiciones pasadas. Pero los mercados miran hacia adelante, y los bonos alemanes están anticipando (veremos si correcta o incorrectamente) que la inflación se va a reducir sustancialmente y el crecimiento a desacelerar. Algunos de los datos más recientes de Alemania (exportaciones, producción industrial) señalan en esta dirección.

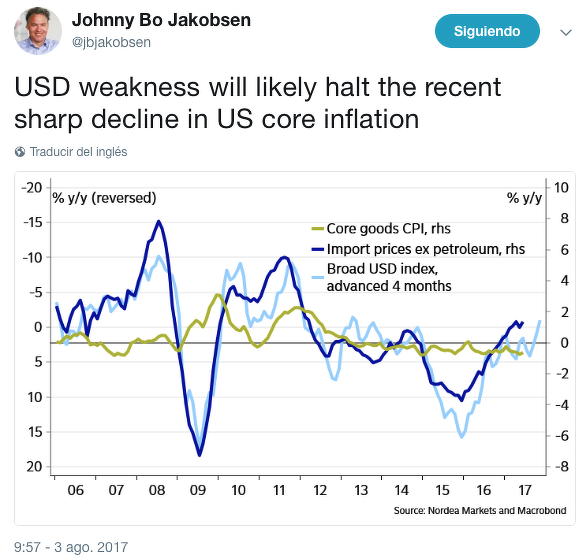

Al mismo tiempo que la inflación en la Eurozona podría reducirse, en Estados Unidos las perspectivas apuntan a una trayectoria de la inflación al alza. Ayer Dudley, uno de los miembros del Consejo de la Fed (FOMC) dijo esto en su discurso (traducción mía):

la economía mantiene una trayectoria de crecimiento ligeramente por encima de la tendencia, lo cual está tensando gradualmente el mercado laboral estadounidense. A lo largo del tiempo, esto debería apoyar un incremento del crecimiento de los salarios. Combinado con una tendencia más sólida de los precios de importación --reflejando parcialmente la reciente depreciación del dólar-- y con que el efecto de algunos factores temporales e idiosincráticos se está disipando, eso me hace esperar que la inflación aumentará y se estabilizará alrededor del objetivo de medio plazo del FOMC del 2%. En respuesta, la Fed probablemente continuará gradualmente quitando la acomodación de la política monetaria.

La idea de que la inflación estadounidense repuntará, en buena parte por la debilidad del dólar, también la mantienen otros analistas.

Vuelta al ciclo Inflación -> Fed -> Dólar -> Commodities -> Volatilidad. Este esquema es de @DarthMacro, que lo desarrolla en este párrafo:

La inflación se eleva, el mercado y la Fed aumentan sus expectativas sobre la trayectoria de la tasa de los fondos federales, el dólar aumenta con fuerza, las materias primas caen y los carry trades explotan, la Fed se acobarda. La inflación cae, las expectativas de la trayectoria de la tasa de la Fed caen, el dólar cae, y las commodities y carry trades se disparan.

Seguiremos vigilando todas estas variables y monitorizando nuestra tesis respecto al EUR/USD.

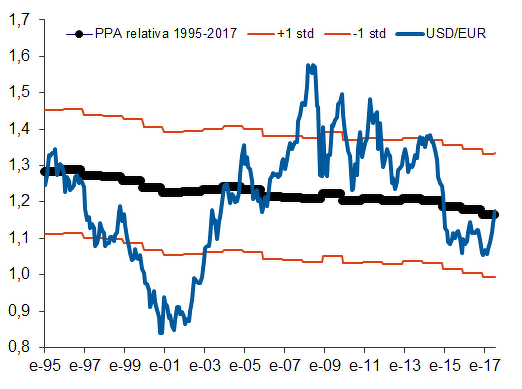

Antes de acabar, como ayer un lector me comentó que, al ignorar la PPA (Paridad Poder Adquisitivo) en todo el análisis me estaba dejando lo más importante, dejo un gráfico de David Cano sobre cómo ha evolucionado en las últimas dos décadas. Desde Afi lo hacen con el diferencial del IPC desde 1995. Me decía David que la PPA es muy sensible a qué indicador escojas y el punto de partida, por eso hay diversidad en la estimación del tipo de cambio "fair value" según PPA. Otros lo llegan a poner en 1,30. Solo comentar que, de cara a un plazo de 6-12 meses aproximadamente (como era mi análisis y escenario del análisis del EUR/USD expuesto), no parece muy relevante, puesto que se mantiene muy por encima y muy por debajo de ese nivel durante mucho tiempo.