Se dice rápido, pero la bolsa europea lleva dos años de lateral -con un mercado bajista de por medio-. Y si ampliamos un poco más el horizonte, está exactamente en el mismo nivel que en julio de 2015, habiendo sufrido dos mercados bajistas desde entonces.

Es como si desde 2015 Europa se hubiera desconectado de otras bolsas, como su hermana la estadounidense que subió entre 2016 y 2017. Las razones de tal desconexión se han buscado por activa y por pasiva. Estoy seguro que hay varias explicaciones, como ocurre siempre con todo fenómeno complejo, pero creo que casi todos podemos estar de acuerdo en que una de las principales razones es la diferente composición sectorial de uno y otro mercado.

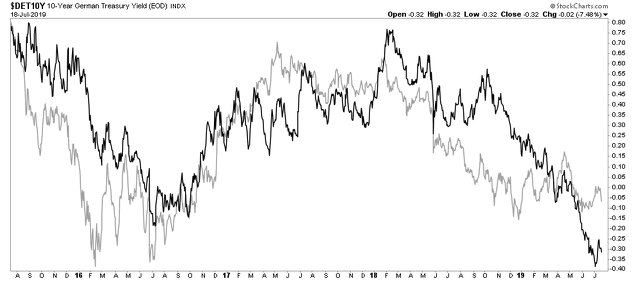

Mientras que EEUU cuenta con las grandes tecnológicas que han revolucionado el mundo tal y como lo conocemos hoy en día, Europa está «cargada» de bancos a los que no han sentado nada bien la resaca de la Gran Recesión, las mayores cargas regulatorias y de capital y, por supuesto, unos tipos de interés negativos casi siempre a la baja. En los últimos años es la dirección de los tipos de interés lo que mueve los bancos, como muestra el siguiente gráfico de la rentabilidad del Bund alemán y la cotización del Banco Santander.

Las pocas alegrías para la bolsa europea se dan cuando los tipos de interés repuntan, que a su vez suelen hacerlo cuando las condiciones económicas globales mejoran. Si se confirma la idea de que estamos entrando en una fase de reaceleración económica global, entonces cabe esperar que los tipos suban y, por tanto, que los bancos se aprecien y que la bolsa europea recupere su tendencia alcista. Al menos por un tiempo, porque nada indica en estos momentos que vayamos a dejar atrás la era de bajos tipos de interés. Es más, la reciente designación de Christine Lagarde como futura presidenta del Banco Central Europeo, augura que viviremos otros 8 años de tipos bajos, ya que es lo que desean los poderes que la han aupado a ese puesto tan prestigioso.

En este proceso de «japonización de Europa», los mercados cíclicos alcistas y bajistas se sucederían con mayor frecuencia, exactamente como hemos visto durante los últimos 4 años, al albur de si las condiciones globales mejoran o empeoran. ¿Es tarde para darse cuenta de todo esto? No lo creo, porque el escenario japonés lleva desarrollándose 3 décadas y Europa sólo lleva 1. El siguiente gráfico es la bolsa europea y el subsiguiente el índice Nikkei 225 entre 1988 y 2000.

Más allá de las consideraciones del extremo largo plazo, la pregunta es dónde se está ahora. Mi mejor idea es que en estos momentos estamos entrando en una fase de reaceleración y, por tanto, en algún momento los tipos deberían dejar de caer y las bolsas europeas encontrarán la senda alcista (aunque admito que aunque sea así, creo que esa reaceleración apenas durará unos pocos trimestres).

Pero lo cierto es que de momento la tendencia bajista o lateral-bajista continúa y las bolsas no parecen haber cambiado aún de dirección. El sector bancario europeo está cerca de soportes y va de debilidad en debilidad.

El conjunto de la propia bolsa europea (Stoxx 600), por el momento ha frenado las subidas justo en el nivel aproximado que no ha podido superar en los dos últimos años. En el corto plazo incluso parece estar formando un «doble techo» que podría traer debilidad en el corto plazo (o ¿quién sabe? en el medio plazo). Parece claro que para hablar de una nueva tendencia alcista primero debe superar este potencial doble techo y por fin empezar a dejar atrás los 396-400 puntos que marcan la resistencia de los dos últimos años.

Y, quizás, más claro aún, se ve esta situación bajista en el IBEX 35, un índice bancario donde los haya. Lleva más de 2 años de tendencia bajista y recientemente tocó la directriz bajista, volviendo a encontrar cierta debilidad en las últimas sesiones.

En resumen, técnicamente los mercados europeos siguen bajo la influencia de los bajistas, con el conjunto de la bolsa europea sin superar la resistencia de hace 2 años y la española sin poder superar la directriz bajista. Ahora bien, que el Stoxx 600 supere los 400 puntos o el IBEX 35 deje atrás la directriz, podría ser el indicio técnico de que un nuevo mercado alcista se confirma. De lo que no hay duda es que nos encontramos ante una gran encrucijada técnica.

Buenas tardes,

Considero a Josep Prats, gestor del fondo Abante European Quality (más del 19% de rentabilidad versus 15% Eurostoxx 50, a finales de junio de este año) , uno de los mejores en su campo.

En este video,

https://www.abanteasesores.com/blog/prats-la-mejor-rentabilidad-de-la-bolsa-estadounidense-se-explica-por-la-banca/

nos da una explicación clarificante sobre el tema que se trata en este artículo, además de sus previsiones futuras con respecto a la banca europea.

Espero sea de utilidad este pequeño aporte.

En respuesta a jesus abenojar b

Muy bueno el comentario de L´Oreal...

En respuesta a jesus abenojar b

Evidentemente a los bancos no se les puede excluir de ningún índice, pero por nuestra parte si podemos comprar fondos de inversión que no tengan bancos.

En 2013 se produce un gran auge del Nasdaq Internet, lo que llevo a empresas de EEUU Y grandes capitalizaciones a un adueñamiento global, esto conlleva arrastrar otros sectoriales relaciónados, tecnologia, consumo discrecional etc, a dia de hoy, y desde 2015 USA sólo tiene bajista sector biotecnología, y energía, pero en general ese es el motivo, aunque la banca eurooea no hubiera caído, bolsa estaudinende seguiría líder, en cuanto a pequeñas empresas, los estímulos fiscales han sido más potentes. Aún así la bolsa small en USA ya le esta costando seguir la estela, un ejemplo a todo lo dicho, sin ir más lejos MICROSOFT.

El problema de Europa es que salvo índices como el MID60 o valores de sectores fuertes, el hecho de estar "bajo o barato" es como estar con los pantalones bajados y viene el toro...seguramente una eventual caida de USA pués ni idea de dónde llevaría a muchos valores porque veo difícil una descorrelación ...

No viene a cuento, pero como Hugo tiene mucha audiencia hago una pregunta ¿ Alguien tiene idea de lo que está pasando con Tom tailor holding? Es de locos

Hugo cómo esta el sentimiento de los inversores?Gracias

En respuesta a alberto devesa sobrino

Precisamente ayer escribimos algo relativo a este aspecto, aunque centrado en Estados Unidos, que es donde hay datos buenos y actualizados >

https://inbestia.com/analisis/el-pequeno-inversor-americano-se-muestra-tan-confiado-como-en-2007

Espero que te resulte de utilidad.

Creo que a Europa le está afectando la desconfianza. Tenemos grandes empresas que generan dinero y apenas se les valora.

Por supuesto que los bajos tipos se han cargado el negocio de los bancos, pero es que además no han hecho la tarea de limpiar el ladrillo, junto con los escándalos particulares que ha tenido cada banco. En fin que llevan 10 años a tope pidiendo su hundimiento.

En respuesta a Luis Mayoral

En una sociedad que vive del crédito, no conviene menospreciar la fuerza del prestamista

En respuesta a Luis Mayoral

Buenas tardes,

lo que usted comenta: “...los bajos tipos se han cargado el negocio de los bancos...”, viene siendo un “mantra” que se repite continuamente en diversos medios de comunicación por inversores y algunos profesionales.

No estoy de acuerdo.

Enrique García Saéz nos comentaba, de forma muy eficaz, en este articulo de hace ya algún tiempo:

https://inbestia.com/analisis/los-bajos-tipos-de-interes-no-son-el-fin-del-mundo-para-la-banca-ni-un-factor-depresivo ,

cuáles son los factores que afectan a la cuenta de resultados así como el cambio en los diferenciales de tipos en la banca española a lo largo de estos años.

Pongamos un ejemplo, Bankinter.

Su beneficio neto en el año 2012, época dónde se discutía la “ruptura del euro”, fue aproximadamente de 124 millones. En 2018, el banco consiguió unos beneficios netos superiores a los 500 millones de euros (4x) y todo ello a pesar de unos tipos de interés a corto bajos o muy bajos durante esta época. Evidentemente su cotización ha sido reflejo de la expansión de su beneficio.

Otros bancos, como el Sabadell, han tenido un desempeño muy distinto, tal vez por que sus beneficios a cierre de 2018 no sean muy diferentes a los del año 2013 ó 2014.

En resumen, como ocurre en otras ocasiones, es muy importante diferenciar y seleccionar la empresas adecuadas para nuestras inversiones, aún más tratándose de “commodities” como son los bancos.

Un saludo.