Estos días la bolsa americana cotiza en el mismo nivel que hace nada menos que 18 meses. Y eso que ha sido de las bolsas más fuertes. El Ibex 35, una de las bolsas más débiles, cotiza un 17% menos que en mayo de 2017, fechas en las que marcó su último máximo cíclico. Sí, eso son unos 2 años de mercado bajista. Valores como el Banco Santander, el banco más grande de la eurozona, cotiza un 32% menos que hace dos años y sigue cerca de mínimos.

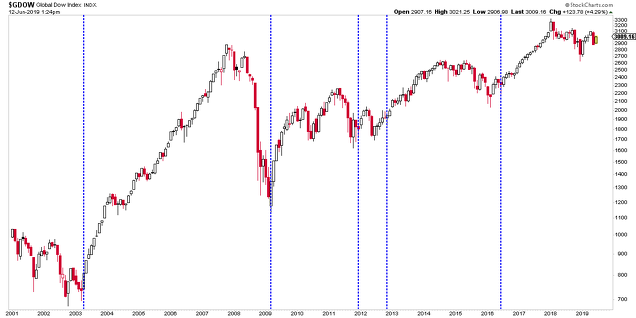

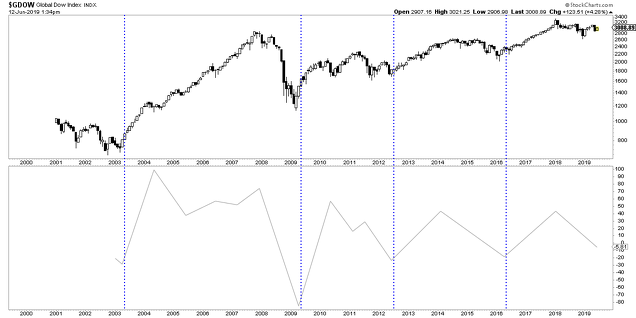

En resumen, en los últimos 18 meses (siguiente gráfico Global Dow que engloba a las mayores 150 empresas) hemos vivido un mercado bajista general a nivel global donde los índices más fuertes lo único que han podido hacer es mantenerse con mucha volatilidad de por medio.

En mi opinión, lo que sigue a continuación no es un mercado bajista o la prolongación del mismo a pesar de que hay indicios de que se está en la fase final del ciclo económico en EEUU, sino que probablemente ya estemos inmersos en un nuevo mercado alcista global. En concreto, el quinto mercado alcista global de este siglo XXI.

Lo cierto es que la señal de que un mercado alcista global está naciendo es una señal que aún se está generando, está en proceso. Es decir, me estoy adelantando un poco, pero creo que lo altamente probable es que esa "señal" se genere. Y me adelanto porque, lo que quiero señalar en este análisis, es que si se confirman dos eventos clave, entonces podemos hablar de que efectivamente ha nacido ese nuevo mercado alcista.

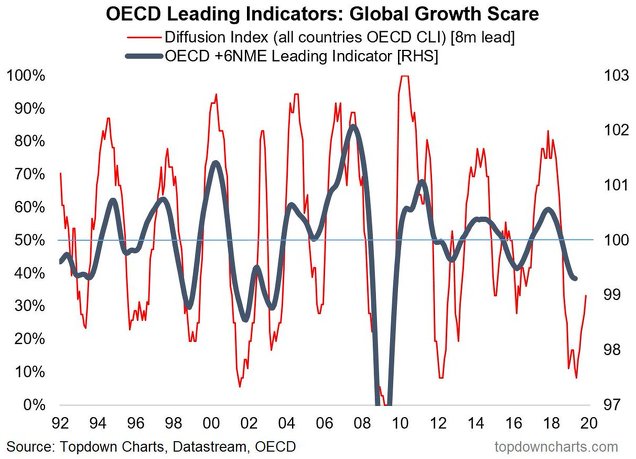

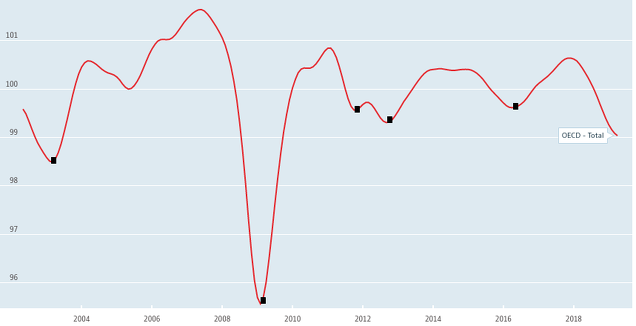

Por un lado tenemos el indicador líder o adelantado de la economía global, elaborado por la OCDE. El mismo aún siguió declinando en el mes de abril, que es el último dato que conocemos y que se dio a conocer esta semana. Pero el ritmo de caída está desacelerando y sospecho que cuando conozcamos el dato del mes de junio, mostrará que ha girado al alza.

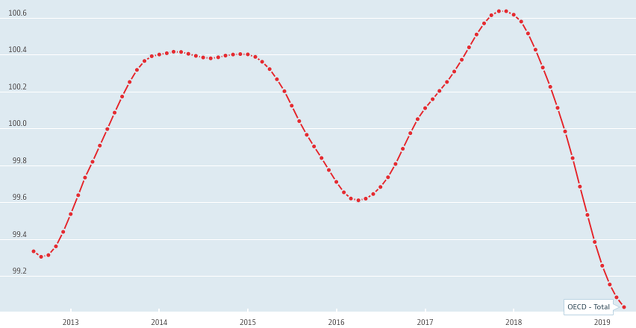

Además, no sólo es una sospecha porque se esté desacelerando el retroceso, sino que el número de países que están mostrando ya un indicador líder nacional repuntando está en aumento, lo cual ocurre antes de los giros al alza del indicador global:

Este es el evento clave, porque significará que la economía global ha pasado de desacelerarse a acelerarse, lo cual favorece a los activos de riesgo como las acciones. Si observamos todos los puntos de giro al alza después de que el indicador haya caído de 100 (nivel de equilibrio) y comprobamos en qué momentos del mercado de acciones ha ocurrido eso, vemos que una economía global reacelerándose es alcista para los activos de riesgo.

Una reaceleración de la economía global después de una desaceleración o recesión (las recesiones globales son raras), trae consigo uno o varios años de apreciación de los activos. Si bien no espero algo como lo ocurrido tras 2003 o 2009 porque eran mercados alcistas que nacían tras recesiones en EEUU, sí espero que ocurra algo similar al mercado alcista de 2012-2015 y 2016-17. Es decir, un mercado alcista de al menos un año de duración y con fuertes revalorizaciones de los activos de riesgo en ese periodo. ¿Cuánto de fuerte esa revalorización? Pues probablemente al menos un 30% en los próximos 12 meses. Luego, el que ese mercado alcista continúe, dependerá de cómo sea en ese momento la situación del ciclo económico en sitios como EEUU, si llega a su final o no.

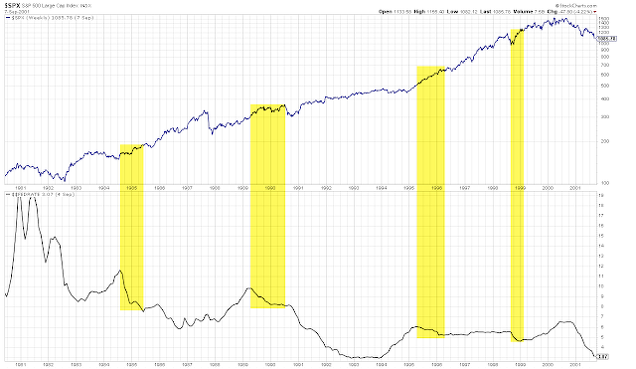

Aparte de observar una reaceleración macro, el otro evento es un simple filtro técnico. Hablo de la Curva de Coppock, que es simplemente una medida objetiva que nos dice si un mercado ha pasado a alcista o no desde el punto de vista técnico. A día de hoy Coppock sigue sin repuntar al menos 2 puntos (una pequeña magnitud para filtrar desviaciones menores).

En el siguiente gráfico muestro en el panel inferior la Curva de Coppock, pero con el filtro de los 2 puntos. Como se ve, por un lado aún no se ha generado la señal para este potencial nuevo mercado alcista y, por otro lado, vemos que es un buen indicador porque una vez que da señal suele ser de alta fiabilidad.

Coppock no tiene nada de mágico, simplemente es un indicador que filtra el ruido y nos señala cuando algo ha cambiado de dirección. Y, la verdad, es que una vez que forma una señal es un error contradecirla.

La unión de ambas señales, técnica y macro, formaría una gran señal alcista o más bien la confirmación de ese nuevo mercado alcista. En ambos casos aún no se ha generado la señal, pero todo apunta a que lo hará en los próximos 2 o 3 meses. Obviamente, si el mercado pierde niveles -supongo que los mínimos de mayo- entonces la señal técnica seguirá estando pendiente.

Por último, a todo este escenario hay que añadir que la Reserva Federal ha pasado del "modo espera" al modo "recortar tipos". Si bien el recortar tipos cuando ya se está iniciando una recesión no consigue nada porque los mercados declinan con fuerza (como en 2000-01 y 2007-09), cuando la FED recorta tipos y no hay recesión mediante, suele ser un factor muy alcista. Ya en los años 80 y 90 la FED recortó tipos y fue un factor de apoyo a los activos de riesgo. Sin indicios de recesión, todo me hace pensar que lo más probable es que ocurra igual.

El principal riesgo, claro está, es que el fin de ciclo de EEUU se adelante. Pero lo cierto es que "los fin de ciclo" pueden durar años y mientras no haya señales claras de que se está en el mismo, es difícil llegar a una conclusión de que el ciclo bursátil es bajista.

Con todo esto, aunque son señales por confirmar, ahí está lo que estoy observando en estas fechas. Si se confirman, dejaremos atrás el año y medio de mercado bajista y nacerá un nuevo mercado alcista más tranquilo y pausado.

Personalmente, de los últimos 4 mercados alcistas (2009, 2012 , 2016 y potencialmente 2019), este es el más raro y en el que más me cuesta creer por la fase del ciclo en la que está EEUU. Pero eso será porque no estuve en los mercados de 1995 o 1998, en los que había señales de madurez del ciclo y a pesar de ello los indicios de lo que hablo aquí funcionaron correctamente.

Por último, normalmente es unas mil veces más fácil (casi sin exagerar) pronosticar un mercado alcista que uno bajista. Los mercados bajistas son muy pero que muy difíciles de pronosticar, especialmente cuando no van asociados a un proceso recesivo en zonas como EEUU y Europa. Así, Europa ha sufrido dos mercados bajistas en los últimos años (2015-2016 y 2018) sin que mediara recesión de por medio y esos son mercados difíciles porque apenas hay nada que te diga cuando comienzan, lo poco que hay se sabe muy tarde y los mercados bajistas suelen ser agresivos y rápidos.

Sin embargo, los mercados alcistas dejan trazas más visibles, su formación es paulatina y su duración suele ser relativamente prolongada.

Ahora queda esperar a ver si se confirman ambas señales en las próximas pocas semanas.