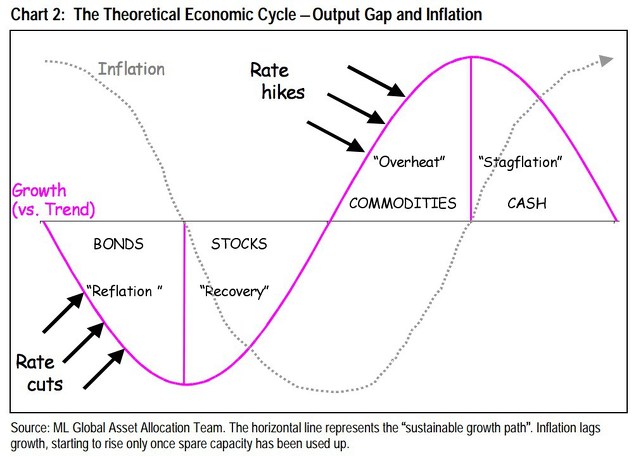

Ayer explicamos el “reloj de la inversión”, un modelo de análisis del ciclo económico desarrollado por Merrill Lynch. Hoy nos queremos centrar en la parte práctica del mismo, aplicando dicho modelo en la situación macroeconómica actual. Si queremos saber qué nos puede deparar el futuro, es necesario saber dónde nos encontramos en la actualidad. Y el “reloj de la inversión”, según lo diseccionan y aplican desde Macro Ops, nos va a proporcionar un marco claro, sencillo y útil.

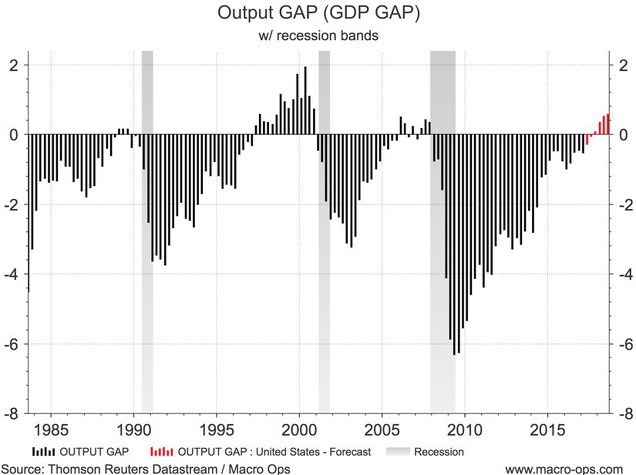

Un buen punto de partida para analizar el momento actual es estudiar la situación del output gap, que mide la diferencia entre el PIB actual y su potencial máximo cuando está operando a plena capacidad.

(Fuente: Macro Ops)

La línea cero representa la capacidad económica total, por lo que una lectura superior a cero debe interpretarse como que la economía está operando por encima de su capacidad. Cuando esto sucede, la inflación repunta y obliga, generalmente, a los bancos centrales a subir los tipos de interés. Esta es una de las razones por las que se produce una recesión (marcada por las barras verticales grises) después de cada período de crecimiento económico por encima de su capacidad.

Observando el gráfico superior, vemos que la economía está operando cerca de su capacidad total, pero todavía no por encima de ella, cosa que se prevé suceda en próximos trimestres. Esto significa que estamos en las fases avanzadas del ciclo económico, pero todavía no al final del mismo, como indicaba Enrique García recientemente. El crecimiento estadounidense en la actualidad sigue siendo sólido e incluso está repuntando en los últimos trimestres.

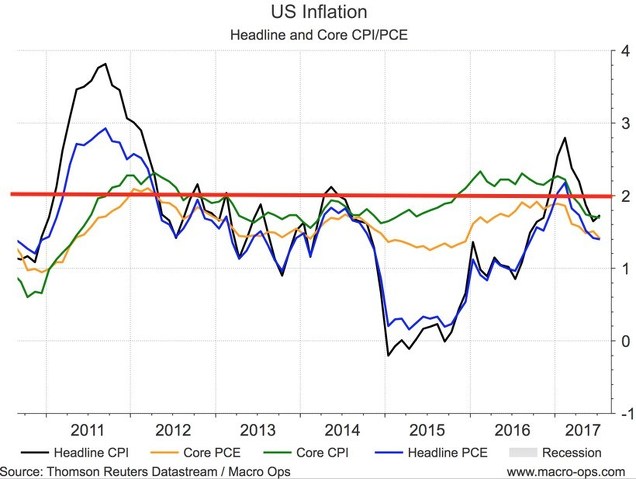

Ya tenemos la primera parte de la ecuación, el crecimiento. Ahora vamos a analizar la situación de la otra variable clave: la inflación.

La inflación alcanzó su máximo al principio del año 2017 y desde entonces se ha situado por debajo del objetivo del 2% establecido por la Reserva Federal. Actualmente la inflación se encuentra en un rango comprendido entre el 1,4% y el 1,7%.

(Fuente: Macro Ops)

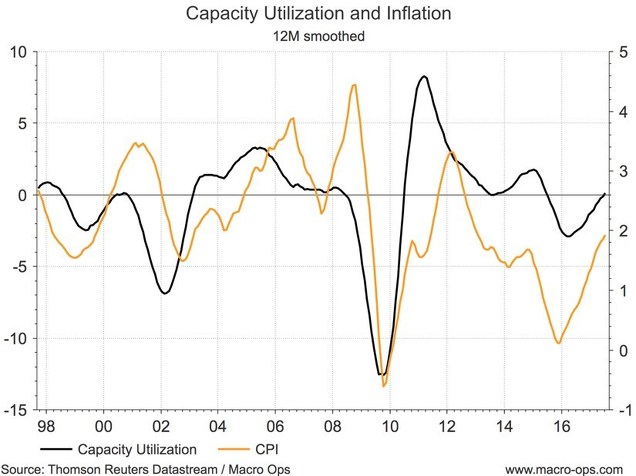

Lo importante no es el valor absoluto, sino la tendencia y su evolución futura. Una herramienta que podemos utilizar para ello es la capacidad industrial. Es muy útil porque cuando la economía está produciendo a su máxima capacidad, la inflación se dispara como consecuencia de que la demanda supera a la oferta y hace subir los precios. En el gráfico siguiente podemos observar la correlación entre la capacidad industrial y la inflación, teniendo en cuenta que la capacidad industrial es un indicador adelantado entre 6 y 12 meses a la inflación.

(Fuente: Macro Ops)

Conforme avanza el ciclo económico, la capacidad industrial continuará aumentando provocando que la inflación aumente. Pero además de la inflación de precios, merece la pena echar un vistazo a unos cuantos indicadores económicos adicionales para tener una idea más precisa de lo que está sucediendo.

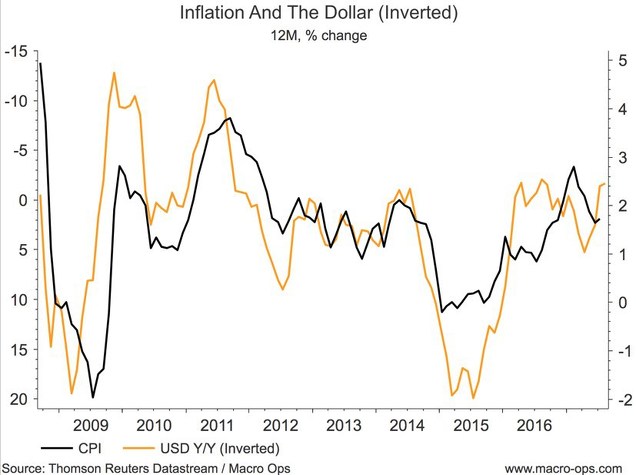

Uno de los mejores indicadores de inflación es la evolución del cambio relativo del dólar. Esto es debido a que el dólar es la divisa de reserva por excelencia en el mundo. La mayoría del comercial internacional se realiza en dólares y las materias primas están cotizadas en dólares. Cuando el dólar cae, las materias primas suben, haciendo que las importaciones sean más costosas, lo que impulsa la inflación al alza. De este modo, una gran manera para averiguar hacia dónde se dirige la inflación es prestar atención a la evolución del dólar.

La inflación y el dólar tienen una elevada correlación. De media, la inflación está retrasada unos dos meses con respecto al dólar. Así, lo más probable es que la debilidad reciente del dólar traiga consigo una subida en la inflación en los próximos meses.

(Fuente: Macro Ops)

La capacidad industrial y el dólar son los mayores impulsores de la inflación, pero también podemos analizar los datos salariales, que aunque menos importantes que aquellos, todavía siguen jugando un papel importante en la evolución de la inflación. Los salarios tienden a subir en las últimas etapas del ciclo económico, es decir, cuando el mercado laboral es fuerte y las empresas compiten por los escasos trabajadores existentes. Aunque el crecimiento reciente de los salarios ha sido bastante decepcionante, existen datos que sugieren que esta situación podría cambiar pronto y que deberíamos asistir a una recuperación salarial en los próximos meses.

Ya tenemos nuestro segundo input (inflación) del “reloj de la inversión”. La economía está creciendo cerca de su máximo potencial y las presiones inflacionistas subirán en los próximos meses, lo que nos sitúa en la fase 3 del ciclo económico - Sobrecalentamiento (Overheat).

(Fuente: Macro Ops)

La fase de sobrecalentamiento, como detallamos en el artículo de ayer sobre el “reloj de la inversión”, es aquella en el crecimiento económico alcanza niveles máximos y la inflación aumenta, lo que fuerza a los bancos centrales a subir los tipos de interés. Como resultado de esta intervención, la curva de tipos de interés comienza a aplanarse. Con un elevado crecimiento y una alta inflación, las acciones siguen teniendo buen comportamiento, pero no tan bueno como en la segunda fase. Conforme los rendimientos de los bonos suben, la volatilidad aumenta, ya que las acciones tienen que competir en rentabilidad con estos. En esta fase las materias primas es la clase de activos que mejor comportamiento suele presentar, así como las acciones del sector de materiales básicos e industriales.

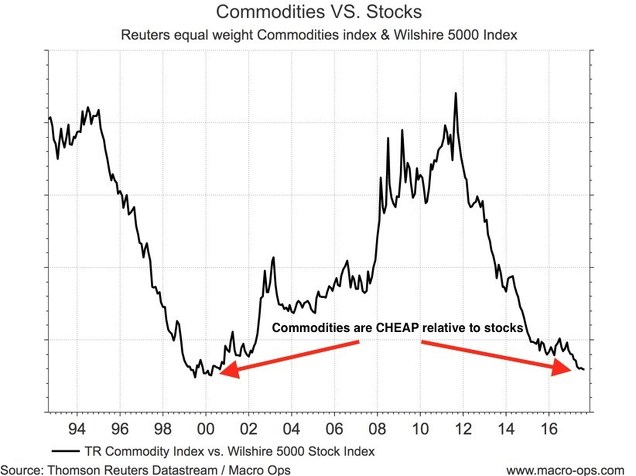

(Fuente: Macro Ops)

Las materias primas en relación a la bolsa están en su nivel más bajo desde el año 2000, lo cual ocurrió también justo antes del inicio de un importante mercado alcista para las materias primas. Conforme nos acercamos hacia la fase 4 - Estanflación, la inflación seguirá aumentando y las materias primas, así como las acciones relacionadas con éstas, deberían empezar a tener un mejor comportamiento que el mercado de acciones tradicional. Por el contrario, el mercado de bonos se verá afectado por un ajuste brusco, ya que se tendrá que adaptar al nuevo entorno inflacionario.

Los datos actuales señalan que la economía está operando cerca de su máxima capacidad y se espera que el crecimiento continúe en los próximos meses. Esto sugiere que la inflación aumentará en breve debido a varios factores: la debilidad del dólar, la capacidad industrial en máximos y el aumento de los salarios. Esto nos sitúa en la fase 3 - Sobrecalentamiento del “reloj de la inversión”, en la que las materias primas son la mejor clase de activos. Además, las materias primas se encuentran en uno de sus niveles más baratos en relación con las acciones de los últimos años.

Solo el tiempo dirá si la inversión en materias primas hoy resulta en una decisión acertada. Pero las conclusiones que se derivan de este modelo parecen claras.

Puedes consultar todos los artículos de este blog en el siguiente enlace: aquí

en el indice de materias primas pesa mucho el petroleo que solo servira en el futuro para hacer polimeros. creo que subira pero no se mantendra la subida en el tiempo

Seria bueno analizar el modelo con distintos grupos de commodities independientemente(energia,metales, metales preciosos, granos,etc) seguro en uno o dos de ellos el modelo es mas preciso

En respuesta a J J J J

Yo más que con la clase de activo en concreto me quedo con la idea global, es decir, que el ciclo económico en USA, que a día de hoy es quien mueve la economía mundial, se encuentra en una fase muy avanzada. Cosa que no todo el mundo tiene claro, aunque parezca mentira. Saber esto es un buen punto de partida para poder saber qué esperar de los próximos años.

Saludos

Estoy un poco con el comentario de Jose Luis Flores. Los índices de materias primas están muy concentrados en commodities energéticos: oil, gas, heating oil, etc....

Aplicar recetas del pasado puede ser peligroso. Por ejemplo, hace 15 años las prospecciones petroliferas en el mar no podían hacerse a más de 500 metros (no se el dato exacto), pero hoy en día se hacen prospecciones a más de 3000 metros de profundidad. Igual ocurre con el shale oil, cada vez el coste de extracción es más bajo.

En definitiva, si se han dado cambios tecnológicos importantes en la industria del oil, es posible que no haya un repunte de los índices de materias primas, y más viendo a Rusia y Arabia Saudía pactar producción.

Saludos

Buenas.

Muy buenos tus artículos Jorge.

Por lo que sabemos eso coincidiría con muchas de las posiciones de AzValor Internacional...

Un abrazo.

Excelente tu artículo, Jorge.

Gracias por compartirlo.

Creo que en este ciclo al petróleo y las demás energías y comodities todavía les queda campo. Quizá dentro de unos años si sean algo del pasado pero hoy por hoy la demanda sigue aumentando. Al carbón, a modo de ejemplo, le quedaron muchos años desde que dejó de ser la energía puntera hasta que de verdad no resultaba rentable. Eso sí, las subidas estratosféricas de antes casi seguro no se volverán a producir.

En respuesta a Andrés Corral Márquez

Yo tampoco creo que volvamos a ver de forma sostenida un petróleo por encima de 100$, por ejemplo, pero un fondo de commodities o un ETF que replique una cesta con las principales materias primas no es una mala opción.

En respuesta a Jorge Alarcón

Coincido totalmente contigo.

Cualquier cartera diversificada (largo plazo) debe incluir commodities.

Personalmente yo uso un ETF de Lyxor sobre el índice CRB ex-energy, que excluye commodities energéticos, así sólo tiene agricolas, metales y metales preciosos. El motivo es que CRB ex-energy tiene menos correlación que CRB con los índices de acciones.

En respuesta a Pedro Martinez

Hola Pedro. Me interesa el ETF que comentas. ¿Cual es su código si no tienes inconveniente?

Gracias anticipadas

En respuesta a Jorge Alarcón

Qué fondo de commodities o ETF recomiendas?

En respuesta a José Antonio Alonso

En respuesta a José Antonio Alonso

En respuesta a fernando taboada

Muchas gracias Fernando. Saludos

También cotiza en euros en Paris. Supongo que allí será donde tenga más volumen.

Saludos

En respuesta a Pedro Martinez