El año 2020 ha comenzado de igual manera que finalizó el 2019: con subidas generalizadas en todos los índices bursátiles, especialmente en Estados Unidos, cuyos índices siguen marcando día tras día nuevos máximos históricos (con la única excepción del Russell 2000, que se encuentra escasamente a un 4% de sus máximos históricos alcanzados a finales de agosto de 2018). Y sí, aunque no lo parezca, nuestro IBEX 35, en su versión Total Return (con dividendos incluidos), también se encuentra escasamente a un 1% de los máximos históricos alcanzados a finales del año pasado. Eso sí, su desempeño desde el final de la Gran Crisis Financiera en marzo de 2009 ha sido comparativamente muy pobre en relación con los índices estadounidenses (o incluso con el resto de plazas europeas).

Sin embargo, a corto plazo es altamente probable que los índices estén muy cerca de iniciar una corrección significativa si tenemos en cuenta las lecturas extremas que se están alcanzado en determinados indicadores de sentimiento de mercado. El primero de estos indicadores es el que mide el número de posiciones cortas abiertas sobre el índice S&P 500, lo que en inglés se conoce como “short interest”. Como vemos en el gráfico inferior, el número de posiciones cortas que actualmente mantienen los inversores sobre el S&P 500 se encuentra en uno de los niveles más bajos de los últimos meses. El nivel actual es muy similar al alcanzado hace un año, justo cuando los temores sobre el crecimiento económico mundial y una potencial recesión económica hicieron que el S&P 500 se desplomara casi un 20% en cuestión de unas semanas. A lo largo del año 2019 también se han alcanzado niveles de “short interest” bastante similares a las actuales, y prácticamente en todas las ocasiones se han producido correcciones más o menos significativas en el precio. Por ello, esta vez no tendría por qué ser diferente.

(Fuente: Bloomberg)

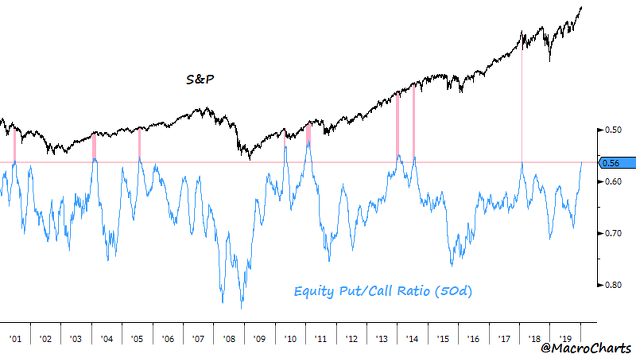

Otro de los indicadores al que debemos prestar atención es el ratio put/call, el cual compara el número de opciones put (de venta, es decir, bajistas) abiertas sobre un índice con el número de opciones call (de compra, alcistas). De este modo, cuanto más alto sea este número, más bajista es el sentimiento de los inversores y viceversa. Pero en concreto vamos a analizar la media de 50 días del ratio, que tiene mucho menos “ruido” que el ratio diario, el cual es mucho más volatilidad y genera una mayor cantidad de señales falsas. Así, aplicando una media de 50 sesiones se suaviza el ratio y las señales que proporciona son de una mayor fiabilidad. Es por ello, que es de gran utilidad a la hora de anticipar posibles giros en el precio (tanto al alza como a la baja).

Si observamos con atención el gráfico inferior, se puede apreciar los momentos en los que el ratio se ha encontrado en niveles como los actuales. En la mayoría de las ocasiones situaciones como la actual han dado paso a correcciones o movimientos laterales en el precio y en algunas de ellas las correcciones bursátiles han sido muy significativas. La última y más reciente tuvo lugar en febrero de 2018, cuando el S&P 500 se desplomó algo más de un 11% en cuestión de unos pocos días (los niveles de complacencia alcanzados en aquel momento también eran muy similares a los actuales).

(Fuente: MacroCharts)

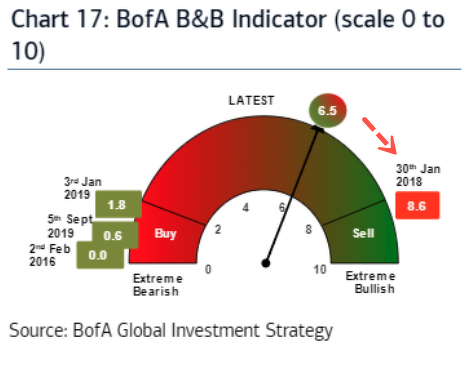

Otro indicador que no podemos perder de vista es el “Bull & Bear Indicator” elaborado por Bank of America y que tiene un historial de acierto muy elevado como indicador “contrarian”. Actualmente se ha situado al mayor nivel de los últimos 20 meses (a diferencia de enero del pasado año 2019 cuando se situó en 1,8 y generó una extraordinaria señal “contrarian” de compra), lo cual nos sugiere que el mercado estaría bastante “sobrecomprado” a corto plazo y los tramos de subida futuros estarían bastante limitados. Si bien las mejores señales de compra / venta se producen cuando el indicador alcanza niveles (por debajo de 2 o por encima de 8), la situación actual invita como mínimo a la cautela.

(Fuente: Zerohedge)

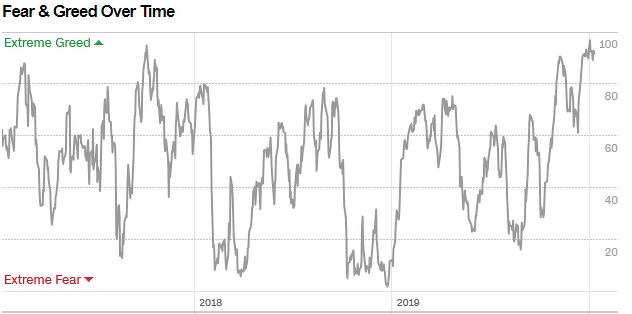

Por último, también tenemos que tener en cuenta el “CNNMoney's Fear & Greed Index”, uno de los indicadores de sentimiento más seguidos por la comunidad inversora y que está compuesto por 7 subindicadores diferentes, entre los que destaca el VIX (mide la volatilidad de las opciones del mercado de Chicago -CBOE o Chicago Board Options Exchange- en el índice S&P500), el ratio put/call o el número de acciones alcanzado nuevos máximos y mínimos de 52 semanas. Como señalan los creadores del índice, las dos principales emociones que mueven a los inversores son el miedo y la codicia.

Según esto, la codicia extrema sería el sentimiento dominante en la actualidad en los mercados bursátiles, lo cual históricamente ha dado lugar a correcciones bursátiles. Además, si nos fijamos con atención en la evolución de este indicador en los últimos años, podemos apreciar que nos encontramos en unos de los niveles de “codicia” más elevados de los últimos tres años, aspecto nada positivo para los mercados de renta variable a corto plazo.

(Fuente: CNN Business)

De este modo, la situación actual, con los índices bursátiles marcando día tras día máximos históricos y con unos niveles de complacencia muy elevados, no presagia nada bueno de cara a las próximas semanas. Cuando diferentes indicadores de sentimiento apuntan en la misma dirección (en este caso un elevado grado de optimismo e incluso codicia), es fundamental no ignorar estas advertencias. Por lo tanto, es altamente probable que la situación actual de paso a un recorte más o menos significativo en las bolsas.

Sin embargo, que a corto plazo la complacencia se haya disparado y asistamos en los próximos días o semanas a recortes más o menos profundos en las bolsas no implica necesariamente que la tendencia alcista actual de medio plazo se vea comprometida. Una desaceleración económica más profunda que la actual o un recrudecimiento de la guerra comercial que desencadene una recesión económica serían los motivos que podrían poner en serios aprietos el actual mercado alcista. Mientras tanto, los recortes habrán de ser vistos como oportunidades de compra más que como oportunidades de venta.

Otros artículos relacionados publicados por el equipo de inBestia:

Puedes consultar todos los artículos de este blog en el siguiente enlace: aquí