Si la caída reciente de las bolsas se debe a algo grave de verdad, entonces no estamos en oportunidad de compra, sino a las puertas de una caída mayor. ¿Cómo saber si es algo más grave? Casi todas las “cosas graves” que ocurren en economía y finanzas tienen que ver con crédito y los tipos de interés, al margen de burbujas relacionadas con “nuevos inventos” (como la de internet en los años 90), que en realidad son enormes “pasadas de frenada” de la economía y la sociedad que vive esa revolución con enorme ilusión, y que acaba en una euforia desbocada. Dejando de lado ese tipo de burbujas, el exceso de crédito y las subidas de tipos de interés son lo que provocan recesiones y el ajuste posterior. ¿Está Europa en una situación de este tipo? Para nada lo parece. Los tipos de interés no están subiendo, y el crédito no está desbocado. El endeudamiento de los Estados es la deuda que preocupa, y los tipos negativos del BCE están para eso. Son una forma de expoliar al ahorrador y salvar al deudor sin llamar mucho la atención...aunque a menudo olvidamos que en realidad deudor y ahorrador son la misma persona: el ciudadano europeo con cuyos ahorros se financia la deuda pública. Nunca ha habido tanta deuda porque nunca ha habido tanto ahorro (principalmente en manos de jubilados, por cierto, como es lógico). Nunca he oído dentro del grupo de los alarmistas por la deuda, a nadie que mencione cuál es la contrapartida de esa deuda, como si la deuda solo tuviera un lado: el lado malo. Si no existiera deuda, ¿dónde invertiría la envejecida población europea los ahorros de toda su vida? En ladrillo, obviamente. Pero con eso no sería suficiente. ¿En qué mercado financiero se invertiría entonces? Solo hay una respuesta, considerando la enorme diferencia cultural que existe entre Europa y EEUU a la hora de asumir riesgos y responsabilizarse de su vida y su futuro. Esa respuesta es el mercado de Renta Fija, y concretamente la deuda soberana. La enorme interferencia del BCE lo que hace es tirar la rentabilidad de esa renta fija soberana por los suelos, porque el ahorrador medio europeo invierte en "lo más seguro", independientemente de cuál sea su rentabilidad. Por lo tanto, no olvidemos nunca que deuda y ahorro son dos caras de la misma moneda. Si no fuera por los inversores extranjeros (de fuera de la zona euro), la ecuación sería muy sencilla.

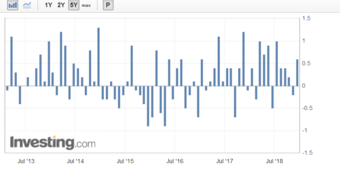

EEUU es otra historia. Por ahora los indicadores Macro no permiten anticipar una recesión. El indicador adelantado (resumen de diversos indicadores Macro) sigue en zona positiva confortable, lejos de entrar en negativo. Como vemos en el siguiente gráfico, este indicador estaba negativo antes de todas y cada una de las 7 últimas recesiones en EEUU.

Fuente.

Por lo tanto, dado que por técnico tampoco tenemos figura de techo, hay que considerar que estamos viviendo una fase correctiva, y por lo tanto es y/o será oportunidad de ponerse largos (alcistas). Otra cosa es cuál será el alcance final de esta fase correctiva, que podría derivar en un crack o crisis mayor (al estilo de los veranos de 1997 y 1998), una posibilidad en mi opinión poco probable, pero que debe formar parte de los eventos posibles y por lo tanto eventos para los que debemos estar preparados para resistir, sobrevivir, e incluso beneficiarnos a largo plazo. Es decir, no se trata de apostar al rojo o al negro a que habrá o no un crack o una recesión, sino de gestionar nuestras posiciones, cubrir riesgos, y adaptarse a los cambios que vamos viendo, pero todo ello sobre una estrategia de fondo que debemos tener clara, para no sucumbir a los miedos catastrofistas justo cuando el mercado se gira (finalmente) al alza.

Por otra parte, los indicadores de sentimiento en zona de mínimos (indicando miedo) son una de las razones por las que el suelo no debería de andar lejos (recuerden que el sentimiento es un indicador “contrarian” cuando se dan lecturas extremas). Vean en el siguiente gráfico la lectura reciente del spread alcistas-bajistas de la AAII, y la tabla que nos ofrece Charlie Bilello sobre las expectativas medias de rendimiento a 3-6 meses cuando dicho spread se sitúa por debajo del percentil 5 (es decir, menos del 5% de las veces se ven lecturas más pesimistas):

Fuente.

Fuente.

Cuando hablo de suelo no quiero decir que sea justo “ahora”. Puede ser inminente...o más dilatado, como comenté en mi último post y mi vídeo en YouTube (para lo que todavía quedaría una caída del 5% aprox).

En Europa la reflexión que quiero lanzar es muy importante, porque determina la estrategia de largo plazo a seguir durante los próximos años. Empiezo con una pregunta: ¿cómo es posible que el océano de liquidez abundante que el BCE ha vertido sobre la economía durante los últimos años no haya provocado una hiper-inflación y una burbuja de valoración en la bolsa y otros mercados como el inmobiliario? Sí, ya sé que muchos dirán que sí existe burbuja, y en especial en el mercado de crédito. Estoy de acuerdo en que los tipos negativos son una aberración, y aunque no lo calificaría de burbuja (porque no existe el componente de sentimiento eufórico que es imprescindible), sí que debe considerarse una enorme distorsión del precio de los activos de renta fija. Pero la bolsa europea no puede decirse que esté en una burbuja y en plena euforia. Al contrario, el pesimismo es realmente persistente, aunque globalmente la valoración de la bolsa europea no es todavía "anormalmente" barata.

Todos los que piensan que la liquidez “sin límites” que el BCE ha difundido estos años ha sido un error monumental, y que al retirarla progresivamente (y subir los tipos más tarde que temprano) puede provocar una crisis sin precedentes, parecen ignorar que los efectos que ha producido esa liquidez no guardan relación alguna con el tamaño histórico de estas medidas “no convencionales”.

Según la teoría, imprimir billetes de la nada debe generar hiper inflación. En Europa, los billones de euros creados por el BCE para comprar bonos no solo no han generado “hiper”, sino que ni siquiera han generado “inflación” a secas. Los catastrofistas dirán que eso es porque “todo ese dinero se ha quedado en los balances de los bancos”. Pues muy bien: entonces, si me dicen que esa liquidez no ha llegado a la economía real, ¿por qué ahora su retirada debería provocar una crisis económica?

Sea como sea, estamos en terreno desconocido. Nunca antes habíamos asistido a un espectáculo tan incomprensible como éste de los tipos negativos y balance del banco central en la estratosfera. Según los manuales de economía esto sería un suicidio, pero la realidad es que por ahora no se ha producido en absoluto ninguno de los efectos que predice la teoría económica. Por lo tanto, concluir que si ahora esos estímulos desaparecen será el fin del mundo, tampoco tiene mucho sentido.

Tampoco quiero caer en el optimismo “beato” de considerar que Europa saldrá de ésta. Aunque esta forma de hablar no significa nada. ¿Qué es eso de “salir de ésta”? Nunca Europa ha sido tan rica como ahora, por mucho que los populistas estén creciendo. “Esta crisis” de la que tanto se habla en Europa, es abundancia para el 90% del planeta. Pero así funciona el ser humano: quiere más, siente envidia, se compara con el pasado reciente (aunque haya sido viviendo endeudado por encima de sus posibilidades), y encuentra sentido a su vida buscando enemigos. Europa es rica, pero eso no significa que no pueda haber grandes desajustes, siendo el mayor de ellos una ruptura del euro. ¿Es posible? Pues sí. Y en vista del populismo y de la talla de los denominados líderes actuales, quizá no deberíamos descartarlo.

Existen por lo tanto riesgos, y no solo no los niego, sino que pienso a menudo en ellos. Eso sí, esforzándome por no olvidar que todas, absolutamente todas las grandes crisis durante los últimos 100 años, parecían el fin del mundo “en tiempo real”. En medio de la crisis de los misiles de Cuba, por poner un ejemplo, era casi imposible ser optimista y no temblar de miedo ante el riesgo de una hecatombe nuclear. Si hubiera ocurrido habría dado igual tener el dinero en bolsa o debajo del colchón; en cambio, los que tuvieron la osadía o la temeridad de comprar acciones, consiguieron unos beneficios que para la mayoría son pura ciencia ficción. Con esto no quiero decir que invertir ahora en las bolsas europeas vaya a ser un gran negocio durante los próximos 10 años… pero tampoco lo descarto. Mantener la mente abierta a esa posibilidad es algo vital.

El optimismo no es una “fe ciega en el futuro”, sino una conclusión razonada de cómo evoluciona la sociedad y la economía, y de cómo funciona el ser humano. El optimismo es una observación empírica de la realidad, y una compresión profunda de por qué el progreso tecnológico es imparable.

Me resulta muy complicado pensar que la retirada de estímulos del BCE pueda provocar una crisis sin precedentes por la sencilla razón de que dichos estímulos durante estos últimos años tampoco han provocado ni un crecimiento económico ni una euforia sin precedentes.

En EEUU, la subida de tipos y el sobrecalentamiento de la economía terminará dando paso a una recesión (o algo parecido), aunque no sabemos cuándo, y por ahora no parece que vaya a ser corto plazo (3-6 meses). Pero una cosa es una recesión y otra cosa es el pinchazo de una burbuja. Los que me siguen desde hace tiempo saben que nunca he creído en algunas FAANG: en concreto, nunca me han gustado ni Facebook (y aquí reconozco que quizá tenga prejuicios debido al nulo interés que me suscita esa red social), ni NetFlix, y en menor medida, tampoco Amazon. En cambio Google y Apple me parecen dos empresas con enormes ventajas competitivas. Así que este acrónimo de las FAANG me parece malísimo porque mezcla churras con merinas.

Dicho esto, aunque siempre he defendido un exceso de optimismo en el sector, creo que es un error pensar que se vayan a desplomar. El enfoque correcto es el de compararlas con las nifty-fitty de los años 70. Os recomiendo especialmente este artículo de Lawrence Hamtil aquí en inBestia, que muestra qué son y qué ocurrió con estas empresas 20, 30 y 40 años después. Os pego una tabla que aparece en ese post, y nos muestra que por ejemplo Walt Disney cotizaba en 1972 a un PER 81, y sin embargo ofreció una rentabilidad media anual del 9,12% durante los 40 años siguientes, pasando eso sí por un período inicial complicado, puesto que durante los 10 años siguientes (hasta 1982) rindió un -3,78% anual. Me cuadra perfectamente que esto pueda ocurrir con muchas de las empresas “disruptoras” de la actualidad.

Todas estas empresas nuevas que están surgiendo desde hace años (y no solo las FAANG) son empresas revolucionarias, que han cambiado la economía, y que es normal que hayan entrado en una sobrevaloración relevante, pero que del mismo modo es importante tener muy claro que seguirán ahí dentro de 20 años, y seguramente cotizando a precios muy superiores a los actuales, igual que ocurrió con las nifty-fifty (aunque eso sí, con alguna corrección intermedia que a los que les cuesta pensar a largo plazo -la inmensa mayoría-, duele y desorienta bastante).

En definitiva, estas FAANG y todas las empresas “disruptivas” que seguirán cambiando el mundo no son una burbuja absurda que refleja euforia y techo final de ciclo. Al contrario, son empresas sólidas (no necesariamente todas), y en conjunto seguirán dominando y liderando la economía. “Simplemente” hace falta poder comprarlas a buen precio, o al menos a un precio razonable (porque probablemente “baratas”, lo que se dice baratas, nunca estarán).

Saliendo del universo FAANG y disruptivas (aunque no del todo, puesto que el S&P500 está dominado por estas empresas…), fíjense en el siguiente gráfico, que nos muestra el PER trailing (tomando beneficios de los últimos 12 meses) del S&P500. En menos de un año, la bolsa americana ha pasado de cotizar a un PER 24 a un PER de casi 18, por debajo de la media de los últimos 5 años y a menos de un punto de la media de 10 años. Esto no es euforia, pero tampoco significa que la corrección tenga que detenerse aquí. La volatilidad de corto -e incluso de medio- plazo puede provocar movimientos que engañen y mucho.

Fuente.

Por supuesto, el PER de 12 meses (ya sea de los 12 últimos meses, o con la estimación de los próximos 12 meses) es una medida muy fluctuante, y en el techo de 2007 no sirvió de nada para anticipar la que se venía encima. Si nos fijamos en el PER de Shiller (el famoso CAPE), tenemos una clara sobrevaloración… que dura ya unos cuantos años. ¿Es inútil este indicador para leer la realidad actual, dominada por empresas disruptoras? No lo creo, pero sí me parece importante volver a repetir que lo ocurrido desde principios de los años 80 invalida la fiabilidad de su media histórica de largo plazo. En todo caso, habría que tomar la media desde 1980 como nuevo nivel de referencia (PER 23-24). El mercado estaría entonces por encima de la media, pero no en zona de euforia.

Fuente.

La cuestión clave está en si las empresas del SP500 van a poder mantener este nivel de resultados. No hablo ya de crecimiento de los resultados de las empresas, puesto que la reforma Trump es algo que tiene un impacto fuerte inicial que no se repetirá, por lo que mecánicamente en 2019 dichos resultados caerán comparados con los de 2018. La cuestión es cuánto caerán. Si la caída es fuerte y sostenida, entonces el PER de 12 meses que hemos visto antes no servirá de nada, puesto que con los beneficios hundiéndose, el PER se disparará sin que la bolsa suba. De momento lo que ha ocurrido es lo contrario: el PER ha bajado con la bolsa americana estancada, y ahora que el SP500 y Nasdaq caen, el PER está bajando más todavía.

En el siguiente gráfico vemos la posible recesión de beneficios que se espera para el año que viene. El indicador no lo conocía, y no sé cómo lo calcula Morgan Stanley, por lo que lo pongo entre comillas. Si se produce esa caída fuerte de los earnings sin duda será un problema.

Fuente.

Y está claro que después de la subida reciente de los beneficios (gracias a Trump), que se suman a un período reciente extraordinario, con los profit margins en máximos, el riesgo está a la baja, mientras que el potencial alcista puede considerarse nulo, tal y como nos muestra el siguiente gráfico de Ed Yardeni:

Fuente.

El desafío es grande. Pero insisto en el tema nifty-fifty: ¿caerán las ventas de Apple en 2019? ¿Y las de Microsoft?

El tema es apasionante. Por ahora, en el muy corto plazo estoy persiguiendo un posible rebote, basándome en el gran pesimismo que se observa en el mercado, y en la lectura técnica de algunos gráficos interesantes. En el próximo post repasaré la situación técnica y el escenario sobre el que estamos trabajando, hablando de los índices principales (SP500, Nasdaq, Russell2000, Eurostoxx50), de índices secundarios de Mid y Smalls Caps (USA y Europa), de la prima de riesgo, del mercado de crédito y de los emergentes. Colgaré un vídeo-análisis a mi canal de Youtube. Si estás suscrito o te suscribes al canal, recibirás una notificación cada vez que suba un vídeo nuevo. También puedes encontrar ahí otros Análisis Técnicos recientes donde puedes ver qué tipo de cosas explico en mi curso de Análisis Técnico, cuya séptima edición empieza la semana que viene.

La semana que viene empieza la 7ª EDICIÓN DE MI CURSO ONLINE DE ANÁLISIS TÉCNICO.

Pincha aquí para ver las fechas, el temario e inscribirte.

No es necesario seguir todas las clases en directo (los vídeos y el material se envían para que el alumno los pueda descargar o ver online a su ritmo). Existe un soporte para preguntas durante 6 meses. Puedes ver aquí todos los detalles, y las reseñas de ex-alumnos.

También puedes echar un vistazo a miNUEVO CANAL DE YOUTUBE -Invierte con Ventaja- si quieres descubrir mi forma de enseñar y qué tipo de cosas explico. Suscríbete para estar al tanto de los vídeos que iré subiendo todas las semanas.

Maginifico artículo. Casi todas esas empresas disruptivas que marcarán el futuro estan localizadas en USA, aunque no creo que sean las FAANG sino otras nuevas que están por aparecer y dentro de poco entraremos en un periodo apasionante (no consigo entender el éxito de Apple, cuando Xiaomi fabrica un móvil 10 veces mas barato, y Facebook me parece una chorrada) Sólo salvaría a Google y Amazón.

Europa tiene una población envejecida y nuestra civilización está en decadencia (vamos a convertirnos en una especie de parque temático de historia para el turismo japonés). ¿No piensas que parte del futuro que nos espera puede venir de China, aunque es difícil invertir en sus empresas porque son muy opacas?

Respecto a lo que podemos esperar de los índices, no crees que debe de haber previamente una "crisis" en el sentido de la palabra de ruptura con lo antiguo para entrar en una nueva etapa y que la bolsa se puede estar "adelantando" a esa situación?

La bolsa no es sólo dinero, sino tambien emociones! ;)

En respuesta a Margarita M A

El futuro es China... pues sí, pero eso no me sirve de mucho, no sólo porque las empresas son opacas y es un sistema dictatorial, sino porque no las conozco. En realidad no es necesario invertir en empresas ganadoras para ganar en bolsa. De hecho, cuando descubres una ganadora, a menudo es tarde. En cambio, en zonas que van a menos como Europa, puede haber empresas "normalitas" cotizando muy baratas precisamente porque es una zona despreciada por los inversores. Así que no me obsesiona eso de que Europa va a menos. Sigue habiendo vitalidad de sobra para invertir.

Una crisis de ruptura con lo anterior qué significa? Cuando hablamos de bolsa, todo tiene un precio. Eurostoxx Total Return (con dividendos) a un 40% de máximos históricos es suficiente? Recuerda que Europa va a menos, pero hay una élite en europa que es la que tira del carro, y hace que sus grandes empresas exporten a todo el mundo y sean líderes en muchos ámbitos.

Por supuesto, la bolsa son emociones a raudales! Sin eso no sería interesante ;)

Las emociones son lo que generan oportunidades...

Saludos !

En respuesta a Niko Garnier

Pues quiero decir que en este ciclo alcista ha habido empresas disruptoras como las FAANG que estan en USA (Europa tiene empresas de sectores mas convencionales como autos o bancos, de ahí la diferencia entre índices). Pero que algunas de estas empresas ya están "agotando" su potencial en bolsa (Apple y Facebook) y que puede haber una "crisis" en los índices USA antes de comenzar otra etapa de nuevas empresas disruptivas que ahora ni imaginamos con muchísimo potencial: transporte eléctrico sin conductor, internet de las cosas (IoT), biotecnología, robótica, nuevos materiales y fuentes de energía...

Y que China va a surgir como nueva gran potencia económica mundial...

"Me interesa el futuro porque es donde voy a pasar el resto de mi vida" W. Allen. ;)

Hola:A lo mejor,estamos con menos crecimiento este ciclo que los anteriores debido a ese super desampalancamiento del que habla Ray Dailo en su video de la economia.

Niko que te parece cómo ha cerrado América? Me refiero a la vela semanal?

En respuesta a alberto devesa sobrino

pues que EEUU está mostrando más debilidad que Europa en el muy corto plazo. Seguimos en situación de peligro, EEUU podría dar un paso hacia abajo, hacia los 2.500 puntos (siguiente nivel que vengo comentando), pero lo haga o no, la cuestión es que por ahora, el escenario es el mismo: estamos en fase correctiva, no en el principio de una tendencia bajista. El único "pero" a vigilar es que esa fase correctiva sea más profunda de lo esperado. Por ahora, aunque en teoría estamos en zona de compra, a muy corto plazo está todo en el aire...

Saludos !

estupendo artículo pero hay una cosa que chirría. Lo que comentas de la deuda pública. Los países del sur tenemos una montaña de deuda por culpa de unas políticas irresponsables y clientelares amén del invierno demográfico y otros factores y nos dices que tiene esto un lado estupendo, esto es que los jubilados y otros ahorradores pueden invertir en ella.

SI fuera tan buena la deuda pública pues vamos a doblarla cada dos años. Es una calamidad pues el servicio de la deuda drena enormes recursos y es una bola que amenaza con llevarnos a la ruina antes o después. Emitimos deuda que habrá que pagar durante años para financiar gasto corriente a corto, gasto que en un porcentaje significativo es improductivo. Esto es muy dañino.

Tanto es así que para que la ruina venga más tarde que pronto, el BCE tiene que bajar los tipos a niveles doping para como dices bien salvar al deudor. Y con esto que consigue, que tu querido inversor ahorrador no cobre nada y encima pierda la inflación. A más inri premia a los políticos irresponsables ya que gracias a esta expansión monetaria no tienen por qué hacer reformas.

Estamos creciendo a base de deuda pública y obviamente de mucha deuda para poco crecimiento y esto a la larga será ruinoso.

No, el exceso de deuda pública no tiene ningún lado bueno. Si fuera moderada y los tipos superiores a la inflación sería una buena inversión para los ahorradores pero es que hasta esto se han cargado con esta carrera alocada por ver quien genera el mayor déficit y quien levanta más deuda, total como dicen los empanados de IU-Jodemos, total la deuda no hay que pagarla.

Me encantan tus artículos pero en este punto, hemos patinado.

En respuesta a alonso tordesillas

Buenas noches, se puede decir más fuerte pero no más claro. Carlos Marx, si aquel que escribió "El capital", hablaba de que todo sistema económico lleva en su origen la causa y germen de su destrucción. Veamos, cuál es la base del capitalismo, pues claro la ley de la oferta y demanda que se concreta en el intercambio de bienes y servicios a través del consumo y utilizando como medio de pago el dinero. Dinero que ha pasado de ser un medio de pago físico y palpable a considerarse en si mismo patrimonio y riqueza adulterando su naturaleza. No contentos con adulterar la esencia misma del sistema capitalista, hemos rizado el rizo con la emisión sin fin de deuda tanto privada como pública para así mantener la rueda sin parar del consumo, ergo vamos camino de manera inexorable hacia un colapso de dimensiones apocalipticas. Cada crisis, recesión, etc genera más y más situaciones de heridas económicas que se cierran en falso y simplemente tiramos balones fuera esperando que pase la tormenta. Y tengo claro una cosa, no se cuando ocurrirá pero si estoy convencido que ocurrirá.

En respuesta a alonso tordesillas

En ningún momento he dicho que tanta deuda sea algo "bueno". Solo digo que esa deuda es la contrapartida del ahorro (en parte, porque como digo, Europa no es un sistema cerrado, y además existen otras alternativas de inversión como la inmobiliaria). Cuanto mayor sea el ahorro, mayor es la deuda, y no puede ser de otra manera, salvo que "de repente" el ciudadano medio europeo se ponga a invertir en bolsa, a comprar acciones de emergentes, etc. ;)

Saludos !

Desconozco comportamiento futuro índices pero sí tengo claro que un inversor debe estar en USA como principal región geográfica en una cartera de fondos y tener un monetario para modular exposición y posibilidad de ponerse corto cuando se inicie un ciclo bajista.

Los demás mercados como Europa, a mí me parecen aburrida a nivel global y sin tendencia fuerte mantenidas y China, dentro de su volatilidad sí tiene tramos de tendencias que pueden ser interesantes pero no veo sea un mercado donde uno pueda estar muy sobreponderado.

Personalmente, me huele a: "Fantástico acuerdo comercial entre USA-China", eliminando o rebajando aranceles de USA a China y aperturando ventas o negocio en China para USA, no les interesa a ninguno de los dos se les caigan más los mercados, en la última bola del partido como la excusa para que vayan en la dirección que de todos modos van a ir pero el mercado necesita de esas noticias a veces, no encuentro ahora mismo otro catalizador que pueda hacer reaccionar los índices en el corto plazo, espero no tensen demasiado el AT del largo plazo porque ese sí suele ser sólido y podría significar visitar niveles muy inferiores si activan señales que muchas maquinitas vendan.

Normalmente las recesiones en USA han venido primero deterioro datos macro con un gráfico técnico favorable alcista y a continuación deterioro técnico del gráfico,normalmente ...

Sí es cierto ayer los datos de PMI fueron desastrosos en Europa incluso Francia por debajo de 50 y en USA fueron peores de lo previsto bajando creo de un 55 que se esperaba a un 54 /53,5 pero no hicieron caso del dato de repunte de la producción industrial el doble mejor de lo esperado.

Muy poca gente lo comenta pero el negocio de este año ha sido comprar yuan chino, por abril mayo leí a alguien comentando que varios fondos se estaban poniendo largos del dólar contra el yuan debido a que se venía la guerra comercial. Estos predijeron que China no es tonta y si Trump subía aranceles ésta haría todo lo posible por devaluar su moneda justo el porcentaje que subirían esos aranceles.

Así las cosas desde que Trump anunció las subidas de aranceles el yuan se ha debilitado un 10% frente al dólar por lo que los empresarios chinos no sufren dichos aranceles. Esto ahora lo sabe Trump, el cual se cabreó bastante, y por eso lo de la tregua, ya que, si volviera a subirlos el yuan volvería a depreciarse y Trump perdería la batalla de nuevo. Se va a tener que tragar sus palabras pues a diferencia de China USA no puede manipular el dólar tan fácil al ser una divisa a nivel mundial.

De ahí que haya sido una apuesta seguro el yuan mientras haya guerra comercial porque predice con facilidad según lo que ocurra lo que hará. En su día me pregunté porque esos gestores sabían que el yuan se debilitaría, ahora ya lo tengo claro.

En respuesta a Mister killer

*vender yuan chino* quería decir al principio

Yo tuve 600 barriles brent en 85,XX USD en corto y me salí muy pronto. 18000 dólares que no vinieron a papá. en cualquier caso depende de la disciplina de la posición de la capacidad de aguante del momento son muchos factores a veces lo pillas bien otras veces te quedas corto otras veces te despluman y yo que sé es así pero hay que estar husmeando el mercado a ver por dónde respira también las criptomonedas ha sido para forrarse he tenido bitcoins en 7500 en vendedor y me he salido muy pronto y sabía como el petróleo que se hundirían lo intuía no era normal era cuestión de aguantar y quedarse todo el tiempo del mundo por lo menos un buen tiempo cuestión de tiempo no de ver cifras en la cuenta.

Para mí están fantásticos los índices , es abrir posiciones y entender que ahora la tendencia alcista no es nuestra mejor amiga ...no se puede confiar en un amigo eternamente te puede traicionar...jajaja

Los índices americanos generan dudas porque no pierden soportes ...

Pero desde máximos tendencia a la baja esa cadencia no la rompe solo rebotes que sus cresta se genera tufillo alcista ...

Yo creo que al final romperá por abajo y si no rompe dónde está el problema ?

La deuda se genera y se financia con el ahorro...

Reducir la deuda como lo predican algunos de forma drástica cuando hay ahorro ...

Sería generar sufrimiento a la población de todo tipo , ya que no se tubo cabeza en la burbuja por lo menos ahora hay que tenerla y no pasa por reducirla por las bravas ...

Aterrizar y estrellarse es lo mismo según se mire, jajaja